アパート経営は、資産運用や土地活用の手段として人気です。アパート経営に興味があって実際に始めてみたいけれど、アパート経営がどのようなものなのかいまいちわからない……とお考えの方もいらっしゃるのではないでしょうか。

近年では、相続対策や将来のための資産形成として、サラリーマンの方でもアパート経営をする方が増えています。しかし、アパート経営について十分に勉強していないと、失敗してしまう可能性が高まります。高額の投資をするのですから、失敗したくないですよね。

アパート経営で失敗しないためには、アパート経営に関するさまざまな知識を正しく身に付けることが重要です。特にアパート経営を行う上で大切なことは、リスクを把握すること。これだけで成功の確率がグッと高まります。

今回は、

- アパート経営の基本知識

- アパート経営のメリット

- アパート経営のデメリット・リスク

- アパート経営を始める前の準備

- アパート経営の流れ

などについて、不動産投資のコンテンツを発信している当メディア「不動産投資の教科書」の編集部が解説します。

あわせて、

- アパート経営において新築と中古どちらがおすすめか

- 「土地活用」におけるアパート経営とは

- アパート経営を成功に導くおすすめ不動産投資会社3選

など、これからアパート経営を検討している方が知りたい情報を徹底解説します。

この記事が、アパート経営を始めてみたいという方々が、アパート経営についてしっかりと知ることのできるきっかけとなれば幸いです。

目次

1、アパート経営とは

(1)アパート経営とは「不動産投資」の一種!

アパート経営とは、アパートを一棟購入し、所有者(オーナー)として各部屋を入居者に貸すことによって、毎月賃料収入を得るという「不動産投資」の一種です。

アパートの規模にもよりますが、一般的にアパートの部屋数の規模としては6〜8部屋であることが多いようです。

①マンション経営との違いは?

アパート経営と似た不動産投資方法に、「マンション経営」があります。

マンション経営は、アパート経営と同様に、マンション一棟を所有して各部屋を入居者に貸して家賃収入を得ることです。

マンション一棟は、比較的規模が大きいのが特徴です。

一方、アパート一棟は、マンション一棟に比べると規模が小さいため、資金が限られていても投資しやすいといえるでしょう。

②株式投資とは何が違うの?

投資にも種類が多くあります。

不動産投資の他にも、有名なのが「株式投資」でしょう。

株式投資では、株価が安くなったり高くなったりと、変動の大きい投資です。

一方、不動産投資は、土地の場合は特に価格の変動は緩やかです。

不動産は、売りたいときに売却すれば、比較的損せずに利益を得やすいでしょう。

不動産投資は、株式投資と比べて値動きが安定している点が特徴といえます。

また、株式投資の場合は、株価のチェックを自分自身で行わなければなりません。

アパート経営なら、管理会社に賃貸管理業務を任せることで、オーナーの負担を大幅に小さくして投資が可能なのです。

(2)今はアパート経営の始め時?

実際に、今はアパート経営の始め時なのでしょうか。

結論から申し上げますと、アパート経営は「今」始めても問題ありません。

理由としては、次の2点が考えられます。

- 融資は受けづらくなったがライバルも減ったから

- 不動産市況の観点でアパート経営を否定する事情はないから

それぞれ、具体的にどのような意味なのか解説します。

①融資は受けづらくなったがライバルも減った

2018年に「かぼちゃの馬車事件」という、今後のアパート経営に非常に大きく関わる事件がありました。

この事件をきっかけに、ある一定以上の年収がなければ、アパート経営の融資を受けることが難しくなってしまいました。

反対の側面からとらえると、アパート経営の競争相手が減ったといえるでしょう。

なお、「かぼちゃの馬車事件」についての詳細は、「かぼちゃの馬車事件?令和の徳政令まで出された闇の不動産事業とは?」をご参考ください。

②不動産市況の観点でアパート経営を否定する事情はない

不動産市況の観点でも、アパート経営を否定する事情はありません。

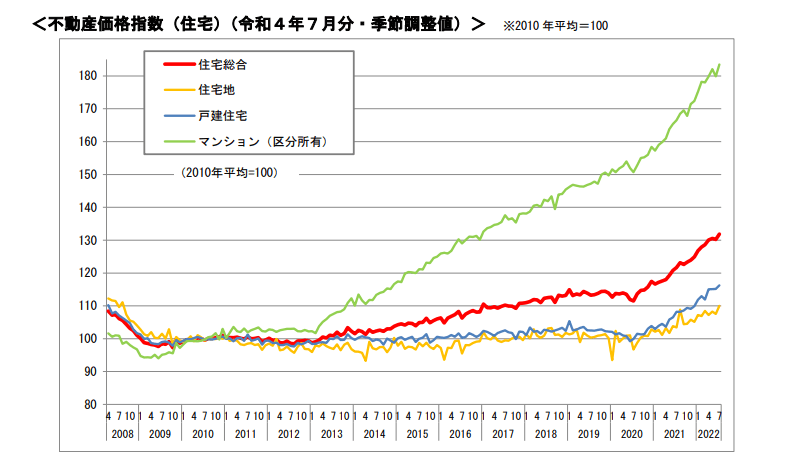

国土交通省が2022年10月31日に発表した、下記国土交通省の「不動産価格指数」をご覧ください。

2013年から右肩上がりのマンション価格と比較すると、アパートに関係する「住宅地」の価格は月によって増減していて、上昇し続けているわけではありません。

以上観点を踏まえて、アパート経営に関するポイントについて、当メディア・不動産投資の教科書の考えを次のようにまとめました。

次の5つの考えに納得できるのであれば、アパート経営を前向きに検討してもよいでしょう。

①アパート経営は資産運用・相続税対策として引き続き有効

②物件選びに注意する

③アパート経営の物件を探してくれるのは不動産投資会社

④よい不動産投資会社を選んで取引することが重要

⑤アパート経営の収益計画をシミュレーションすることが重要

2、アパート経営のメリット

アパート経営のメリットにはどのようなものがあるのでしょうか。

本項では、前提として「不動産投資自体のメリット」を説明したうえで、アパート経営特有のメリットを解説します。

ワンルームマンション投資(区分マンション投資)と比較しながら、説明します。

(1)アパート経営を含む不動産投資自体のメリット

「不動産投資自体」のメリットには、以下のような7つがあります。

①「不動産」という実物資産が残る

②相続・贈与税対策として有効である

③融資により少ない自己資金で大きな投資ができる

④生命保険の代わりになる

⑤私的年金の確保ができる

⑥節税効果がある

⑦インフレに強い

では、それぞれについて具体的にみてみましょう。

①「不動産」という実物資産が残る

株式や債券などの投資商品は、会社の倒産などにより資産がゼロになる可能性があります。

一方、不動産投資は購入した物件その実物の資産を残すことができるという点がメリットです。

一棟マンションや一棟アパートなどを購入した場合、たとえ建物が老朽化により価値がなくなっても、土地の価値はなくなりません。

つまり、購入したもの(不動産)の価値がゼロになることはないのです。

価値がゼロになることがないという点で、他の投資商品にないメリットがあるといえるでしょう。

②相続・贈与税対策として有効である

不動産を相続する場合、時価ではなく、固定資産台帳や路線価などから算出した評価にて、課税額が決まります。

現金資産と比較して、納める税金の額を少なくすることができるのです。

例えば、アパート経営した場合の課税額は、下記のように控除することができ、現金に比べ約1/3の評価となります。

|

税金を抑えたうえに家賃収入も得られるのは、不動産投資ならではの魅力といえるでしょう。

不動産を贈与した場合にも、相続の場合と同様のメリットがあります。

③融資により少ない自己資金で大きな投資ができる

不動産投資は、数多い投資商品の中で、唯一その商品自体を担保にして金融機関から購入資金を借入れすることが可能です。

融資を活用すれば、少ない自己資金で不動産を購入することができ、家賃収入を得られます。

ローンの金利や審査基準などについて、詳しくは「不動産投資ローンを有利に利用するために知っておくべき9つのこと」をご参考ください。

④生命保険の代わりになる

不動産の購入資金を金融機関から融資を受ける場合、「団体信用生命保険」に加入しなければなりません。

「団体信用生命保険」に加入すると、ローンの返済期間中に契約者が死亡または高度障碍者となった場合、団体信用生命保険が適用されローン残債が保険金から返済されます。

ご家族には、無借金のマンションを毎月安定した家賃収入つきで残すことができます。

つまり、不動産投資をすることが生命保険の代わりになるのです。

⑤私的年金の確保ができる

日本の公的年金は少子高齢化により、保険料額が増大し、受給額は減少傾向にあります。

受給年齢も引き上げされて、年金に対する不安が高まる一方ですよね。

今のうちから不動産投資を始めれば、賃料収入で長期的・安定的に資産形成ができます。

不動産投資をすることが私的年金の確保になるのです。退職後もゆとりあるセカンドライフを楽しめるでしょう。

⑥節税効果がある

不動産投資による収益は、黒字であろうと赤字であろうと、所得税や住民税の節税につなげることができます。その仕組みのカギを握るのが、「必要経費」の存在です。

賃貸経営で得た収入の全てが、課税対象になるわけではありません。

収益額から、アパート経営にともなう経費を差し引いて残った「純利益」が、課税の対象です。

収益を得ていても税務上は赤字である、という状態もあり得ますから、収益が赤字の時期だけ節税効果がある、というわけではありません。

また、不動産収益と給与所得などを相殺できる制度を「損益通算」といいます。

損益通算の制度によって、確定申告で納めすぎた所得税の還付を受けることが可能です。

所得税だけでなく、納税額をもとに算出する住民税も節税することができます。

アパート経営の開始初年度は必要経費が多くかかるので、節税対策として損益通算を利用する必要があるでしょう。

不動産投資として申告できる経費や確定申告の手順について、詳しくは「不動産所得の経費とは?所得税の計算や確定申告など税理士が解説」を参考にしてみてください。

⑦インフレに強い

不動産投資は、インフレに強いというメリットがあります。

インフレとは、お金の価値が相対的に下がり、モノの値段が上昇する現象のことです。

インフレの状況下ではお金を持つことがリスクとなり、不動産などのモノを持つ方が有利になります。

さらに、インフレには長期に保有しているモノの資産価値を上げるという特徴があります。

例えば、日本が政策的に目指しているインフレ率2%が現実に起こると仮定して、1,000万円の資産がどれくらい上昇するでしょうか。

1年後には1,020万、その後インフレ率は複利で乗じていくので、10年後には1218.9万円、20年後にはおよそ1,486万円と、どんどん資産価値が上昇していくのです。

もう1つ注目すべきメリットは、インフレ時には金融機関などが融資に積極的になる、という点があげられます。

資産価値を生みやすい不動産は担保としても優秀なので、金融機関としてはリスクの少ない投資先と判断する傾向があるためです。

このような観点からすると、インフレ状況下ではアパート経営はかなり有利な資産形成の手段だといえるでしょう。

(2)アパート経営特有のメリット

続いて、ワンルームマンション投資と比較したアパート経営のメリットについてみてみましょう。

大きく以下のようなメリットが挙げられます。

- 土地の価値は残り続ける

- 家賃収入ゼロになる可能性が低い

- 相続税・贈与税対策の効果が高い

- 高利回りが期待できる

では、順番に詳しくみてみましょう。

①土地の価値は残り続ける

すでに説明したように、アパートの場合、建物自体が老朽化などで価値が無くなっても、土地の価値は残り続けます。

一方、ワンルームマンション投資の場合でも敷地権が残るので、価値がゼロになることはありませんが、区分所有なのでアパートに比べれば、価値は非常に小さくなります。

建物がなくなっても土地の価値は残るということが、アパート経営の最も大きなメリットといえるでしょう。

老朽化については、アパートの法定耐用年数が木造なら22年、軽量鉄骨造なら19年または27年、重量鉄骨造は34年、鉄筋コンクリート造は47年。

法定耐用年数は減価償却資産の計算をする際の指標のようなもので、税務申告などでの計算の基礎となる指標です。

なお、法定耐用年数は、実際の不動産の評価額ではありません。

築年数の経ったマンションだからといって資産価値が無くなってしまう、ということではありませんのでご安心ください。

②家賃収入ゼロになる可能性が低い

ワンルームマンションの場合、部屋は1つしかないため、空室になったら家賃収入がゼロになってしまいます。

一方、アパートは複数の部屋があるため、例え1つや2つ空室が出ても、家賃収入が直ちにゼロになるわけではありません。

アパート経営の方が、ワンルームマンション投資と比較して、家賃収入がゼロになる可能性を下げることができます。

空室リスクを分散することができるという点でもメリットといえますね。

③相続税対策の効果が高い

アパート経営においては、相続税対策の効果が高いといわれています。

具体的には、以下の不動産の評価額を下げられるためです。

- 土地の評価

- 建物の評価

- 貸家建付地の評価

また、アパートの相続においては「小規模宅地等の減額の特例」というものが適用され、アパートの建っている土地の評価額を下げられる可能性があります。

それぞれについて、詳しくみていきましょう。

<土地の評価>

相続税を計算するときに、土地は路線価で評価されるので、公示地価の約80%まで土地の評価額を大きく下げることができます。

<建物の評価>

相続税の課税対象額について、建物の評価はどうなっているかというと、基準となるのは「固定資産税評価額」です。

この評価額は、多くの場合取得価額の60%程度となっています。

さらに、アパートではこの評価額からさらに借家権割合(全国一律30%)を減額します。

例えば1億円のアパートを購入した場合、固定資産評価額は購入費用の60%の6,000万円です。

そこから30%の借家権割合を差し引くと、評価額はおよそ4,200万円となります。

さらに、金融機関のローンを組んで資金調達したのであれば、借り入れ分はマイナス資産として計上しますから、結果として大幅な節税が可能となります。

<貸家建付地の評価>

「貸家建付地」とはアパートの経っている土地のことです。

貸家建付地は、その土地評価額を下げることができます。

簡単に計算式を示すと、以下のとおりです。

- 貸家建付地の評価額 = 自用地の評価額×(1-借地権割合×借家権割合)

借地権割合は通常の住宅では60~70%ですが、アパート付きの土地だと90%前後まで上がることがあります。借家権割合は、全国一律30%で計算します。

<小規模宅地等の減額の特例>

アパートが建っている土地を相続する場合、200㎡までの宅地であればその評価額の50%に減額することが可能です。これを「小規模宅地等の減額の特例(貸付事業用宅地等)」といいます。

ただし、2018年4月1日以後にアパート経営を開始した場合は注意が必要です。

この場合、経営開始3年以内に生じた相続についてはこの特例の対象外となります。

④高利回りが期待できる

アパートの構造形態は、木造であることが多いです。

新築の木造のアパートの場合、「建物のコストが低い」というメリットがあります。

ワンルームマンション1部屋を購入するよりも、新築木造アパート1棟を購入する方が、お得に購入することができるでしょう。

また、中古の木造アパートの場合、築年数が15年以上であれば、築浅の物件と比べると建物の評価が低くなります。

人気のあるエリアであっても、リーズナブルに購入できるという点がメリットといえるでしょう。

エリアにもよりますが、アパート経営の表面利回りは一般的には新築は5%前後、中古は8%前後であることが多いです。

ワンルームマンション投資の場合、都内のエリアにある中古物件の表面利回りは5%前後となります。

このような新築物件をフルローン(頭金ゼロ円)で購入した場合、月々の収支が少しマイナスになる物件が多いようです。

したがって、ワンルームマンション投資と比較すると、アパート経営は高利回りが期待できるでしょう。

3、アパート経営のデメリット・リスク

アパート経営を成功させるためには、「アパート経営自体のリスク」をしっかりと理解することが大切です。

アパート経営で起こり得るリスクを把握していなかったことが原因で、アパート経営において大きな損失が発生してしまうケースも少なくありません。

本章では、不動産投資自体のデメリット・リスクを説明したうえで、アパート経営特有のデメリット・リスクについても、しっかりと解説します。

(1)アパート経営を含む不動産投資自体のデメリット・リスク

まず、ワンルームマンション投資もアパート経営も含めた不動産投資自体のデメリット・リスクは、次のとおりです。

- 空室リスク

- 家賃滞納リスク

- 金利上昇リスク

- 賃貸管理会社の倒産リスク

- その他のリスク

では、それぞれについて説明します。

①空室リスク

アパート経営で最大のリスクが空室です。

空室率の平均値は、東京都の23区エリアで11~12%前後、市部エリア14~15%前後で例年推移しています。

アパートの特性や立地状況などによって差はありますが、地方の主要都市も15%前後で、これらの数値を上回る状態だと危険だと判断していいでしょう。

常に満室を維持することは現実的に厳しい状況なので、アパート経営においては、空室が出たらいかに早く入居者を決めるかが大切です。

立地や周辺環境の特徴を変えることはできませんので、物件のリフォームや最新設備の導入、共用部のクリーニングなどの対策を行っておきましょう。

②家賃滞納リスク

不動産投資には、入居者が家賃を滞納するリスクが考えられます。

回避策としては、以下のものが挙げられます。

- 賃貸管理会社に家賃の立替払いをしてもらう

- 入居者審査を厳しくする

③金利上昇リスク

不動産投資ローンとして、「変動金利型ローン」を利用している方も多いのではないでしょうか。

変動金利型ローンは、返済期間中に金利が上昇して返済金額が増えるリスクが考えられます。

金利上昇リスクに備えたローンに関する事前対策は、次のとおりです。

- 借入前に返済シミュレーションする

- 利益が出なくなる金利のラインを把握する

- 手元にお金が貯まったらできる限り繰り上げ返済する

事前にしっかり対策をして、金利上昇リスクを回避しましょう。

④賃貸管理会社の倒産リスク

可能性は高くないですが、物件の賃貸管理を依頼している賃貸管理会社が倒産するリスクも考えられます。

回避策としては、以下のポイントを参考に「信頼できる管理会社」を選ぶようにしましょう。

- 資本金が多い

- 創業年数が長い

- 従業員数が多い

- 管理内容が充実している(家賃滞納立替期間が長い、空室保証サービスが付いているなど)

- 入居率が高い(賃貸入居者募集のノウハウが豊富など)

- 実績が多い(実際管理している戸数が多いなど)

⑤その他のリスク

上記リスクの他にも、火災・地震など自然災害のリスクが挙げられます。

不動産投資のリスクについて、詳しくは「不動産投資の14個のリスクと回避策を徹底解説」も、併せてご参考ください。

(2)アパート経営特有のデメリット・リスク

アパート経営には次のような特有のデメリット・リスクがあります。

- 投資金額が大きい

- 経営管理に手間がかかる

- 流動性が低い

それぞれについて、ワンルームマンション投資と比較しながら詳しくみてみましょう。

①投資金額が大きい

アパート経営では、アパートの建物だけではなく、土地についても合わせて購入となる場合が一般的です。

ワンルームマンション投資などと比較すると、必要物件の投資金額が高額となる傾向にあります。

エリアや土地の広さにもよりますが、都内の木造アパートは8,000万円程度からになることが多いようです。

一方、中古区分マンションは1,000万円前後から投資が可能です。

アパート経営において、「初期投資にかかる金額が高額になってしまう」という点が大きなデメリットといえます。

②経営管理に手間がかかる

アパート経営の場合、管理会社に管理を任せることも可能です。

部屋数が多いという点で、入居者の入居審査や建物の修繕、設備の定期点検などさまざまなコストや手間がかかります。

一方、ワンルームマンションの場合は、建物全体の管理は管理会社、入居者の管理は賃貸管理会社にそれぞれ任せることができます。

アパート経営は、ワンルームマンション投資に比べると、オーナーの手間がかかってしまうという点でデメリットといえるでしょう。

③流動性が低い

急遽資金が必要になったなどの理由から、アパートを売却して手放さなければならないということも考えられます。

ワンルームマンションの売却には、大体3ヶ月程度の時間を要します。

アパートの場合、売却金額が大きく、ワンルームマンションと比較してターゲットが多くありません。

以上の点から、アパートの売却には更に時間がかかります。

購入希望者が少なく売却に時間がかかることを、「流動性が低い」といいます。

4、アパート経営を始める前の準備

本章では、アパート経営を実際に始める前の準備について解説します。

本章では、アパート経営を実際に始める前の準備について解説します。

具体的には、次のようなことをしっかり準備する必要があります。

- アパート経営に関する情報を仕入れる

- アパートの状態や周辺環境のチェック

- 収益性について調査する

- 資金調達する

(1)アパート経営に関する情報を仕入れる

アパート経営に関する知識や情報を事前に知らないと、アパート経営は成功しません。

アパート経営の情報を仕入れる方法としては、次のような方法がありますので、参考にしてください。

①本を読み基礎知識を学習する

アパート経営に関する人気の本を、いくつかピックアップしましたので、ご参考ください。

以下人気のある本をピックアップしましたので、参考にしてみてください。

ボロ物件でも高利回り 激安アパート経営―入居率95%を誇る非常識なノウハウ

|

ボロ物件でも高利回り 激安アパート経営?入居率95%を誇る非常識なノウハウ 新品価格 |

|

[新版]まずはアパート一棟、買いなさい! 資金300万円から家賃年収1000万円を生み出す極意 新品価格 |

個人事業ではじめる アパート・マンション経営がぜんぶわかる本

|

個人事業ではじめる アパート・マンション経営がぜんぶわかる本 新品価格 |

また、当メディア・不動産投資の教科書では、書籍も発売中です。

- 不動産投資に成功する人・失敗する人の共通点

- 良質な不動産会社の見極め方

- 目的別投資物件の選び方

②ブログを読んで経験者の体験談を参考にする

アパート経営に関するブログなども、多く存在します。

実際にアパート経営をされている方のブログには、ご自身のアパート経営における物件の選び方や失敗談など参考になる情報が多く書かれています。

アパート経営の初心者にとって、非常に参考になる内容が多いはずですので、ぜひ一度読んでみてはいかがでしょうか。

こちらのブログは、地方も含め、一棟アパート経営に特化して不動産投資を行っている方のブログです。

他にも、「アパート経営を成功させるなら読んでおくべきブログ10選」でアパート経営に関するブログを紹介していますので、ご参考ください。

当メディア「不動産投資の教科書」でも、アパート経営を始め不動産投資に関するさまざまなコンテンツを発信しているため、ぜひご参考ください。

③不動産投資セミナーに参加する

不動産会社主催するアパート・マンション経営に関するセミナーなども多く開催されているため、参加して勉強するとよいでしょう。

セミナーのなかにも、初心者向けのセミナーもあります。

物件選びのコツや資金調達方法、不動産投資に関する法律や税金の知識など、丁寧に幅広い情報の取得を期待できます。

例えば、全国エリアのアパートを取り扱うアイケンジャパンさんのセミナーなどがございます。

ご興味がある方は、ぜひ参加してみてくださいね。

アパート経営セミナー(全国エリア)

- 運営会社:株式会社アイケンジャパン

- 費用:無料

- 開催日時:土・日

- 講師:税理士及びオーナー様

- 取り扱い物件:全国エリア

- その他:全国にてセミナーを開催している

堅実なアパート経営をサポートしているアイケンジャパン様は、私達「不動産投資の教科書」も信頼している会社です。アイケンジャパン様と共催セミナーも実施いたしました。

アイケンジャパン様について詳しく知りたい方は、以下のセミナーレポートをお読みください。過去の共催セミナーは無料で動画ダウンロードもできますので、ぜひチェックしてみてください。

アパート経営セミナーの選び方や、おすすめセミナーなどについて、詳しくは「アパート経営セミナーおすすめ7選|アパート経営にご興味がある方必見!」をご参考ください。

(2)アパート経営する物件の状態や周辺環境のチェック

(1)でも紹介したように、アパート経営に関する知識は書籍やネット、セミナーで学ぶことが可能です。

しかし、アパート経営をしたいと考えているエリアの現地調査は、ご自身で足を運び実際に自分の目で確認することをおすすめします。

すでに建設されているアパートのうち、空室のアパートの場合は、下記のような項目を確認しましょう。

- 室内の設備や状態

- エントランスの状態

- 周辺環境

アパート経営において重要な「収益性」は、安全性や利便性も大きく関係します。

最寄駅の距離や、周辺に病院やスーパー、学校などが充実しているかについても確認しましょう。

また、入居者がいるアパートの場合には、住人の様子も確認するとよいでしょう。

(3)アパート経営する物件の収益性について調査する

アパート経営におけるアパートは、「投資用物件」です。

投資用物件では、「表面利回り」が重要です。

実際に投資用物件を購入する場合、「表面利回り」が提示されていることが一般的となっています。

「表面利回り」は、実質的な利回りとは異なります。

家賃収入を物件価格で割った数値で、維持管理費などのアパート保有にかかるコストは含まれていないためです。

しかし、アパート経営においては、以下のような費用がかかります。

- 購入時の諸費用

- 管理費・修繕積立金

- 固定資産税・都市計画税など

特に、古いアパートは、管理費や修繕積立金が新築アパートよりも高くついてしまう可能性が高いでしょう。

結果として、中古アパートは物件自体の価格が安くても、実質的な利回りがあまり良くないことが多いため、事前に収益性をよく確認することが大切です。

どれくらいの家賃であればどれくらい年間で収益を上げられるか、初期投資額を何年で改修できるかなど、資金計画はしっかり行いましょう。

(4)アパート経営に必要な資金調達する

(1)~(3)で紹介した項目についての調査と並行して、アパート経営に必要な資金についても調達をはじめましょう。

特に、(3)で解説したように、アパート経営においては初期費用が膨大であるため、収益性の調査は資金調達に大きく関わります。

また、自己資金として自分で資金を準備するのか、「アパートローン」を利用するのかについても、しっかり検討しましょう。

アパートローンは、不動産会社経由で利用できるケースも多くなっています。

5、アパート経営の流れ

アパート経営についての事前準備ができたら、いざアパート経営を行いましょう。

本章では、アパート経営の流れについて解説します。

アパート経営の流れとしては、以下のようになります。

- (1)アパートを取得する

- (2)アパート経営に関する業務を行う

- (3)確定申告をする

(1)アパートを取得する

まずは、「アパート」を取得しましょう。

アパートの取得といっても、新しく建築するのか、既にあるアパートを購入するのかに分かれます。

新築と中古、どちらを選ぶべきかについては、後ほど「6、アパート経営において新築と中古どちらがおすすめ?」にて、詳細に解説します。

(2)アパート経営に関する業務を行う

無事、アパートを取得したらアパート経営を始めましょう。

アパート経営に関する業務は、具体的には次のようなものがあります。

- 入居者の募集・内見対応

- 入居者の審査・契約

- 入居者トラブルの対応

- 退去者が出た後のハウスクリーニング

- 共用部の管理・修繕

他にも多くの業務がありますが、アパート経営における業務は多岐に渡ります。

アパート経営は、オーナー自身でも可能ですが、不動産管理会社に任せることも可能です。

なお、アパートの管理以外に、アパートに関する重要な判断や意思決定については、管理会社ではなくオーナー自身がしなければなりません。

オーナーがすべき業務としては、具体的には以下のとおりです。

- 家賃の価格設定

- 室内の修繕方法など

6、新築と中古どちらがおすすめ?

アパート経営でも、アパートが新築か中古かによって、投資金額やリスク、収益性などが変わってきます。

新築と中古、どちらに投資すべきかと迷われている方も多いのではないでしょうか。

本章では、

- 新築アパートと中古アパートの特徴の徹底比較

- 新築と中古の決め手

- 失敗しないアパート物件の見分け方

について、解説します。

(1)新築アパートと中古アパートの特徴を徹底比較

まずは、新築アパートと中古アパートの特徴を下図にて比較しました。

|

新築アパート |

中古アパート |

|

|

入居者の決まりやすさ |

家賃が比較的高くても |

新築と比べると |

|

初期費用 |

中古と比べると高額 |

新築と比べると抑えられる |

|

担保力 |

高い |

新築と比べると低い |

|

利回り |

中古と比べると高くなりにくい |

高くなるケースが多い |

|

修繕費 |

抑えられる |

新築と比べるとコストがかかる |

それぞれのメリットについて、詳しくみてみましょう。

①新築アパートのメリット

新築アパートは、中古アパートと比較して家賃が高額でも入居者が決まりやすい傾向にあります。

また、新築アパート自体の価値が高いため、金融機関にとって担保力が高く、ローンを受けやすくなります。

新築アパートは、一般的に「10年間は大型な修繕はほとんどない」といわれているため、修繕費やメンテナンスのコストを抑えられるでしょう。

他にも、新築アパートの購入時は、不動産仲介業者ではなく、開発業者(売主)から直接購入できる場合が多く、物件価格の3%の仲介手数料を節約できます。

例えば、売買価格が8,000万円の新築物件を購入する場合、同額の中古物件を購入する場合と比較して仲介手数料として最高240万円(税別)を節約することができます。

②中古アパートのメリット

中古アパートのメリットは、何といっても新築と比較して初期費用を大幅に抑えられるという点です。

安く購入して節約ができた資金は、内装のリフォームに回せるでしょう。

中古アパートであっても、付加価値を高める工夫なども低コストで可能です。

また、中古アパートは本体価格が安く、家賃も安定していることから、新築アパートより利回りが高くなるケースが多くなっています。

一般的には、中古アパートの表面利回りは「8%前後」が1つの目安になるでしょう。

(2)新築と中古の決め手

前項では、新築アパートと中古アパートのメリットについて説明しました。

新築と中古のそれぞれにメリットとデメリットがありますので、「絶対にこちらがいい!」とは一概にはいえません。

参考までに、新築アパートに向いている人と中古アパートに向いている人について、説明します。

①新築アパートに向いている人

一般的に、以下のような条件に該当する人は新築アパートに向いているでしょう。

- 購入資金に少し余裕がある

- 管理にあまり手間をかけたくない

- 初めて不動産投資をする

資金に余裕があったり修理や掃除などの管理にあまり手間をかけたくなかったりするなら、中古物件のアパート経営がおすすめです。

②中古アパートに向いている人

一方、以下のような条件に該当する人は中古アパートに向いているでしょう。

- できるだけ初期費用をおさえたい

- 物件を見慣れている

- できるだけ高い利回りの物件が欲しい

- 不動産投資の経験がある

物件を見慣れていたり、不動産投資の経験があったりすることから、中古アパート経営に経験を活かせます。

(3)失敗しないアパート物件の見分け方は?

次に、「失敗しないためのアパート物件の見分け方」を説明します。

以下のポイントを基準に、アパート物件を選ぶようにしましょう。

- 物件の価格は割安か

- 空室率が低い物件か

- 地価が上昇する可能性があるのか

- 高利回りが期待できそうな物件なのか

①物件の価格は割安か

購入を検討されている物件の価格が割安であるかどうか判断するためには、前提として物件の相場を知っておく必要があります。

実際の不動産の取引価格については、国土交通省が運営している「土地総合情報システム」にて調べることができますので、ぜひ利用してみてください。

②空室率が低い物件か

アパート経営において大切なポイントは、賃貸として需要が高い物件であることです。

空室率が低い物件の方が、家賃収入が途切れず安定した経営を期待できます。

では、どんな物件なら借りられやすいでしょう。

具体的には、以下のような条件が挙げられます。

- 利便性がいい(交通の便が良い、近くにスーパーや病院があるなど)

- エリアのニーズに合っている(「学生が多いエリアなら家賃が低め」など)

- 管理・メンテナンスがきちんとされている

- プライバシーが守られている

不動産投資の空室対策については、「不動産投資における空室対策はどうすべき?|知っておくべき5つのこと」で詳しく解説しています。

③地価が上昇する可能性があるのか

新しい駅ができる予定がある、再開発の予定があるなど物件の価値に影響する事柄があるかどうかを事前に調べるとよいでしょう。

物件の所在地の市役所にて都市計画を調べることができるので、ぜひ物件を購入する前に調べてみてください。

④高利回りが期待できそうな物件なのか

投資である以上、物件の収益性が重視されます。

利回りは収益性を判断する一つの基準として挙げられます。

販売図面に記載されている利回りは表面利回りが一般的です。

実際の物件収益は、管理費、税金などのランニングコストを除いたあとの実質利回りで判断する必要があります。

利回りについて、詳しくは「アパート経営で利回りよりキャッシュフローに着目すべき理由」をご参考ください。

7、「土地活用」におけるアパート経営とは

アパート経営の形態のなかには、「土地活用」によるアパート経営というものがあります。

本章では、「土地活用」におけるアパート経営について説明します。

(1)土地活用におけるアパート経営で大切な条件は?

ご自身が所有している土地を活用して、もしくは土地を購入してアパート経営をしたいと考えている方もいらっしゃるのではないでしょうか。

その場合、以下の条件が大切な条件となります。

- 土地の形に合った建物のプランニング

- 建築費用のコストダウン

以上の条件を満たすには、「不動産投資プラン一括請求サイト」の活用がおすすめです。

(2)不動産投資プラン一括請求サイトの活用がおすすめ

おすすめの不動産投資土地活用プラン一括請求サイトは、HOME4U(ホームフォーユー)です。

登録不動産業者の審査が厳しく営業攻勢を掛けてくるような業者を排除していることや、NTTグループであることなどによって安心して査定できるサイトです。

8、アパート経営を成功させる不動産投資会社3選

ポータルサイトを利用して投資物件を探されているという方は、少なくないのではないでしょうか。

実は、ポータルサイトの物件情報の更新ペースが遅く、掲載されている物件を問い合わせしても既に契約済みだった……というケースも多々あります。

売主として投資物件を販売している業者であれば、随時物件情報を更新しているため最新の情報を得ることができ、仲介手数料も節約することができます。

アパート経営会社のサイトを次のとおりピックアップしましたので、ぜひ利用してみてください。

(1)アメニティジョイハウス

アメニティジョイハウスさんは、東京都・千葉県・埼玉県を中心に、土地選びから事業計画の立案、融資相談、アパートの設計・施工、賃貸管理まで一括して行っています。

ローコスト&ローリスクのアパート経営を提案しており、東京、千葉、埼玉を中心に新築・木造・3階建てアパートを展開。

独自のネットワークをシステム化することで高い入居率を確保しています。

また、東京圏(1都3県)どのエリアでも数多くの協力仲介会社に募集依頼ができるので、早期入居を実現しています。

そして、会社のホームページが口コミで反響を呼び、サラリーマンを中心としたアパート経営による資産形成の相談が絶えないそうです。

アパート経営で収益を出すためには、より優良な物件を提案してもらえるアメニティジョイハウスさんに相談してみてはいかがでしょうか。

アメニティジョイハウスさんでは、今なら1都3県の方限定でメンバーズ登録すると、書籍無料プレゼントキャンペーンが実施中です。

プレゼント対象の書籍は、Amazon不動産投資本部門1位となったものなので、ぜひ応募されてみてはいかがでしょうか。

(2)アイケンジャパン

アイケンジャパンさんでは、少ない資金で土地がなくてもアパート経営を行うことができるというのが特徴。

アパート完成から10年経過しても全物件の年間入居率は驚愕の99%です。

通常のアパートの建設ではなく、アイケンジャパン独自のアパート建設や土地の仕入れを行なっているからこそできることなのでしょう。

アパート経営に興味がある方は、アイケンジャパンさんに資料請求をしてみてはいかがでしょうか。

(3)クリアルパートナーズ

クリアルパートナーズさんは、税理士グループとなっているため、税金や法人設立などの相談を専門家にできます。

都心の中古マンションにご興味のある方はぜひお問い合わせください。

まとめ

今回は、アパート経営について解説しました。

アパート経営は、ワンルームマンションと比較してキャッシュフロー出しやすい、土地まで持てるなどのメリットがあります。

一方、アパート経営に限ったことではありませんが、多くのリスクも存在します。

新築や中古によっても、利回りや初期費用などが異なるため、アパート経営を検討している方は、この記事を参考に自分に合ったアパート経営を計画しましょう。

また、アパート経営に限らず、自分の利益最大化が図れる土地活用方法を見つけられると、なお良いでしょう。