不動産投資は、ミドルリスクミドルリターンと言われています。

不動産投資には、様々なメリットがある一方、特有のリスクがあります。不動産投資で失敗しないために、リスクマネジメントをしっかりしておきましょう。

今回の記事では、不動産投資のリスクとその対策を紹介していきます。

不動産投資の教科書代表YouTube「山本社長の不動産事件簿」では、不動産投資の実際にあった悪質な営業担当に騙された話や、良くない物件を買ってしまった失敗談をお話ししています!

目次

1、不動産投資のリスク①空室リスク

不動産投資の魅力の一つは、安定した家賃収入を得ることができるという点です。

しかし、物件の立地が悪いなどの理由から空室になるリスクも考えられます。ローンの残債がある期間に空室になると、別の収入源や自己資金からローンの返済をしなければなりません。

まずは不動産投資において最も回避したい、空室リスクの対策についてご紹介します。

(1)空室リスクを避けるための物件選び

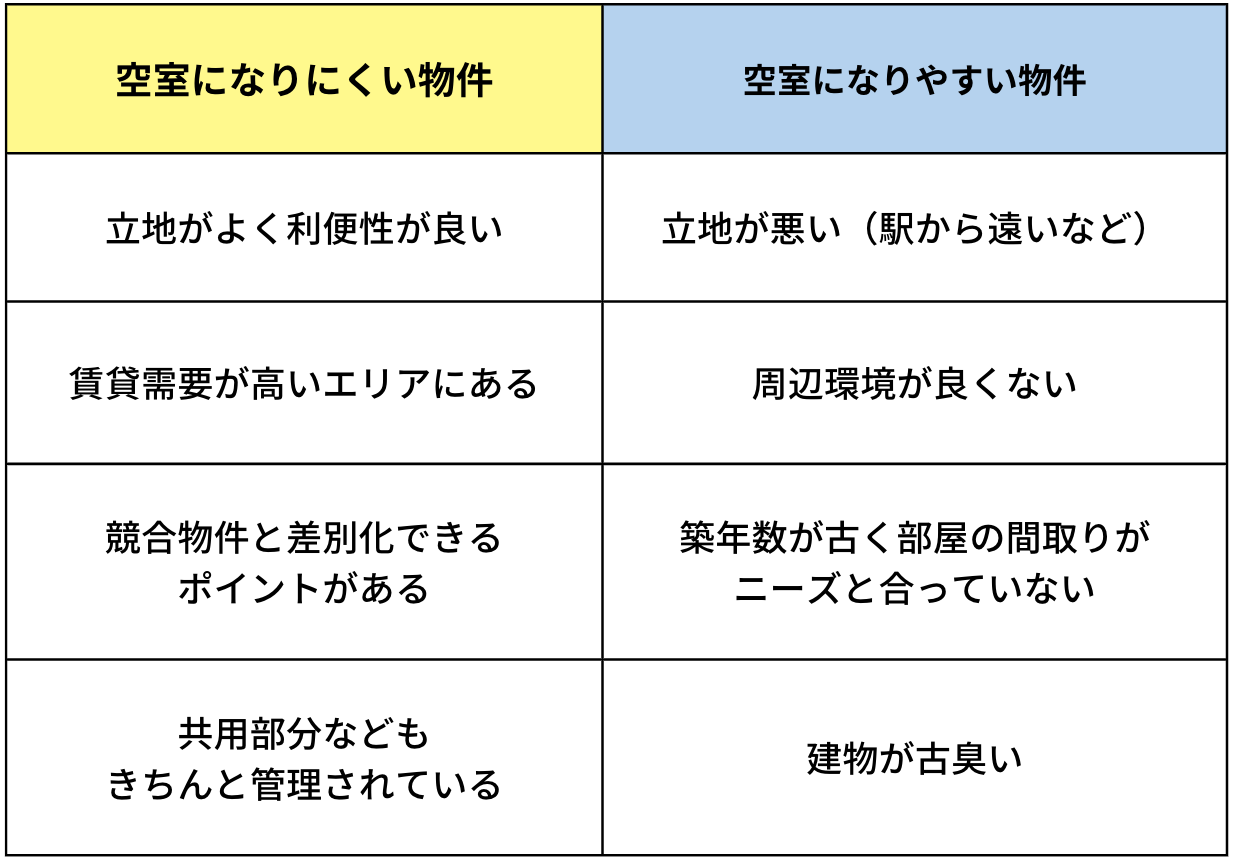

購入したい物件の空室リスクが高いかどうかは、下記の表の項目を参考にすると良いでしょう。

具体的にどんな物件を選べば良いのか、以下で解説していきます。

①立地がよく利便性が高い

「立地が良い = ターミナル駅」という訳ではありません。

例えば東京であれば、東京・新宿・渋谷・池袋駅といったターミナル駅に乗り換えなしで行ける駅が、立地が良いといえます。

さらに、その駅から遠くても10分以内にある物件を選びましょう。

オフィス街のエリアを通っている路線に注目してみると、探しやすくなります。

②賃貸需要が高いエリアにある

賃貸需要がある場所は、簡単にいえば人が多く集まる場所です。

日本であれば、地方と比べると都心の方が賃貸需要は高い傾向にあります。

③競合物件と差別化できる物件

競合物件と差別化できる物件とは、需要はあるものの、数として相対的に少ない物件のことをいいます。

例えば、会社員に人気のエリアであれば、ワンルームより1LDKの方が少ないと予測し1LDKを選ぶことで、結果競合物件と差別化でき、空室になりにくくなります。

また、セキュリティや生活利便性を高める設備を取り入れることで、条件の近い物件と差別化できるケースもあります。

④適切に管理されている物件

適切に管理されている物件は、建物の外観や共有部分がキレイに保たれていて、年月が経っても古臭い印象を与えません。これは、マンションの管理会社によって差が出てきます。

したがって、購入予定の物件があるのであれば、管理形態や管理会社を調べたり、現地に行って物件を自分の目で見て確認するようにしましょう。

空室になりにくい物件の探し方について詳しく説明した記事も、参考にしてみてください。

⑤空室保証サービスを利用する

空室リスクの対策として、賃貸管理会社の「空室保証サービス」を利用するという方法もあります。

空室保証サービスとは、賃貸管理会社(※1)が入居者の有無に関係なく毎月決まった家賃を保証する制度です。サブリースともいいます。空室保証サービスに加入することによって、毎月安定した家賃収入を得ることができます。

投資不動産の場合、売主である不動産会社に賃貸管理を委託できるケースがほとんどです。売主である不動産会社とサブリース契約を結ぶ場合、不動産会社側も管理物件が空室になるのは避けたいので、空室になりにくい物件を紹介してくれるというメリットがあります。

一方、デメリットとして、空室保証の賃料は満額賃料の80〜90%になる点が挙げられます。例えば、相場賃料が7万円の物件の場合は、空室保証により、毎月得られる賃料は5万6円〜6万3千円になります。

※1、賃貸管理会社とは、入退去の対応や賃貸契約といった不動産の賃貸管理を委託できる管理会社のことです。

建物全体の管理をしてくれる管理会社とは、別の場合もあります。

空室対策について詳しく解説した記事も参考にしてみてください。

2、不動産投資のリスク②家賃滞納リスク

不動産投資では、「入居者が家賃を滞納する」というリスクも考えられます。

家賃滞納があると、想定した利回りを下回ることになり、結果として損してしまう可能性が高くなります。

以下にて、家賃滞納リスクと対策についてご紹介します。

(1)家賃滞納があってもかかる費用

投資用不動産を所有すると、以下のような費用が毎月かかってきます。

- 管理費・修繕積立金の支払い

- 月々のローン返済

きちんと毎月家賃収入があれば、家賃から上記費用を支払うことができますが、家賃が滞納されてしまうと、月次の収支がマイナスになってしまいます。

(2)家賃滞納に事前対処する方法

家賃滞納で月々の収支が赤字になるのは避けたいですよね。

以下にて家賃滞納を回避する方法を紹介しますので、参考にしてみてください。

- 賃貸管理会社に家賃の立替払いをしてもらう

- 入居者審査を厳しくする

では、詳しくみてみましょう。

①賃貸管理会社に家賃の立替払いをしてもらう

賃貸管理会社(※1)に管理委託をすることによって、万が一家賃滞納があった場合は、管理会社に立て替えしてもらうことができます。

管理会社によって立て替えしてもらえる期間が異なりますが、大体6ヶ月が最も多く、中には12ヶ月も立て替えてくれる会社もあります。立て替えだけではなく、オーナーの代わりに、入居者に対して支払いの督促をしてもらうことも可能です。

賃借人が入居中に売主がさらに前の売主から購入したような「オーナーチェンジ物件」の場合は、立替の期間が短くなっている場合があります。もしくは、そもそも家賃の立て替え払いをしてくれないこともあります。

オーナーチェンジ物件の場合、現在の入居者の審査は自社の基準で審査していないことから、その責任を負わない管理会社がほとんどであるためです。

オーナーチェンジ物件は購入後すぐに家賃収入があることから人気がありますが、購入する前に家賃の立替え払い制度があるかどうか確認するようにしましょう。

賃貸管理を管理会社に委託する場合、一般的に家賃の5〜6%がかかることに留意が必要です。例えば、家賃10万円の場合、5,000〜6,000円程度の賃貸管理費がかかります。

②入居者審査を厳しくする

もう一つ家賃滞納を回避する方法としては、入居審査を厳しくして家賃を毎月支払えそうな入居者にのみ物件を貸すということです。

入居者の申し込みがあった際に、以下のような条件で審査しましょう。

- 勤務先や年収などをしっかり確認する

- 親類を連帯保証人につける(連帯保証人の勤務先や年収などもしっかり確認する)

- 連帯保証人が居ない場合は、必ず保証会社をつけてもらうようにする

連帯保証人を立てたり保証会社を付けておけば、万が一入居者が家賃の支払いを滞納しても、連帯保証人もしくは保証会社に支払ってもらうことが可能です。

一方、入居審査を厳しくすることにより、入居者が決まりにくく、空室になりやすくなることがデメリットとして挙げられます。

(3)事後の対策

家賃滞納の事後対策として、入居者を追い出す建物明渡し訴訟があります。

建物明渡訴訟の流れは大きく以下の通りです。

- 支払の催告

- 契約解除の通知

- 建物明渡し訴訟の提起

- 判決

- 強制執行の申立

- 強制執行

保証会社がいる場合は、ほぼ保証会社が費用を出すことになりますが、保証会社がない場合はオーナーが費用負担することになります。

強制執行まで大きく下記3つの費用がかかります。

- 弁護士報酬

- 裁判実費

- 執行補助業者費用

詳しく説明します。

■弁護士報酬

建物明渡し訴訟は弁護士がいなくてもできます。

しかし、初めての方にとっては手続きが面倒なので、弁護士報酬を支払っても依頼した方がよいケースもあります。最近は建物明渡し訴訟の法律相談を無料で受けている弁護士もいます。弁護士に依頼するかどうかは、実際に弁護士に相談し、弁護士費用などを確認した上で決定されるとよいでしょう。

現在の相場では、建物明渡し訴訟の報酬は安い事務所だと20万円ほど、高い事務所だと80万円ほどだと言われています。「見えない報酬」として、日当や交通費の実費なども事前に確認しましょう。

弁護士を探す場合、身近に弁護士がいればいいのですが、そうでない場合もあるでしょう。

探し方としてはインターネットで探す方法があります。「建物明渡し訴訟 弁護士」などと検索すると弁護士事務所が出てくるので、その中から選んでもよいでしょう。

■裁判実費

裁判実費として、大きく予納郵券(切手)、訴状貼付印紙、強制執行予納金があります。

東京で家賃10万円くらいの物件であれば、実費として10万円〜12万円くらいが一つの目安になるでしょう。

■執行補助業者費用

執行補助業者費用として、1LDKで通常の荷物量であれば、20万円〜30万円くらいはかかるようです。

建物明渡しまでの場合は、最短でも3カ月ほどかかります。

3、不動産投資のリスク③家賃下落リスク

不動産投資は、毎月安定した家賃収入が得られることが大きな魅力だと感じられる方が多いでしょう。

しかし、建築年数が古くなったり、人口減少により賃貸需要が下がることが起因となり家賃が下がってしまう可能性があります。

この章では、家賃が下がってしまう原因や、家賃が下落しにくい物件の選び方について紹介します。

(1)家賃はどのように決まる?

家賃に影響する要素は、以下の通りです。上から順に、家賃に与える影響度が大きいものとなります。

- 立地

- 間取り

- 広さ

- 建物構造

- 築年数

- 階数

- 日当り

- 最寄り交通機関

- 設備内容

- 収納力

- 周辺環境

(2)家賃下落の原因

次に、家賃が下がってしまう原因をみてみましょう。大きく以下のような原因があります。

- 建物の経年劣化

- 需要の低下

- 立地、利便性がよくない

新築物件も時間が経過するにつれて劣化していくので、それに応じて家賃も下がっていくのです。

平均的に1年で1%ずつ家賃が下落していくといわれており、家賃は大きく以下のように段階に応じて下がっていきます。

・第一段階(築3〜10年)

より新しい物件との競合による影響を最も受けるタイミングなので、家賃下落の幅も最も大きいといわれています。

・第二段階(築11〜20年)

築浅の物件との競合になるので、家賃下落の幅が少ないといわれています。

・第三段階(築25年まで)

第二段階よりもさらに下落の幅が少なくなります。

また、立地・利便性がよくない物件は、経年劣化の影響を受けやすい傾向にあることに留意が必要です。

経年劣化の他にも、需要の低下も家賃が下落する原因になります。

例えば、近隣にあった会社や工場、学校が閉鎖・移転する場合、従業員や学生の賃貸需要が低下し、家賃が下落することがあります。

4、不動産投資のリスク④金利上昇リスク

投資用不動産を購入する際、現金で一括購入する場合を除いて融資を受けることになります。

自己資金が少ない場合でも、金融機関の融資を受けることで購入できるようになるのです。

融資を受ける場合、毎月の家賃収入でローンの返済をまかないます。

不動産投資ローンには様々な商品がありますが、変動金利型を選択した場合は、返済期間中に金利が上がって返済金額が増える可能性があります。

現在、日本では低金利が続いていますが、政策の転換によりいつ金利が上昇するかわかりません。

不動産投資ローンの場合、一般的には変動金利型となっているため、返済期間中に金利が上昇して返済金額が増えるリスクは避けたいところです。

以下にて金利上昇リスクを回避する方法について解説します。参考にしてみてください。

(1)不動産投資ローンと住宅ローンについて

まずは、混同されやすい不動産投資ローンと住宅ローンとの違いについて説明します。

不動産投資ローンと住宅ローンには大きく以下のような違いがあります。

- 不動産投資ローンは契約者の信用と物件の担保価値が重視されるのに対して、住宅ローンは返済能力が重視される

- 住宅ローンと比較して不動産投資ローンの方の審査が厳しい

- 住宅ローンと比較して不動産投資ローンの金利は高く設定されている

(2)金利の仕組み

次に、金利の仕組みについて知っておきましょう。 金利上昇リスクがあるのは以下の「①変動金利型ローン」と、「③固定金利特約型ローン」です。

①変動金利型ローン

変動金利型ローンは、名前の通りに金利が変動します。金利は半年に1回、返済額は5年に1回見直しがあります。

金利の上昇によって返済額が増える場合、増額できる幅はこれまでの返済額の1.25倍までと定められています。

②固定金利型ローン

固定金利型は、返済期間全期間ずっと同一金利となるローンです。

金利が当初から固定されるので、市場金利が上昇しても、追加の返済額は増えないため、金利上昇リスクはありません。

なお、変動金利型ローンと固定金利型ローンの中間的な制度として、③固定金利特約型ローンというものがあります。

③固定金利特約型ローン

固定金利特約型ローンとは、指定した一定期間の金利が固定するローンのことです。

固定金利期間終了後は変動金利型ローンと固定金利型ローンのいずれかを選択することが可能です。固定金利期間中は、金利上昇リスクがありません。

なお、金利が固定する期間は大体、3、5年、10年が多いようです。固定期間が長いほど、金利が高くなる傾向があります。

固定金利特約型ローンは変動金利型と固定金利型のどちらのメリットも享受できるように見えますが、変動金利型ローンと異なり、返済額の増額幅に制限がありません。

つまり、金利の動向によっては、固定金利期間終了後に大幅に返済額が増える可能性もあります。

(3)金利上昇リスクを下げる方法

変動金利型の金利上昇リスクを下げる方法は①借り換え、②繰り上げ返済が挙げられます。

①借り換え

一つ目の方法は、借り換えを行うことです。

借り換えとは、現在ローンを組んでいる金融機関以外の他社のローンへ乗り換えをすることを指します。より低い金利で借りられる金融機関へ乗り換えることで、金利上昇の影響を相殺できる場合があります。

なお、現在ローンを組んでいる金融機関にとって、他社へ乗り換えられることは損になるので、積極的に教えてくれることはありません。ご自身で各種費用などをしっかり計算した上で検討するか、借り換えサービスを利用して判断すると良いでしょう。

不動産投資の借り換えについては詳しくは「不動産投資ローンの借り換えを成功させるために知っておくべき10のこと」を参考にしてみてください。

②繰り上げ返済

もう一つの方法は、繰り上げ返済を行う方法です。

現在のように低金利の状況では、金融機関にお金を預けても増えることを期待できません。余剰資金があれば、金利が上昇し始めた段階でどんどん繰り上げ返済をしていくと金利上昇リスクを下げることができるといえるでしょう。

なお、不動産投資ローンについて詳しくは「不動産投資ローンを有利に利用するために知っておくべき9つのこと」を参考にしてみてください。

5、不動産投資のリスク⑤火災リスク

火災によって建物が損傷・消失する火災リスクも、不動産投資のリスクの一つです。不動産投資におけるリスクとしては、比較的発生確率が低いリスクといえます。

しかし、火災については入居者の不注意による出火の場合もありますが、近隣建物からの類焼など、オーナー様ご自身で回避しきれないケースもあります。リスクヘッジは積極的に検討した方がよいでしょう。

火災リスクを回避する方法としては、大きく以下の5つの方法があります。

- 建物に対する火災保険に加入する

- 入居者の火災保険加入状況を確認する

- 信頼できる建物管理会社に任せ、防火管理を徹底する

- 火災に強いコンクリート造のマンションを選ぶ

では、詳しくみていきましょう。

(1)建物に対する火災保険に加入する

火災リスクを回避する方法として最も有効な方法といえるのが、火災保険に加入することです。

まずは保険の種類について知っておきましょう。火災保険は、立場によって大きく3つに分かれています。

- オーナーが加入する、「建物」を対象とする保険

- 入居者が加入する、「家財」を対象とする保険

- 管理会社が加入する、「マンション全体」を対象とする保険

建物の保険と言っても、建物本体だけではなく下記設備も保険対象に含まれています。

- 門

- 畳

- かき

- 建具

- その他の従物、電気、ガス、冷暖房設備

建物を対象とする保険には、所有する物件が原因で、入居者を含めた第三者へ損害を与えてしまった場合、「施設賠償責任」という特約をつけることができます。必要に応じて利用するようにしましょう。

入居者の火の不始末が原因で、所有する物件以外の周囲の物件まで火災が及んでしまった場合も保障してくれます。

なお、特約ではなく別途加入しなければいけない保険会社もありますので、火災保険に加入する時に確認するようにしましょう。

火災保険に加入するデメリットとして、火災保険料として費用が発生することが挙げられます。

(2)入居者の火災保険加入状況を確認する

火災保険にはオーナーが加入するものとは別に、入居者が加入するものもあります。

一般的には、入居者が家を借りる際に、必須条件として火災保険に加入してもらうことになっています。

入居者が加入する火災保険の期間は「2年」となっているため、更新を忘れてしまう方もいます。万が一、火災が起きて損害賠償してもらえないという事態を防ぐためにも、物件購入の際に入居者の火災保険の加入状況も必ず確認するようにしましょう。

また、火災を防ぐために事前にできる対策として、防火管理を徹底することが挙げられます。管理委託を契約する前に、消防設備点検を定期的にきちんと行っている管理会社かどうか事前に確認してください。

(3)火災に強い建物、弱い建物を把握しておく

火災による被害を最小限に抑えるには、火災に強い建物を選ぶことが重要です。

住居の建物構造は、大きく以下の3つに分けられます。

- 木造

- 鉄骨造

- 鉄筋コンクリート造(RC造)

木造が一番火災に弱く、RC造が一番火災に強い構造になっており、建築費用も、火災に強い構造になればなるほど高くなります。

6、不動産投資のリスク⑥災害リスク(地震、津波など)

地震大国の日本において、 ほかの国に比べて建物の耐震技術はかなり優れているとは言え、地震や津波などの天災リスクはないとはいえないでしょう。

もし、地震によって建物が破損、倒壊すれば家賃収入が得られなくなります。

災害である以上、完全に防ぐことは難しいですが、被害を軽減する方法があります。具体的には以下の通りです。

- 地震保険に加入する

- 地震に強い物件を購入する

では、詳しくみてみましょう。

(1)地震保険に加入する

天災リスクの軽減策として最も有効と言われているのが、地震保険に加入することです。

地震保険とは、火災保険では補償されない地震、津波、噴火などの自然災害の影響による損害を補償する保険のことです。 火災保険とセットで加入する必要があります。

地震保険の種類は、以下の通り大きく2つです。

- オーナーが加入する、専有部分の地震保険

- マンション組合が加入する、共用部分の地震保険

物件を購入した時は、専有部分の地震保険に加入することになります。

通常、オーナーは建物だけに保険をかけるので、建物が保険対象です。家具付きの賃貸マンションを経営する場合は、家財に対しても保険をかける必要があります。

なお、建物は5,000万円、家財は1,000万円が上限です。

保険料は、物件が所在する地域(都道府県)や建物の構造によって決まりますが、建物の耐震・免震性能に応じた割引制度があります。

保険会社にもよりますが、ワンルームの場合の保険料は、大体5年一括で1万5千円前後でしょう。

(2)地震に強い物件を購入する

地震保険に加入する以外に、「新耐震基準」に適用した物件を選ぶことも一つのリスク軽減方法として挙げられます。

「新耐震基準」は1981年にできた基準です。そのため、1981年6月以降に建てられた建物であれば、比較的地震に強い物件といえます。

物件を購入する前に、新耐震基準であるかを必ず確認しましょう。

7、不動産投資のリスク➆賃貸管理会社の倒産

初めて不動産投資をされる方や、本業が忙しい方の中には、不動産賃貸管理会社に賃貸管理を依頼しようと思われている方もいらっしゃるでしょう。

一般的に管理会社が倒産することは考えにくいのですが、必ずしもそのような事態が起きないわけではありません。

万が一、自分の物件管理を委託している管理会社が倒産した場合は、どうなるのでしょうか。

賃貸管理会社が倒産した場合、大きく以下のような流れになります。

- 破産管財人から通知書が届く

- 新しい賃貸管理会社が決まる

- 新管理会社より契約の切り替え・移行等の手続き

(1)不動産賃貸管理会社が倒産した場合のデメリットは?

管理会社が倒産すると、以下のような費用が回収できなくなる可能性があります。

- 敷金

- 家賃

- 原状回復・クリーニング費用(場合による)

場合によっては、全部ではなく一部戻ってくることもありますが、少なからず損失は発生します。

もし管理会社からの賃料の振込が遅れることがあった場合、経営が危ないというサインになりますので、管理会社の変更を検討されるといいでしょう。

(2)どんな不動産賃貸管理会社を選ぶべきか

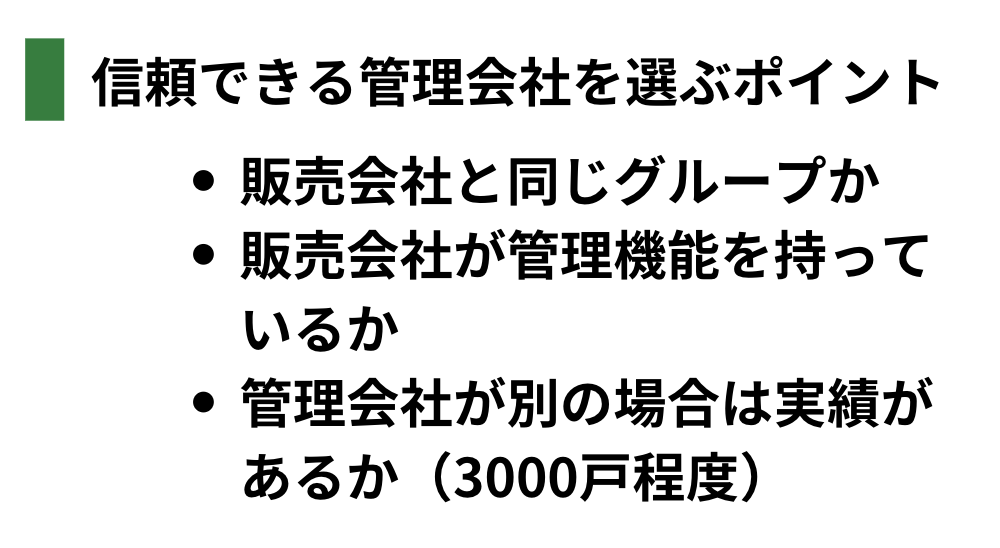

こういった倒産リスクの対策として、慎重に「信頼できる管理会社を選ぶ」ことが大事になってきます。

信頼できる管理会社を選ぶポイントは以下の通りです。

管理会社の選び方については、こちらもご参考ください。

賃貸物件オーナー必見!優良な賃貸管理会社の選び方と比較ポイント

8、不動産投資のリスク⑧事故物件になる

不動産取引において、建物内での自殺や他殺などがあった物件を「事故物件」として扱います。

不動産投資においても、所有している物件の中で入居者が自殺したり、何らかの事件現場になった場合、事故物件になる可能性があります。

事故物件になってしまうと、リフォーム費用が必要になったり、次の入居が決まらず空室になったりなど家賃収入に影響が出る可能性があるのです。

事故物件になる可能性は低いとはいえ、絶対にならないというわけではありません。

購入後に事故物件になることを確実に回避することはなかなか難しいですが、リスクを抑える方法としては以下の通りです。

- 保険の加入

- 損害賠償請求

(1)保険の加入

一部の保険会社(少額短期保険会社)では、入居者の自殺や孤独死を理由とした建物復旧期間中の家賃収入の損失に対して、保険金が支払われることがあります。

保険の内容は以下の通りです。保険金は補償の内容によって異なりますが、100〜200万円ほどです。

- 賃貸住宅内で、事故による入居者の死亡に伴う空室・家賃減額などの経済的損失の補償

- 居室内の清掃・消臭・遺品整理などを含めた原状回復費用の補償

保険期間は1年または2年になります。

保険料は、対象とする物件の月額家賃で定めます。詳細は保険会社にて確認するようにしましょう。相場としては月々数百円ほどです。

(2)損害賠償請求

万が一入居者が部屋の中で自殺した場合、自殺した入居者の相続人などに対して、賠償請求訴訟を起こすことが可能です。

判例を参考にすると、認められるのは自殺がなければ得られた家賃分の損害金額と部屋の改修費用になります。

9、不動産投資のリスク⑨ローン返済ができない

投資不動産を購入する際は、多くの方は金融機関から融資を受けて購入するので、当然のことながら借金というリスクを抱えることになります。

順調に返済ができればいいのですが、空室が続いたうえに何らかの事情で働けなくなったりしてローンの返済ができなくなることも考えられるでしょう。その場合、自己破産や任意整理などの債務整理が必要になる可能性があります。

そうならないためには、無理せず融資を受けられる金額を把握しておき、リスクの低い物件を適正価格で購入することが重要です。

10、不動産投資のリスク⑩流動性リスク

不動産投資は、流動性リスクがある投資です。

投資における流動性とは、投資対象の換金の容易さを表す要素のことです。不動産は、流動性が低い、つまり換金までに時間がかかる投資対象です。

不動産を売るときには、買い手を探したり、売却の手続きが必要になるため、3カ月〜6か月程度かかります。

不動産投資は、他の投資よりも流動性リスクが高いことを覚えておきましょう。

11、不動産投資のリスクを減らす方法

ここまで、不動産投資の10個のリスクについて詳しく紹介してきました。

リスク対策も合わせて説明しましたが、不動産投資初心者の方にとってリスクの低い物件選びは難しく感じるのではないでしょうか。

不動産投資のリスクを最小限に抑えるためには、経験者に相談してから始めることが有効です。

不動産投資の教科書では、現役の投資家に相談できる「セカンド・オピニオンサービス」を提供しています。

セカンド・オピニオンでは、

- 買っていい物件なのかわからない

- 提案された物件を不動産投資経験者に見てもらいたい

といった相談ができます。

セカンド・オピニオンを担当するのは編集部に在籍する現役の不動産投資家なので、不動産投資会社で聞きにくいことも聞けますし、物件を提案されることもありません。

多くの投資家に知ってもらいたく、現在は無料で相談できます。ぜひご利用ください。

まとめ

不動産投資特有のリスクとその対策方法について解説しました。

株やFXといった投資は、自分では予測ができない要因に収益が左右されることが多いものです。

一方、不動産投資はある程度リスクの予想ができるため、その対策をしておくことができる投資です。

きちんとリスクを理解し、失敗しない不動産投資をしましょう。