スルガ銀行による不正融資やTATERUの融資資料改ざん問題など、不動産投資業界を巡っては、さまざまな問題が表面化。それに伴って、投資ポートフォリオの見直しで、自身の不動産投資ローンを借り換えたいと考える不動産投資家が増えている。しかし、金融機関は審査基準などを公開しておらず、借り換えは簡単ではない。

こうした中、金融とIT(情報技術)を融合したフィンテックを活用し、新たなサービスを始めたのが金融ベンチャーのMFS(東京・千代田)だ。その狙いはどこにあるのか。同社の不動産投資分野での取り組みを2回で伝える。(取材・文:不動産投資の教科書編集部)

・オンラインで利便性が高いローン借り換えサービス

「お客様の場合、お借り換えにより500万円ほどの利息が削減できます。また、融資期間を見直すことで毎月返済額を3万円程度、軽減ができます。」

「ありがとうございます。本当ですか?」

「本当です。」

「他にも借り換える銀行を考えているのですが…」

「ご検討の内容を確認しましたが、当社のサービスであれば他行と比べるとトータル的には安く済みます。」

東京・大手町にあるMFSのオフィス。不動産投資用ローン担当のコンサルタントは、オンラインのチャットで、事前審査を通過した借り換えを申し込んだユーザーと、借り換えについての提案書の内容について質問に答える。

経験豊富な不動産投資ローンのコンサルタントが対応する(MFS提供)

これは、MFSが2018年10月から本格的に開始した不動産投資ローンの借り換えサービス「モゲチェック不動産投資 借り換えサービス」の1コマだ。現在は、1日に20~30件のこうしたやり取りが行われている。

このサービスは、個人で申し込むことができて、オンラインで完結するため来店が不要な上、本人確認などの必要書類なしで借り換えをできるかがわかる。借り換える際の金融機関の選定や手続きは、MFSが投資家の代わりに行う。投資家は手間がかからずに済み、借り換え手続き期間も従来より2週間程度も短くなるという。

「金融機関でローンの借り換えを申し込むと、事前に電話や対面で話したり、書類の提出などが必要。不動産投資家は会社員が多く、そうした時間を作るのが難しい人が多い。このサービスはオンラインなので、投資家が仕事の合間などの時間で利用できるし、書類も不要。投資家にとって手続きを効率化できる便利なサービス」。浦濱純一・コンサルティング事業部シニアモーゲージスペシャリストは、こう説明する。

浦濱純一・MFS コンサルティング事業部シニアモーゲージスペシャリスト

・審査を通過できた人は約半分

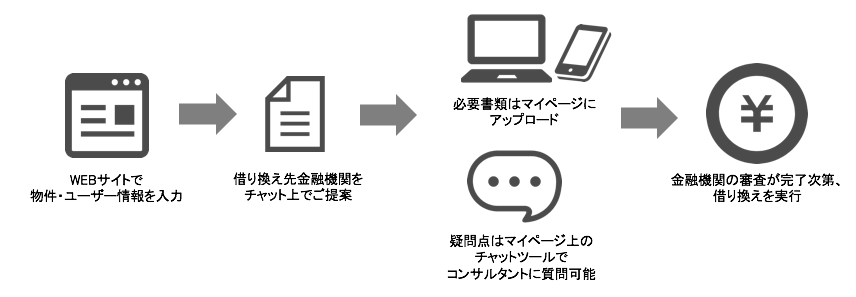

サービスの流れはこうだ。ローンの借り換えをしたい人はオンラインでMFSの専用ページからサービスに申し込む。その際には、氏名や勤務先、勤務年数、借入状況、資産などを入力。この情報からMFSでは事前審査を行う。通過すればMFSから借り換えの可能性や毎月の返済の削減額などが記載された提案書が送られてくる。提案書は早ければ申し込んだ翌日には届く。

「モゲチェック不動産投資 借り換えサービス」の流れ(MFS提供)

その後は、利用者が希望すれば、オンラインのチャットで専門のコンサルタントと相談。借り換えが確定すると、利用者は必要書類を提出し、MFSが提携する金融機関に審査を依頼する。審査が通れば融資が実行される。金融機関の審査結果は5日程度でわかるという。借り換えが実行された場合、MFSは下限額を30万円として削減額の10%を手数料として得る。

借り換えの金利は、現在は年1.575~2.275%(2019年5月時点)。MFSは、SBJ銀行やイオン住宅ローンサービスなどの金融機関と提携。利用者の属性に合わせて、その中から最適な金融機関を紹介する。「当社は不動産投資会社でも金融機関でもない第三者的な立場。この強みを生かして金利を優遇してくれる金融機関を紹介できる。そのため、投資家は一番安い金利でローンの借り換えられる」と、浦濱シニアモーゲージスペシャリストは強調する。

サービスは、当初、オンラインと電話で提供していたが、ユーザーの利便性の面などから2018年12月にはオンラインのみに一本化した。提案書も初めは総返済額が安くなる内容のものだけだったが「利回りがよくなる借り換え内容が欲しい」という利用者の要望を受けて、現在では「総返済額」を考慮した内容と「利回り」を考慮した内容の2種類を提供している。

利用者は大手企業の会社員や医師などが9割を占める。平均年齢は45歳で、平均年収は900~1000万円。借り換えサービスの申し込み人数は、非公開だが、これまで借り換えが可能だった人の割合は、申し込み人数の55.5%だった。一方、借り換えができなかった人は「借りすぎや収入が足りない、月額のローン返済額が大きい」(浦濱シニアモーゲージスペシャリスト)ことが理由になったという。

・本人情報をどう担保するかが課題に

MFSは、これまで住宅ローンを核にマッチングサービスなどを提供。そのサービスを通じて、不動産投資ローンについて顧客からの相談に対応してきた経緯がある。また、スルガ銀行の不正融などの問題が明るみに出てからはローンに不安を持つ人の相談数が増加した。

同社では、こうした背景から借り換えサービスのニーズが高いと判断。「住宅ローンサービスで培ったノウハウと金融機関との関係を生かし、不動産投資ローンを見直す商品を作れば、困っている人に価値あるサービスを提供できる」(同)との考えから、サービスを始めた。

サービスを始めるにあたって課題もあった。その1つが「オペレーション構築」(同)。具体的にはMFSが事前審査で必要になるユーザーの個人情報を取得する方法だ。情報の入力をオンラインで済ますことができれば、ユーザーの負担は少ない。しかし、正しい情報の確認は難しくなる。一方、書類をオンライン経由で提出してもらう方法は、正確な本人確認はできるが、ユーザーに負担を強いることになり、利便性は低下する。そのため「オンラインだけにするか書類を提出してもらうかの方法で悩んだ」(同)という。

MFSでは、実際に書類をオンラインに上げてもらう形式を試してみたところ、そこから先に進まない利用者が多いことがわかった。一方で、オンラインでの入力してもらう方法では利用者から個人情報について、ほぼ偽りがないことを確かめることができた。

その結果、「最終的にはユーザーの利便性を考えてオンラインで行くことにした」(同)。ただし、より正確な情報を得るため、個人の信用情報の確認は行うことに決めた。そのほか「金融機関と融資の審査基準を合わせる作業も大変だった」と、浦濱シニアモーゲージスペシャリストは振り返る。

今後は、金融機関と連携し、現状では取り扱いができていない地方などの物件でも借り換えができるようにサービスを拡充していく考えだ。また、商品設計や開発などで密に連携できる金融機関も増やしていく。

「当社の考えを理解してもらえるように関係性が深い金融機関を増やしていきたい。その数が多くなれば、今よりもさらに金利や返済期間などでユーザーにとって、便利なサービスを提供できるようになる」と、浦濱シニアモーゲージスペシャリストは自信を見せる。

IT(情報技術)を活用したフィンテックで不動産投資の分野で新たな取り組みを始めたMFS。同社では不動産投資のローンの借り換えサービスだけではなく、新規で不動産投資を行う投資家を対象にしたローンの借入可能額を算出するサービスの提供にも乗り出している。後編では、その詳細と今後の不動産投資分野での戦略についてレポートする。

フィンテックで不動産投資業界を活性化 金融ベンチャーMFSの挑戦【後編】

※2021年6月に「モゲチェック不動産投資」はサービス名称を「INVASE(インベース)」に変更しました。

【不動産投資ローン関連記事】

・借り換えで「収益性を圧倒的にアップさせる」極意

・不動産投資ローン「金利が低い」金融機関はどこなのか

・不動産投資ローン「知っておくべき」9つのこと

・ローン金利を下げる 金融機関との交渉術

・不動産投資でローンが返せなくなる確率は?