不動産投資のリスクとして最も気になることの一つに、ローンを返済できなくなることがあげられるのではないでしょうか。

しかし、銀行から見たローンの返済状況を見てみると、そのような心配があまり意味のないことだと分かります。

本記事では、実際に銀行が出している数字を見ながらローン返済のリスクについて解説します。(田井能久・不動産鑑定士、ロングステイアドバイザー、タイ・バリュエーション・サービシーズ代表取締役)

なお、不動産投資のリスク全般についてはこちらの記事をご参照ください。

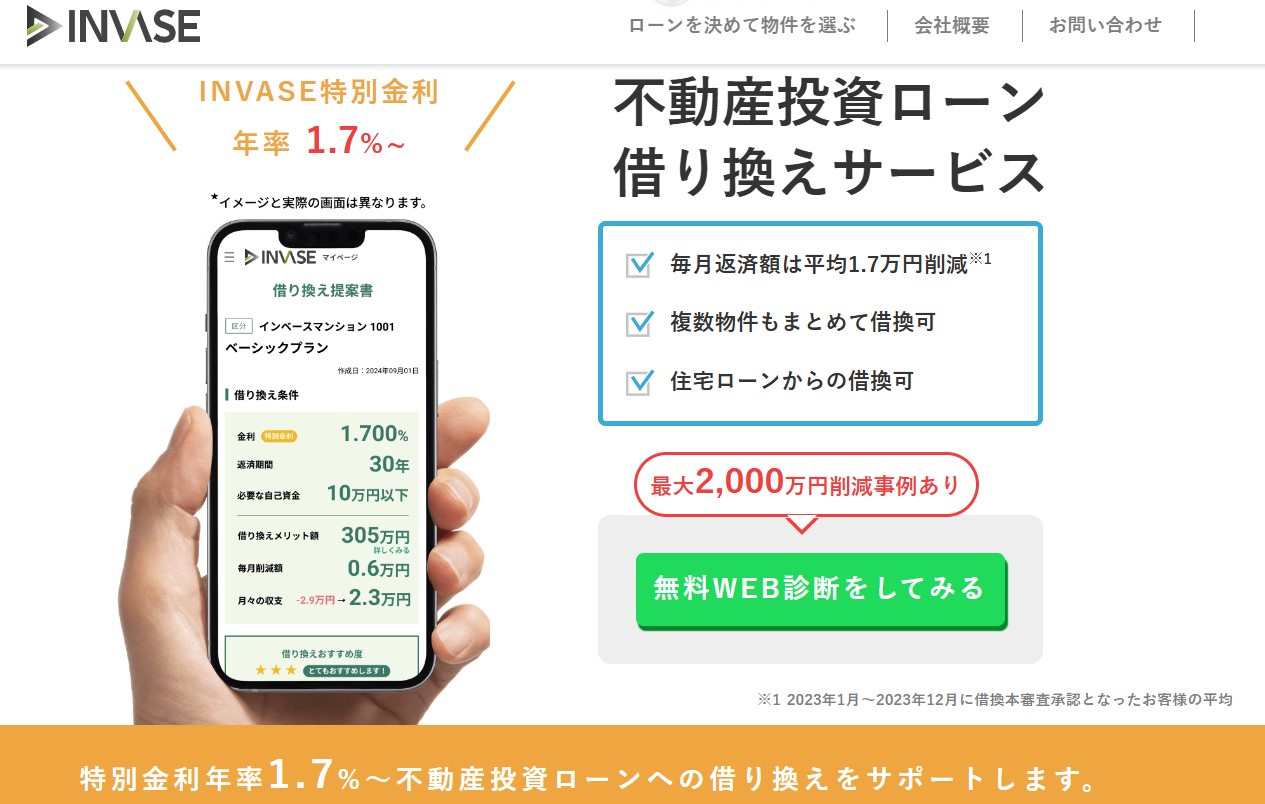

不動産投資でローンを返済できなくなるリスクを減らすには無理な借入額と高い金利で借入しないことが重要です。

借入可能額を把握した上で、リスクを抑えて不動産投資を始めたいなら、無料のWEB診断『INVASE』をご利用ください。

職業や年収等からリスク許容度を判定し、無理のない借入可能額が分かります。

- 結果まですべて無料

- 物件が決まっていなくても借入可能額を判定できる

- すでに物件を持っていても判定できる

1、各銀行が出している「ローンを返済できなくなる目安」とは?

各銀行でローンを返済できなくなる目安として紹介しているものには、延滞率やデフォルト率、リスク管理債権残高率があります。

延滞率は3カ月以上の延滞債権をローン残高で割ったものだったり、デフォルト率は金融再生法に基づく開示債権のうち、不良債権の割合をいいます。

またリスク管理債権残高率は、銀行法上何らかの理由で返済されない貸出金債権の割合になります。

これらは「返済できなくなった」という定義がそれぞれ違うので一括りにできないものですが、銀行が不動産投資のために貸したお金が「回収できなくなる」状態まで陥ってしまうことは実は1%もないということが確認できるのではないでしょうか。

2、もしローンを返済できなくなったらどうなる?

銀行はローンを返済できなくなった場合は、一括返済を求めるので、任売や競売によって残債を支払う必要があります。

任売や競売によって売れた金額でもさらにまだ残債が残る場合には、無担保となった債権を金融機関と話し合って新たな返済計画を立てて返していくこともありますし、金融機関が回収を諦めた場合にはサービサー(民間の債権管理回収専門業者)に債権が売却されることもあります。

このサービサーに売られた債権は額面通りの回収は期待できない無担保債権なので「ポンカス」などと呼ばれ、払ってもらえればラッキーといった感覚で、かなり安価で売買されるのです。

ちなみにローンを返済できないことから競売にかけられ、一括で返せないほど残債も残り、金融機関と話し合いもつかず、サービサーにも債権が売られず、残債の全額を従来の融資条件のままで支払い続けなければいけないという、かなり極めて悲惨な状態に陥る確率とは、実は想像よりもずっと低い確率と言えるのです。

3、不動産投資でローン返済をリスクに感じるならまず行動した方がよい?

もちろんこれらは適正な審査を行って、健全な融資をした場合を前提としていますが、不動産投資でローンが返せないと、投資家はもとより貸している金融機関が重大な被害を受けます。

そのために金融機関はお金を貸す前に慎重な審査をして融資をするわけで、投資家としてはローンを返せないよりも借りられないリスクの方が実は大きいと言えるのです。

ローンだけではなくリスクを懸念しすぎて何もしないと、時間だけが過ぎてしまいます。

安定した収入があるサラリーマンでローンを払える期間が長い(つまり若い)ということは、それだけで大きな価値を有している事も忘れないようにしましょう。

まとめ

不動産投資の物件を選ぶ際には、様々な疑問が出てくることでしょう。

不動産投資は大きな金額の投資になるため、不安になったり悩んだりすることも普通のことと言えます。

そのため、不動産投資では、検討している物件に関して第三者の意見を求めたり、複数社に問い合わせして比較検討しながら投資物件を決めることが主流になりつつあります。

不動産投資の教科書が提供する「セカンド・オピニオン」サービスでは、編集部に所属する現役の不動産投資家に、以下のような相談をすることができます。

- 不動産投資会社から提案されている物件を見てほしい

- 検討している物件の家賃が適正なのか知りたい

- 不動産投資の戦略について相談したい

不動産投資の教科書のセカンドオピニオンサービスを多くの人に知ってもらいたいという思いから、無料で相談することができます。