- 強調ブロックは特に強調して表現したい際にご利用ください。

- 箇条書きと文章のどちらでも利用可能です。

- 強調ブロック内でリンクを使う場合は「リンクの挿入/編集」ボタンを使ってください。

不動産投資は、融資の利用により少額の自己資金から始められることが、大きな魅力です。不動産投資を始める際は、融資を受ける場合のメリットとデメリット、融資を受けやすい金融機関や金利などの詳しい内容を把握しておくことが必要です。

今回は、不動産投資の融資を受けたい方が知っておきたい、6つのポイントについて解説していきます。

- 不動産投資時の融資と自宅購入時の融資の違い

- 不動産投資で融資を受ける際の流れ

- 不動産投資で融資を利用する場合のメリットとデメリット

- 不動産投資の融資を受けやすい金融機関

- 資産価値の高い投資物件を選ぶ際のポイント

- フルローンで不動産投資は可能か

物件提案を受ける際には、投資判断に必要な情報をしっかり確認する必要があります。融資についても、知識を身につけておきましょう。

不動産投資で騙された事例を動画で紹介しています。ぜひご覧ください。

不動産投資ローンを有利に利用するために知っておくべき9つのことも併せてお読みください。

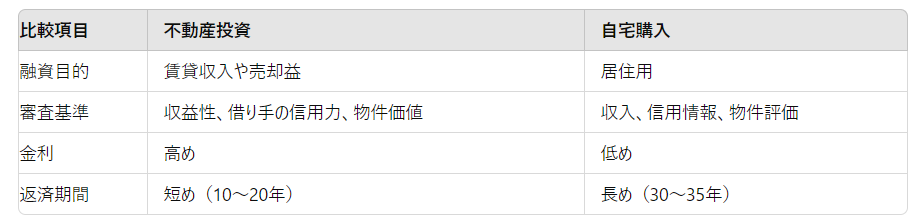

不動産投資は、金融機関から融資を受けて始められる投資です。不動産投資ローンを住宅ローンと比較すると、借り入れの目的や返済原資、金利、融資の審査基準、融資限度額において違いがあります。

目次

1、不動産投資と自宅購入の融資の違い

(1)不動産投資の融資

融資の目的

不動産投資の融資は、主に投資目的で使用されます。購入した物件を賃貸し、賃貸収入や物件の将来の売却益を得ることを目的としています。そのため、物件の収益性が融資の審査において非常に重要視されます。

融資の審査基準

- 収益性

物件の家賃収入が、融資の返済をカバーできるかが審査の中心です。賃貸契約が既に存在する場合、その契約書が審査に使用されます。 - 借り手の信用情報

借り手の信用スコアや過去の借入履歴も審査に影響します。ただし、収益物件の収益性が十分であれば、個人の信用情報の影響は相対的に小さくなります。 - 物件の評価

購入予定の物件の価値や立地条件、将来の価値増加の可能性なども審査に含まれます。

金利と返済期間

- 金利

不動産投資用のローンはリスクが高いため、金利が高く設定されることが多いです。 - 返済期間

通常、返済期間は15年から20年と比較的短く設定されます。

その他の条件

- 自己資金の比率

不動産投資の融資では、自己資金の割合が高いほど融資が受けやすくなります。一般的には物件価格の20%~30%の自己資金が求められることが多いです。 - 融資限度額

個人の属性や物件の収益性、金融機関、これまでの投資物件の運用成果等により前後するでしょう。

(2)自宅購入の融資

融資の目的

自宅購入の融資は、借り手が居住するための住宅を購入する目的で提供されます。住居の確保が主な目的であり、収益性は考慮されません。

融資の審査基準

- 借り手の収入

安定した収入があることが審査の中心となります。給与明細や納税証明書などの提出が求められます。 - 信用情報

借り手の信用スコアや過去の借入履歴が重要な審査基準となります。 - 物件の評価

購入予定の住宅の価値が評価されます。

金利と返済期間

- 金利

自宅購入のローンは比較的リスクが低いため、金利が低く設定されます。 - 返済期間

一般的に30年から35年と長めに設定されることが多いです。

その他の条件

- 頭金の必要性

自宅購入のローンでは、物件価格の10%~20%の頭金が一般的に求められます。ただし、頭金なしで融資を受けられるプログラムも存在します。 - 住宅ローンでの融資限度額

年収の7倍程度(個人事業主の場合は5倍)が一般的です。

2、不動産投資で融資を受ける際の流れ

不動産会社にはそれぞれ提携している金融機関があり、不動産会社を通して融資を申し込むケースが多いですが、個人的に金融機関と交渉することも可能です。

本章では、不動産投資で融資を受けるまでの流れを紹介します。

(1)融資条件等を調べて金融機関を利用するか決める

まず、複数の金融機関の融資条件を比較検討します。以下のポイントを確認しましょう。

- 金利

変動金利や固定金利の違い、金利の具体的な数字を確認します。 - 返済期間

融資の返済期間がどのくらいかを確認します。 - 融資額

自分が希望する融資額を提供しているかどうかを確認します。 - 手数料

事務手数料や保証料などの諸費用を確認します。 - 融資の審査基準

各金融機関がどのような審査基準を持っているかを調べます。

この情報を基に、最も条件の良い金融機関を選びます。より良い融資条件で融資をしてもらえるように、複数の金融機関の融資条件を調べ、比較してみましょう。

(2)融資を申し込む

金融機関を選んだら、次に融資の申し込みを行います。申し込み方法は以下の通りです。

- インターネット申し込み

多くの金融機関では、オンラインでの申し込みが可能です。 - 窓口申し込み

直接金融機関の窓口に出向いて申し込みます。 - 電話申し込み

電話での申し込みも可能な場合があります。

申し込み時には、簡単な情報(氏名、住所、希望融資額など)を入力または提出します。不動産投資物件の売買契約を締結したら、銀行との接触を図りましょう。銀行のHP等で、その銀行の融資条件を確認してから、 事前に電話でアポイントを取っておくとよいでしょう。

(3)必要書類を用意して金融機関に提出する

不動産投資で、融資を受けるために必要な書類は、主に以下のとおりです。

- 物件概要書

- レントロール

- 売買契約書

- 重要事項説明書

- 登記簿謄本

- 公図

- 建築確認済

- 証身分証明書/印鑑登録証明書/住民票/健康保険証

- 所得を証明するもの

- 履歴書

- 納税証明書

- 資格等の証明書

- 賃貸仮契約書/支払い通帳/ローンの返済予定表

金融機関によって、必要部数等異なる場合があります。各金融機関で確認しましょう。

(4)融資担当者と面談を行う

必要書類を提出した後、金融機関の融資担当者と面談を行います。面談では以下の内容が確認されます。

- 借り手の信用情報

信用情報機関を通じて信用スコアが確認されます。 - 投資計画

投資目的、計画の詳細、予想収益などを説明します。 - 返済計画

返済方法や返済スケジュールについて話し合います。

この面談は、融資を受けるための重要なステップとなりますので、しっかりと準備して臨みましょう。

「必要書類」を提出したら、担当者と面談を行います。融資を受ける物件と、自身について知ってもらいましょう。

(5)金融機関による審査が行われる

面談が終了すると、金融機関による審査が開始されます。審査では以下のポイントが確認されます。

- 収益性の評価

購入予定の物件がどれだけ収益を生むかが評価されます。 - 借り手の信用力

借り手の収入、負債、信用情報が審査されます。 - 物件の評価

物件の価値や将来の価値増加の可能性が評価されます。

審査期間は通常数週間から1ヶ月程度かかります。担当者との面談で、検討の土台が出来たら、次は融資審査です。

(6)審査を通過したら融資を受ける

審査に通過すると、融資の承認が下り、正式な融資契約を結びます。

契約が完了したら、融資金が指定の口座に振り込まれます。この融資金を使って、不動産の購入手続きを進めます。

銀行内での手続きは時間がかかるため、余裕をもって進めることが大切です。

3、不動産投資で融資を利用するメリットとデメリット

「融資を受ける = 借金をする」という一見ネガティブなイメージがありますが、不動産投資においては融資を利用することで、さまざまなメリットがあります。

「融資を受ける = 借金をする」という一見ネガティブなイメージがありますが、不動産投資においては融資を利用することで、さまざまなメリットがあります。

一方、デメリットもあるため、融資を利用する場合は注意も必要です。

本章では、不動産投資で融資を利用する場合のメリットとデメリットについて、それぞれ詳しく説明します。

(1)不動産投資に融資を利用するメリット

不動産投資に融資を利用するメリットとして、以下のメリットが挙げられます。

- レバレッジ効果がある

- 家賃収入でローンを完済できる

- 生命保険の代わりになる

レバレッジ効果がある

「レバレッジ」とは、小さな力で大きなものを動かす「テコの原理」を指しています。投資の世界では、少ない資金で大きな利益を得ることを表します。

例えば、現金500万円で物件を購入するとしたら、選択肢はかなり限られるでしょう。「築年数が古い」「駅から離れている」など、条件の悪い物件では入居者がつきにくく、肝心の家賃収入が得られないかもしれません。

反対に、融資を利用すれば手持ち資金以上の物件の購入が可能になり、選べる物件はぐっと増えます。職業や年収などによっては、融資上限額の引き上げや低金利での借り入れも可能なため、より有利な条件で不動産投資を始められるでしょう。

家賃収入でローンを返済できる

不動産投資では、家賃収入の中からローンを返済していきます。毎月、ローンの返済をまかなえるだけの家賃が確実に得られれば、給与などの個人的なお金を使わずに済むのです。「他人(入居者)がローンを返済してくれている」のと同じことになります。

投資用物件は、自分の資産になるので、売却することも可能です。購入時よりも高く売ることができれば、差益を得られるのも、不動産投資の魅力のひとつでしょう。

万が一の時に家族に資産を残せる

不動産の購入に融資を利用する場合は、「団体信用生命保険」への加入が義務付けられています。

ローン返済が終わっていないのに契約者に万一のことがあった場合、残りのローンは保険で完済されるため、家族はローン返済の必要がない不動産を手に入れることができます。ローン完済後の家賃収入は、家族の生活費に充てることができるでしょう。

以上のことから、融資を利用した不動産投資は生命保険の代わりになるといわれています。

団体信用生命保険(団信)に関して詳しくは、団信とは?不動産投資ローンでも利用できる団信の保障内容や注意点を解説で説明しています。ぜひお読みください。

(2)不動産投資に融資を利用するデメリット

前項では、不動産投資に融資を利用するメリットを紹介しました。

しかし、不動産投資に融資を利用する場合は、以下のようなデメリットも伴います。

家賃収入が無くなっても返済義務は続く

不動産投資を行ううえで注意すべきリスクには、以下のようなものがあります。

- 空室リスク

- 家賃滞納リスク

- 火災・自然災害リスク

空室や家賃滞納が発生すれば、当然家賃は得られません。家賃収入が無ければ、ご自身の貯金などからローンの返済を工面することになり、家賃無収入が長期間になるほど、オーナーの負担は大きくなります。

火災や自然災害で建物が住居として利用できなくなったとしても、ローンがなくなるわけではありません。

ローンの返済に加えて、修繕費が発生しますので、大きな負担になります。

以上のようなリスクの回避策については「不動産投資は危険?10のリスクと対策」をご参照ください。

将来的に金利が上昇する可能性がある

住宅ローンには、大きく分けて次の2つのタイプがあります。

- 「固定金利型」:契約時の金利が完済まで続く

- 「変動金利型」:市場の金利に連動して変動する

不動産投資ローンの場合、多くは「変動金利型」の商品です。

変動金利は半年に1回見直しされ、5年に1回返済額の見直しが行われます。低金利が続く状況では有利ですが、金利が上昇すれば、返済額に影響するというリスクがあります。

金利が上昇すると、月々の返済額のうち、金利が占める割合が増加してしまい、当初の予定よりも返済総額が増えることが懸念点でしょう。金利上昇リスクを回避するには、金利が低いうちに繰り上げ返済を行うことをおすすめします。

見直しのタイミングで、低金利の商品への借り換えを検討するのも良いでしょう。

不動産投資ローンの借り換えについては「不動産投資ローンの借り換え成功のために知っておきたい6つのこと」も併せてご参照ください。

金融機関との交渉が必要になる

融資の条件や審査基準などは、金融機関によって異なります。物件の担保価値や申込者の属性(職業・年収・資産状況など)で金利が決められるといわれていますが、交渉次第では、金利の引き下げに応じてもらえることもあります。

金融機関の融資条件を比較するほか、より良い条件で融資を受けるためには、自分で交渉することも必要です。

4、不動産投資の融資に積極的な金融機関は?

都市銀行や地方銀行など、数多くの金融機関がありますが、不動産投資の融資を申し込むにはどこを利用するのが良いのでしょうか。

都市銀行や地方銀行など、数多くの金融機関がありますが、不動産投資の融資を申し込むにはどこを利用するのが良いのでしょうか。

本章では、各金融機関の特徴や融資の受けやすさなどについて説明します。あわせて、「不動産投資の融資を積極的に行っている銀行」についても紹介します。

(1)都市銀行

金融機関の中で、最も金利が低いのは「都市銀行」ですが、融資を受けるための審査基準が最も厳しいという特徴があります。

物件の資産価値や申込者の属性ともに、高評価が得られなければ、融資を受けられません。

(2)地方銀行

「地方銀行」は、都市銀行と比べると、審査基準がやや緩めです。

地域密着型で地元の住民・物件は優遇される傾向がある反面、地元以外の住民・物件は、審査が厳しくなる可能性があります。

担保となる物件の資産価値や、申込者の属性も審査対象になりますが、それ以上に「事業性」を重視するというのも地方銀行の特徴です。

「事業収支計画書」を作成・提出すると、地方銀行で融資を受けられる可能性が高まります。

「事業収支計画書」には、下記のような項目を記載します。

- ローン返済額

- 諸費用を差し引いた実質利益

- 想定空室率 など

(3)信用金庫・信用組合

「信用金庫」や「信用組合」は、地元の経済活性を目標とする金融機関です。

地元の住民・物件は融資を受けられる可能性が高いでしょう。融資審査では、特に「事業性」を重要視しているため、職業や年収などの属性に不安があっても、融資を受けられるケースは少なくありません。

ただし、信用金庫は「営業エリア内に居住または勤務」している人、信用組合は「組合員」でなければ利用できないことに注意してください。

5、不動産投資の融資をスムーズに受けるポイント

資産価値の高い物件を選ぶことは、融資をスムーズに受けるための大切な要素のひとつです。

次のような物件は、「資産価値が高い」と判断され、融資を受けられる可能性が高まります。

- 空室になりにくい物件

- 立地のいい物件

- 高利回りが期待できそうな物件

- 詳しい内容については「不動産投資物件の選び方のコツとは?不動産投資を成功に導くポイントを解説」をご参照ください。

不動産投資の融資に関するQ&A

(1)頭金なしで融資を受けられるケースはある?

頭金なしのフルローンを組むのは難しいですが、以下のケースでは融資を受けられる可能性があります。

- 物件価格より銀行の担保評価額が上回っている

- 投資家の属性が高水準である

- 物件の想定利回りが高い

(2)会社員はいくらまで融資を受けられる?

前項で述べた通り、 フルローンを組むことが可能なケースとして、「投資家の属性が高水準であること」を挙げました。

では、一般的な会社員の融資上限額は、どれくらいなのでしょうか?

明確な基準が公表されているわけではありませんが、一般的には、年収の「7~10倍程度」と言われています。

投資家の属性や物件、不動産投資会社によっても、大きく変動します。

(3)不動産投資会社が提携している金融機関を利用するメリットはなんですか?

不動産投資会社が業務提携している金融機関を利用するのも、ひとつの方法です。

業務提携をしていることから、

- 審査に通りやすい

- 金利を優遇してくれる

などのメリットが考えられます。ぜひ担当者と相談してみてください。

まとめ

今回は、不動産投資と融資について解説しました。自己資金が少なくても、融資を受けて物件を購入すれば、不動産投資を始められることがおわかりいただけましたでしょうか。

株やFXに投資するための資金を融資で調達することはできませんが、不動産投資は融資を受けて始められるという特性があります。

この記事が、不動産投資への第一歩に役立ちましたら幸いです。