あなたの老後資金はいくら必要か試算したことはありますか?

ゆとりある老後の生活のためにはいくら必要なのか?シミュレーションをして、早いうちに貯蓄目標を立てましょう。

今回は、「不動産投資の教科書」が、あなたに必要な老後資金と資産形成について解説します。

老後資金は、2,000万円程度必要になります。早めに準備をスタートすることが重要です。

1、老後資金は毎月いくら必要ですか?

必要な老後資金は2,000万円、3,000万円、さらには1億円とさまざまな見解が飛び交っています。結局のところ、老後資金はいくら必要なのでしょうか。詳しく見ていきましょう。

(1)2人以上世帯の消費支出

二人以上の世帯の消費支出を世帯主の年齢階級別にみると、1世帯当たりの1か月当たりの平均は以下のとおりです。

40歳未満の世帯 260,855円

40~49歳の世帯 313,691円

50~59歳の世帯 341,916円

60~69歳の世帯 288,312円

70歳以上の世帯 226,383

受取り年金額はみなさん違ってきますが、70歳以上の平均消費支出226,383円は将来のために今から資産形成を始めないといけないと改めて思いました。

(2)老後資金不足になるとどうなる?

老後資金不足になると、近年よく耳にする「老後破産」をしてしまうリスクが高まります。

老後破産とは、定年退職した(または自営業者のリタイア後)高齢者の経済状態が貧困状態になってしまうことです。破産という名称ですが、いわゆる自己破産の有無に関係はなく、事実上の破産状態にある人も含まれます。

年金生活をしている人の中で年金だけでは貧困状態を抜け出せない人、または年金受給資格がなくさらに深刻な貧困状態のことを指します。

老後破産した場合、生活保護などの公的援助に依存するケースがほとんどです。ゆとりのある老後とは程遠い生活になってしまうでしょう。

老後破産について詳しく知りたい方は「老後破産リスクを回避する6つの対策|破産の原因や実情も解説」も併せてお読みください。

2、老後資金の貯蓄シミュレーション【世帯別】

定年前に準備しておくべき老後資金がいくらなのかを知るためには、公的年金がどのくらい受給できるのかを知る必要があります。

世帯によって、公的年金の受給金額は異なるので、それぞれのシミュレーションしてみましょう。

(1)夫婦2人で夫がサラリーマンの世帯

夫婦2人で老後を迎えた世帯で、夫がサラリーマン、妻が専業主婦(パートも含む)というケースを想定してみました。

この夫婦が受給する月額の年金は、22万5,000円程度です。

夫が国民年金と厚生年金を受給し、妻が国民年金を受給するという想定です。妻が結婚前に会社勤めをしていた場合、厚生年金が支給されるので妻の支給額は若干多くなりますが、増額分は1万円台となるでしょう。

次に考慮するのは、夫の退職金です。定年まで勤めあげた場合、2,000万円程度の退職金が見込まれるので、老後資金に充当します。

夫婦2人の生活費が30万円、公的年金が22万5,000円として、それが20年続きます。

(30万円 - 22万5,000円) × 12ヶ月 × 20年 = 1,800万円

夫の退職金が2,000万円あると考えた場合、夫婦2人で夫がサラリーマンの世帯の老後資金は黒字になりました。

給与所得者は厚生年金制度に加入しているため、老後資金を用意できる仕組みになっています。

(2)夫婦2人で夫が自営業者の世帯

次に、夫婦2人で夫が自営業者のケースを想定しシミュレーションしてみましょう。

夫が自営業者の場合、公的年金は国民年金だけなので、夫と妻は同じ金額の年金を受給します。

令和4年度の国民年金支給額は、満額で約6万5,000円です。夫婦2人なので、2人分と考えると約130,000円です。

それでは計算してみましょう。老後の生活費は毎月30万円とします。

(30万円 - 13万円) × 12ヶ月 × 20年 = 4,080万円

やはり給与所得者と比較すると、公的年金額が低い分、準備しておくべき老後資金額が大きくなりました。

自営業者世帯の場合は、会社の制度に頼ることなく、自分で老後資金の準備をする必要があるでしょう。

(3)単身者でサラリーマンの世帯

単身者でサラリーマンとして勤めていた方が老後を迎えた場合、国民年金と厚生年金の満額を1人分受給します。

厚生年金を加算した受給額の満額約16万5,000円を毎月の生活費から差し引きます。

高齢の単身者に必要な毎月の生活費は、政府の「家計調査」によると、約16万円であるとされています。以上を根拠に試算すると、以下のようになりました。

(16万円 - 16万5,000円) × 12ヶ月 × 20年 = -120万円

マイナス120万円、つまり年金受給額を加算すると20年間で120万円余るということです。

あくまでもシミュレーションなので、上記の通りとは限りませんが、サラリーマンとして定年まで働いた人には退職金もあると考えられるため、老後資金には比較的ゆとりがありそうです。

(4)単身者で自営業者の世帯

最後に、単身者で自営業者の人が老後を迎えたケースを試算してみましょう。

前項と同じく、単身者の老後生活費は家計調査を根拠に月額16万円としました。そして、自営業者が受給できる国民年金は月額6万4,000円とします。

(16万円 - 6万5,000円) × 12ヶ月 × 20年 = 2,280万円

公的年金だけでは足りない老後資金が、約2280万円という結果になりました。

自営業者の場合定年退職がないため、現役を続ける年数にもよりますが、やはり2,000万円程は準備しておくべきだと考えられるでしょう。

3、老後資金の貯蓄シミュレーション【開始年齢別】

前章では、世帯別に貯蓄シミュレーションを行いました。

世帯によって老後貯蓄額に大きく違いが出ますが、貯蓄開始年齢も大きく関係します。

本章では、貯蓄開始年齢別にシミュレーションをみてみましょう。早く始めるほど有利な結果になることがお分かりになると思います。

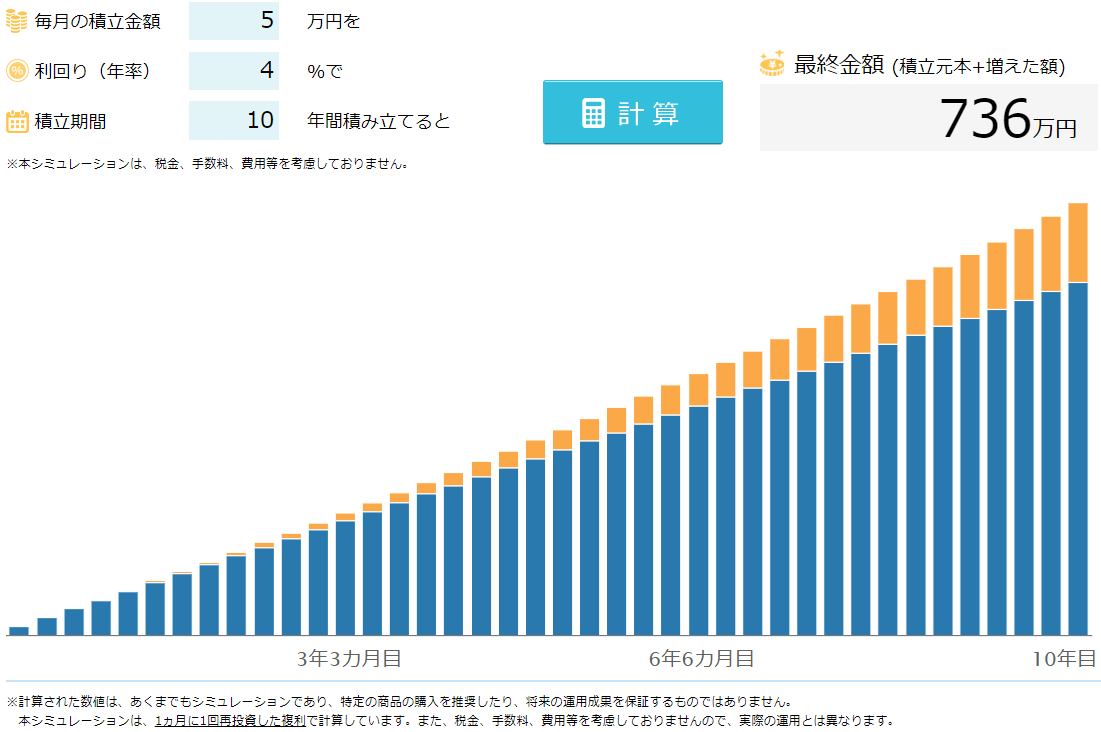

(1)50歳から老後貯蓄を始める方

50歳の時点から、年利4%で毎月5万円を積み立てていったとしましょう。老後は60歳時点からという想定なので、積立期間は10年です。

シミュレーション結果は、以下のようになりました。

出典:https://trust.sbishinseibank.co.jp/shinsei-calc/

結果は、736万円となりました。

先述した必要な老後資金と比較すると、かなり不足しています。つまり、この積立貯蓄だけでは老後の備えには及ばないということです。

50歳時点から老後の貯蓄を始めた場合に、まとまった老後資金を築くためには、毎月の積立額を倍以上に増やす必要があるでしょう。

もしくは、60歳を超えても積立を続けるなど、何らかの対策が必要です。

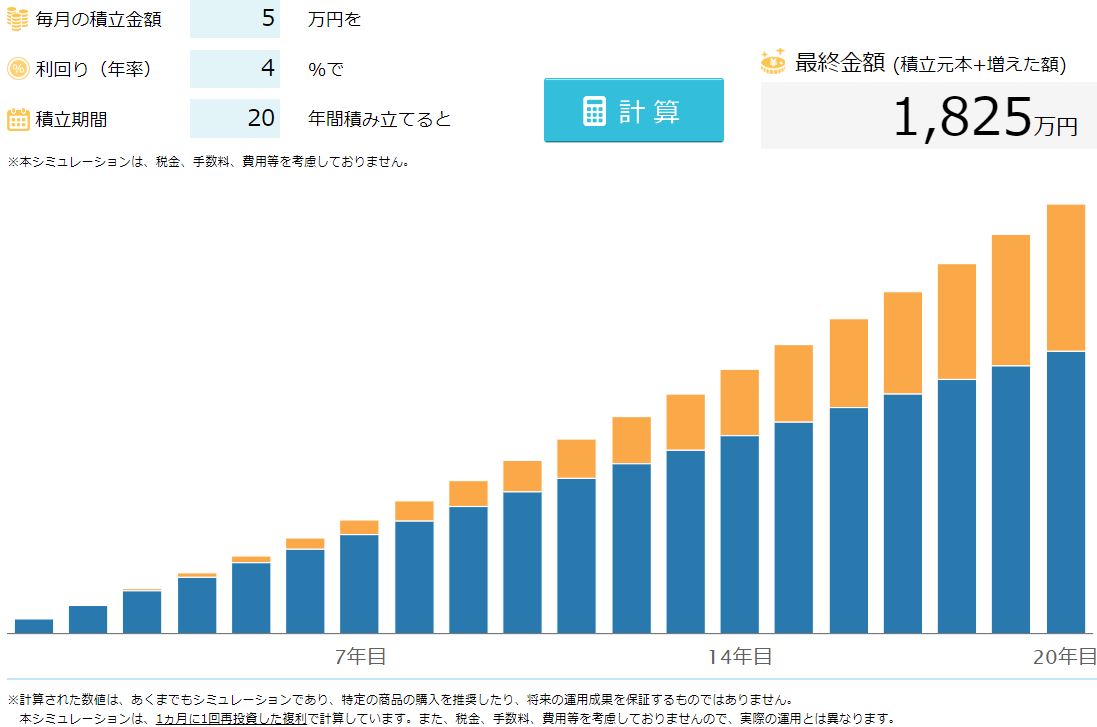

(2)40歳から老後貯蓄を始める方

次に、40歳から老後貯蓄を始めた場合のシミュレーションです。

毎月の積立金額は5万円、運用利回りは4%とします。

出典:https://trust.sbishinseibank.co.jp/shinsei-calc/

運用期間が長くなっているため、オレンジ色の部分(運用で増えた部分)が大きくなっています。時間を味方につけたことが結果に表われています。

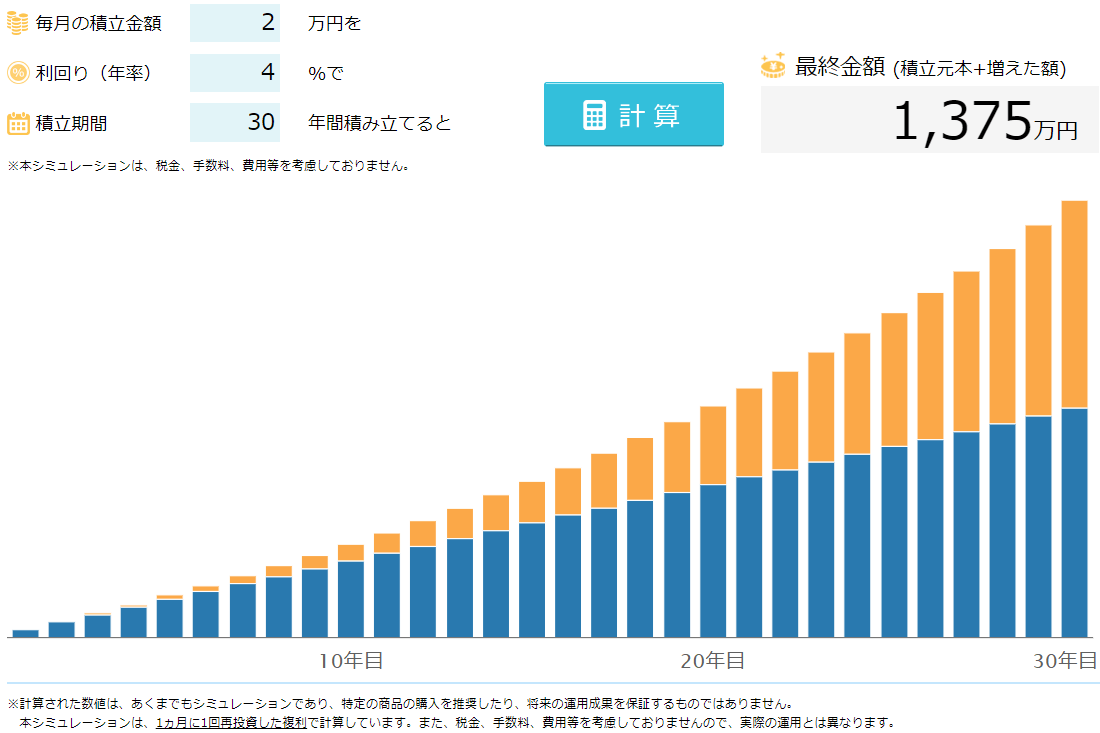

(3)30歳から老後貯蓄を始める方

時間を味方につけることが、結果を有利にするのであれば、30歳から始めればもっと良い結果になるはずです。

しかし、30歳時点では、毎月の積立額もそれほど多くはできないと想定し、2万円としました。運用利回りは同じく4%で、シミュレーションをしてみましょう。

出典:https://trust.sbishinseibank.co.jp/shinsei-calc/

やはり毎月の積立額が少なくなったので、1,000万円の大台は優に超えていますがそこまでの大きなジャンプアップとはなりませんでした。しかし、オレンジ色の部分がほぼ半分になっています。つまり、積立額がほぼ倍になっているということです。

老後貯蓄は運用期間が長ければ長いほど、より多くの金額が残るということがイメージしていただけたと思います。

しかし、ここまでお読みになった方の中には、4%という運用利回りについて、疑問に思う方もおられると思います。

定期預金の金利が1%をはるかに下回っている超低金利時代に、4%もの利回りで運用できる投資商品などあるのでしょうか。

詳しくは、5、老後資金が貯まる運用方法4選で解説します。

4、老後資金の準備に活用したい制度

貯蓄の重要性が分かったのではないでしょうか。

しかし、どのように貯蓄していけばよいのか悩んでしまう方も多いと思います。

本章では、老後資金の準備に活用したい制度をご紹介します。

(1)積立運用で貯蓄を増やす

今はまとまったお金がなくても、毎月一定金額を積み立てていけば、老後を迎えるまでにまとまった金額を用意することができます。

積み立てていくだけなら、タンス預金と同じです。老後まで使う予定がないお金であるため、現役時代にしっかりと運用して増やしたいところです。

しかし、何も対策をしなければ運用益に対して2割程度の税金がかかります。

貯蓄をする際に活用したい税金の優遇制度を2つご紹介します。

(2)老後貯蓄を前提にした非課税制度「iDeCo(イデコ)」

最初から老後貯蓄を前提にしている優遇制度が、iDeCo(イデコ)です。投資信託で運用をして老後貯蓄を積み立てていくにあたって、毎月の掛け金が全額所得控除されるだけでなく運用益が非課税になり、さらに受取時の「年金」も非課税になるという魅力いっぱいの制度です。

60歳になるまで解約できないといったデメリットはありますが、そもそも老後貯蓄が目的であれば、iDeCoはメリットの方が圧倒的に大きい制度だといえるでしょう。

iDeCoの優遇を受けるためには、iDeCoの口座を開設する必要があります。

iDeCoについて詳しく知りたい方は「iDeCo(イデコ)とは?メリット・デメリットを徹底解説」も併せてお読みください。

(3)老後貯蓄にも活用できる非課税制度「つみたてNISA」

積立による資産運用で税金の優遇制度といえば、iDeCo(イデコ)と並んで有名なのがNISA(ニーサ)です。NISAの中でも、積立型の運用に適しているのが、つみたてNISAです。

毎年40万円までの積立額であれば非課税となるため、毎月3万3,333円までの積立てであれば、税金を気にすることなく積立が可能です。

適用期間は最大20年間なので、40歳以降に老後貯蓄を始める人であれば、iDeCoに近いメリットを得ることができます。

5、老後資金が貯まる運用方法4選

本章では、利回り4%の運用が現実的である4つの方法をご紹介します。

(1)海外株ETF

株式市場の好調が続いていますが、日本だけの現象ではありません。アメリカをはじめとする海外株式も好調が続いており、中には日本株をしのぐ勢いの株式市場もあります。

日本ではなく、海外の株式市場で運用をするのが、海外株ETFです。

ETFとは、上場されている投資信託のことで、平均株価や株価指数といった指標と連動するように運用されています(これをパッシブ運用といいます)。

海外株ETFについて詳しく知りたい方は「海外株ETFの魅力とは?基礎知識やオススメ銘柄4選も紹介」も併せてお読みください。

https://fudousan-kyokasho.com/overseas-stock-etf-17888

(2)J-REIT

投資信託の中で、運用対象が不動産に特化しているものを、REIT(リート)といいます。J-REITとは、REITの中で証券取引所に上場されているものです。

不動産投資は、メリットが多く魅力的な投資ですが、初期費用が高額でローンを利用する必要があるため、ハードルが高いと感じる方も多いと思います。

一方、J-REITであれば、数万円単位で始めることができるため、少額から積み立てていきたい現役世代の方にも適しています。

J-REITについて詳しく知りたい方は「不動産投資信託で始める、資金10万円以下からの本格的な資産形成」も併せてお読みください。

(3)ソーシャルレンディング

前項でお伝えしたJ-REITは、証券取引所に上場されており、誰でも簡単に購入できる不動産ファンドです。一方、特定の大口投資家にだけ販売されている私募ファンドといわれる不動産ファンドがあります。最低投資額が億単位ということが普通であるため、積立投資で老後資金を作りたいという方には、基本的には不向きです。

しかし、クラウドファンディングの仕組みを利用して個人投資家のお金を集め、大口化した投資商品があります。それを、「ソーシャルレンディング」といいます。

ソーシャルレンディングの魅力は、何といっても高い利回りです。大口投資家だけを相手にしているだけあって途中解約できないなどのデメリットはありますが、そもそも老後資金の貯蓄を目的とした運用であるため、問題ないでしょう。

(4)現物不動産投資

現物不動産投資は、収益物件を購入し、他人に貸し出すことで入居者から家賃収入を得ます。不動産収入は、物件に入居者がいる限り老後になっても続くので、老後資金だけでなく老後の収入源を確保することもできるのが魅力的です。

当メディア「不動産投資の教科書」は、不動産投資の情報を発信しています。

不動産投資に興味がある方は、まず「不動産投資とは?将来の安心のために知っておきたい7のこと」をお読みください。

6、老後資金のよくある質問

本章では、老後資金のよくある質問について回答します。

(1)「老後」というのは何歳から?

公的年金を考慮に入れつつ、老後資金がいくら必要になるのかを計算するには以下の公式を使用します。

(毎月の生活費 - 公的年金) × 12ヶ月 × 老後の年数 = 用意しておくべき老後資金

老後の年数については議論が分かれるところですが、一般的に20年という数値が使われています。平均寿命を根拠としており、男性であれば80歳まで、女性であれば85歳までとなっています。

つまり、60歳もしくは65歳から老後が始まって、そこから20年後です。

(2)年金額は必ず確認する

年金について様々な見解が飛び交っている昨今ですが、基本的に老後資金の一部として公的年金自体の破綻や存在自体がなくなるとは考えにくいでしょう。

支給開始年齢が引き上げられたり、支給額が少なくなることは考えられますが、そのような措置を取るのは年金制度そのものを維持しようと考えているからです。

老後資金がいくら必要なのかという計算においても、公的年金を考慮した上で足りない分を自分で確保すると良いでしょう。

まとめ

老後資金のことを考えると頭が痛いという方は多いと思います。

数千万円ものお金を用意しなければならないといわれているのに、準備できる見通しが立っていない方にとっては頭痛のタネでしかありません。

今回ご紹介した資産運用を始めるのが早ければ早いほど、老後資金を楽に多く貯蓄することができます。

今からできることから始めて、老後資金の不安を少しでも減らしましょう。