老後破産は、誰にでも起こりえます。

日本のある調査結果では、なんと7割もの人が老後破産のリスクに直面しているという衝撃的なデータも公表されているのです。

さらに近年、年金支給年齢の引き上げや老後2000万円問題などを耳にして、老後の生活資金に対して不安に感じている方も多いでしょう。

今回は、資産運用について情報を発信している当メディア「不動産投資の教科書」が、老後破産の実情や原因、定年前からできる準備や老後破産しないための対策を解説します。

老後資金に関して詳しく知りたい方は、「老後資金はいくら必要?安心できる老後資産とは」も併せてお読みください。

フドウくん

1、老後破産とは

老後破産とは、定年退職した(または自営業者のリタイア後)高齢者の経済状態が貧困状態になってしまうことです。破産という名称ですが、いわゆる自己破産の有無に関係はなく、事実上の破産状態にある人も含まれます。

年金生活をしている人の中で年金だけでは貧困状態を抜け出せない人、または年金受給資格がなくさらに深刻な貧困状態のことを指します。

2、老後破産の実情

老後破産は、多くの方にとって関係ないことです。本章では、老後破産の実情を解説します。

(1)高齢者の自己破産が増加している理由

(2)7割の人が老後破産のリスクにさらされている

(1)高齢者の自己破産が増加している理由

近年、高齢者の自己破産つまり老後破産が急増しています。

主に、以下の理由が考えられます。後ほど、詳しく解説します。

- 事実上、終身雇用がなくなり、生涯年収が減少する人が増加した

- 年金受給開始年齢が引き上げられた

- 長寿の人が増え老後の必要資金が増加した

- 晩婚化で子供を設ける年齢が高くなった

- 定年後に浪費をする人が多くなった

- 景気低迷によって貯蓄額が減った

上記で挙げた以外にも様々な理由が考えられますが、全体的な傾向として、従来の雇用システムや給与体系では問題になりにくかったことが、仕組みそのものの変化により、問題が顕在化したことが分かります。

人生設計において、これまでの常識が通用しなくなるでしょう。医療費や介護費、生活費などにあてる老後資金を、計画的に貯金、資産運用をして確保する必要があります。

全体的に垣間見える傾向は従来の雇用システムや給与体系では問題になりにくかったものが、その仕組みそのものが変化したことによって問題が顕在化したという点です。人生設計の考え方にこれまでの常識が通用しなくなりつつあることを示しています。

(2)7割の人が老後破産のリスクにさらされている

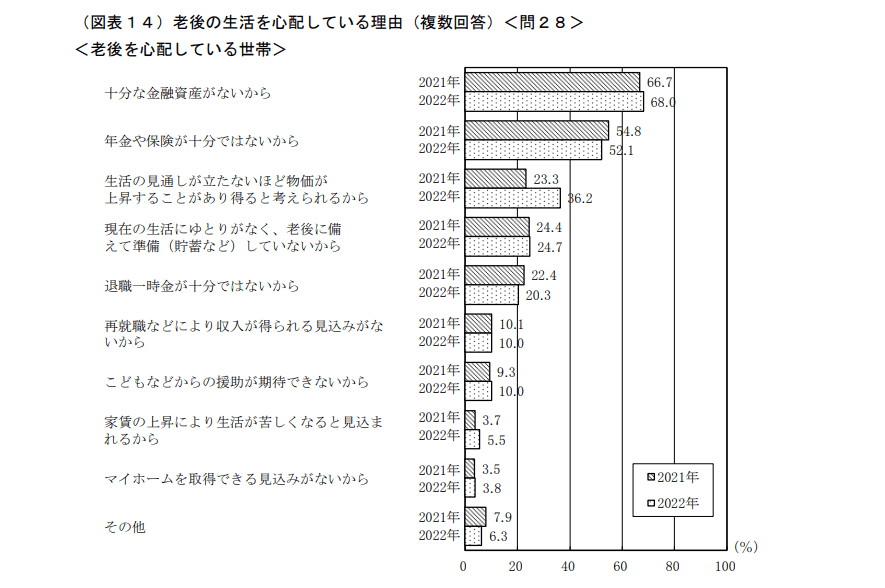

2022年に報告された金融歩行法中央委員会の「家計の金融行動に関する世論調査」では、全体の78.5%が老後の経済面について「心配である」と答えました。その理由として、「十分な金融資産がないから」「年金(公的年金・企業年金・個人年金)や保険が十分ではないから」などが多く挙げられていました。

上記のデータから、約8割の人が年金だけの生活に不安を感じているものの、不足分を補完する金融資産を持っていないことがわかります。つまり、約8割の人が老後破産の危機にさらされているといえるのです。

他にも「現在の生活にゆとりがなく、老後に備えて準備(貯蓄など)していないから」「退職一時金が十分ではないから」「こどもなどからの援助が期待できないから」など、老後破産につながりかねない状況にあることが窺える回答が多数挙がっています。

出典:金融歩行法中央委員会の「家計の金融行動に関する世論調査」(2022年)

出典:金融歩行法中央委員会の「家計の金融行動に関する世論調査」(2022年)

3、老後破産の原因

本章では、老後破産の主な原因をお伝えします。

(1)給与所得の低下と生活水準の関係

(2)医療費や介護費の負担

(3)住宅ローンの負担

(4)晩婚化により老後にも教育資金が必要

(1)給与所得の低下と生活水準の関係

破産の最も大きな原因は、所得の低下であると報告されています。

老後は主に年金だけで生活しなければなりません。年金の受給額は、現役時代よりも所得が低くなるのが一般的です。

老後は生活水準の見直しをしましょう。生活水準を落とさず、現役時代と同様の暮らしをしてしまうと、家計を維持できなくなる可能性があります。

(2)医療費や介護費の負担

高齢になるにつれて、怪我や病気のリスクは高まります。それに伴い、病院にかかる回数が増えるため、医療費の負担が大きくなります。

また、老後は介護が必要になる可能性もあるため、介護施設に入ったり、訪問介護を依頼したりすると介護費がかかります。

医療費や介護費の負担が老後破産に繋がる恐れがあるのです。

(3)住宅ローンの負担

マイホームの購入のために、住宅ローンを組んでいる人も多いですが、年金だけで生活する老後にまで住宅ローンの支払いが続くと、大きな負担となってしまいます。

マイホームに限らず、住んでいる物件には毎月家賃の支払いが必要です。

住宅に関する費用は決して低くはないので、老後において負担になる可能性が大きく、老後破産の原因になりかねません。老後までに、貯蓄しておくことが大切です。

(4)晩婚化により老後にも教育資金が必要

近年、晩婚化が進み、老後にも教育費用の支払いが必要となるケースがあります。

文部科学省が発表した「令和3年度子供の学習費調査」によると、幼稚園から高等学校までの15年間について,各学年の学習費総額は、全て公立に通った場合574万円、全て私立に通った場合1838万円かかることがわかりました。

大学まで通わせる場合、さらに多額の費用がかかります。

日本政策金融金庫の公表した「教育費負担の実態調査結果」によると、下記費用がかかることが分かっています。

- 公立大学…482万

- 私立大学文系…689万

- 私立大学理系…821万

上記の通り、教育費は多額の費用が必要です。所得が低下する老後において、教育費が負担となり老後破産の原因となることも十分にあり得るのです。貯蓄や学資保険の活用をするなどして対策しておきましょう。

4、定年前からできる!老後破産しないための対策

老後破産を回避するには、定年前の準備が非常に重要です。本章では、今からできる老後破産の対策をお伝えします。

(1)生活費の見直しと老後に備えた貯蓄

(2)個人年金制度を利用する

(3)不動産投資をする

(4)医療保険への加入

(5)住宅ローンは早めに返済する

(6)老後も働く

(1)生活費の見直しと老後に備えた貯蓄

老後破産しないために最も重要なのは、老後の家計のシミュレーションを行っておくことです。老後の生活費はどのくらい必要なのか、今から準備しておくべき貯蓄はいくらくらいなのかを把握するために、まずは現在の生活費の見直しを行いましょう。

現在の生活においても、多くの費用がかかってしまいますが、老後資金のために貯蓄しておかなければなりません。

シミュレーションを行ったうえで、老後の収支がマイナスになるのであれば、老後破産します。生活水準を見直し、貯蓄に回すなどして対策しましょう。

(2)個人年金制度を利用する

個人年金制度を利用しておくのも、一つの老後破産対策です。

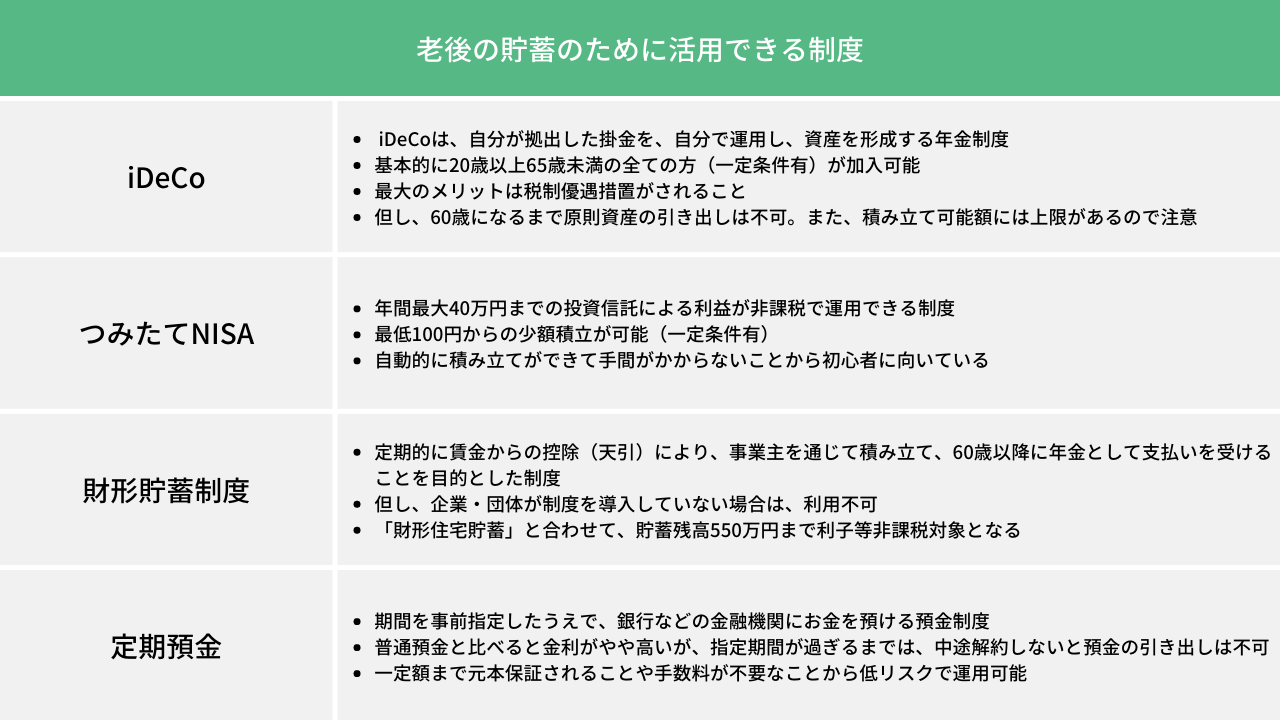

個人年金制度とは、現役世代に保険会社の個人年金に加入し、払い込んだお金が老後に支払われる仕組みです。公的年金だけでは老後の生活をまかなえません。公的年金以外の収入源として、以下の制度を活用してみてはいかがでしょうか。

制度を活用することで、年金の受給額を増やすことができます。

各制度には、メリットがあればデメリットも存在します。それぞれメリットもデメリットも把握したうえで、自分に合った制度を活用しましょう。

(3)不動産投資をする

老後に収入を得る手段として、不動産投資という方法もあります。

不動産投資は、株やFXとは異なり価格推移が激しく変動することがないため、長期的に安定した資産を得られるとして人気のある投資です。

不動産経営をし、空室でさえなければ、多くの手間をかけずに、毎月一定額の収入を得ることができます。また、節税効果や生命保険の代用など、多くのメリットを受けられます。

融資を受けることで、少ない自己資金から始めることも可能です。

不動産投資には、アパート経営や戸建賃貸経営、マンションの一室を購入してサラリーマン大家と呼ばれるような小規模な不動産経営など、様々な方法があります。自分に合った不動産投資の方法を見つけましょう。

不動産投資について詳しく知りたい方は「不動産投資の8つのメリットと想定されるデメリット」も併せてお読みください。

(4)医療保険への加入

老後破産をしてしまった人の中には、予期せぬ大病が引き金になっているケースが多く見られます。特に、がんは先進医療を受けた場合、治療費が高額になりやすく、老後資金から治療費を取り崩すと、老後破産のリスクが一気に高まります。

がん保険を含む医療保険に加入し、高額な医療費の負担に備えておくとよいでしょう。

(5)住宅ローンは早めに返済する

住宅ローンは早めに完済しておきましょう。老後生活において、住宅ローンの返済が残っているとかなりの負担になってしまいます。目安として、住宅ローンを30歳の時に返済期間35年で借りた場合、65歳で完済することとなります。定年退職後も、住宅ローンの残高が残る場合、繰り上げ返済の活用も視野に入れましょう。

(6)老後も働く

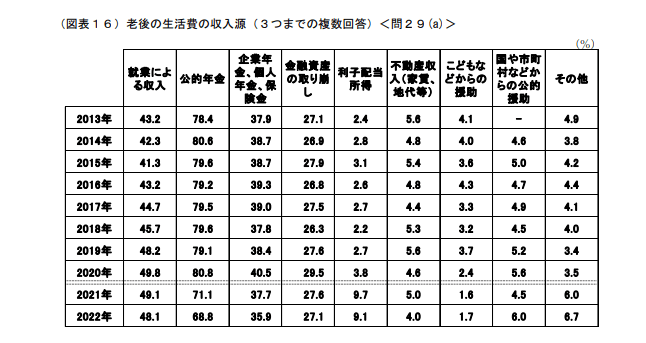

金融広報中央委員会が公表した「家計の金融行動に関する世論調査」の「老後の生活費の収入源」からは、公的年金の次に「就業による収入」によって老後資金を確保しようと考えている人が多いことが分かります。48.1%という数字から、老後破産をしないために、2人に1人が老後も働いて収入を得ることを現実的に考えています。また、「就業による収入」の割合が年々増加する一方で、「公的年金」の割合が減少していることから、公的年金に対する不安が大きくなっているといえるでしょう。

働き方は、正規雇用ではなくても、かつて働いていた会社に嘱託という身分で働いたり、アルバイトをしたりするなど様々です。

出典:金融広報中央委員会「家計の金融行動に関する世論調査」

5、老後破産するリスクが高い人の特徴

本章では、老後破産のリスクが高い人について解説します。当てはまる人は、はやめに対策を行いましょう。

(1)老後の生活資金に関する人生設計が不十分

(2)病気に対する保険の備えが不十分

(3)定年退職後も住宅ローンの返済が残っている

(4)教育費にお金をかけている

(1)老後の生活資金に関する人生設計が不十分

サラリーマン世帯の方は給与や賞与の額がおおむね決まっていて、老後に対する備えについても受動的になりがちです。会社の仕組みに乗っかっていれば大丈夫だろう、保険会社の言う通りにしていれば大丈夫だろうという、ある意味人任せの人生設計のまま実際に老後を迎えた時に「こんなはずではなかった」となってしまう人が増えています。

自分でシミュレーションを立て、今から貯蓄をはじめとする老後破産の対策を行っておくことが将来の生活のために重要です。

(2)病気に対する保険の備えが不十分

老後破産をしてしまった事例の中には、がんなど大病にかかったことによって、想定外の出費が生じ、歯車が狂ってしまったというパターンが多く見られます。「想定外」といっても高齢になると、病気のリスクが高まるのはある程度予想できることです。がん保険や医療保険などに加入せず、備えが不十分または手当てしていなかったことによって、老後資金が激減してしまうと、「これだけあれば十分」だと思っていたはずの貯蓄だけでは生活が立ち行かなくなります。

(3)定年退職後も住宅ローンの返済が残っている

返済期間35年で、住宅ローンを借り入れたとすると、25歳以降に借り入れた住宅ローンは、繰り上げ返済をしなければ60歳以降も返済が続くことになります。定年時の退職金でローンの残債を完済してしまえば、老後は安泰という見通しを立てている人も多いですが、退職金が期待通り出るかどうか分からないのが昨今の実情です。

退職金が期待通りの金額ではなく、住宅ローンを完済できなかったら、残債は老後の収入が激減した状態での返済となります。残債が大きければ大きいほど、老後破産のリスクが高まります。

(4)子供を授かる年齢が高い

晩婚化の進行に伴い、第一子を授かる時期が高齢化しています。子供の大学進学など教育費がピークに達する時、すでに現役世代からリタイアしていると費用の負担が老後資金を直撃します。

単純計算として42歳以降に授かった子供が高校卒業を迎えるのは60歳以降、つまり定年後です。大学に進学するにせよ、専門学校などに進学するにせよピークを迎える教育費の出費が2年から4年間にわたって続きます。大学入試に失敗して浪人をしたとすると、浪人した年数分だけ教育費の出費年数が増えます。

老後に備えた貯蓄があっても、教育費需要だけで底を尽くことは大いに考えられます。

また、教育費をかけすぎているケースも老後破産の原因となります。公立と私立ではかなり出費に差があるので、シミュレーションを立てたうえで、教育にどのくらいの金額がかけられるのか把握しておきましょう。

6、老後破産しないための具体的な貯金の方法

結局、老後破産を避けるためには、どのくらいの貯蓄が必要なのでしょうか?

本章では、必要な老後資金額のシミュレーションの出し方と具体的な貯金方法をお伝えします。

(1)老後の貯蓄はいくら必要?

老後のために貯蓄する人は多いと思いますが、結局一体どのくらいの貯蓄が必要なのでしょうか?ここでは、毎月どれくらい生活資金があれば、「普通の暮らし」ができるのかを考えてみましょう。

公益財団法人生命保険文化センターが公表した「2022(令和4)年度 生活保障に関する調査」の「老後生活に対する意識調査」では、夫婦2人で老後生活を送る上で、必要だと考えられている最低日常生活費は月額平均23.2万円であるという結果が出ています。

最低生活費以外に「ゆとり」のある生活を送るとすれば、月額38万円必要です。

毎月38万円、これを1年分にすると、

38万円 × 12ヶ月 = 456万円

60歳から80歳までの20年間にわたって、年間456万円が必要になるとすると、

456万円 × 20年 = 9,120万円

という試算になりました。

「老後資金は1億円必要」という言葉が、あながち大げさではない数字が出てきています。しかし、公的年金は考慮されていないので、実際には公的年金を20年間の受給総額を差し引きます。

公的年金の受給額は、加入している年金や納付歴によって変動するため、概算を出してみると良いかもしれません。

シミュレーションで算出された金額に、20(年)を掛け、9120万円から差し引いた額が「60歳から80歳までに必要な老後の貯蓄額」です。

(2)必要資金の確保のための具体的な貯金の方法

貯金の重要性はわかっていても、実際にどう貯金していけばよいのか分からない方もいるのではないでしょうか?

本章では、今日から始める貯金のポイントを3つご紹介します。

ポイントを押さえるだけで、お金が貯まる環境・習慣を作ることができるでしょう。

- 目標額を設定する

- 支出を把握する

- 貯金専用の口座をつくる

①目標額を設定する

まず、老後破産を避けるために、老後の生活にはいくら必要か、年金以外で補完したい金額はいくらか設定しておきましょう。

設定した金額から「老後」が始まるまで残り何年あるかを逆算し、毎年貯めなければならない金額、さらに毎月、毎日と細かく落とし込みます。

40歳の人が、老後破産を避けるために2,000万円を貯金したい場合、60歳まで20年あります。つまり、毎年100万円ずつ貯金が必要だということになります。

さらに、365日で割ると、

100万円 ÷ 365日 = 2,739円

という計算結果になりました。

1日に2,000円以上貯めなければ、60歳の時点で2,000万円を持っておくことが難しいということになります。

現実的に、毎日2,000円以上貯金をするのは、収入額によっては難しいかもしれませんが、まずは上記の計算を通して、「1日にいくら貯金する必要があるか」をイメージしましょう。

現実的に厳しいと感じた場合は、逆に現実的に貯金できそうな金額から計算します。

仮に、毎日500円ずつ貯金した場合、

500円 × 365日 × 20年 = 365万円

となります。「500円貯金なら365万円貯められる」ということをひとつの目安として、ボーナス時に貯金額を増やすなどの対応で、現実的な貯金目標額を定めましょう。

②支出を把握する

何にお金を使っているかを知ることは、貯金に回せる金額を知ることでもあるので、とても重要です。家計簿を付けるのが理想的ですが、習慣化するのは難しいものです。まずは、「何にお金を使ったのか」をひたすら記録するだけでも良いでしょう。後で見返した時に、無駄が見えてくるはずです。

無駄が見えてこれば、どこを貯金に回すのが良いのか分かってくるはずです。

③貯金専用の口座を作る

数ある貯蓄術に共通している方法として、「貯金専用の口座を作る」という方法があります。生活費など他の使い道がある口座からは、お金を引き出してしまうので、貯金しているのかどうかが曖昧になってしまいます。

貯金専用の口座を作り、毎月決まった金額を移すようにすれば、強制的に貯金できる状態になります。毎月の始めに3万円、5万円などと決めた金額を入れ、そのお金は無かったものとして生活をすると、やがてその生活水準に慣れ、貯金習慣が身につきます。

多くの人が実践している方法なので、上記2つのポイントと合わせて習慣づけることによって効果を発揮するでしょう。

まとめ

最後まで、お読みいただきありがとうございました。

老後破産は、多くの方にとって起こり得るリスクであることや対策次第で回避できることもご理解いただけたと思います。

今のうちからできることをして資金を準備することで、安心して老後を迎えられるようにしましょう。

この記事が、皆さんの人生をより良くする知識として、お役に立てば幸いです。