「株式投資をして資産を増やしたいけど株の買い方がわからない」

そんな株式投資初心者のかたのためにスムーズに株式を買うことができるように解説していきます。

最後までお読み頂ければ株の買い方が分かることに加えて、「どんなタイミングで買ったら儲かるか」まで知ることができます。

資産運用にご興味がある方は、「資産運用とは?|金融商品の種類、メリットデメリット徹底解説」も併せてご参照ください。

https://fudousan-kyokasho.com/asset-management-42059

不動産投資のバイブル

- 不動産投資に興味があるけど何から始めていいか分からない…

- 営業マンのいうことを鵜呑みにして失敗したくない…

- しっかりと基礎から学び、できる限りリスクを避けたい…

- 今は不動産投資の始めどきなのか?

- 安定収益を得るための不動産投資物件の選び方

- 不動産投資の失敗例から学ぼう

株の買い方ステップ1:口座開設 ステップ2:入金・口座に株の購入資金を振り込む ステップ3:選択・購入する株を選ぶ ステップ4:発注・株の購入注文を出す ステップ5:約定・取引が成立したことを確認

1、株の買い方ステップ1:開設/証券会社で口座を開く

株を購入するにはいくつかの方法があるのですが、個人で株を購入するのであれば、基本的に証券会社を通じて買うことになります。

ですから、何はともかく、まず証券会社に証券口座を開設しましょう。

証券口座とは、銀行口座と似ている部分が多くあります。

銀行で預金や振込するために銀行口座が必要なるように、株の売買をするには証券口座が必要です。

証券口座は、インターネットから簡単に開設することができます。

もちろん、口座を開設したい証券会社の店舗窓口に出向いて口座を作ることも可能ですが、簡単にインターネット上で手続きすることをおすすめします

店舗を構えていないネット証券会社の方が、株の売買にかかる取引手数料が安くなる傾向にあるのでおすすめです。

(1)証券会社の選び方

あなたは、証券口座を持っていなくても、銀行口座は持っているのではないでしょうか。

ところで、あなたが持っている銀行口座は、どのような基準で選んだのでしょうか。

おそらく、近所に現金自動預払機(ATM)があるから、振込手数料が安いから、大手で信用がありそうだから等、あなたが何かに魅力を感じたので、その銀行口座を選んだのだと思います。

証券会社の証券口座も同じです。

いくつか証券会社のホームページやパンフレットを確認して、あなたが一番魅力を感じた証券会社を選べばよいでしょう。

なお、日本で営業している証券会社は、金融庁による厳しい監督下に置かれていますので、悪徳証券会社と言われるような悪質な会社はほとんどありません。

証券会社間での競争も激しいため、各社とも一定レベルのサービス提供をしていますので、どの証券会社を選んでも大きな失敗はない、と思って頂いてよいでしょう。

おすすめの証券会社

SBI証券は、口座開設数が日本で1番多く、取り扱っている株式や投資信託の種類も豊富なため、不動産投資の教科書で1番おすすめしているネット証券会社です。

もし迷っているのであれば、こちらにされるとよいでしょう。

SBI証券

その他、以下の証券会社もおすすめです。なお、先ほどお伝えしたようにSBI証券を含めてネット証券の方が手数料が安い傾向があります。

大手証券3社

野村證券

大和証券

SMBC日興証券

大手ネット証券6社

楽天証券

https://www.rakuten-sec.co.jp/

https://www.rakuten-sec.co.jp/

松井証券

GMOクリック証券

LINE証券

マネックス証券

岡三オンライン証券

https://www.okasan-online.co.jp/

https://www.okasan-online.co.jp/

ちなみに、複数の銀行で口座を開設することができるように、証券口座も複数の会社に開設することができます。

もし口座を開設した後、その証券会社に不満があるときは、別の証券会社で口座を開設すればよいのですから、証券会社選びで、あまり悩まなくても大丈夫です。

(2)口座開設に必要なもの

証券会社の口座開設をするためには、

- 本人確認書類

- 名前・連絡先等(個人用のメールアドレスなど)

の提出が必要です。

また、口座開設時にはなくても良いのですが、

- 出金用の銀行口座

も用意しておいてください。

証券会社に株を買うための資金を入金したり、証券会社から出金したりするために必要です。

なお証券会社によっては、他にも必要な書類等がある場合があります。証券会社の公式ページ等でご確認ください。

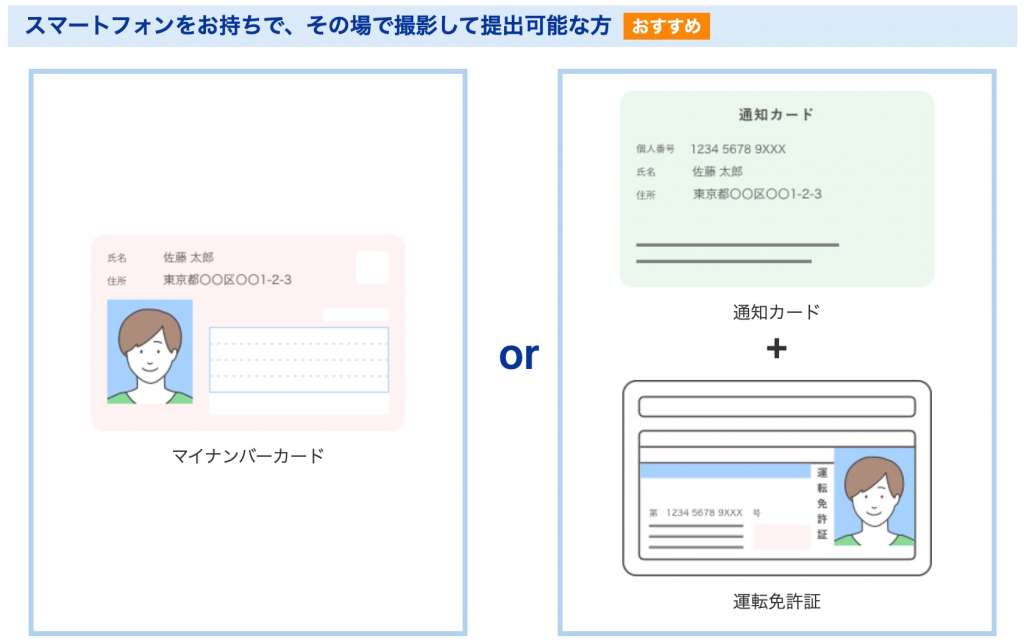

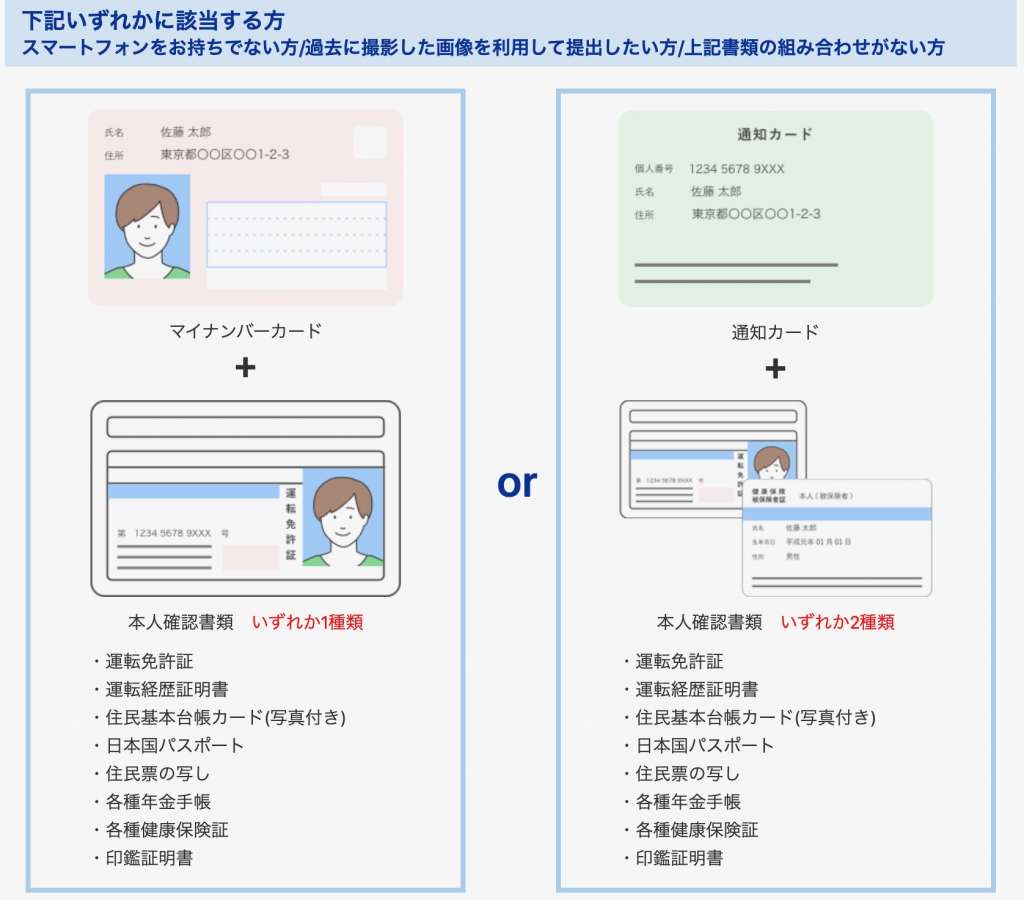

①本人確認書類

本人確認書類として、運転免許証、パスポート、住民票の写し、健康保険証などが必要になります。

本人確認書類として住民票の写しを使う場合は、発行から6カ月以内であることが条件になるケースがほとんどですから、発行日に気を付けてください。

本人確認書類は、書面で提出するほかに、デジタルカメラや携帯電話、スキャナー等で画像を用意して、Webアップロードで提出できる証券会社もあります。

また、2016年1月からマイナンバーの通知が必須となりました。

証券口座を開設するためには、マイナンバーカードか、個人番号通知カード+本人確認書類の提出が必要です。

もしかすると、あなたは、「勤務先に株をしていることを秘密にしておきたいのに、マイナンバーを通知することで、株をしていることがバレてしまう」ことを心配しているかもしれませんが、安心してください。

マイナンバーを証券会社に通知したからといって、株の取引をしていることが勤務先にバレることはありません。

仮に勤務先の方が、あなたのマイナンバーを知っていて証券会社に照会したとしても、取引状況は開示されません。

そのような調査を行うこと自体が違法です。

②個人用のメールアドレス

あなた専用のメールアドレスをご用意下さい。

あなた専用メールアドレスをお持ちでない場合は、専用のメールアドレスを準備してください。

YahooメールやGmail、Outlookメールのような、無料のメールアドレスでも問題ありません。

③入出金用の銀行口座

証券会社からお金を引き出すために、出金先の銀行口座が必要になります。

必ず本人名義の口座が必要です。もし本人名義の口座をお持ちでない場合は、銀行口座を開設しましょう。

これから銀行口座を開設するのでしたら、ネット銀行がおすすめです。

ネット銀行は都市銀行等と比較しますと、ATM手数料や振込手数料が割安になるケースが多いためです。

証券口座と相性のよいネット銀行として、楽天銀行と住信SBI銀行を紹介します。ご参考まで。

楽天銀行

https://www.rakuten-bank.co.jp/

https://www.rakuten-bank.co.jp/

楽天銀行は、楽天証券との口座連動サービス「マネーブリッジ」を利用できることがポイント。普通預金金利が大幅にアップ。楽天市場などで使用できる「楽天スーパーポイント」がたまるのも魅力

住信SBI銀行

住信SBI銀行は、SBI証券の口座と連動する「ハイブリッド預金」を作ることで、普通預金金利が大幅にアップ。最大で月15回までATM出金手数料や他行への振込手数料が無料になるのも魅力です。

(3)口座開設の流れ4ステップ

証券口座を開設する手続は、証券会社の営業時間内に店舗窓口に出向いて行う方法と、インターネットから24時間365日、あなたの都合のよい時間に行う方法があります。

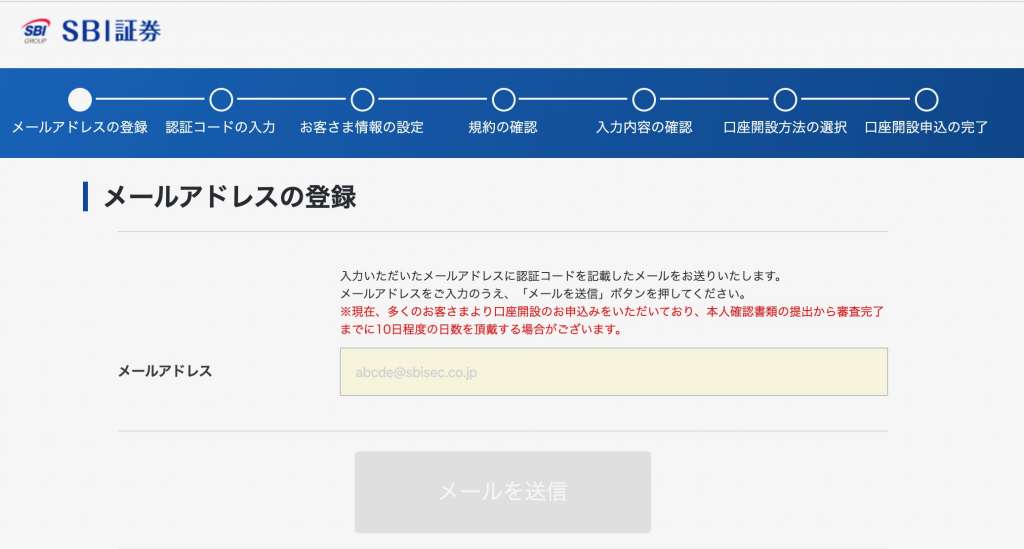

ここでは、大手ネット証券の一つであるSBI証券の口座を、インターネットを使って開設する場合の流れをご説明いたします。

他の証券会社であっても、口座を開設する流れは同じです。

①Step.1 口座開設の申し込み

まずは、SBI証券の口座開設ページにアクセスします。

メールアドレスを登録し、認証コードが届いたら、連絡先等を入力します。

SBI証券では、以下の情報を入力します。

- 名前

- 生年月日

- 性別

- 電話番号

- Eメールアドレス

- 住所

- 居住地国

- 特定口座の開設有無

- NISA口座の開設有無 等

名前や住所などは、本人確認書類と一致していなければなりません。

正確に入力してください。

特に住所を入力するときは、建物名や部屋番号まで正しく入力しないと、口座開設ができない場合もあります。

入力後、「ネットで口座開設」か「郵送で口座開設」かを選択します。

②Step.2 本人確認書類の提出

次に、本人確認書類や連絡先等を証券会社に提出します。

本人確認書類の提出方法は

- WEBアップロード

- 書面(郵送)

から選択できますが、オススメはWEBアップロードです。

マイナンバーカードや運転免許証などの本人確認書類をデジカメやスマホで写真を撮り、画像データをアップロードするだけです。

本人確認書類のコピーを取るためにコンビニのコピー機まで出向いたり、書類を郵送したりといった手間がかかりません。

また、WEBアップロードで本人確認書類を提出すると、口座開設にかかる時間も、書面と比較して短くなります。

本人確認書類の提出にWEBアップロードを選択したときは、本人確認書類の画像ファイルをアップロードする画面が表示されますので、画面の指示通りに、画像ファイルをアップロードしてください。

本人確認書類として提出できる書類の組み合わせは以下の通りです。

なお、郵送を選択した場合は、後ほど証券会社から、本人確認書類提出方法について連絡があります。

証券会社からの連絡があった方法で、本人確認書類を提出してください。

③Step.3 初回ログイン設定

証券会社に口座開設の申し込みをすると、続けて初期設定ができます。口座開設申込完了画面に表示される、ユーザーネームとパスワードで、証券会社のシステムにログインすることが可能になっています。

SBI証券では初回ログイン時に、勤務先や銀行口座、投資に関する質問(投資目的等)の登録が求められます。

画面の指示に従って、登録してください。

④Step.4 口座開設手続完了の通知書の受取

証券会社にて口座開設の手続が完了すると、口座開設手続完了の通知が受け取れます。

受け取りは「メール」または「郵便(簡易書留)」のどちらか選択できます。

郵便を選択した場合、口座開設手続完了の通知書を受け取るには、到着通知書に記載の郵便局へ行くか、郵便局に連絡して、希望の日時に配達を依頼します。

なお、本人限定受取郵便を受け取るには、本人確認書類(免許証、マイナンバーカード等)の原本が必要です。

特に郵便局に受け取りに行くときは、本人確認書類を持参することを忘れないでください。

口座開設手続完了の通知書には、メール・郵便のどちらも、あなたの「口座番号」「ログインパスワード」「取引パスワード」等が記載されています。

これらの情報は、株を買ったり、売ったりするための大切な情報です。

紛失したり、第三者に漏えいしたりすることがないよう、厳重に管理しましょう。

なお、証券会社に提出する本人確認書類を「書面」とした場合は、本人確認書類提出書が同封されています。

必要事項を記入して、証券会社に返送してください。

本人確認書類を提出し、証券会社で手続が完了するまでは、株を買うことができません。

以上、証券口座の開設手続きは、現在は希望すればインターネット上で全て完結できますので、窓口に行くことができない方でも、スマホだけでも申し込むことができます。

(4)口座の種類

銀行口座に普通口座と当座口座があるように、証券口座にも以下の4つの種類があります。

- 特定口座(源泉徴収あり)

- 特定口座(源泉徴収なし)

- 一般口座

- NISA口座

証券口座を開くときは、これらのいずれかから選択することになります。

以下では各口座の特徴とメリット・デメリットをまとめました。

税制口座 | メリット | デメリット |

特定口座 (源泉徴収あり) | •証券会社が税金の計算を行い代理納税してくれる •譲渡益が出るたびに税金を天引きし、売却損が出た場合天引きされた税金から還付される •確定申告の必要なし •口座開設するだけで売却損と配当金を損益通算できる(証券会社によって異なる場合あり) | •税金を払いすぎてしまうことがある(1ヶ所からの給与所得者で給与収入年間2000万円以下、20万円以下の譲渡所得の場合で) |

特定口座 (源泉徴収なし) | •証券会社が「年間取引報告書」を作成してくれる •譲渡所得20万円以下の場合確定申告必要なし

| •譲渡所得が20万円を超えた場合確定申告の必要 |

一般口座

| •非課税状態の利益を年間通して運用資金にできる

| •確定申告必要あり •年間取引報告書は自身で作成する必要

|

NISA口座

| •年間120万円以下の投資で利益が出た分は非課税に •確定申告必要なし

| •他の特定口座や一般口座と損益通算、損失繰越できない •代用有価証券にならない

|

さらにそれぞれについて説明していきます。

- 特定口座(源泉徴収あり)のメリットとデメリット

最も口座開設数が多いと言われているのが、この「特定口座(源泉徴収あり)」です。

特定口座(源泉徴収あり)の特徴(メリット)は、証券会社が年間の損益を計算してくれ、なおかつ、納税を代行してくれることにあります。

株を売却すると同時に、売却にかかる税金が自動的に差し引かれます。

特定口座(源泉徴収あり)を使うメリットは、なんといっても、確定申告が不要になることです。たとえ100万円、1,000万円、1億円といった多額の利益が出たとしても、確定申告などの納税に関する手続きが一切不要になります。

会社員の方など、普段から確定申告をする機会が少ない方にとっては、大変有り難い制度と言えます。

一方でデメリットは、税金を多く払うことになる場合があることです。

年収が2,000万円以下で、株や投資信託などの利益が20万円以下の場合は、確定申告が免除されます。つまり、他の口座を利用している場合は税金を支払う必要がないのです。

しかし、源泉徴収ありの特定口座の場合は異なります。この場合でも税金を支払わなければならないのです。

株の売却で得た利益に対して約20%が課税されるため、例えば10万円の利益が出たとしても、約2万円が税金として差し引かれ、手元には約8万円しか残らないことになります。

- 特定口座(源泉徴収なし)

特定口座(源泉徴収なし)の特徴は、証券会社が年間の損益を計算してくれる点にあります。

ただ、特定口座(源泉徴収あり)のように、証券会社は納税の代行はしてくれません。

面倒な計算は証券会社が代行して、確定申告は必要に応じてご自身で行います。

特に源泉徴収ありの特定口座と比較したメリットは、株の売却益等の譲渡所得が年間で20万円以下の場合は税金を支払う必要がないことです。

少額で投資をしている場合や、最初から大きな利益が出るか分からない、という方は、特定口座(源泉徴収なし)のメリットを享受できるでしょう。

一方で、デメリットは、譲渡所得が年間で20万円を超えた場合、証券会社が作成した報告書を元に、確定申告を行わなければなりません。

会社員や主婦、学生の中には確定申告の手続きに慣れていない方も多くいらっしゃると思いますが、必ず確定申告を行ってください。

あなたが、「少しくらいだから・・・」「バレなければ・・・」と思ったとしても、しっかりと証券会社から税務署に年間取引報告書が提出されています。

意図的に確定申告をしないことは脱税です。

脱税には厳しい罰則・処分が下されますので、注意してください。

- 一般口座

一般口座は、特定口座のように証券会社が年間取引報告書を作成してくれません。自分で年間取引報告書を作り、確定申告をすることになります。これらがデメリットとなります。

一方で、一般口座にも、特定口座(源泉徴収なし)と同じように、譲渡所得が20万円以下なら確定申告が不要というメリットがあります。

また、持ち株会などで購入した株など、特定口座に含めることができない特殊な形態の株を扱うことができる点もメリットといえるでしょう。

しかし、すべての取引記録を保存して自分で損益計算をして確定申告をするのは、とても面倒な作業です。

一般口座を開設するメリットが少なく、デメリットの方が多いため、特別な事情がないかぎり、一般口座を開設することはオススメしません。

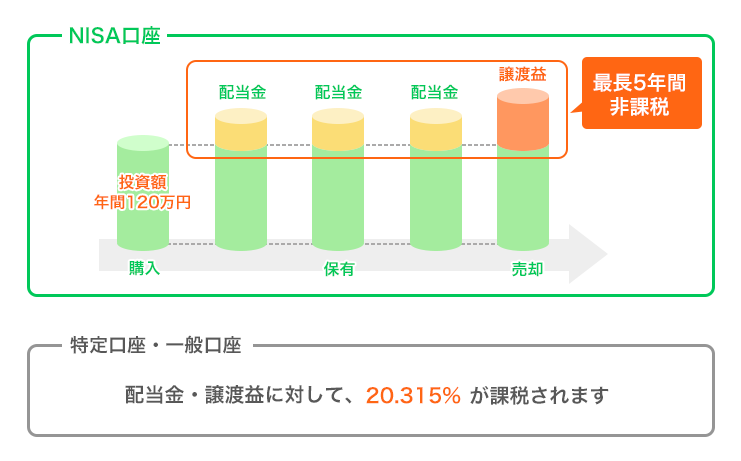

④NISA口座

NISA口座は、この口座で買った株の儲けにかかる税金(譲渡所得税)がゼロになるという特殊な口座です。

NISA口座で買えるのは年間120万円までという制限があります。

また、NISA口座だけを開設することができないため、別に一般口座か特定口座を開設しなければなりません。

NISA口座は、最長5年間、120万円までの投資から得た利益が非課税になることが大きなメリットです。

例えば100万円で購入した株が2倍の200万円になったとしましょう。

一般口座か特定口座で株を購入した場合は約20万円の税金がかかりますが、NISA口座で購入していた場合は、税金がかからないのです。

また、証券会社によっては、証券会社に支払う売買手数料も、NISA口座なら無料になります。

NISA口座は非課税なので、確定申告の必要もありません。

利益が出ても確定申告の手間がかからないのは、大きなメリットと言えるでしょう。

一方、NISA口座のデメリットは、年間120万円までしか株を買うことができないことです。

例えば100万円の株を買って売却しても、その年は残り20万円までしか非課税の対象になりません。

また、NISA口座では損益通算ができないこともデメリットの一つです。

例えば、特定口座で30万円の利益が出て、別の株の売買で30万円の損失が出た場合、利益と損失が相殺されて、確定申告をすれば税金がかかりません。

ですが、特定口座で30万円の利益が出て、NISA口座で30万円の損失が出た場合、損益計算できず、特定口座で得た利益に課税されてしまうのです。

(5)口座開設、維持等に必要な費用

証券口座を開設するにあたって、原則として証券会社への費用は一切かかりませんし、口座を維持するための費用もかかりません。

「原則として」と書いたのは、一部の証券会社においては、口座管理料という名目で、年間数千円の費用が発生する場合もあるからです。

ただし、先ほど紹介した

- 大手証券3社(野村證券、大和証券、SMBC日興証券)

- 大手ネット証券7社(SBI証券、楽天証券、松井証券、GMOクリック証券、LINE証券、マネックス証券、岡三オンライン証券)

では、口座開設は無料でできますし、口座開設後に費用が発生することもありません。

大手証券3社の一つである大和証券は、口座管理料として年間1,620円が必要ですが、報告書類を電子交付にすることによって口座管理料がかかりませんから、実質無料と言えます。

かつては大手証券会社を中心に、口座管理料として口座を持っているだけで年間数千円の費用が発生しましたが、現在は口座管理料を徴収する証券会社は少なくなっています。

とは言え、口座管理料を徴収する証券会社は少なくなっているものの、まだ口座管理料を請求する証券会社もありますから、口座開設時にチェックすることをお忘れなく。

(6)口座開設にかかる日数

インターネットから口座開設の手続きを行い、必要書類もすべてネットで提出をした場合、多くの証券会社では、申込日から数営業日で株を買うことができるようになります。

口座開設の手続きを済ませたら早く取引を開始したい、という気持ちは分かります。

でも、たとえ口座開設が完了しても、口座番号やパスワードが郵送されてくるのを待たなければ、取引を始めることができません。

手続きが早い証券会社の場合は、最短で当日に口座開設が完了し、翌日から株を買うことが取引開始できる場合もあります。

ただし、郵便事情によっては翌日に書類が届くとは限りません。

取引開始までの日数は、あくまでも目安として見てください。

(7)会社にバレない確定申告のポイント

会社員の方で株の取引をすることの不安要素の一つは、株の売却で利益が出たときに確定申告をすることで、勤務先に株取引の事実がバレるのではないか、ということではないでしょうか。

社内規程で株式投資を制限していなければ問題ないとは思いますが、できれば会社に知られたくない、という場合は、住民税の徴収方法を選択するときに注意してください。

確定申告をする場合は、確定申告書類の中にある「給与所得以外の住民税の徴収方法の選択」という欄で「自分で納付」を選びます。

確定申告はしないが住民税の申告だけをする場合は、「給与・公的年金に係る所得以外の住民税の納付方法」欄で「普通徴収」を選びます。

こうすることで、会社に給与以外の所得があることが知られる可能性は、ほとんどありません。

https://fudousan-kyokasho.com/nisa-investment-trust-4489

2、株の買い方ステップ2.入金/口座に株を買うお金を振り込む

証券口座の開設が完了したら、証券会社で開設した自分の口座に、お金を振り込みます。

入金の手続きを済ませることで、株を買うための準備が完了します。

株を買うときは、お店で商品を買うのとは違い、あらかじめ証券会社にお金を預けておき、証券会社に預けたお金の範囲で株を買うことができます。

証券会社への入金手続きには、大きく2つの方法があります。

(1)即時入金サービス

即時入金サービスとは、インターネットを使って入金する方法で、振込手数料が無料になることが最大のメリットです。

ただし、証券会社が即時入金サービスを提供していても、ご自身の銀行口座のネットバンキングの契約をしていないと利用できません。

なお、あなたが使う証券会社と銀行が即時入金サービスに対応していない可能性もあるので注意が必要です。

(2)ATMや銀行窓口からの振込

銀行の窓口やATMから振り込みをする場合は、証券会社が用意する入金用口座にお金を振り込みます。

振込手数料が発生することと、振り込んだお金が証券口座に反映されるまで、数分から数時間かかる場合があります。

場合によっては翌営業日にならないと振り込みが反映されない場合もありますから、注意が必要です。

3、株の買い方ステップ3.選択/購入する株(銘柄)を選ぶ

株を買うときは以下の3点を決めていきます。

- どの銘柄を買うのか

- その銘柄は1株あたりいくらで買うのか

- その銘柄を何株買うのか

(1)投資対象の株(銘柄)を決める

日本の株式市場に上場している会社は、3000社以上もあります。

たくさんの会社の中から、いったいどの会社を選べば良いのか悩ましいところですが、「コレ!」という方法はありません。

投資する手法については、大きくはファンダメンタル分析を基盤としたものや、テクニカル分析を基盤としたものなど様々なものがあります。

「株のスクリーニング|株価10倍以上成長する銘柄を見つける6つのポイント」の記事では、いくつかの条件で「スクリーニング」をしていくことで、上昇する銘柄を探す方法について詳しく解説しています。ぜひ併せてご覧ください。

投資先の選び方としては、あなたが「この会社が好きだ。株を買いたい」と思う会社を選ぶことも大切です。

あなたの大切なお金を使って投資するのですから、自分で投資先として納得できる株を買いましょう。あなたがよく知っている、身近な会社の株でもよいかもしれません。

株についてしっかり勉強したい、スクールで1から知識を教えてもらいたいという方におすすめなのが、ファイナンシャルアカデミーです。

受講した7割以上の方がプラスの運用実績を残しています。90分の体験教室を無料で受講できますので、株式投資家の第一歩として、予約してみてはいかがでしょうか。

(2)購入する価格を決める

買う銘柄が決まったら、現在の株価を確認します。

株価は日々刻々と変化します。

必ず株を購入する直前の価格をチェックしてください。

先週末は1,000円だった株価が、今日は2倍の2,000円になっていたり、逆に半分の500円になっていた、ということは、よくあることです。

証券会社のサイトでは、現在の株価の他に、過去の株価を確認することができます。

過去の株価を見ることは、現在の株価が割安なのか、割高なのか、いま買うべきなのかの判断材料の一つにもなります。

(3)購入する株数を決める

株を購入する株価とともに、購入する株数も決めることで、株を買うために必要なお金が決定します。

株を買うために必要な資金 = 株価 × 株数

もし株を買う資金が不足するときは、株価が下がるのを待つか、購入する株数を減らすことになります。

ただし、最小取引単位(単元株数)が銘柄ごとに決まっていて、1株から買うことができる株もあれば、100株単位でしか購入できない株もあります。

したがって、株を買うために最低限必要な資金は、次の計算式で求めることができます。

株を買うために最低限必要な資金 = 現在の株価 × 単元株数

例えば、現在の株価が6,000円の株で、単元株数が100株の銘柄を買いたいときは、60万円(6,000円×100株、手数料を除く)が最低限必要な資金になります。

(4)投資資金が不足するときは

株を買うための資金が不足しているけれど、どうしても、いま株を買いたいときは、信用取引をするか、ミニ株を買うことを検討してみてください。

①信用取引

自分の持っているお金、つまり自己資金の範囲で株を買うことを、現物取引といい、シンプルな取引方法です。

一方で、現物取引の他に、自分の持っているお金や株券を担保にして証券会社からお金を借りて株を取引することもできます。

これを信用取引といいます。

信用取引を活用することで、自己資金以上の大きな取引が可能になり、資金効率を上げて、大きく利益を出すことが可能になります。

ただし、大きく利益が出せるということは、大きく損失が出る可能性もあるということです。

証券会社からお金を借りることになりますから。信用取引の開始にあたっては、証券会社による審査があります。

ある程度の株の取引経験と資産がないと、信用取引を認めない証券会社がほとんどです。

審査の基準は証券会社によりますが、株式投資経験が半年以上~3年以上、預かり資金が30万円以上というのが、審査基準の一つとも言われています。

4、 株の買い方ステップ4.発注/株の購入注文を出す

どの銘柄を、一株あたりいくらで、何株買うのかを決めたら、証券会社に株を買うための注文をだします。

(1)買い方のルール。株の注文方法

株の注文方法には、大きく分けて「成行注文」と「指値注文」の2つの方法があります。

- 成行注文

成行注文とは、買値を相場の成り行きに任せる注文のことです。

「株を買いたいから、誰か売ってください」といって、誰かが株を売ってくれるのを待つイメージです。

成行注文のメリットは、取引が成立しやすいことにあります。

成り行きで買い注文を出しますと、その時に最も安く売り注文を出していた人と、売買がすぐに成立します。

一方で、取引量が極端に少ない銘柄であったり、相場が大きく変動していたりするときは、予想以上に高値で買ってしまうというデメリットもあります。(予想以上に安値で買えてしまうこともあります。)

ただし有名な会社の株であれば、大抵は適正価格で取引されますので、極端に成行注文のデメリットを恐れる必要はありません。

- 指値注文

指値注文とは、あなたの指定した価格で注文を出すことです。

「株を一株500円で買いたいから、誰か売ってください」といって、誰かが500円で株を売ってくれるのを待つイメージです。

指値注文のメリットは、あなたの思ったとおりの価格で株を買うことができることです。成行注文のように、意図しない価格で株を買ってしまう、ということがありません。

一方で、指値注文は、必ずしも成立するとは限らない、というデメリットがあります。

設定した価格で売り手が現れなければ、いつまでたっても株を買うことができません。

もし売り手が現れないときは、買値をあげて再注文をするか、取引を諦めることになります。

(2)誤発注に注意

株を買うための注文をするときは、注文誤りが無いか念には念を入れて、何度も確認をしてから発注しましょう。

もし1株5,000円の株を10株、5万円で買おうと思っていても、誤って100株の買い注文をしてしまうと50万円も資金が必要になってしまいます。

特に株の売買に慣れてきますと、注文の確認を怠りやすくなってきます。

株取引のプロでも、誤発注をしてしまうことがあります。

誤発注として有名な事例が、2005年に発生したジェイコム株大量誤発注事件です。

当時のみずほ証券の担当者が、ジェイコム株を「61万円1株売り」とすべき注文を「1円61万株売り」と誤ってコンピューターに入力たことで、市場が大混乱に陥りました。

この誤発注によって、みずほ証券がかぶった損失は、なんと407億円と言われています。

ちょっとした入力ミスによって407億円もの損失が出る可能性があるのですから、誤発注は絶対に行わないよう、何度も何度も確認をしてから発注してください。

あなたが誤発注をしても、誰も責任は取ってくれませんので。

5、株の買い方ステップ5.約定/取引が成立したことを確認する

株を買う注文をしたあと、売り手が見つかり、注文が成立することを、約定(やくじょう)と言います。

成行注文の場合は、大抵は注文を出した日に約定することが多いようです。

指値注文の場合でも同様に、よほど現在株価からかけ離れていなければ、注文を出した日に約定するでしょう。

ただし、取引量が極端に少ない銘柄であったり、指値注文の価格が現在価格と大きくかけ離れていたり、注文が殺到していたりしますと、約定されない場合があります。

株を注文した後は、必ず約定されたか否かを、確認するようにしましょう。

多くの証券会社では、約定結果をメールで通知するサービスを提供していますので、こういったサービスを活用するのもよいです。

もし約定しなかった場合は、注文がキャンセルされることが多いようです。

注文がキャンセルされても株を購入したいときは、改めて注文を出すことになります。

6、株のもうけ方/株で利益を上げる買い方とは

株で利益を上げるのは「買った価格より高い価格で売る」ただそれだけのことです。

至ってシンプルです。

(1) 値上がり益(キャピタルゲイン)を狙うのが株式投資の王道

株で利益を上げる王道は、なんといっても株の値上がり益(キャピタルゲイン)を狙うところにあります。

キャピタルゲインを狙った株の買い方には、大きく分けて長期投資と短期投資の2つがあります。

① 長期投資

長期投資とは、いったん購入した株を、数年にわたって保有し続ける投資方法のことです。

株式投資において長期投資をするメリットは、投資にかかるコストを下げることができること、短期売買の失敗を防ぐことができることにあります。

株式の売買をするたびに、売買手数料が発生しますので、取引回数を減らすことによって、投資コストを下げることができます。

また、株価は短期に上昇したり下落したりしながら、企業が成長すると供に上昇していきます。

短期の価格の変動に一喜一憂せずに長期に保有することで、一時的な安値で売ってしまい結果的に損をする、といった失敗を防ぐことができます。

一方で、長期に保有する間に、企業の業績が悪化したり、思わぬ不祥事が起きたり、テロや自然災害など、企業努力では避けることができない影響を受ける可能性もあります。

長期投資であっても、都度株価のチェックや市場の動向に気を配る必要があります。

つまり、優良株だからといって、ほったらかしにしておくだけでもうかる、という訳ではありません。

② 短期売買

短期売買とは、株の保有時間が数秒から数ヶ月以内といった、短い期間で売買を行う投資方法のことです。

株式投資において短期売買をするメリットは、株価変動の分析や企業の情報収集を行うことで、短期間で利益を出せることにあります。

短期投資は、売買頻度のスピードによって、以下の4つに分けられます。

- スキャルピング(数秒から数分で売買を繰り返す)

- デイトレード(一日以内で売買を繰り返す)

- スイングトレード(一日から一週間くらいで売買を繰り返す)

- ポジショントレード(数週間〜数ヶ月で売買を繰り返す)

長期投資と比較すると株を保持している時間が短いことが特徴です。

短期に売買するほど、社会情勢や経済情勢の影響を受けにくいといったメリットがあります。

一方で、短期に売買をすればするほど、利益を上げるために売買回数が増える傾向にあり、取引コストが高くなってしまいます。

また、短期売買では少額の利益をコツコツと積み重ねて利益を上げていく手法のため、いったん予想と異なる方向に株価が動いたときは、素早く売却をして、損失を最小限に抑えることが求められます。

「もう少し保有していれば、値上がりするかもしれない」

そう思って(願って)素早く売却をせずにいますと、どんどん損失が膨らんでしまう、ということがよくあるのが、短期売買の特徴です。

短期売買は株の初心者には難しい手法だ、と言われます。

それは、いま株を売ると損することがわかっていても、さらに大きな損失を防ぐために株を売ること心理的に難しいためです(いわゆる損切り)。

もし「損切り」を淡々とできないようなら、短期売買をすることはおすすめできません。

(2) キャピタルゲイン以外でも株で儲けることができる

株で利益を上げるにはキャピタルゲインを狙うことが王道ですが、キャピタルゲイン以外にも株で利益を上げることができます。

それは、配当金(インカムゲイン)です。

① 配当金(インカムゲイン)とは

配当金とは、企業が出した利益の一部を株主に還元するお金のことです。

株価に対して配当金が多い、少ないを判断する材料として、配当利回りがあります。

高配当利回りの銘柄は、以下のサイトでスクリーニングすることで調べることができます。

出典:配当利回り(会社予想):株式ランキング – Yahoo!ファイナンス

出典:配当利回り(会社予想):株式ランキング – Yahoo!ファイナンス

配当利回りを見てみると、3%や4%といった高利回りの企業がたくさんあることが分かります。

銀行で定期預金をするよりも、利益を受け取ることができます。

株価の上げ下げで一喜一憂することなく、株主配当を定期的に受け取る、という投資方法も、株で儲ける一つの方法です。

優良な株を長期保有して、キャピタルゲインを狙いつつ、インカムゲインでコツコツと利益を重ねて行くのが、最も賢い株の買い方ではないでしょうか。

なお、一見すると配当を実施している企業は利益を出している、配当を実施していない企業は利益がでていない、と思うかも知れませんが、そうとは限りません。

利益が出ていなくても、配当を実施している企業はあります。

一方で利益が出ていてもすべて投資に回して企業価値を高めることで、間接的に株主に還元している企業もあります。

(3)株を買うタイミング

株を買うにあたって悩ましい問題は、何と言っても株を買うタイミングではないでしょうか。

株価がぐんぐん値上がりして、「この株は今が買いだ」と思って買ったら、株価が急落した、ということになったら悔しいですよね。

株を買うタイミングについては、世界中の投資家が株価の分析を重ねていて、様々な株価分析指標が存在します。

その中でも、多くの投資家が株を買うタイミングとして利用しているのが、移動平均線です。

移動平均線を使うことで、株を買うタイミングを簡単に知ることができます。

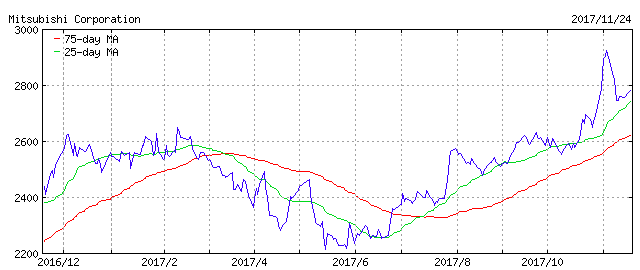

①移動平均線とは

株式投資における移動平均線とは、ある一定期間の株価の平均を計算して、株価チャートに表示したものを言います。

移動平均の期間に決まりはありませんが、25日移動平均と、75日移動平均の2本がよく利用されます。25日移動平均を短期移動平均、75日移動平均を長期移動平均と言うこともあります。

以下の株価チャートを見てください。

青色の線が株価です。

赤色の線は、株価の25日移動平均線、緑色の線は株価の75日移動平均線を表しています。

この株価チャートを眺めていると、いつ株を買えばよいのか見えてきませんか。

②移動平均線から株の買うタイミングを見極める方法

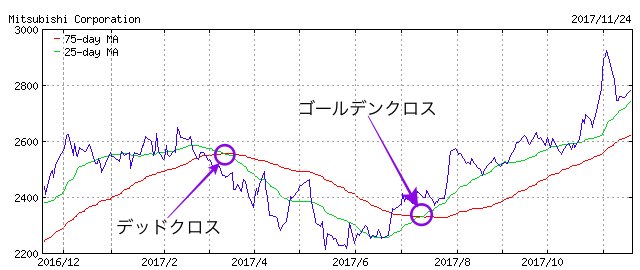

短期移動平均線と長期移動平均線がクロスした箇所を、ゴールデンクロス又はデッドクロスと言います。

ゴールデンクロスとは、短期移動平均線が、長期移動平均線を下から上に抜けてクロスしたタイミングのことです。

デッドクロスとは、短期移動平均線が、長期移動平均線を上から下に抜けてクロスしたタイミングのことです。

上記の株価チャートを見ますと、移動平均線がゴールデンクロスしたタイミングから、株価がぐんぐんと上昇していることが、おわかり頂けると思います。

移動平均線がゴールデンクロスしたタイミングは、株を買うチャンスと言えるでしょう。

また、移動平均線がデッドクロスしたタイミングから、株価が下落していることも、おわかり頂けると思います。

移動平均線のデッドクロスは、株を売却して利益を確保するタイミングの一つとして利用するのも、一つの方法です。

③ゴールデンクロスで株を買うことの欠点

株を買うタイミングを見極める一つの方法として、移動平均線のゴールデンクロスをご紹介しました。

この移動平均線を使った株の買い方には、残念ながら、欠点があります。

それは、あなたが買いたいと思っている銘柄がゴールデンクロスをするまで、株を買うことができない、ということです。

株を買いたいと思っても、株を買えるのは、3日後かもしれませんし、3週間後かもしれません。3ヶ月後になることもありますし、場合によっては、もっと先になるかもしれません。

株を買わずに証券会社にお金だけ預けておくのは、投資効率が悪くなってしまいます。

④銘柄スクリーニングで投資対象を探す

株を買いたい銘柄の株価移動平均がゴールデンクロスをするまで、株を買うことを待つのではなく、ゴールデンクロスをした銘柄を探して、ゴールデンクロスをしている銘柄から買う株を決める、という株の買い方もできます。

このように、株価の値動き等から買う株式の銘柄を絞り込むことを、銘柄スクリーニングといいます。

銘柄スクリーニングをすることで、今が買い時の株に、効率よく投資することができます。

なお、移動平均線のゴールデンクロスで銘柄スクリーニングをした結果は、以下のサイトで確認することができます。

出典:ゴールデンクロス:株式ランキング – Yahoo!ファイナンス

出典:ゴールデンクロス:株式ランキング – Yahoo!ファイナンス

ぜひ株を購入する際には、参考にしてみてください。

まとめ

さて、今回は株の買い方について紹介してきましたが、いかがでしたでしょうか?

この記事で株の買い方についての知識が深まり、株式投資を資産運用の選択肢の一つに加えて頂ければ幸いです。