「不動産を売却する時も税金がかかるの?」なんて思われている方も少なくないと思います。購入する時の税金とは内容が異なりますが、売却する時にも課税されます。

そこで今回は税理士の方に監修いただき、4つのポイントを解説します。

- 不動産売却時にかかる税金の3つの種類

- 不動産売却時にかかる税金を安くおさえる4つの節税方法

- 不動産売却時の税金に関する注意点

- 不動産売却時にかかる税金の計算方法

不動産の売却を検討されている方のご参考になれば幸いです。(監修:税理士・鈴木まゆ子)

目次

1、不動産売却時にかかる3つの税金

不動産を売却する時にかかる税金の種類には、大きく以下のようなものがあります。

- 不動産の譲渡所得に課される所得税・住民税

- 売買契約書に貼付する印紙税

- 抵当権抹消登記の登録免許税

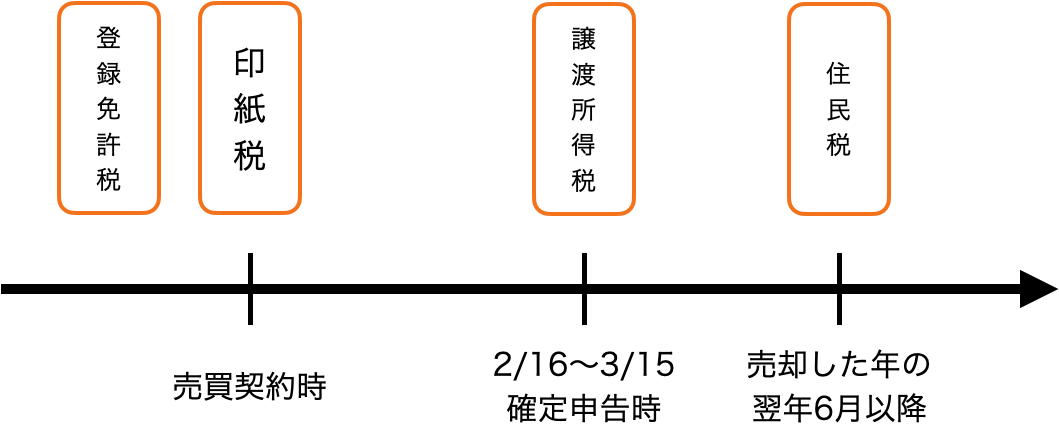

これらの税金は、発生するタイミングが異なるため理解するのが難しいのですが、以下のように納税するタイミングを時系列として図で見ると分かりやすいでしょう。

では、これらの3つの税金について順番に詳しくみていきましょう。

2、不動産売却時にかかる税金:譲渡所得税

まず、この中でも金額が大きくなる可能性が高い譲渡所得税・住民税について解説していきます。

(1)譲渡所得税とは

譲渡所得税とは、不動産の売却により生じた所得に対してかかる所得税・住民税のことを言います。

所得税については、不動産を売却した年の翌年の2月16日~3月15日までに確定申告を行い、期限までに納付しなければなりません。住民税は、売却した年の翌年6月以降、お住まいの自治体から送付される納付書に従って納付することになります。

(2)支払わなければならない税金なの?

不動産を購入した時より高く売却ができた場合、その売却益(基本的には売った金額から、買った金額と諸経費を差し引いた利益)に対して税金が発生します。

先述の通り、所得税も住民税も納期限までに納付しなくてはなりません。納付しない場合には、延滞税や無申告加算税などのペナルティも併せて納めることになります。

(3)譲渡所得税の計算方法

譲渡所得税は、以下の計算式にて算出します。

「譲渡所得税 = 譲渡所得① × 税率②」

では、それぞれの項目についてみていきましょう。

①譲渡所得

譲渡所得は、以下の計算式にて算出することができます。

- 「譲渡所得 = 売却価格 – (購入価格 + 購入時にかかった諸経費 + 売却時にかかった諸経費)」

つまり、譲渡所得はただ単純に売却価格から購入価格のみ差し引いて計算するではなく、購入時や売却時の諸経費も含め差し引いた金額になります。

—購入時にかかった諸経費—

不動産購入時は、主に以下のような諸経費が挙げられます。

- 仲介手数料

- 売買契約書に貼付する印紙

- 登録免許税

- 登記手数料

- 不動産取得税

なお、不動産を売却する際、不動産を購入したのがかなり昔であるため、「購入代金及び取得するためにかかった費用」が分からなくなってしまった場合もあるかと思われます。

その場合の購入代金については、

- 売却価格 × 5%

として計算することができます。

—売却時にかかった諸経費—

一方不動産を売却する際には以下のような諸経費が挙げられます。

- 仲介手数料

- 売買契約書に貼付する印紙

- 売却に伴う広告費

②譲渡所得に課される所得税・住民税率

譲渡所得に課される税率は、不動産の所有期間によって異なります。

判断基準としては、不動産を売却した年の1月1日現在で、その不動産の所有期間が「5年」を超えているかどうかです。

5年を超えている場合「長期譲渡所得」といい、超えていない場合「短期譲渡所得」と言い、税率は下記の表になっています。

短期譲渡所得の税率は、長期譲渡所得のほぼ倍になることが分かります。

| 区分 | 所得税 | 住民税 |

|---|---|---|

| 長期譲渡所得 | 15% | 5% |

| 短期譲渡所得 | 30% | 9% |

※所得税に対しては長期譲渡所得0.315%、短期譲渡所得0.63%の復興特別所得税が別途かかります。

(4)売却損が発生した場合は?

不動産を売却することによって損をしてしまう方もいらっしゃるでしょう。

売却で損失した場合、確定申告する必要はありません。ただ、一定の要件を満たせば、特例を利用して損益通算することができ、結果として節税になるケースがあります。

売却で損をした時に利用できる特例は下記の2つがあります。

- 居住用不動産に買い替え等の場合の譲渡損失の損益通算及び繰越控除の特例

- 特定居住用財産の譲渡損失の損益通算及び繰越控除の特例

3、不動産売却時にかかる税金:印紙税

(1)印紙税額とは

(1)印紙税額とは

不動産を売却する時に、売買契約書の記載金額に応じて印紙税が課せられます。

印紙税とは、一定金額以上の領収書や契約書を作成するときにかかる税金です。権利や財産の取得および移転に対して課される税金の一種であり、自動車重量税や登録免許税と同じく流通税に区分されます。

なぜ、契約書や領収書といった「ただの書類」に税金が課されるかというと、「国が定めた法令によってそれらの書類の効力が担保されている部分があるから」です。

また、契約書や領収書を作成する背景には、利益を得るための経済的な取引が存在しているはずです。

つまり、国が事業者の利益を得る手助けをしている一面があるので、「利益の一部を税金として負担してください」という趣旨になっています。

(2)印紙税の計算方法

印紙税額は、売買契約書に記載された金額によって変わり、不動産の売買価格が高ければ高いほど、印紙税額も高くなります。

不動産売買契約書の印紙税には軽減措置があります。軽減措置の対象となる契約書は、不動産の譲渡に関する契約書のうち、記載金額が10万円を超えるもので、平成26年4月1日から令和6年3月31日までの間に作成されるものになります。

4、不動産売却時にかかる税金:抵当権抹消登記の免許税

(1)抵当権とは

(1)抵当権とは

抵当権とは、不動産を購入するときに金融機関から融資を受け、なんらかの理由でローン返済ができなくなった場合に金融機関がその不動産を差し押さえできる権利のことです。

(2)なぜ抵当権を抹消する必要があるのか

不動産を売却する場合、必ず抵当権を抹消しなければならないというわけではありません。

抵当権を抹消してない場合(つまり金融機関に対してローンを返済していない場合)でも不動産を売却することは可能です。

抵当権付き不動産を売買すること自体は可能ですが、所有者にとっては、ある日突然抵当権が実行された場合に不動産の所有権を失うリスクを抱えることになります。

仮に、抵当権が残っている不動産を購入した場合について考えてみましょう。抵当権が残っているため、売主にはローンが未だ残っている状態となります。その売主がローンを返せなくなった場合、購入した不動産は差し押さえられてしまいます。

このような理由から、抵当権を抹消してから物件を買主をへ引き渡すというのが一般的な流れです。

(3)抵当権抹消登記の登録免許税の計算方法

抵当権抹消登記をするには、「登録免許税」という税金を納めなければなりません。

登録免許税は、不動産1個につき1,000円かかります。

土地と建物をそれぞれについてカウントすることになりますので、一戸建ての場合、土地と建物合わせて「2,000円」になります。

注意しなければならない場合が敷地をまたいで建設されているマンションの場合です。マンションが敷地をまたいでいる場合、建物1つに土地2件としてカウントされることになり、結果「3,000円」となります。

なお、敷地権が何個あるかは売買契約書の「敷地権の表示」にて確認することができます。

(4)司法書士に依頼した場合は司法書士に支払う報酬

抵当権抹消登記の手続きは、売主ご自身で対応できます。

しかし、申請書の作成や法務局への提出など不慣れな作業で手間がかかることが往々にしてあります。やり方が分からない方や時間に余裕がない方は、専門家である司法書士に依頼した方がいいでしょう。

司法書士の報酬相場は、1万円前後です。

5、不動産売却にかかる税金を節税する4つの方法

不動産売却税を節税する方法は、主に3つです。それぞれ詳しく説明していきます。

不動産売却税を節税する方法は、主に3つです。それぞれ詳しく説明していきます。

(1)居住用財産を譲渡した場合の3,000万円の特別控除の特例

物件を売却して利益が出た場合には譲渡所得に該当し、所得税が課されます。

しかし、同様のケースでもマイホーム(居住用財産)を売却した場合では、「譲渡所得から最高3,000万円の控除ができる特例」が適用されるケースがあります。

つまり、売却で得た利益が3,000万円未満であれば、譲渡所得による所得税や住民税の課税を免れる特例です。

特例の適用を受ける要件には、「家屋とともに敷地や借地権も同時に売却する」「売り手と買い手が親子や夫婦など、特別な関係ではない」といったものがあります。

詳しい要件は「マイホームを売ったときの特例|国税庁」で確認できるので、マイホームを売却する場合には、事前に確認しておくとよいでしょう。

なお、現在は住んでいなくても、「住まなくなった日から3年を経過する日の属する年の12月31日までに売る」という要件を満たしていれば、特例の対象になるケースもあります。

(2)所有期間が10年以上の場合の軽減税率の特例

売却したマイホームの所有期間が10年以上だった場合、軽減税率の特例を受けることも可能です。

先述したように、不動産売却における譲渡所得は、長期譲渡所得と短期譲渡所得に分かれています。

この場合、税率の低い長期譲渡所得であっても所得税率は15%となっていましたが、この特例を適用することで、「6,000万円以下の譲渡所得に対しては10%の税率が適用」されます。つまり、5%程度の譲渡所得の節税につながる特例です。

この特例の適用要件には、「居住用財産の場合の3,000万円の特別控除の特例」と重複している部分が多く、両方の適用を受けることも可能である点は覚えておくとよいでしょう。

なお、譲渡所得の総額が6,000万円を超えている場合であっても、「6,000万円までの譲渡所得に対しては10%の税率が適用」される点が特徴です。この場合、6,000万円を超えた部分に対してのみ、通常の長期譲渡所得税率(15%)が課されます。

(3)印紙税を節約する方法

印紙税は契約書や領収書を作成するときに納めなくてはいけない税金ですが、製本した原本に対して課税されるのが特徴です。

売買契約においては、一般的に契約書を売主と買主の双方で原本を作成し、それぞれに収入印紙の添付が必要になります。とはいうものの、売主は不動産を売却した側ですので、後日トラブルさえ発生しなければ必ずしも原本を所有しておく必要性はありません。

そこで、「コピーした契約書を保管する」「電子データで契約書を送付してもらう」といった方法を利用すれば、収入印紙を添付しなくてもすむケースがあります。

注意点としては、「相手方が原本を紛失してしまった場合、正規の契約書が存在しなくなってしまう」「契約書の文言に、一方が写しを所持する旨を記載する必要がある」点が挙げられます。

また、売却にあたってトラブルが発生した場合に、コピーを所持しているとその文書の信頼性が疑われる可能性も考慮しなければいけません。印紙税は軽減税率を適用すればそれほど高額な税金ではないので、心配な人はあえて節約しないという選択肢もあります。

(4)平成21年及び22年に取得した土地等を譲渡したときの1,000万円の特別控除

売却する不動産が「平成21年または22年に取得した土地」ではないでしょうか?

かなりピンポイントなので該当する方がそれほど多いわけではないと思いますが、この条件に合致する土地を売却して譲渡益が発生した場合は、最大で1,000万円までの特別控除があります。

この当時はリーマンショックなど構造的不況が続いており、国として不動産市場を活性化するために設けた特例制度です。

購入時よりも1,000万円土地が高く売れたとしても特別控除によって無税になる可能性があります。ぜひ一度チェックしてみてください。

参照:平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除(国税庁)

6、特別控除を利用した場合のシミュレーション

では、以下の条件で実際に住宅用のマンションを売却して売却益が出て、特別控除を利用した場合のシミュレーションをみてみましょう。

では、以下の条件で実際に住宅用のマンションを売却して売却益が出て、特別控除を利用した場合のシミュレーションをみてみましょう。

(1)不動産を売却した条件

- マンションの購入価格:6,000万円

- マンションの売却価格:7,000万円

- 所有期間:6年間

- マンション売却時の諸経費:350万円

- マンション購入時の諸経費:350万円(売却価格 × 5%)

(2)計算方法

譲渡所得

7,000万円- (6,000万円 + 350万円 + 350万円)- 3,000万円

=-2,700万円 < 0円

∴譲渡所得額 0円

※3,000万円の特別控除の特例を利用することによって、譲渡所得がマイナスになりましたので、譲渡所得税は「ゼロ円」になります。

7、不動産売却時の税金に関する注意点

最後に、不動産売却時にかかる税金についての注意点を説明します。

最後に、不動産売却時にかかる税金についての注意点を説明します。

(1)不動産売却益には、損益通算による節税対策はできない

不動産売却益には、損益通算による節税対策をすることができません。なぜなら、不動産売却益は分離課税だからです。

所得税や住民税には、総合課税と分離課税という分類があるのですが、損益通算は同じカテゴリーに族している場合にのみできるしくみになっています。

(2)確定申告を忘れないようにする

不動産を売却したら、税金を納めるために確定申告を行いましょう。しかし、サラリーマンやOL・バイト・パート・派遣社員など給与所得者の方々は確定申告を忘れてしまいがちです。

なぜかというと、基本的に給与所得者は確定申告の必要がないからです。通常の税務処理は会社による所得税等の源泉徴収と年末調整で完結しますが、これはあくまでも給与所得のみです。

不動産売却のように、毎年1月1日~12月31日までの間に給与所得と退職所得以外の所得で20万円を超えた場合は、自分で所得税の確定申告を行わなくてはなりません。

譲渡益が発生した年の翌年3月15日が、所得税の確定申告の申告及び納税の期限です。うっかり忘れると後日税務署から指摘され、別途延滞税や無申告加算税を納付することになりますので注意しましょう。

まとめ

今回は不動産売却時にかかる税金について解説しましたが、いかがでしたでしょうか。

不動産取引にかかわる税金の納付は避けられません。しかし、特例の活用や工夫次第で税金を低く抑えられる可能性があります。

税金については、税理士・会計士の専門家に相談するのもよいでしょう。

もし税理士の知り合いがいない場合には、インターネットで「税理士 不動産売却消費税」などのキーワードで検索して探すことをオススメします。

以下のサイトでは、無料で税理士費用の見積もりや費用の比較ができます。ぜひ利用してみてください。

より手間なく高く売却したいのであれば不動産売却査定サイトの活用がオススメです。

様々な売却査定サイトがありますが、その中でも不動産投資の教科書がオススメするのは、以下の大手6社が参画している「すまいValue」です。

- 東急リバブル

- 住友不動産ステップ

- 野村の仲介

- 三井のリハウス

- 三菱地所の住まいリレー

- 小田急不動産