年金の不足問題が叫ばれるなか、高齢者のなかには、老後資金を確保する手段として、住み替えを検討している方も少なくありません。

賃貸住宅に引っ越すか、新しく家を購入して、これまで住んでいた住宅を新居より高く売却できれば、利益が得られます。しかし、高齢者の方が不動産を売却するうえでは、以下の注意点や懸念点もあります。

- 利益が出た場合の年金への影響

- 確定申告が必要な点

- 不動産売却にかかる税金

- 翌年の健康保険料や所得税、住民税が高くなる点

- 取引時に詐欺やトラブルにあうリスク

今回はこれらの、高齢者が不動産売却を行う際の注意点について、説明していきます。

今回の記事をご覧の方は以下の記事も併せて読んでみてください。

家の売却で損をしないために事前に知っておきたい5つのこと

目次

1、不動産売却で利益が出ても年金への影響はない

不動産売却をして利益を得ると、年金の額が減ってしまうのではないかと心配している方もいるようですが、これは誤解です。不動産売却で利益が出ても、年金が減額されることはありません。

そもそも、基本的に、年金の受給額は所得額に応じてではなく、これまで支払った年金保険料の額によって決まります。そのため、不動産売却で利益が出て、所得額が増えても、年金の受給額に増減などの影響はないのです。

この点は、60歳以降に、厚生年金保険に加入しながら受け取れる「在職老齢年金」も同様です。在職老齢年金は、給与や賞与の額に応じて年金が減額、または支給停止になります。

しかし、こちらも基準となるのは、あくまで会社から受け取った給与等の額なので、不動産売却で収入を得ても、何ら影響はありません。

2、不動産売却で得た所得は確定申告が必要

不動産売却で利益が出たら、確定申告が必要です。

不動産売却によって得た利益は「譲渡所得」となり、所得税の課税対象となります。会社からもらう給与所得については、会社で年末調整がされるため、原則として確定申告が不要でした。

しかし、譲渡所得を得た場合は、その翌年の2月16日~3月15日の間に、自分で確定申告をしなければなりません。不動産売却をした際の確定申告については、以下の記事をぜひ参考にしてください。

不動産を売却したら確定申告が必要?損しないために知りたい8つのこと

3、不動産売却にかかる税金と特例

不動産売却にあたっては、いくつかの税金がかかります。

ただし、不動産売却では、一定の要件を満たすことで「特例」が適用が可能です。特例を適用することで、納める所得税額を低くできます。この特例は、不動産売却で利益が出た場合と損失が出た場合、それぞれに用意されています。

ここでは、不動産売却にかかる税金と、各種特例について説明していきましょう。

(1)不動産売却にかかる税金

不動産売却にかかる税金は、以下のとおりです。

- 所得税・住民税

- 印紙税

- 登録免許税

これらの税金はそれぞれ、計算方法が決まっています。上記の税金の内容と計算方法については、以下の記事をご参照ください。

不動産売却でかかる3つの税金と計算方法|節税対策まで紹介【税理士監修】

(2)不動産売却で利益が出たときに利用できる特例

不動産売却で利益が出た場合、以下3つの特例が用意されています。

- 居住用不動産の3,000万円の特別控除

- 居住用不動産の軽減税率の特例

- 特定の居住用不動産の買い換えの特例

「居住用不動産の3,000万円の特別控除」は、譲渡所得の金額から、最高3,000万円を控除できる特例です。

「居住用不動産の軽減税率の特例」では、譲渡所得の6,000万円以下の部分の税率が、通常の20%(所得税15%+住民税5%)から、14%(所得税10%+住民税4%)に軽減されます。

「特定の居住用不動産の買い替えの特例」では、譲渡益にかかる税金を、次年度以降に繰り延べ(持ち越し)可能です。

どの特例も、それぞれに適用要件があります。各特例の詳しい内容や、適用要件については、以下の記事を参考にしてください。

不動産を売却したら確定申告が必要?損しないために知りたい8つのこと

(3)不動産売却で損失が出たときに利用できる特例

不動産売却で損失が出てしまった場合は、以下の特例が利用できます。

- 居住用不動産の買い替え時の譲渡損失の損益通算、繰越控除の特例

- 特定の居住用不動産の譲渡損失の損益通算、繰越控除の特例

これらはともに、譲渡損失の「損益通算」や「繰越控除」ができる特例です。

損益通算とは、損失額を他の所得金額から控除することです。例えば、給与所得がある場合、不動産売却の損失額を給与所得額から差し引くことで、納める所得税額を低くできます。

繰越控除とは、その年に損失額を控除しきれない場合、翌年以降の所得額から控除できる制度です。

どちらの特例も、翌年以降の3年間にわたって、繰越控除ができます。

上記の特例にも、それぞれに適用要件があります。特例の詳しい内容や適用要件については、以下の記事をチェックしてください。

不動産を売却したら確定申告が必要?損しないために知りたい8つのこと

4、健康保険料や所得税・住民税が高くなる点に注意

不動産売却で利益が出ると、翌年の健康保険料や所得税額、住民税額が高くなります。

基本的に、高齢者は年齢に応じて、以下のいずれかの保険に加入することになります。

- 65歳以上…国民健康保険

- 75歳以上…後期高齢者医療制度

どちらも、保険料の計算式には、前年の所得額に応じて決まる「所得割」が含まれるため、所得額が高いほど、保険料の支払い額も高くなります。

所得税は「課税所得額」、住民税は「課税標準額」に所定の税率を掛けることで、納税額が決まります。課税所得額や課税標準額も、前年の所得額によって決まるため、不動産を売却した翌年は、一時的に納税額が高くなるのです。

住民税率は全国ほぼ一律で10%ですが、所得税率は以下のような「超過累進課税」が適用されています。

|

課税所得額 |

税率 |

控除額 |

|

195万円未満 |

5% |

0円 |

|

195万~330万円未満 |

10% |

97,500円 |

|

330万~695万円未満 |

20% |

427,500円 |

|

695万~900万円未満 |

23% |

636,000円 |

|

900万~1,800万円未満 |

33% |

1,536,000円 |

|

1,800万~4,000万円未満 |

40% |

2,796,000円 |

|

4,000万円~ |

45% |

4,796,000円 |

※所得税額は「課税所得額×税率-控除額」で計算

このように、課税所得額が高いほど、税率も高くなるため、注意が必要です。

5、取引時の詐欺やトラブル対策

不動産売却は高額な取引なので、失敗は避けたいところですが、特に高齢者の場合、詐欺にあったり、不当に安い価格で住宅を売却させられてしまったりする危険が高いと言えます。

しかし、不動産売買の契約においては、こうした詐欺やトラブルを防ぐため、民法において、主に以下のような保護があります。

- 錯誤による意思表示の取り消し

- 詐欺または強迫による意思表示の取り消し

それぞれの条文は、以下のとおりです。

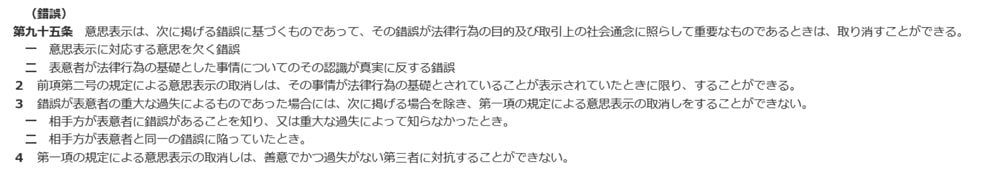

【第95条 錯誤】

画像出典:民法 | e-Gov法令検索

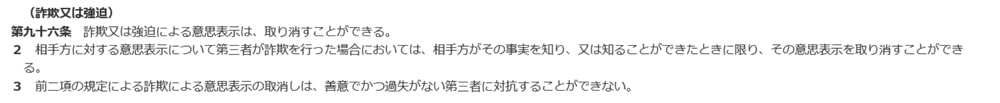

【第96条 詐欺又は強迫】

画像出典:民法 | e-Gov法令検索

「錯誤」とは、内心の意思と意思表示の内容が一致しておらず、本人がその不一致を知らない状態を指します。

例えば、売り主が不当に安い金額で住宅を売却してしまって、その売却価格が相場よりずっと低いという事実を知らなかったケースでは、錯誤による意思表示とみなされ、売買契約が無効となった裁判例もあります。

買い主が売り主を騙したり、畏怖を与えて無理強いしたりするなど、詐欺や強迫により相手に意思表示をさせた場合も、取り消しが可能です。

認知能力に不安がある場合は、「成年後見制度」を利用するのも1つの方法です。成年後見制度を利用すれば、後見人等に不動産売買などの重要な財産の管理を委任できます。

成年後見制度には、以下3つの類型があり、それぞれの後見人等には、以下の権利が与えられます。

- 後見…代理権・取消権

- 保佐…同意権・取消権

- 補助…同意権・取消権

後見人には、財産管理を被後見人のかわりに行う「代理権」が与えられます。

保佐人や補助人には、財産管理における「同意権」と「取消権」が与えられます。不動産売却の際には、保佐人や補助人の同意が必要となり、同意なしで売却した場合は取り消しが可能です。

これなら、認知能力が低下していても、詐欺やトラブルにあう確率をグッと低くできます。

6、まとめ

不動産売却で利益が出た場合、確定申告が必要になるほか、翌年の健康保険料や所得税が高くなるなどの注意点があるので、しっかり準備しておきましょう。

また、トラブルを避けるために、複数の不動産会社の比較検討ができ、売却価格の相場も分かる一括査定をぜひ、ご利用ください。老後に仮住まいはおすすめできないので、今後もライフスタイルに合った買い替えがあることも考えると、良い業者や営業マンと出会える一括査定はおすすめです。

おすすめ 不動産価格査定サイト

無料で複数の不動産会社に価格査定を依頼できるサイトは多数ありますが、それぞれ特徴があります。

以下利用者数が多いオススメのサイトをピックアップしたので、ぜひ利用してみてください。

・すまいValue

東急リバブル、住友不動産ステップ、野村の仲介など、登録会社を大手不動産会社だけに絞った大手志向の一括見積サイトです。

大手の意見も聞いてみたいという場合に利用すると、一括で大手6社に見積依頼を出すことができます。

・HOME 4 U

登録不動産業者の審査が厳しく営業攻勢を掛けてくるような業者を排除していることや、NTTグループである安心感など、初めての方や投資家ではなく自己所有の家を売却したい方などにもオススメできるサイトです。

・SRE不動産(旧ソニー不動産)

売却エージェント制と情報公開制度で透明性のある売却活動ができ、売り手の安心感や成約価格に対する納得度は高いです。

エージェント制のため、サービスエリアが限られているのですが(東京都、神奈川県、埼玉県、千葉県、大阪府、兵庫県、京都府、奈良県)エリアに該当するなら、ぜひおすすめしたいサイトです。

不動産売却を検討中の方におすすめの記事

「不動産投資の教科書」にある不動産売却についてのおすすめ記事をまとめました。参考にしていただけると幸いです。