不動産を売却した際には、その取引から生じた利益や損失について税務上の手続きが必要になります。特に、不動産の売却による譲渡所得は、確定申告を通じて適切に報告しなければなりません。これを怠ると、過少申告加算税や延滞税といったペナルティが課せられる可能性があります。

本記事では、不動産売却に関する確定申告の基本から、具体的な手続きの流れ、注意すべきポイント、税金を軽減するための特例制度までを詳しく解説します。確定申告に初めて挑戦する方や、過去にトラブルを経験した方にとって、安心して不動産売却後の税務手続きを進められるようサポートしますので、ぜひ参考にしてください。

目次

1、不動産売却後、確定申告しないとどうなる?

(1)確定申告とは

確定申告とは、毎年1月1日から12月31日までの1年間に生じた全ての所得を合計し、所轄の税務署に確定申告書を提出して申告・納付する手続きを行うことをいいます。

一般的に会社に勤務するサラリーマンの方でしたら、給与以外の所得がなければ会社が年末調整の手続きを行ってくれるので確定申告する必要はありません。

しかし、給与所得以外に収入がある場合は、自分自身で確定申告をする必要があります。

(2)確定申告をしないとどうなる?

もし、確定申告をしなければいけないのにもかかわらず、確定申告を行わなかったらどうなるのでしょうか?

確定申告をしなかった場合、「無申告加算税」「延滞税」という2種類の罰金が科せられます。このような罰金が科せられないよう、確定申告は期限内に行い、税金の納付期限を守ることを心掛けましょう。

無申告加算税

無申告加算税とは、確定申告を期限内にしなかったことに対する罰金です。納付すべき税額が50万円以下の場合は税額の15%、50万円を超える場合は税額の20%を、本来の税額とは別に納付しなくてはなりません。

確定申告の期限後に自主的に申告を行った場合には軽減措置がありますが、タイミングによって割合が異なります。

まず、税務調査が入る前に申告した場合には、税額の15%あるいは20%が5%に軽減されます。 調査の事前通知を受けてから申告した場合は、50万円以下は10%、50万円を超える場合は15%の無申告加算税を納付しなくてはなりません。

ちなみに、故意や悪意で申請しなかったのではないことが認められた場合には、無申告加算税は発生しないとされています。 それには一定の要件を満たすことが条件とされていますので、税務署に相談してみましょう。

延滞税

延滞税とは、税金の納付が遅れたことに対する罰金です。

税率は未納期間に応じて異なり、本来の税額に対し、年利で課税されます。 条件によってはある期間を未納期間に含めないという特例はありますが、延滞税そのものの納付を免れることはできません。

延滞税がいくらになるかは、国税庁ホームページで確認することができます(直近3年分)。

例えば、2022年分の所得税10万円を2023年12月25日に納付するとします。 この場合、23,700円の延滞税が課税され、12万3,700円を納付しなくてはなりません。

2、不動産売却後の確定申告 2つのパターン

不動産を売却した時は、年度末に必ず確定申告をしなければならないのでしょうか?

「売却益がある場合」と「損失がある場合」について詳しく説明していきましょう。

(1)売却益がある場合

不動産を売却したことによって売却益が出た場合、税法上では「譲渡所得」と区分されます。そして、確定申告して「譲渡所得税」という税金を納めなければなりません。

(2)損失がある場合

売却によって損失が出る場合には、税法上では確定申告する必要はありません。

しかし、要件を満たしていれば、確定申告をすることで給与などの所得と損益通算ができます。

そのため税金の還付金を受け取ることができたり、税金を安くおさえることができたりする場合があります。だから、損失が出ても確定申告をしておいた方がよいでしょう。

不動産売却で損失が出た場合に利用できる特例について、詳しくは、記事中の「5、譲渡損失が出た場合の確定申告」を参考にしてみてください。

(3)居住用の不動産も確定申告が必要

確定申告する必要があるのは、投資用の不動産だけだと思われている人が多いようです。しかし、居住用の不動産(マイホーム)も同じく確定申告を行う必要があります。

そのため、自宅を売却した場合もきちんと手続きするようにしましょう。

3、譲渡所得の確定申告

まずは、不動産の売却で利益が出た場合の確定申告について説明します。

不動産売却で売却益が出た場合、確定申告して不動産の「譲渡所得税」という税金を納めなければなりません。

「譲渡所得税」とは、不動産の売却により生じた所得に対してかかる税金のことをいいます。

(1)確定申告に必要な書類

譲渡所得の確定申告をするには、以下の2つの書類を用意する必要があります。

①税務署から入手する申請書類

②自分で準備する書類

それぞれ、説明していきます。

①税務署から入手する申請書類

まず、税務署から下記の申請書類を手に入れましょう。

書類の記入については、下記の記載例を参考にしてみてください。

②自分で準備する書類

次に自分で準備する書類について説明します。

自分で準備する書類は下記に示した売却した不動産に関連する書類のコピーと領収書です。

- 不動産売却時の売買契約書

- 不動産購入時の売買契約書

- 仲介手数料、印紙税などの領収書

これらの書類は申請書類と一緒に提出する必要があるので、事前に用意しておきましょう。

(2)譲渡所得税の計算方法

株や貴金属、不動産などの売却によって得た利益を「譲渡所得」といいます。

このうち不動産の譲渡所得は分離課税とされているため、給与所得や事業所得とは分けて考えられ、別途所得税と住民税が発生します。 この所得税と住民税をまとめて言い表したのが、「譲渡所得税」です。

譲渡所得税は、以下の計算式で算出することができます。

譲渡所得税=課税譲渡所得(収入金額-取得費-譲渡費用) × 譲渡所得税の税率

課税譲渡所得の内訳は以下のとおりです。

- 収入金額:不動産の売却代金

- 取得費:不動産の購入代金および購入にかかった諸経費

- 譲渡費用:売却にかかった諸経費

譲渡所得税は、上記の課税譲渡所得に一定の税率をかけて計算されます。 また、不動産を所有していた期間によって税率が異なることに注意しましょう。

所有期間5年以下は「短期譲渡所得」といい、税率は30%(所得税30%+復興特別所得税2.1%+住民税9%)です。

所有期間が5年を超えた場合は「長期譲渡所得」といい、税率は15%(所得税15%+復興特別所得税2.1%+住民税5%)になります。

(3)マイホーム売却時の3000万円特別控除の特例

マイホームを売却した場合、一定の要件を満たせば、物件の所有期間に関係なく、譲渡所得から最高で3000万円の特別控除の特例を受けることができます。

①特例を受けるための適用要件

3000万円の特別控除の特例を受けるためには、以下のような要件を満たす必要があります。

- 自分が居住していた不動産

- 買手と売手の関係は、親子や夫婦など特別な間柄でない

- 売却した年をさかのぼって2年間に、この特例や譲渡損失などの特例を受けていない…など。

②必要な書類

上記「自分で準備する書類」で紹介した書類と共に、売却した日から2か月を経過した後に、売却した不動産の所在地の役所から、

- 住民票除票

を受け取り、確定申告時に提出します。

③計算方法

3000万円の特別控除の特例を受ける場合、課税譲渡所得税は、以下の計算式にて算出することができます。

「譲渡所得税=(課税譲渡所得(長期/短期)-3000万円)×譲渡所得税の税率」

具体的な例を示して、説明しましょう。

【例】

売却した不動産の課税長期譲渡所得が3500万円の場合、3000万円の特別控除の特例を受けた場合、譲渡所得税はいくらになるでしょうか。

※復興特別所得税は考慮していません。

<計算方法>

(3500万円-3000万円)×15%(長期譲渡の税率)=75万円

3000万円の特別控除の特例について詳しく国税庁の「マイホームを売ったときの特例」を参考にしてみてください。

(4)所有期間が10年以上の場合の軽減税率の特例

不動産の所有期間が「10年以上」の場合は、軽減税率の特例を利用することができます。この特例は「3000万円の特別控除の特例」と併用して利用することができます。覚えておきましょう。

①特例を受けるための適用要件

- 日本国内にある自分が住んでいる家屋を売るか、家屋とともにその敷地を売ること

- 売った年の1月1日で売った家屋や敷地の所有期間がともに10年を超えていること

- 売った年の前年および前々年にこの特例を受けていないこと

- 売った家屋や敷地でマイホームの買い換えや交換の特例など、ほかの特例を受けていないこと

- 親子や夫婦など特別の関係がある人に対して売ったものでないこと

②必要な書類

軽減税率の特例を受けるには、3000万円の特別控除の特例を受ける際の申請書類と共に、

- 売却した不動産の「登記事項証明書」

を提出する必要があります。

③計算方法

軽減税率の特例を利用した場合、以下の計算式で算出することができます。

【課税長期譲渡所得金額が6000万円以下の場合】

譲渡所得税=課税長期譲渡所得×10%(税率)

【課税長期譲渡所得金額が6000万円以上の場合】

譲渡所得税=(課税長期譲渡所得-6000万円)×15%(税率)

こちらも例を挙げて説明しましょう。

【例】

所有期間が11年の居住用不動産を売却後、3000万円の特別控除の特例を利用した後に、課税長期譲渡所得金額が1000万円の場合、譲渡所得税はいくらでしょう。

※復興特別所得税は考慮していません。

<計算方法>

1000万円×10%=100万円

軽減税率の特例について詳しく国税庁の「マイホームを売ったときの軽減税率の特例」を参考にしてみてください。

(5)買い換えの特例

不動産を売却した後に、改めて居住用不動産を購入した場合、買い換えの特例を利用することができます。

①特例を受けるための要件

買い換えの特例を受けるには、売却した不動産と買い換えした不動産に、それぞれで以下の条件を満たす必要があります。

【売却した不動産】

- 売却した年の1月1日において、所有期間が10年以上(具体的には平成17年12月31日以前に取得した不動産である)

- 居住期間が10年以上

- 売却価格は1億円以下…など。

【買い換えした不動産】

- 床面積が50平方メートル以上

- 築年数25年以内または耐震住宅

- 土地面積が500平方メートル以下

- 前の不動産が売却した年の前年から翌年までの3年の間に取得した不動産…など。

②必要な書類

買い換えの特例を受ける場合、以下の書類が必要になります。

【申請書類】

上記の「4、確定申告で必要な書類」の項目にある「税務署から入手する申請書類」で紹介した書類と共に、買い換え資産を取得した年度によって、該当する書類を選定して提出してください。

【自分で準備する書類】

上記の「4、確定申告で必要な書類」の項目にある「自分で準備する書類」で紹介した書類と共に、

- 旧不動産の「登記事項証明書」

- 新不動産の売買契約書など関連書類

が必要になります。

③計算方法

続いて、買い換えの特例を利用した場合の譲渡所得税の計算方法を説明しましょう。

- 旧不動産:売却した不動産

- 新不動産:買い換えした不動産

【新不動産の購入価格>旧不動産の売却価格の場合】

譲渡がなかったものとされ、譲渡所得税は一切かかりません。

【新不動産の取得価格<旧不動産の売却価格の場合】

下記の手順にて計算することができます。

- 「収入金額=旧不動産の売却価格-新不動産の購入価格」

- 「必要経費=(旧不動産の購入価格+旧不動産売却時の諸経費)×(収入金額/旧不動産の売却価格)」

- 「課税長期譲渡所得金額=収入金額-必要経費」

- 「譲渡所得税=課税長期譲渡所得金額×15%(税率)」

例を示して計算してみましょう。

【例】

下記条件で買い換えの特例を利用した場合の譲渡所得税はいくらになるでしょう。

- 旧不動産の売却価格:4000万円

- 旧不動産の購入価格:3000万円

- 旧不動産売却時の諸経費:150万円

- 新不動産の購入価格:3200万円

<計算方法>

- 収入金額=4000万円-3200万円=800万円

- 必要経費=(3000万円+150万円)×(800万円/4,000万円)=630万円

- 課税長期譲渡所得金額=800万円-630万円=170万円

- 譲渡所得税=170万円×15%=25万5000円

④買い換えの特例を受ける際の注意点

買い換えの特例を受ける場合、上記の「(3)3000万円の特別控除の特例」と「(4)所有期間が10年以上の場合の軽減税率の特例」の2つの特例との併用ができません。

注意しましょう。

買い換えの特例については、詳しく国税庁の「特定のマイホームを買い換えたときの特例」を参考にしてみてください。

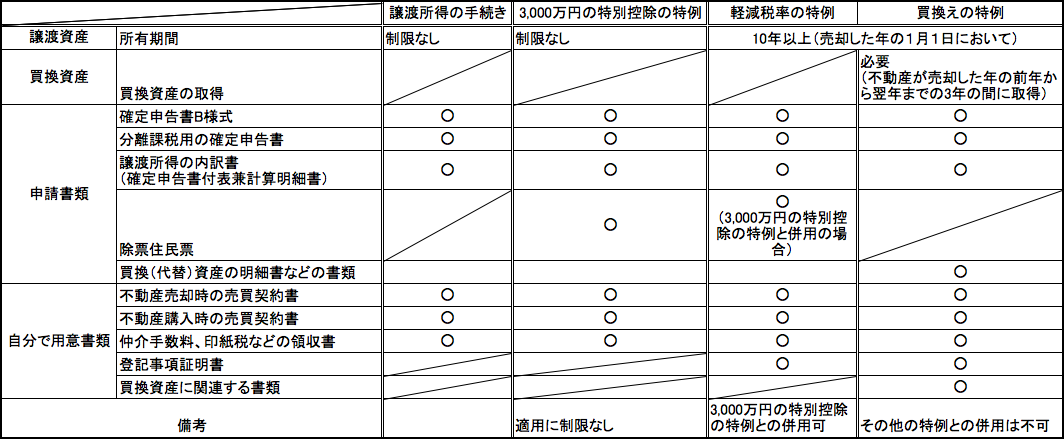

(6)特例ごとの利用要件、譲渡所得の申請に必要な書類まとめ

以下に特例ごとの利用要件や、譲渡所得を申請する際に必要な書類を一覧表にまとめました。確定申告の際に参考にしてみてください。

4、譲渡損失の確定申告

この場合、一定の要件を満たせば、不動産を売却した年度に給与など、ほかの所得と損益通算することができます。その結果、税金が安くなることがあります。

また、その年度に損失の控除をしきれなかった場合、譲渡の年の翌年以後最大で3年間繰り越すことができる場合もあります。

では、具体的に見ていきましょう。

(1)居住用不動産に買い換えなどでの譲渡損失の損益通算と繰越控除の特例

特例を受けるには、以下の要件を満たす必要があります。

①特例を受けるための要件

【売却した不動産】

- 所有期間5年以上

【買い換え不動産】

- 床面積50平方メートル以上

- 前の不動産が売却した年の前年から翌年までの3年の間に取得した不動産

- 取得した年の12月31日で、残り10年以上の住宅ローンがある

- 取得した年の翌年12月31日までの間に居住の見込みがある…など。

②必要な書類

譲渡損失を申請する場合、以下の書類が必要になります。

【申請書類】

【自分で用意する書類】

■売却した不動産の関連書類

- 登記事項証明書

- 売買契約書

- 住民票の除票…など。

■買い換えした不動産の関連書類

- 登記事項証明書

- 売買契約書

- 年末における住宅ローンの残高証明書

- 住民票

ただし、繰越控除の特例が適用されるのは合計所得が3000万円以下の年度に限ります。注意してください。

③計算方法

譲渡損失の金額は以下の計算式で算出ができます。

譲渡損失の金額=売却した不動産の購入価格-(売却した不動産購入時の諸経費+売却した不動産の売却価格)

例を使って説明しましょう。

【例】

6年前に3000万円(諸経費120万円)で購入したマンションを、2000万円で売却した場合の譲渡損失はいくらになるでしょうか?

<計算方法>

譲渡損失=3000万円-(120万円+2000万円)=880万円

「居住用不動産に買換え等の場合の譲渡損失の損益通算及び繰越控除の特例」については、詳しく国税庁の「マイホームを買換えた場合に譲渡損失が生じたとき」を参考にしてみてください。

(2)特定居住用財産の譲渡損失の損益通算と繰越控除の特例

居住用の不動産を売却した際に譲渡損失が出た場合、一定の要件を満たすと、「特定居住用財産の譲渡損失の損益通算及び繰越控除の特例」を利用することができます。

①特例を受けるための要件

特例を受けるには、売却した不動産は以下の要件を満たす必要があります。

- 所有期間は5年以上

- 売却の契約を締結前日までの段階で、残りの住宅ローンの期間は10年以上

②計算方法

譲渡損失の金額は以下の計算式で算出することができます。

譲渡損失の金額=売却した不動産の購入価格-(売却した不動産購入時の諸経費+売却した不動産の売却価格)

【注意点】

注意してもらいたいのは、もし不動産の売却価格が、不動産売却の前日までの住宅ローン残高より低い場合、損益通算と繰越控除できる譲渡損失の金額に限度額が設けられてしまうという点です。

この場合には、以下の計算式で譲渡損失の金額を出します。

損益通算及び繰越控除可能譲渡損失の金額の限度額=住宅ローンの残高-売却した価格

例を挙げて説明しましょう。

【例】

7年前に諸経費を含め、合計4000万円で取得した不動産を2400万円で売却し、売却の前日までの住宅ローン残高は不動産の売却価格より高い3000万円だった場合、「損益通算及び繰越控除の特例」で受けられる譲渡損失の限度額はいくらになるでしょう?

<計算方法>

譲渡損失の限度額=3000万円-2400万円=600万円

詳しい仕組みについて国税庁の「住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき」を参考にしてみてください。

③必要な書類

譲渡損失を申請する場合、以下の書類が必要になります。

【申請書類】

ただし、繰越控除の特例の適用は、合計所得が3000万円以下の年度に限られます。注意してください。

「特定居住用財産の譲渡損失の損益通算及び繰越控除の特例」について詳しくは国税庁の「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」を参考にしてみてください。

(3)まとめ

2つの特例の要件と違いを下記にまとめました。参考にしてみてください。

5、確定申告の時期と流れ

(1)時期

確定申告の受付期間は、所得税については例年2月16日から3月15日です。 この期間内に前年の1月1日から12月31日までの所得を申請しなくてはなりません。

ただし、受付開始日または終了日が土日や祝祭日に重なる場合は、その翌日にずれこみます。暦によっては受付期間が短くなる年があるため、注意しましょう。

(2)流れ

確定申告の手続きは、以下のような流れになります。

- 確定申告に必要な書類を用意する

- 確定申告書の準備をする

- 確定申告書を作成する

- 提出書類の確認をする

- 確定申告書や関連書類を税務署に提出する

6、確定申告する方法

確定申告の手続き方法には、「窓口」「郵送」「e-TAX」の3つがあります。 それぞれの特徴や注意点について説明しましょう。

(1)窓口

所轄の税務署に行き、窓口で申請を行う方法です。

受領印が押された申請書の控えを受け取ることができます。 初めて確定申告を行う人や作成に不安がある人などは、税務署のスタッフに相談しながらその場で申請書の作成ができるため、おすすめの方法です。

ただし、かなり混み合うので、時間にゆとりのないときは避けたほうがよいでしょう。 土日祝日は閉庁のため申請できませんが、税務署によっては、期間中の日曜日に開庁日が設けられることがあります。

また、税務署以外に特設会場が設けられることもあります。 日曜の開庁日や特設会場については国税庁ホームページで発表がありますので、事前にチェックしておきましょう。

(2)郵送

自宅で作成した申請書を税務署宛てに郵送する方法です。

この場合、必ず「第一種郵便物」または「信書便物」として送付することに注意しましょう。 ゆうパックやゆうメール、宅急便などでは送ることができません。

また、送付する日時にも注意が必要です。 申請書を郵送する場合、郵便物に押印された通信日付が提出日と見なされます。 申告期限ギリギリの提出になってしまった場合には、ポストではなく郵便局の窓口から郵送したほうがよいでしょう。

ポストへの投函では、郵便物の回収時間によっては提出期限を過ぎてしまう可能性があるためです。

ちなみに、郵送でも申告書の控えを返送してもらうことができます。 控えの返送を希望する場合は、宛名を書き、必要額の切手を貼った返信用封筒を同封して送りましょう。

(3)e-TAX

仕事などが忙しく、税務署で確定申告の手続きを行う時間がない人は、国税庁が運営するオンラインサービス「e-TAX(イータックス)」で確定申告ができます。

利用する端末が国税庁が推奨する環境に適合しているか、セキュリティー対策がきちんとできているかなど、事前に確認しておきましょう。

スマートフォンからマイナンバーカード方式の申請を行う場合には、マイナンバーカードの読み取りに対応している機種でなければなりません。

e-TAXから確定申告を行う手順は、国税庁の「確定申告書等作成コーナー」を参考にしてみてください。

7、自分で確定申告できない場合

(1)会計ソフトを利用する

ここまで不動産を所有した際の確定申告について解説してきました。

一方で、記事を読んだ人の中には、「自分自身で確定申告をするのは大変だ」と思われている方も少なくないでしょう。

そんな人は会計ソフトを使うという方法もあります。

確定申告の申請書類を短時間で簡単に作成する会計ソフトはたくさんありますが、その中でもクラウドを使った会計ソフト「freee ![]() 」がおすすめです。操作が簡単で大変利用しやすいソフトなので、ぜひ試してみてください。

」がおすすめです。操作が簡単で大変利用しやすいソフトなので、ぜひ試してみてください。

(2)税理士に依頼するのもOK!費用の相場は?

確定申告する際には申請書類の記入、必要な書類の用意など手間のかかる作業が多くあります。

そのため申告が初めての人や時間の余裕がない人は、税の専門家である税理士にお願いするのもよいかもしれません。

気になる税理士報酬ですが、相場は、一般的には4~5万といわれています。ただし、税理士によって8万円前後かかる場合もあります。利用するとなったら、料金は必ず確かめましょう。

税理士をどうやって探す?

知り合いなどの税理士がいない場合は、インターネットで「税理士 確定申告」などのキーワードで検索することができます。

また、以下のサイトでは無料で税理士事務所の見積もりをもらうことができます。費用を比較することもできます。ぜひ利用してみてください。

不動産を売却した時の確定申告についてQ&A

Q1: 不動産を売却した場合、確定申告は必要ですか?

はい、不動産を売却した場合、売却による利益が発生すると、その利益に対して所得税が課税されます。

このため、確定申告が必要です。ただし、損失が発生した場合でも、税法上の控除を受けるために確定申告を行うことができます。

Q2: 不動産売却で利益が出た場合、どのような税金がかかりますか?

不動産売却で利益(譲渡所得)が発生した場合、所得税と住民税が課税されます。

譲渡所得は、売却価格から取得費や譲渡費用を差し引いた額で計算されます。所有期間に応じて、短期譲渡所得(5年以下)または長期譲渡所得(5年超)に区分され、それぞれ異なる税率が適用されます。

Q3: 確定申告を行う際に、必要な書類は何ですか?

確定申告を行う際には、以下の書類が必要です。

– 売買契約書(不動産の売却金額がわかるもの)

– 取得費を証明する書類(購入時の契約書や費用に関する領収書)

– 譲渡費用を証明する書類(仲介手数料や登記費用の領収書など)

– 住民票や登記簿謄本(売却した不動産の所有者を確認するため)

Q4: 譲渡所得の計算方法を教えてください。

譲渡所得は以下の計算式で求められます。

譲渡所得 = 譲渡価額(売却価格) – (取得費 + 譲渡費用) – 特別控除(居住用財産の場合、最大3,000万円)

ここで、取得費は不動産の購入代金や購入にかかった諸費用、譲渡費用は売却に際してかかった仲介手数料や登記費用などです。居住用不動産の売却の場合、3,000万円の特別控除を受けることができる場合があります。

Q5: 不動産売却による損失が出た場合、確定申告をしても意味

はい、不動産売却で損失が出た場合でも、確定申告を行うことで税法上の優遇措置を受けることができます。例えば、居住用財産を売却した場合の損失については、他の所得と損益通算が可能であり、さらに損失の繰越控除も受けられます。

まとめ

今回は不動産売却後の確定申告に必要な書類や利用可能な特例などについて説明しました。売却益が出た場合はもちろんですが、売却で損をした場合でも税金が安くなる場合もあるので、確定申告は面倒ですが行っておく方が得策です。