不動産所有期間が5年以下か5年超かによって、売却で発生する譲渡所得にかかる税金には大きな差が生じます。

しかし何らかの事情で、不動産取得から5年以内という短期間で売却を検討するとき、高額な税金がかかるのではないかと非常に気になるのではないでしょうか。

5年以下で不動産を売却する短期譲渡所得に課される税金はどのくらいなのか解説していきます。

- 不動産売却を取得後5年以内に行った場合の税率

- 取得後5年以内の不動産売却でも税率が高くならないケース

- 取得後5年以内に不動産売却をする場合の注意点

- 不動産売却で損をしないためのポイント

不動産売却が「5年以内」の税率は「5年超」の税率の約2倍

1、取得後5年以内の不動産売却の税金は高額になる!

(1)取得後5年以内の不動産売却益に対する税率

不動産を5年以内で売却すると、不動産売却益に対する税金は実際にどれくらいかかってしまうのでしょうか。

①「5年以内」の定義

そもそも「5年以内」とは、取得から丸5年以内という認識を持つ方が多いのではないでしょうか。

ここで注意したいのは、「売却した年の1月1日現在での所有期間」が基準となる点です。

例えば、7月に購入した不動産を5年後の7月まで持っていれば「丸5年経過」となります。

この場合、「8月以降に売却すれば『5年以内』の取り扱いから外れるのでは?」と思われる方もいるかと思います。

しかし、その年の1月1日時点では5年以内となるため、高率の課税対象となってしまいますので注意しましょう。

以上のケースで「5年超」になるようにするのであれば、翌年の1月1日まで待つ必要があります。

②不動産売却が「5年以内」の税率は「5年超」の税率約2倍

不動産購入時よりも売却時の価格が高い場合、その利益を「譲渡所得」といいます。

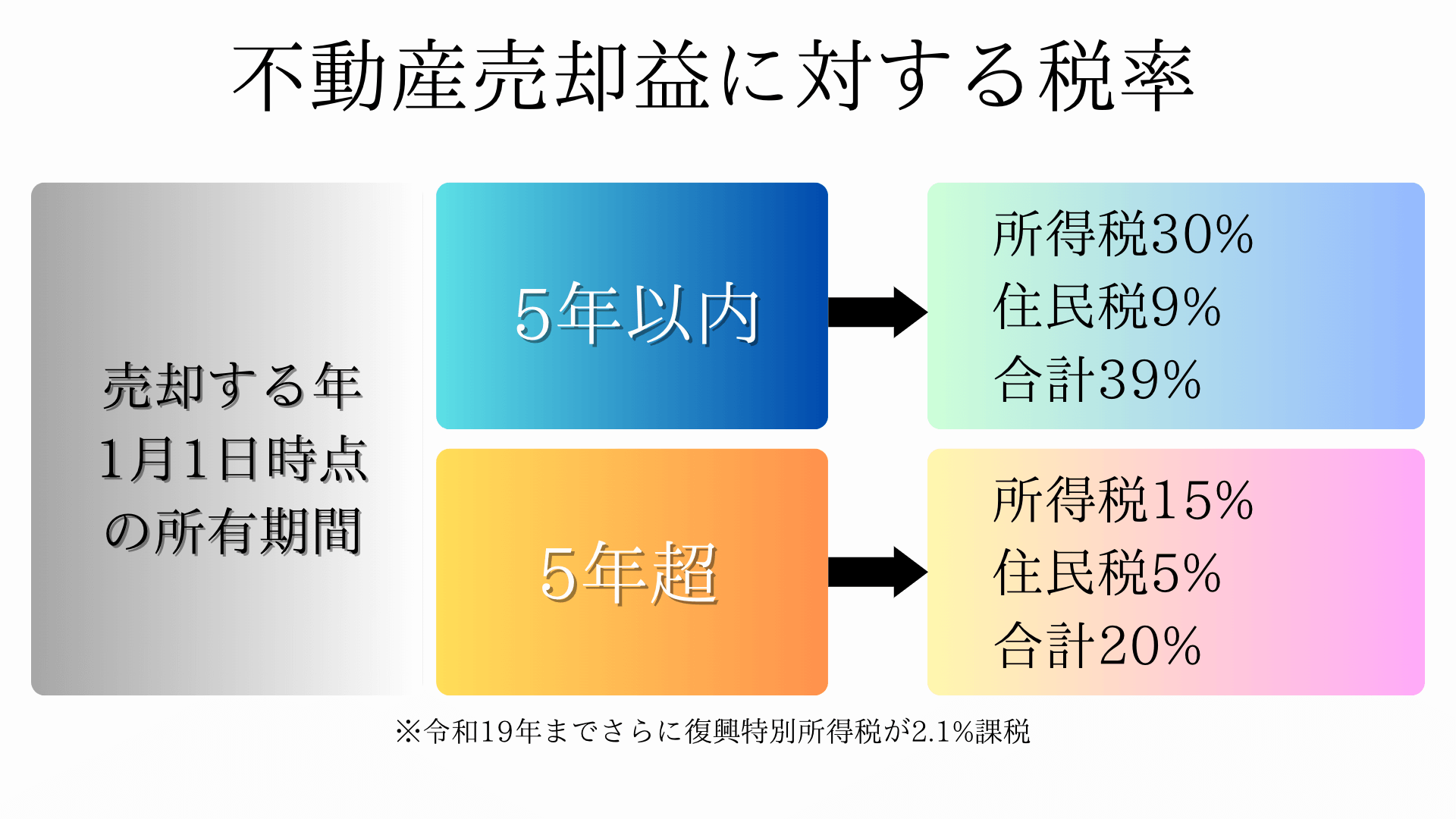

不動産所有期間が5年以下か5年超かによって、譲渡所得には以下のように大きな差が生じます。

- 短期譲渡所得:所得税30%+住民税9%=39%

- 長期譲渡所得:所得税15%+住民税5%=20%

実にその差は2倍近くです。なお、上記譲渡所得税に加えて、令和19年まではさらに復興特別所得税が2.1%課税されます。

復興特別所得税は、短期であっても長期であっても同じ税率なので、ここでは考慮していません。

③購入後5年超の不動産売却は税金が発生しないことも多い

ここでいう「通常の不動産売却」とは、購入から5年以上所有し続けた不動産を売却する場合です。

前項のように、長期譲渡所得であれば税率は20%で、約半分となります。

「通常の不動産売却」は、転売利益を目的とした不動産取引であることは稀でしょう。

したがって、通常の不動産売却では購入価格より売却価格の方が低いケースが多く、その場合は譲渡益が発生しません。購入時よりも売却時の価格が低ければ、そもそも譲渡所得が発生しないので税金も発生しないのです。

「通常の不動産売却」は、5年以内の不動産売却で利益が発生した場合と比較すると、事情は大きく異なります。

(2)不動産を取得後5年以内で売却した場合の譲渡所得・税金の計算方法

不動産購入から5年以内で売却した場合の税金の計算方法は、それほど複雑ではありません。

売却価格 − 購入価格 - 売却費用 = 譲渡所得

譲渡所得がプラスであれば、以下の計算式で税額を算出します。

譲渡所得 × 39% = 税額

もし、このケースが「5年超」になるのであれば、税率が20.315%になるため、税額にも大きな差が出てしまいます。

(3)5年以内の不動産売却にかかる税金が高くなる理由とは

かつての不動産バブルの頃には、不動産を買って転売するだけで大きく利益を上げることができました。

そんな時代はもう二度と来ないといわれていましたが、一部の大都市圏でそんな錬金術が復活の動きを見せています。

不動産の転売が儲かるといわれている理由は、次のとおりです。

大都市圏の不動産価格が上昇している

「不動産を転売するだけで利益を上げられる?そんなこと本当にあるの?」と思う方も多いのではないでしょうか。

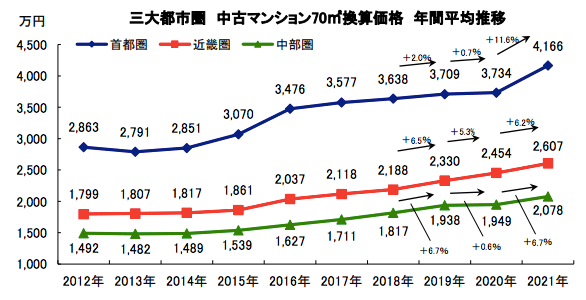

以下のデータをご覧ください。

こちらは、不動産データベースを提供する「東京カンテイ」がまとめた、2012〜2021年の中古マンション価格推移です。

全国的には不動産価格の微減が続いているのに対して、東京、大阪、名古屋の三大都市圏では中古マンション価格が上昇を続けています。

これはつまり、「不動産を転売すると儲かる」ことが明確に表れたデータと言えるでしょう。

日本全国の一部ではあるものの、不動産の転売がビジネスとして成立していることが窺えます。

短期間で利益を得る不動産転売の規制

マンション転売ビジネスの中で、主役となっているのは、都心部のタワーマンションです。

個人投資家で、タワーマンション転売で儲けている人たちのことを、「空中族」といいます。

「空中族」の中にはタワーマンション物件を購入し、短期間で売却するだけで数千万円単位の利益を手にしている人もいるようです。

不動産転売により不動産価格が高騰したり、健全な流動性を保てなくなることを防ぐために、5年以内の短期売買に倍近くの税金が課せられることになったと言われています。

2、不動産売却益の税金が高くならないケース

5年以内の不動産売却に高い税率が適用されることで、転売目的ではない事情で5年以内に不動産売却をしたい人にまで、その影響が出てしまいます。

そこで、転売目的以外での不動産売却の税率が高くなるのを防ぐための特別控除があることを知っておきましょう。

(1)「自己居住物件」であることが前提

自分で住む物件(自己居住物件)を、転売目的で買う人はあまりいないでしょう。

健全な不動産流通のために流動性を確保する必要があるので、自己居住物件には3000万円の特別控除があります。

5年以内の売却で利益が発生した場合は39%の税率が適用されますが、3000万円の特別控除のおかげで売却収支がプラスにならないことがあるのです。

そもそも、課税対象にならないケースが大半です。

例えば、取得費4000万円の物件を、5年以内に5000万円で売却するとします。

この場合、短期譲渡所得は1000万円です。

自己居住物件の場合には3000万円の特別控除があるので、収支は2000万円のマイナスとなります。

実際に1000万円の売却益が出ていても、特別控除によって帳簿上の収支はマイナスになります。

5年以内の売却であっても、自己居住物件で、かつ譲渡益が3000万円以下であれば課税されないのです。

(2)「買い替え」の特例を適用すると税率が軽減される

①「買い替え」によって税率を軽減できる

自己居住物件の売却と次の物件の購入をセットにして、「買い替え」として取り扱う特例があります。

自宅を売却して次の不動産を購入するという一連の不動産取引では、現在の自宅よりも価格の高い物件に引っ越すケースが多いはずです。

その場合は、譲渡所得が発生していても、次に購入する不動産価格が上回っていれば収支が差し引きマイナスとなるため、税金は発生しません。現在の自宅を売却して次の物件を購入しても、手残りがある場合には税金が発生します。

しかし、現在の自宅を売却したときの譲渡所得に丸々かかってくることと比べると、課税対象額が少なくなるので税額は少なくなります。

以上が、買い替えの特例と呼ばれる制度です。

②買い替えは「繰り延べ」である点に注意

買い替えの特例は、あくまでも「繰り延べ」である点に注意が必要です。税金が安くなったのではなく、買い替えによって資産を手放さないことで、課税を先送りにしているということです。新しく買った自宅を、今度売却する際に譲渡益が発生したら、税金が丸々かかります。

しかし、次に新しく買う物件に住み続けるのであれば長期譲渡所得となったり、売却益が発生しなかったりする可能性もあります。繰り延べをしたからといって、必ずしも「次に大きな税金が来る」というわけではありません。

3、不動産売却を取得後5年以内にする場合の注意点4つ

前項では、5年以内の売却でも税率が軽減されるケースについて説明しました。これらのケースでは、自己居住物件であることが前提です。

しかし、5年以内に不動産を売却したいと考えている方のなかには、自己居住物件でない不動産を売却したいという方も少なくないでしょう。

自己居住物件でない不動産売却の場合には、高い税率を甘んじて受け入れるしかないのでしょうか。「自己居住物件以外の不動産を5年以内で売却するのに損したくない!」という方が取り得る選択肢4つについて、解説します。

(1)購入価格を上回っていれば即売却を検討しよう

現在お持ちの不動産の価格相場が、購入時の価格を上回る見込みであれば、少しでも利益が乗っているうちに売却してしまうのもひとつの手です。

特に、マンションは時間の経過とともに価格が下落していきやすい傾向にあります。

売却する予定のものを持ったままでいるより、税金が高くなってしまって手残りが少なくなるとしても、プラス収支で売り抜けるのは一考の価値があるでしょう。

(2)高値で売却できるように売り方を工夫する

新築の物件を5年以内という短期間で売却するということは、高値で売却できる可能性が高いといえるでしょう。

不動産を少しでも高く売却するには、知恵と工夫が必要です。

具体的に必要なことを時系列に並べると、以下のようになります。

- 売却したい不動産の価格相場を正確に把握する

- 複数業者に査定を依頼して信頼できる売却パートナーを見極める

- 室内の清掃や内覧時の対応などを工夫して早期に売却する

短期間で高値売却を希望される方は、ぜひ参考にしてみてください。

(3)売却の理由を明確にする

新築で購入して5年以内に売却する場合、世の中には「なぜこんなに築浅の物件を手放すのだろう?」と勘繰る人もいます。そのせいで買い手が付きにくいのは高値売却への妨げになるので、売却理由を明確にしましょう。

例えば、「転勤のため」「親の介護のため」「離婚のため」といった具合です。売却の理由が不動産そのものではなく、仕事や家庭の事情であるところがポイントです。

(4)一括査定サイトを利用して売却を有利にする

複数の業者に査定を依頼することで、不動産業者同士の競争意識が働きます。

その結果、より良い提案をしてくれたり、複数の査定結果を客観的にみて相場観を掴むことができたりするメリットがあります。

「不動産投資の教科書」は、複数業者への査定依頼に一括見積サイトの利用をおすすめしています。

【1】すまいValue(すまいバリュー)

無料の不動産売却一括査定サイトのなかで外したくないのが、不動産大手6社が共同で立ち上げた「すまいValue」です。

6社というと少ないように感じるかもしれませんが、このうちの3社は以下のとおり。

- 三井不動産リアリティネットワーク

- 住友不動産ステップ

- 東急リバブル

この3社だけで、業界における仲介件数がトップ3を占めているため、査定サイトの中では流通件数自体は最多です。

参加している6社は、すべて全国的なネームバリューを誇る大手不動産業者で、「すまいValue」を利用した人の95.5% が安心感があると回答※しています。

※ 2019年4月1日~2022年3月31日にすまいValueで媒介したお客様を対象に行ったアンケート結果(有効回答数1186件)

不動産を売却するときに、安心感を最優先させたい人におすすめの一括査定サービスです。

【2】SUUMO(スーモ)

「SUUMO」は、株式会社リクルートが運営する一括査定サービスです。

全国に対応しており、提携社は大手から地域密着型まで幅広く、10社に査定を依頼できます。(※査定可能会社数は物件所在地によって異なります)複数社に査定を依頼することで適正な相場を知ることができるのは大きなメリットです。

相続やローンなど不動産を売却する際の注意点についてのサポート体制も充実しており、SUUMO売却査定の利用者満足度は91%。(2021年3月調べ)

できるだけ多くの査定結果をもとに比較検討したい人におすすめの無料一括査定サービスです。

【3】SRE不動産

「SRE不動産」はソニーグループの不動産会社です。

注目すべき特徴として、売り手と買い手の双方の担当者となることを原則禁止し、売却専門・購買専門に組織を分けた「エージェント制度」が挙げられます。

仮に自社で買い手が見つかったとしても、業務や担当が完全に独立しているため、売却エージェント(担当)は100%売り手の要望にそって交渉にあたります。

「業界最高水準のAI(人工知能)」による客観的でより正確な査定価格の算出と、「売却に特化した専門エージェント」のサポートによって、「安心安全なお取引」と「早く高く売ること」を徹底的に追求しているのです。

なお、SRE不動産はサービスエリア(東京都、神奈川県、埼玉県、千葉県、大阪府、兵庫県、京都府、奈良県)が限られていますが、該当する場合はぜひおすすめしたいサイトです。

少しでも高値で売却できるように、ぜひ参考にしてください。

4、不動産売却で利益を出すために注目すべきポイント4つ

結局のところ、購入から5年以内の不動産売却は儲からないのでしょうか。

5年以内の不動産売却に高い税率が適用されているせいで、いわゆる「空中族」をはじめとする短期転売の不動産投資は利益がかなり圧縮されてしまいます。

税金との兼ね合いを考えると、今は短期売却がそれほど儲からないというのが実際のところだと思います。

それでも売却をして利益を得たい場合には、どのような点に注目すればよいかについて説明します。

(1)マンション価格の展望

物件選びがよりシビアになるものの、価格上昇が期待できる物件を選べば今後も転売利益の可能性は残ります。

冒頭で述べたように、大都市圏の中古マンション価格は好調です。

この動きがあることで「空中族」が登場するわけですが、この動きは当面続くと見て良いでしょう。

東京オリンピックが不動産市場好調のピークとなりその後は下落するという説(2020年問題)は、ほとんどの物件に当てはまらず、不動産価格は2022年も上昇を続けています。

今後は個別の物件ごとに二極化していくものの、好調を維持するエリアや物件はなくならないというのが大勢の意見です。

(2)5年を超えてからの売却も検討しよう

短期売却で税金が高くなってしまうのであれば、その縛りから解放される「5年超」で売却することもひとつの方法です。

本当に価値のある不動産物件であれば、5年未満と5年超で大きく価値が下がってしまう、とは考えにくいでしょう。

5年を超えて、税率が通常の20%になってから腰を据えて売却するということも検討に値します。

(3)10年を超える自己居住物件の売却で適用される軽減税率を利用する

5年以内の短期売却に対して、10年を超える長期売却という概念もあります。

自己居住用の物件に限られますが、10年を超えて所有していた物件に売却益が発生したとしても、税率は14%と低くなります。

さらに、自己居住物件には3000万円の特別控除があるので、税金が発生するケースはかなり少ないでしょう。

仮に発生しても、税率が低いので税負担は少なくなります。

ただし、10年超の自己居住物件を売却する場合、譲渡所得が6000万円を超えた部分の税率は20%です。

10年以上所有した不動産物件を売却して、6000万円以上の利益が出るのは相当な優良物件なので、現実に課税されるケースは稀でしょう。

(4)長期にわたって値下がりしにくい物件を厳選する

今後は、下記のように不動産物件の二極化が進むでしょう。

- 物件選びがシビアになるものの好調を維持する物件がなくならないこと

- 短期売却で課せられる高率の税金を回避するために5年超で売却すること

上記2点を総合すると、やはり重要なのは「5年を超えた時期に売却しても価値が色褪せない物件選び」です。

「不動産投資の教科書」では物件選びへのこだわりを強く持っており、これまでに数々の記事でその重要性やノウハウを解説してきました。

以下の記事で、物件選びのノウハウを解説しています。

今後も不動産転売で儲ける可能性を模索する際の参考になりましたら幸いです。

・不動産物件の選び方についての概要「不動産投資物件の選び方のコツとは?不動産投資を成功に導くポイントを解説」

・ファミリータイプ物件の物件選び「ファミリータイプの不動産投資を成功させる3つの法則」

・人口動向から見た将来性のある不動産物件の選び方「不動産投資は首都圏がいい?収益が上がるエリアはここだ!」

取得後5年以内の不動産売却益への税金 Q&A

Q1: 所有期間で異なる不動産売却の税率は?

不動産売却での利益は「譲渡所得」にあたり、課税されます。

この際、不動産所有期間が5年以下(短期)か5年超(長期)かにより税率が異なります。

・短期譲渡所得:所得税30%+住民税9%=39%

・長期譲渡所得:所得税15%+住民税5%=20%

なお、上記譲渡所得税に加えて、令和19年まではさらに復興特別所得税が2.1%課税されます。

復興特別所得税は、短期であっても長期であっても同じ税率です。

Q2: 取得後5年以内の定義は?

「売却した年の1月1日現在での所有期間」が基準です。取得から丸5年以内ではないということに注意しましょう。

Q3: 短期所有の不動産売却はなぜ税金が高い?

不動産転売により不動産価格が高騰したり、健全な流動性を保てなくなることを防ぐために、5年以内の短期売買に倍近くの税金が課せられることになったと言われています。

Q4: 年以内に不動産売却するときの税金対策は?

・転売目的でない自己居住用物件(マイホーム)であれば、所有期間に関係なく譲渡所得から最高3,000万円まで控除ができる特例が利用できます。(居住用財産を譲渡した場合の3,000万円の特別控除の特例)

・期間内に自己居住用物件マイホームを買い換えたときは、譲渡益に対する課税を将来に繰り延べることができます。(特定の居住用財産の買換えの特例)

この特例を利用しても買い換えたマイホームを将来譲渡したときには課税されます。譲渡益が非課税となるわけではない点に注意しましょう。

Q5: 相続した不動産を取得後5年以内に売却する場合も、短期譲渡所得が適用されますか?

相続で取得した不動産の場合、売却益に対する「所有期間」の計算は、被相続人(亡くなった人)がその不動産を取得した日から起算されます。つまり、被相続人が5年以上所有していた場合は、取得から5年以内に売却しても「長期譲渡所得」として扱われ、低い税率(合計20%)が適用されます。

不動産売却は大きな金額が動くため、税金計算や申告を正確に行うことが重要です。専門家(税理士)に相談するのもおすすめです。

こちらの記事もご覧ください。

まとめ

今回は、「取得後5年以内に不動産を売却すると税金で大損するのか」という点について、その真実と実際のところについて解説しました。

実際には、「大損する」ということとは微妙にニュアンスが異なることにお気づきになったのではないかと思います。

40%近い高率の税金に関わりがあるのは、短期転売での儲けを狙っている人たちです。

自己居住用の不動産については、控除や特例により、高率の税金がかかることはほとんどありません。

とはいえ、短期転売で利益を追い求めたいという投資家の方々にとっては非常に関わりの深い税制なので、短期転売でできるだけ損をしないためのポイントについても触れました。

すべての情報を理解したうえで投資判断をしていくことで、より高い投資効果を得られるようになるでしょう。