不動産投資に興味はあるけれど、「よくわからない」「損をしたくない」と思う方も多いのではないでしょうか。不動産投資には、安定した副収入や節税効果といった魅力がある一方で、価格変動によるリスクも伴います。しかし、この価格変動をうまく利用することで、思わぬメリットを得られることもあります。

本記事では、わずか1年で家賃が8,000円アップし、収益が大幅に向上した物件の実例をもとに、不動産投資の可能性を解説します。具体的な事例を通じて、収益向上のポイントやリスクを抑えるためのヒントを学びましょう。

目次

1、不動産投資物件の家賃が8,000円も上がった理由とは?

今回取り上げる不動産投資物件では、1年で賃料が8,000円上昇した物件です。 その背景には、急速に進んでいるインフレ(インフレーション)の影響が大きく関係しています。インフレとは、物価が全体的に上昇し続ける現象のことです。これに伴い、建築コストや生活費だけでなく、賃貸市場の賃金相場にも大きな影響を与えています。

特に、2023年から2024年では、インフレの影響が大きく、多くの物件で賃金の見直しが必要とされています。今後の市場環境を先読みして柔軟に対応することで、不動産投資家にとって収益性を向上させることができる可能性が高まるでしょう。

もちろん、市場がすべてではなく、立地・築年数・地域活性具合なども考慮する必要があることを忘れないようにしましょう。

2、家賃上昇の背景

(1)経済的背景はインフレと都市化

家賃上昇の主要な要因の一つとして、インフレーションと都市化が挙げられます。インフレーションにより物価が上昇すると、不動産の維持管理コストや建設費用が増加し、それが家賃に反映されます。

また、都市化の進行に伴い、大都市圏では人口の集中が進み、住居需要が高まるため、家賃の上昇圧力が強まります。

これらの現象は、都市部での住宅不足や所得格差を拡大させるリスクを孕んでいます。一方で、不動産オーナーにとっては資産価値の上昇や収益の増加というメリットがありますが、賃貸契約者には経済的な負担が重くのしかかります。

(2) 人気エリアと新築物件の影響

再開発や公共交通機関の整備によって特定地域が「人気エリア化」すると、その地域全体で家賃が上昇する傾向があります。例えば、東京の渋谷や大阪の梅田といったエリアでは、再開発が進むにつれて家賃が急激に上がるケースが見られます。

さらに、新築の高級物件が近隣に建設されることで、そのエリア全体の不動産価値が引き上げられ、既存物件の家賃も連動して上昇することがあります。

(3)建物の改修と維持管理費の影響

物件の改修やリノベーションも家賃上昇の要因です。設備の更新や外観の改善は入居者の満足度を高める反面、そのコストは最終的に家賃として転嫁されることが多いです。例えば、エアコンやオートロック、防犯カメラなどの導入は安全性や快適性を向上させますが、その分のコストは入居者が負担する形になります。

これは、賃貸物件の品質向上という利点をもたらしますが、経済的な余裕がない入居者には負担増としてネガティブに働く場合があります。このように、家賃の上昇は、居住環境の質と負担のバランスを慎重に考慮する必要があるテーマです。

3、賃料UPした不動産投資購入物件(新宿区若松河田エリア)詳細

購入物件概要

今回ご紹介する物件は、東京都新宿区の若松河田エリアに位置するマンションの一室です。 間取りは1LDK(37.5㎡)で、駅から徒歩10分というアクセス性の高い立地が魅力です。 月々の家賃は15万円で、築年数は20年という状況で購入されています。

この物件が選ばれた理由の一つは、立地の良さと賃料のバランスです。 若松河田は、都営大江戸線「若松河田駅」を中心に、閑静な住宅街が広がる地域です。新宿駅まで約10分と都心へのアクセスが良好でありながら、落ち着いた環境なのが特徴です。

この不動産投資物件を選ぶ際には、周辺エリアの市場動向やキャッシュフローの状況を入念に分析したうえで、購入を決めたそうです。

このように立地やキャッシュフローの緻密な分析をしたからこそ、賃料がアップする物件に出会えているのです。

いくつか事例を見てみましょう。

事例①

所在地: 東京都新宿区若松町

築年数: 新築

間取り: 1LDK(37.08㎡)

賃料: 月額18.4万円(管理費1万円)

特徴: 若松河田駅から徒歩3分の好立地で、最新の設備

事例②

所在地: 東京都新宿区若松町

築年数: 新築

間取り: 1LDK(48.01㎡)

賃料: 月額21.3万円

最寄り駅: 都営大江戸線「若松河田」駅から徒歩3分

特徴: オートロック、独立洗面台などの設備が充実

事例③

所在地: 東京都新宿区新宿7丁目

築年数: 築7年

間取り: 1LDK(35.59㎡)

賃料: 月額18万~_

最寄り駅: 都営大江戸線「若松河田」駅から徒歩8分

これらの事例から、若松河田エリアの1LDK物件の家賃は、物件の新しさや広さ、設備の充実度によって15万円から30万円以上まで幅広く設定されています。

物件選びの際は、これらの要素を考慮して検討されることをおすすめします。

これらの物件は、築年数や設備、広さ、立地条件によって賃料が異なります。詳細な情報や最新の空室状況については、管理会社や不動産仲介業者に直接お問い合わせください。

4、毎月8,000円賃料が増加した場合の資産価値

この不動産投資物件は2023年に3,820万円で購入され、借入金額は3,400万円、自己資金を420万円投じて購入されました。 家賃収入は15万円、ローン返済額は11.7万円でした。つまり、毎月3.3万円が手元に残っている状態です。1年で換算すると39.6万円の利益になります。

また、この物件は、購入後1年で月々の家賃が8千円アップし、現在では15.8万円の賃料収入を得ています。賃料収入がアップしたことに伴い、手元に残るお金も3.3万円→4.1万に増加しました。そのため、1年間で得られる利益は、39.6万円→49.2万円まで増加しています。

購入物件の賃料が増加した場合、その増加が物件の資産価値にどの程度影響を与えるかを計算するためには、以下の基本的な考え方が用いられます。

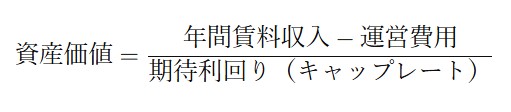

(1)不動産の資産価値評価における「収益還元法」

不動産の価値は、その物件が生み出す収益に基づいて評価されることが一般的です。収益還元法では、以下の式を用います

この場合のキャップレートは物件の立地、築年数、需要と供給などにより異なります。

例えば、都心部の優良物件の場合 3〜4% 郊外や地方の物件の場合 5〜8%

キャップレートが低いほど資産価値の増加幅は大きくなり、高いほど増加幅は小さくなります。

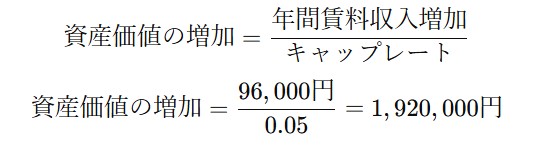

(2)賃料が月額8,000円上がった場合の資産価値の増加分

年間賃料収入の増加

月額賃料が8,000円上昇した場合、年間での賃料収入増加は次のようになります。

賃料8,000円UP

8,000円×12=96,000円

賃料が月額8,000円上昇した場合、その物件の資産価値は約192万円増加すると考えられます。

※こちらの記事も併せてお読みください。

収益還元法を使って不動産の未来の価値を知る方法(直接還元法・DCF法)

4、セカンドオピニオンサービスで紹介された不動産投資会社

不動産投資の教科書では、投資家の皆様の立場に立ったセカンドオピニオンサービスを提供しています。不動産会社では自社の利益を優先しがちですが、私たちは中立的な立場から、投資家一人一人の目標や状況に合わせて提案します。

セカンドオピニオンのアドバイザーは全員、賃貸不動産経営5年以上の経験を持つベテランや、不動産関連の資格保有者です。実務経験に基づく確かな目線で、物件の価値や将来性、リスクまでを見極め、具体的なアドバイスをご提供いたします。

大切な資産を不動産に投資される際は、ぜひ一度、セカンドオピニオンをご利用ください。

皆様の安全で利益を追及できる不動産投資の実現に向けて、専門家の立場からサポートいたします。

今回ご紹介した、新宿区若松河田エリア不動産投資物件は、株式会社エイマックス で購入されました。

株式会社エイマックスは、地域の特性や賃料相場の変化を細かく調査し、十分な検討を基に、収益性の高い物件を提案してくれる会社です。 そのため、安定した収益を可能にしています。

また、購入後も物件管理に力を入れ、管理会社との連携を通じて、空室リスクを抑える体制を整えています。加えて、不動産投資におけるリスクを適切に支援することで、不動産投資家の方に、安心して購入していただくことができます。

実際に株式会社エイマックスで不動産投資物件を購入した人はリピートする確率が高いのが事実です。

まとめ

不動産投資は、安定した収益や節税効果が期待できる魅力的な投資手法ですが、価格変動や空室リスクといった課題も存在します。しかし、こうしたリスクを適切に管理し、市場の動きや物件の見極めることで、収益を大幅に向上させるチャンスを掴むことができます。

今回ご紹介した物件の事例では、1年間で家賃が8,000円アップし、収益性が大幅に向上しました。物件価値の向上や家賃アップの背景には、適切な管理や市場動向の理解が大きく影響します。このような成功事例は、不動産投資の可能性を具体的に示す良い例です。

不動産投資を成功させる鍵は、リスクを理解しつつ、それをチャンスに変える視点を持つことです。本記事で紹介したポイントや戦略を参考に、リスクを抑えながら着実に収益を向上させる不動産投資を目指してみてください。正しい知識と計画があれば、不動産投資は未来の資産を築く力強い手段となるでしょう。

そして、実際の資産価値は、市場の需給や競合物件の状況、運営費用の変動などの要因も影響します。短期的な賃料増加ではなく、長期的な安定収益を確保できるかが重要です。

不動産投資や資産評価を正確に行いたい場合、セカンド・オピニオンサービスに相談ください。