不動産投資ローンは、繰り上げ返済するべきなのだろうか?

繰り上げ返済の効果はどのようなものがあるのか?

不動産投資を始めるにあたってローンを組んだ方も多いでしょう。手元資金に余裕がある場合、繰り上げ返済を検討しているかもしれません。

この記事では、以下の4つのポイントを解説していきます。

- t不動産投資における繰り上げ返済とは

- 繰り上げ返済のメリット・デメリット

- 繰り上げ返済をするべきかの判断ポイント

- 繰り上げ返済をするときの注意点

不動産投資ローンについて知りたい方は、以下の記事も併せてご覧ください。

繰り上げ返済のメリット①返済総額を減らすことができる ②精神的負担の削減 ③金利変動リスクを抑えられる

1、不動産投資ローン繰り上げ返済の概要

不動産投資ローンを利用している場合、繰り上げ返済が可能です。

本章では、

- 不動産投資ローンの繰り上げ返済とはどのようなものなのか

- 不動産投資ローンの繰り上げ返済の種類

について解説します。

(1)不動産投資ローンの繰り上げ返済とは

不動産投資における繰り上げ返済とは、不動産投資ローン元本の一部を、月々の返済に加えて前倒しで返済することです。

これによってローンの元本を小さくでき、最終的な支払利息額を減らすことができます

(2)不動産投資ローン繰り上げ返済の種類

繰り上げ返済には、以下の2つがあります。

-

- 返済期間短縮型

- 返済額軽減型

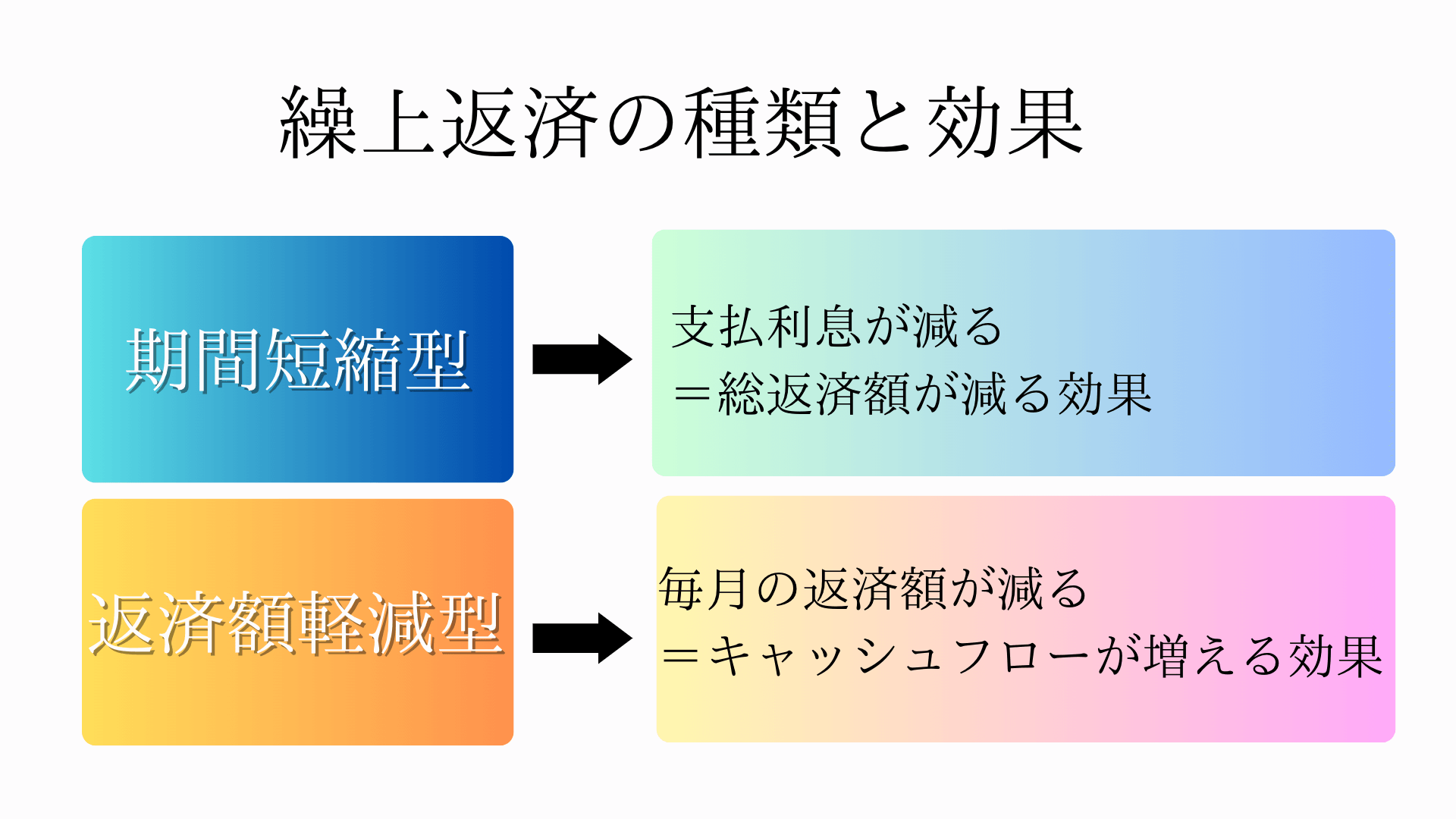

①返済期間短縮型

返済期間短縮型とは、当初設定している借入期間(返済期間)を短くする方法です。毎月の返済額は増えるものの、短縮された期間に支払う予定だった利息が軽減されます。

期間短縮型ではこの利息の軽減効果が大きいため、繰り上げ返済においては、次項で説明する返済額軽減型よりも期間短縮型のほうが選ばれています。

②返済額軽減型

返済額軽減型とは、返済期間はそのままで毎月の返済額を減らすことです。返済期間は変化しないため、利息の軽減効果は期間短縮型よりも小さいですが、元本が減った分の毎月の支出を抑えることができます。

手元に残るキャッシュが増えるため、金利上昇によるローン返済額の増大や、急な修繕費といった将来のリスクに強いといえます。

2、不動産投資における繰り上げ返済のメリット・デメリットとは?

不動産投資における、繰り上げ返済のメリット・デメリットについてみていきましょう。

(1)繰り上げ返済のメリット

繰り上げ返済のメリットは主に以下の3つがあります。

- 返済総額を減らすことができる

- 精神的負担を軽減できる

- 金利変動リスクを抑えられる

①返済総額を減らすことができる

繰り上げ返済を行う最も大きなメリットが、返済総額を減らせることです。支払利息を軽減でき、返済総額を減らすことができます。

②精神的負担を軽減できる

2つ目のメリットが、繰り上げ返済することでローン残高が減少し、精神的な負担を軽減できることです。

③金利の変動リスクを抑えられる

3つ目のメリットは、融資を受ける際に変動金利を選んだ方に当てはまります。

「変動金利」のローンを利用した場合は、ローン返済中に、市場の金利に連動してローンの金利や返済額が変動します。変動金利の場合は、年に2回金利の見直しがあります。

ただし、金利が変動したとしても、一般的に月々の返済額は5年間変わることはありません。

適用金利が大幅に上昇した場合でも、直前の返済額の最大1.25倍までというルールがあるため、見直し後の返済負担が大幅に増えることはありません。

しかし、5年の間に金利が上昇し続けると利息の割合が増えていくことになります。これを「金利上昇リスク」といいます。

日本のゼロ金利政策がいつまで継続するかわからないため、繰り上げ返済で元金を減らしていくことで、返済総額が増えてしまうリスクを小さくすることができるでしょう。

(2)繰り上げ返済のデメリット

一方で、繰り上げ返済にはデメリットもあり、以下の2つが主なものとなっています。

- 手元資金が減る

- 繰り上げ返済手数料が発生することがある

①手元資金が減る

手元資金が減ると、急な空室が発生したり修繕が必要になったりするなど、不動産経営につきもののリスクに対応できなくなる恐れがあります。

また、金融機関の審査では、ローン借入残高が少ないことよりも手元資金が多いことのほうが評価される傾向にあります。

②繰り上げ返済手数料が発生することがある

ローンのプランによっては、繰り上げ返済する時に手数料が発生する可能性があります。

金融機関によって、返済都度数千円や返済金額の数%など異なるものの、コストパフォーマンスを考えると、繰り上げ返済を行わないほうが良い場合もあります。

手数料が発生しないローンプランもありますので、ご自身が組んでいるローンは手数料が発生するかどうか、繰り上げ返済前に確認してみましょう。

3、不動産投資ローン繰り上げ返済の判断ポイント

ここまで繰り上げ返済のメリット・デメリットを解説してきましたが、本章では実際に繰り上げ返済をすべきかの判断ポイントを以下の3つご紹介します。

-

- 利回りが低いなら繰り上げ返済しない

- 繰り上げ返済をするなら高金利の物件から行う

- 今後、所有物件を増やす可能性があるか

(1)利回りが低いなら繰り上げ返済はしない

不動産投資の特長に「レバレッジ効果」があります。ローンを利用することで、少ない資金で、大きな金額の投資をすることができるのです。

利回りの低い物件に手元資金を投入してしまうと、自己資本比率が高くなりレバレッジ効果が薄れます。

手元資金は、さらに利回りの高い物件を購入するための自己資金に充てるほうが、不動産投資のレバレッジ効果を享受できるのです。

(2)繰り上げ返済をするなら高金利の物件から行う

利息額の負担自体が小さいと、繰り上げ返済の効果も小さくなります。つまり、繰り上げ返済のメリットである、利息負担を軽くする効果そのものが発揮されません。

目安として、2%以下の金利であれば、繰り上げ返済のメリットは薄いといえるでしょう。

多くの不動産投資物件を購入した場合、金利はどんどん高額になっていきます。

つまり、1番最後に購入した物件の金利が高くなってしまうので、まずは高い金利の物件から返済しましょう。

(3)今後、所有物件を増やす予定かあるか

「2、(2)繰り上げ返済のデメリット」でも解説したように、金融機関の審査では手元資金が多いことで評価が高くなる傾向があります。

つまり、現金が少ないと審査上不利になる場合があるということです。

所有物件を増やす予定があるなら、手元資金を繰り上げ返済に回すのではなく次の投資に備えて保有しておき、物件を買い増す際の自己資金に充てるのが良いでしょう。

4、不動産投資ローン繰り上げ返済の効果とシミュレーション

次に、不動産投資ローン繰り上げ返済の効果と、シミュレーションについてみていきましょう。

(1)不動産投資における繰り上げ返済の効果

不動産投資ローンを繰り上げ返済することで得られる効果は、資産拡大のスピードアップです。

不動産投資は、ローンを利用し、少ない手元資金で複数の物件を所有することができる投資方法です。

複数の物件を所有することでリスク分散し、安定した収益を得られるようにすることがポイントです。

所有する物件のうち、まず1戸のローンを繰り上げ返済で早期に完済できれば、この物件から得られる家賃収入を別の物件のローン返済に充てることができ、2戸目のローン完済も可能になります。

こうしてローン残高が減ることで借入可能額は増え、早期完済したことで信用力も高まります。

次の物件を買い増す際のローン審査が有利になり、資産拡大がスピードアップするのです。

不動産投資を繰り上げ返済する際は、次の物件に繋がる効果があるか十分に検討してください。

(2)繰り上げ返済シミュレーション

以下の借入条件にて、それぞれの返済方法の返済シミュレーションについて見てみましょう。

【借入条件】

| 借入れ金額 | 5,000万円 |

| ボーナス返済分 | 0円 |

| 借入期間 | 35年 |

| 金利(変動) | 年2% |

| 想定金利 | 10年目以後に3%になると想定 |

| 返済方式 | 元利均等 |

| 繰上返済時期 | 5年後 |

| 繰上返済金額 | 100万円 |

(1)期間短縮型の場合

期間短縮型の繰上げ返済シミュレーションを見てみましょう。

| 繰上返済しなかった場合 | 繰上返済した場合 | |

| 繰上後の毎月返済額 | 165,631円 | 165,631円 |

| 繰上返済後ボーナス月返済額 | 165,631円 | 165,631円 |

| 繰上後の年間返済額 | 1,987,572円 | 1,987,572円 |

| 総返済額 | 75,468,420円 | 74,353,580円 |

| 返済方式 | 元利均等 | 元利均等 |

| 残存返済期間 | 30年 | 29年2ヵ月 |

借り入れから5年後に100万円を繰上げ返済した場合、返済期間を「10ヶ月」短縮し、総返済額は「1,114,840円」少なくすることができました。

(2)返済額軽減型の場合

返済額軽減型繰り上げ返済のシミュレーションを見てみましょう。

| 繰上返済しなかった場合 | 繰上返済した場合 | |

| 繰上後の毎月返済額 | 165,631円 | 161,935円 |

| 繰上返済後ボーナス月返済額 | 165,631円 | 161,935円 |

| 繰上後の年間返済額 | 1,987,572円 | 1,943,220円 |

| 総返済額 | 75,468,420円 | 75,006,160円 |

| 返済方式 | 元利均等 | 元利均等 |

| 残存返済期間 | 30年 | 30年 |

借り入れから5年後に100万円を繰上げ返済した場合、月々の返済額が「3,696円」軽減され、総返済額は「462,260円」少なくすることができました。

返済額軽減型の場合は、もう少し高い金額の繰上げ返済をしないとあまり効果が出にくいと言えるでしょう。

繰り上げ返済シミュレーションを実際に行いたい方はこちら

5、不動産投資ローンを繰り上げ返済する際の注意点

次に、不動産投資ローンを繰り上げ返済する際の注意点についてみていきましょう。

(1)確定申告で経費計上できる額が減る

不動産投資を行うと、年度末に確定申告が必要ですが、繰り上げ返済を行う場合は注意が必要です。

繰り上げ返済をすることで借入金の支払利息が減るため、経費計上できる額が減ります。

これにより、課税額が繰り上げ返済を行わなかった場合よりも上がってしまう可能性があるため、所得税や住民税の負担額とのバランスを確認することが大切です。

(2)リスクに備える資金は残しておく

不動産投資では、急な空室で家賃収入が無くなったり、住宅設備の故障で修繕費用が必要になるリスクが考えられます。

そのような際に対応できる予備の資金は手元に残しておきましょう。

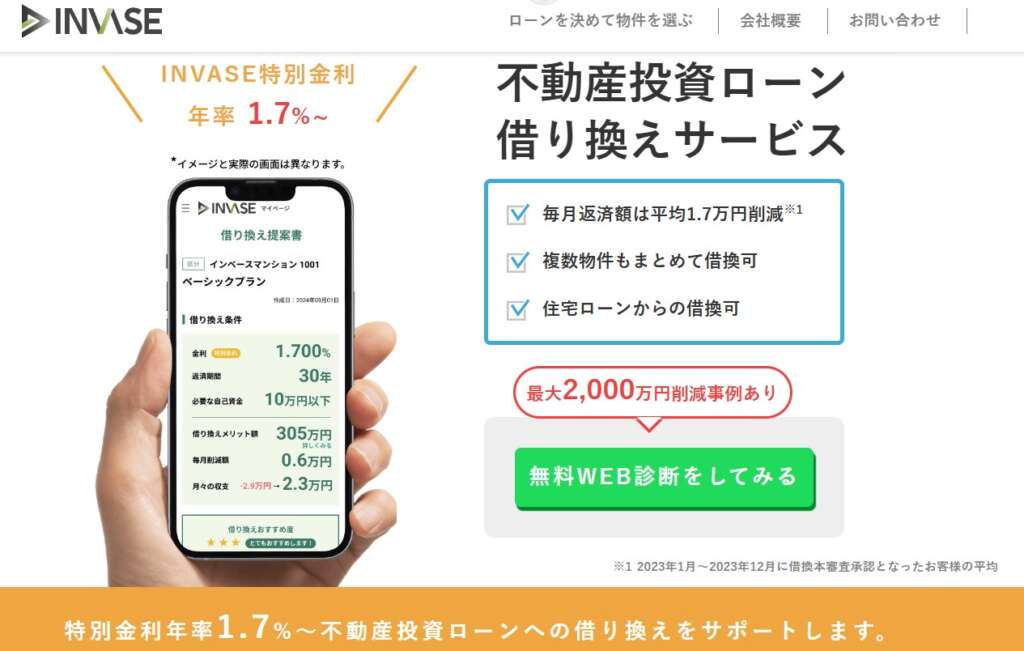

なお、繰り上げ返済ではなく借り換えによって毎月返済額の削減は可能です。

不動産投資ローンの借り換えを成功させるためには、

- 借り換えによる金銭メリット

- 借り換え先の金融機関

- 借り換えできる条件

などについて、入念に調べていく必要があります。

しかし、「借り換えにそこまでの時間や手間は割けない……。」という方もいらっしゃるかもしれません。

そんな場合でも、借り換えを成功させるには、プロに相談して的確なアドバイスをもらうことが、一番の近道となるでしょう。

INVASE(インベース)

(引用:INVASE(インベース))

INVASE(インベース)は、不動産投資ローンの借り換えに特化したサービスです。

INVASE(インベース)には、

- 国内最低水準の、特別金利年率( 1.55%〜)を利用できる

- ローン媒介実績300億円超

- 審査書類の収集などの面倒な手続きを任せられる

- 複数物件を一括で見直してもらえる

といった特徴があります。

また、頭金は0円で、費用が発生するのは、借り換えが成功した場合のみです。

気になる方は、まずは「無料のWeb診断」を利用してみましょう。

不動産投資ローンの繰上返済 よくあるQ&A

不動産投資ローンの繰上返済に手数料はかかる?

原則手数料がかかります。無料の金融機関もありますが、概ね5,500〜33,000円とお考えください。

不動産投資ローンの繰上返済でキャッシュフロー改善できる?

毎月の返済額を軽減するタイプの繰上返済(返済額軽減型)を選択する場合、毎月のキャッシュフローは改善します。

不動産投資ローンを繰上返済しなくてもキャッシュフロー改善できる?

繰り上げ返済するためのまとまった手元資金がない場合でも、ローンをより金利が低いものに借り換えることで、毎月のキャッシュフローを改善することができます。

借り換えの金利は金融機関により異なりますが、「国内最低水準」をうたうINVASE(インベース)は「1.55%〜」です。

まとめ

不動産投資で繰り上げ返済の効果を享受するには、メリット・デメリットを踏まえて判断することがとても重要です。

詳しくは、不動産投資ローンの借り換え成功のために知っておきたい6つのことの記事も併せてご覧ください。

皆様のより素敵な不動産投資ライフのお役に立てれば幸いです。