分散投資という言葉を見聞きすると、リスク管理の手法であることは多くの方がご存知かと思います。しかし、そこから先にある疑問についてはどうでしょうか?

「何を分散するのか」

「なぜ分散しなければいけないのか」

「分散しないとどうなるのか」

「分散投資をする具体的な方法は?」

こうした問いに完璧に答えられる方には、この記事の情報は必要ないでしょう。しかし、分散投資というのは概念だけは何となく理解していてもそれを具体的な投資行動につなげるのが意外に難しく、それゆえに大切な資産を減らしてしまったという話は数え切れません。

不動産投資に注目している多くの個人投資家から支持されているメディア「不動産投資の教科書」が、投資をする上で絶対に欠かせない大切なリスク管理法である分散投資を徹底的に解説したいと思います。

大切な資産を増やす「攻め」も、分散投資という「守り」があってはじめて現実のものとなります。ぜひ最後までお読みになり、「投資ギャンブラー」ではなく本物の投資家を目指してください。

目次

おすすめ資産運用方法9選を徹底比較!具体的な始め方と内容

1、リスク管理の定番、分散投資をしないとどうなる?

(1)100万円と分散投資した人と、集中投資した人の顛末

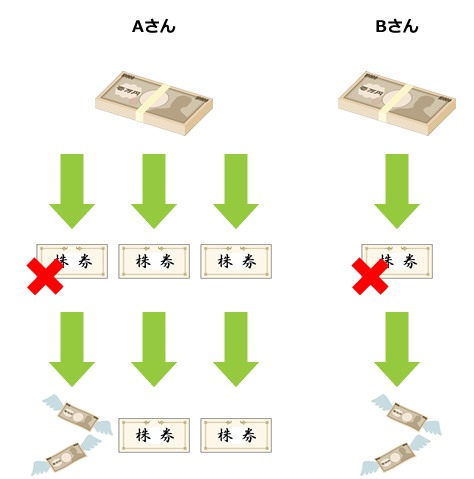

分散投資の重要性をイメージしていただくために、2人の投資パターンを例にしてみたいと思います。同じ100万円を、Aさんは分散投資、Bさんは集中投資をしました。

分かりやすく、ここでは100万円でAさんは3つの銘柄の株を購入、Bさんは1つの銘柄だけを100万円分買ったとしましょう。Aさんが買った3銘柄のうち1つは、Bさんが集中投資をした銘柄です。

ここで、AさんとBさんの両方が買っている銘柄の会社が経営破綻したとします。Aさんは投資金の一部を失うことになりましたが、Bさんは全部を失ってしまいました。

その違いは明らかで、Aさんはリスク管理のために全資金を1つの銘柄に集中させなかったのです。もちろんBさんのように集中投資をしたら、この銘柄が値上がりした時の儲けはBさんの方が大きくなるでしょう。しかし、1社に集中させたことが裏目に出て、分散投資をしてしなかったBさんは資金を新たに投入しない限り、株式投資から退場を余儀なくされたのでした。

Aさんは一部の資金を失いましたが、まだ残った資金で再起のチャンスが残されています。

これが、分散投資の重要性です。

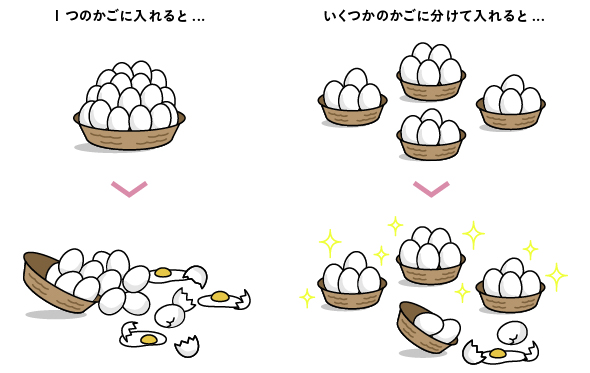

(2)卵は1つのかごに盛るな

有名な相場格言に、「卵は1つのかごに盛るな」というものがあります。これは分散投資の重要性を説いたもので、投資の世界では頻繁に登場します。大手証券会社の大和証券も分散投資のイメージ図として、以下の図を掲載しています。

先ほどのAさんBさんの話とよく似ていますね。Aさんは複数のかごに卵を入れましたが、Bさんは全部を1つのかごに入れてしまったために、全部の「卵」を失ってしまったわけです。

(3)初心者ほど分散投資をマスターしよう

投資はお金儲けの手段であり、そのためには儲かると思える金融商品にお金を投じるものだとお考えの方は多いと思います。しかし、実は投資とは「儲けること」よりも「損をしないこと」の方が重要です。

サッカーの試合で守りを固めれば失点をゼロにできる可能性は高くなります。そして一瞬のスキを突いて相手から1点だけを奪えば、試合に勝利できます。投資とは守りを固めた上で攻めのチャンスをうかがい、実際にはそれほど多くはないチャンスを確実にモノにするのが成功する唯一の道なのです。

それを可能にする守りの要が、分散投資です。これから投資を始めようとお考えの初心者の方ほど、分散投資をマスターすることでこれからの投資の成功率が格段にアップします。

2、分散投資の仕組みと考え方

(1)そもそも分散投資って何?

分散投資とは、敢えて投資を一点に集中させず異なる性格のものに分散することです。記事の冒頭でご紹介したBさんのような集中投資は投資効率こそ高いのですが、それがうまくいかなかった時のダメージも大きくなります。冒頭の事例では集中投資をした銘柄の企業が破綻したという想定でしたが、仮に破綻していなくても株価が大幅下落をしたら同様の大ダメージを受けてしまいます。

リスクを分散させるという考え方は投資だけのものではなく、人間関係や国家間の関係など、「何か1つに依存しすぎる」というリスクを軽減するためにある普遍的なものです。

(2)分散投資をするとリスクを軽減できても儲からないのでは?

分散投資をすることでリスクを軽減する考え方について解説しましたが、確かにそれだとリスクは少なくなるものの、投資の本来の目的である儲けもなくなってしまうのでは?とお考えかも知れません。

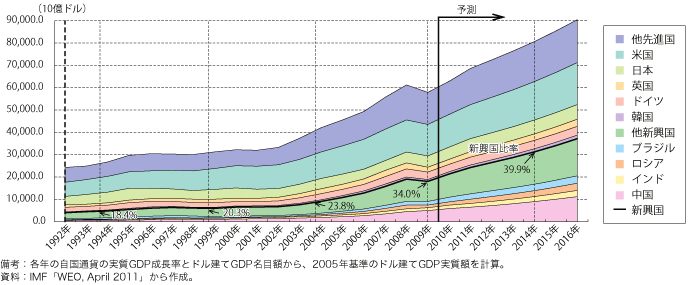

ここで押さえておきたいのが、世界経済全体の成長です。こちらは経済産業省がまとめた世界経済の成長推移です。

ここで注目していただきたいのは、1992年以降ずっと世界経済は一時的な落ち込みはあっても、着実に成長しているという事実です。

金融商品や国など異なる投資先にお金を分散して互いにリスクをカバーし合っている状態を続けていれば、世界経済全体の成長が続いている限りはその成長基調に乗ることができます。

極端な話をすれば世界中の金融商品をすべて保有していたら、完全ノーリスクで世界経済の成長を資産増加に直結させることができます。さすがにそれは無理ですが、可能な限り投資先を分散させることで「安全を確保しながら世界経済の成長によって資産を増やすことができる」のです。

(3)金融商品同士の関係性から分かる分散投資の必要性

分散投資の必要性を示す根拠として、金融商品同士の相関関係も知っておく必要があります。世界中のマーケットを動かしている投資マネーは金融商品の間を渡り歩くように移動しており、この動きによって片方の金融商品が値下がりしている時にもう片方の金融商品が値上がりする関係が生まれます。

例えば、株と債券。株高の時には債券価格が下落、株安の時には債券高となります。この局面で株だけに集中投資をしていると株安の局面でダメージが大きくなるので、一部の資産を債券で持っておくと債券高が相殺してくれるのでリスクヘッジになります。

他にも、米ドルとユーロという2つの通貨にも同じような関係性があります。ドルとユーロは世界のメジャー通貨として流通しており、互いの通貨は「ユーロドル(EUR/USD)」という通貨ペアで取引されています。このユーロドルでユーロ高となったら自動的にドル安となり、その逆も然りのシーソーのような動きをします。このリスク管理をするために、世界各国は外貨準備としてドルとユーロを組み合わせて保有しています。ドルだけで持っているとドル安が進んだ時に外貨準備高が目減りしてしまいますが、ドルとユーロを組み合わせて持っていれば自動的にユーロ高になるのでリスクを分散できるというわけです。

このように、金融商品同士には「Aが上がればBが下がる」という関係性を持っているものが多く、このシーソーゲームに振り回されないために有効なのが分散投資なのです。

(4)分散投資の組み合わせはさまざま

投資の分散効果を得るためには、どのような組み合わせが良いのでしょうか。この組み合わせは無数にあるので、ポイントとなるのは「どのリスクを抑えたいのか」というリスク分散方針です。

株式投資をお考えの方が、新興国の株式で大儲けを考えているとします。しかしこれだけでは新興国の経済情勢という不確定要素を抱え込むことになるので、リスク分散のために日本株にも投資をすると、新興国で株安が起きた時に日本株が下支えをしてくれます。この例は、国・地域をテーマにした分散投資です。

いや、それでは世界同時株安が起きた時にリスクが直撃するので、違うものにも投資をしておきたいと考える人もいるでしょう。その場合は株とシーソーのような関係にある債券がオススメです。新興国株式で大きな利益を狙いつつ、日本の債券でリスクをカバーするという具合です。

このように、国や金融商品の垣根を超えた組み合わせだとすべてが共倒れにならない限りは全資産を一瞬で失うというリスクはかなり軽減されます。

3、分散投資では何を分散するのか

分散投資で分散できるのは、主に4つです。4つの分散項目を理解すると、効果的な分散投資の組み合わせが見えてきます。

(1)金融商品を分散する

分散投資と聞いて、多くの方が真っ先に想像するのが金融商品の分散です。主な金融商品をリスクが低い順に並べると以下のようになります。

債券 → 商品(金など) → 不動産 → 株式 → FX

ここから見えてくるのは、株やFXで派手に投資をしたいので、全資産を失わないためにも債券で手堅い資産を持っておく…というのは有効な分散投資です。

最近では仮想通貨投資がちょっとしたブームになっていますが、リスク度で上記の序列に入れると株式とFXの間、もしくはFX以上なので、仮想通貨投資に参入したいとお考えの方はなおさら手堅い資産への投資も検討してください。

(2)国、地域を分散する

次によくあるのが、国や地域による分散投資です。これもリスクが低い順に並べると、以下のようになります。

日本 → 先進国 → 新興国 → 途上国

これについては、多くの方がイメージされている通りだと思います。新興国や途上国はリスクが高い一方で高利回りの金融商品がたくさんあります。だからといってそれだけに集中投資をするということは、その国の経済情勢と心中する覚悟が必要です。

日本と先進国のリスク度はほぼ同じなので、先進国と新興国の間の距離がとても離れているというイメージで分散投資を組み立ててください。

(3)時間を分散する

時間の分散というのはあまり聞き慣れないかも知れませんが、積み立てをイメージすると分かりやすいと思います。株や金、定期預金など積立型の金融商品はたくさんあります。これら積立型のメリットは一度に投資金の全額を用意しなくてもコツコツお金を貯めていけることですが、それと同時に投資タイミングを時間軸で分散する効果もあります。

それを具体的な投資手法として確立しているのが、ドルコスト平均法です。日々変動している金融商品に対して一定額を投資し続ける手法で、これなら「高いときに少し買って、安いときにたくさん買う」ことになり、投資コストが時間の経過とともに平均化されていきます。これにより、価格変動のリスクを抑えることができます。ドルコスト平均法は初心者の方にも取り組みやすい分散投資法なので、具体的な方法については「ドルコスト平均法で失敗したくない方のためのメリット&デメリット解説」をご参照ください。

(4)通貨を分散する

国や地域を分散した投資と考え方は似ていますが、世界各国にある通貨で投資を分散させる方法も有効です。ドルとユーロの例でも解説した通り、投資マネーが世界中を渡り歩いている事情から世界各国の通貨は片方が上がれば片方が下がる関係にあります。

日本の金利が低すぎることから外貨投資を検討される方はとても多いと思いますが、その場合は特定の通貨だけに集中投資をするのではなく、先進国通貨+新興国通貨といった組み合わせを軸に投資先通貨を分散させるのが効果的です。

4、投資初心者がカンタンに分散投資をする方法5選

(1)インデックス投資信託、ETF

投資信託とは投資のプロであるファンドマネージャーに運用を委託する金融商品のことで、何に投資するか、どこに投資するかという方向性によって膨大な数の商品があります。

投資信託はそもそも集中投資ではなく分散投資をしているので、投資信託を持っている時点である程度の分散効果があります。例えば個別銘柄の株を売買するよりも、株に投資する投資信託を持っていれば特定銘柄の株価変動だけに振り回される心配がない、といった具合です。

そんな投資信託の中でも分散効果が高いのがインデックス投資信託(インデックスファンド)です。日経平均株価やTOPIX、ナスダック指数などといった株価指数、さらには全世界の株式指数などさまざまな指数と連動するように運用されているため、「日本株全体」「米国株全体」「全世界の株式市場」といったようなテーマの投資が可能になります。日経平均株価は225銘柄の平均株価なので、日経平均株価と連動するインデックス投資信託を持っているということは「日本株の主要225銘柄に分散投資をしている」のと同じ効果が得られます。

このように高い分散効果が魅力のインデックス投資信託には、ETFといって証券取引所に上場されているものがあります。信託報酬という保有コストも安く市場流通しているので売買も簡単であるなどメリットが大きく、インデックス投資信託を活用した分散投資をするのであればETFがオススメです。

ETFは証券会社の売買口座から購入可能です。口座開設は各社ホームページから簡単にできます。 【参考】証券取引所に上場されているETF一覧

【参考】証券取引所に上場されているETF一覧

(2)バランス型投資信託

分散投資効果が売りの投資信託には、異なる金融商品や国・地域を組み合わせたバランス型と呼ばれるカテゴリーがあります。「日本債券+新興国株式」など両極端な性格の組み合わせになっているものなど、投資家が考える分散投資の組み合わせをほぼすべて網羅しているので、投資金が少ない場合や自分で分散投資の組み合わせを構築するのが面倒という方に最適です。

NISAと組み合わせた資産防衛(注)の手法としても注目されているので、長期的な資産形成に有効です。

(注)NISAと組み合わせた資産防衛…NISAは、120万円までの株式、投資信託資産に対して非課税枠を設ける制度です。この120万円を上限にバランス型投資信託を保有することで非課税のメリットを享受しながら物価や市場の変動による実質的な目減りから資産を守ることができます

(3)REIT

REITとは運用対象を不動産に限定した投資信託のことです。不動産投資信託ともいいます。現物不動産を購入して不動産投資をするには資金が足りないという方にとっては小口化されているので少額から始められること、また特定の現物不動産を購入することによるリスクを分散させられることなどメリットが多く、不動産投資の良いところ取りをした金融商品とも言えます。

特にこの記事のテーマである分散投資の観点からは、REITが設定されたテーマに基づいて複数の不動産を所有、運用していることが魅力です。特定に不動産に偏ることなくリスクが分散されており、なおかつ不動産経営から得られた収益が保有口数に応じて分配されます。上場されているREITであるJ-REITの平均利回りは3~4%なので、利回りが高いことも魅力です。

REITの銘柄選びや具体的な購入方法については「不動産投資信託(REIT)で始める、資金10万円以下からの本格的な資産形成」で詳しく解説しています。

(4)ドルコスト平均法、積み立て

時間軸で分散投資をする手法として、積み立てとドルコスト平均法について「3、(3)時間を分散する」で解説しました。これも立派な分散投資の手法で、続ける期間が長くなればなるほど投資コストが平均化され、より安定した投資になります。

最近では積立型の個人年金として節税効果の高いiDeCoも注目されています。毎月積み立てていく掛け金が全額所得控除される上に、年金の運用対象や方針を自分で選べるため、公的年金とは違った利回りで老後に備えることもできます。これも時間軸による分散投資の手法として有効なので、iDeCoも含めて検討してみてください。

(5)放ったらかしにする

分散投資という言葉からは少し広い意味合いになりますが、投資のリスク管理において最大の敵は、実は自分自身です。毎日のちょっとした変動で一喜一憂したり、それによって投資判断を変えたりするのは悪い結果を招くことがとても多く、オススメしません。

株やFXで超短期売買をしているような人でなければ、投資のことを毎日のように考える必要はないのです。年に1回程度、運用状況をチェックして内容に問題があれば投資先の内訳を一部変更するという程度のメンテナンスで十分です。

この記事で述べたように、世界経済はなだらかな成長をずっと続けています。個別の金融商品が持つリスクを分散投資によって管理できているのであれば、最終的には世界経済の成長という波に乗って資産は増えるはずです。

最初の投資計画時とメンテナンス時に投資のことを考える以外は、投資をしていることを忘れるくらい「放ったらかし」にするのが、実は最大のリスク管理なのです。

まとめ

分散投資って難しそう…と思っている方が特に必要な情報を中心に、分散投資の必要性と、分散投資があることで投資がいかに有利になるかを解説してきました。いかがでしたか?これが投資を始めるのにあたって大きな疑問が解消、投資の第一歩を踏み出すキッカケになれば幸いです。

投資のリスク管理はとても大切ですが、その中でも最も効果のある分散投資は決して難しいものではなく、初心者の方も簡単に始められるものです。攻めと守りのバランスをしっかりと構築して、実りのある投資になることを願っています。