投資信託は、初めて投資をスタートさせる方にもおすすめの選択肢です。

この記事では、投資信託初心者のかたにもわかりやすく、投資信託の仕組みやリスクとリターン、選び方のポイントなどをご紹介していきます。

投資信託の魅力は、株式、債券などの数多くの種類の中から、複数の商品を組合せることによってリスク分散できる点にあると言えるでしょう。

しかし、初心者の方にとっては、数多い投資銘柄の中からどのように投資商品を選んだらいいのか判断しづらいのではないでしょうか。また、投資信託をするにあたっては、失敗しないための注意点も抑えておきたい所です。

- 投資信託とは?投資信託の仕組みについて

- 投資信託の種類

- 投資信託のメリット・デメリット

- 初心者が投資信託する際の注意点

- 実際に投資信託を始めるには?

- NISA(ニーサ)を利用して賢く投資するには?

目次

1、初心者向け 投資信託の仕組みについて

まずは前提として投資信託とはどのようなものかについて説明していきます。

(1)そもそも投資信託とは

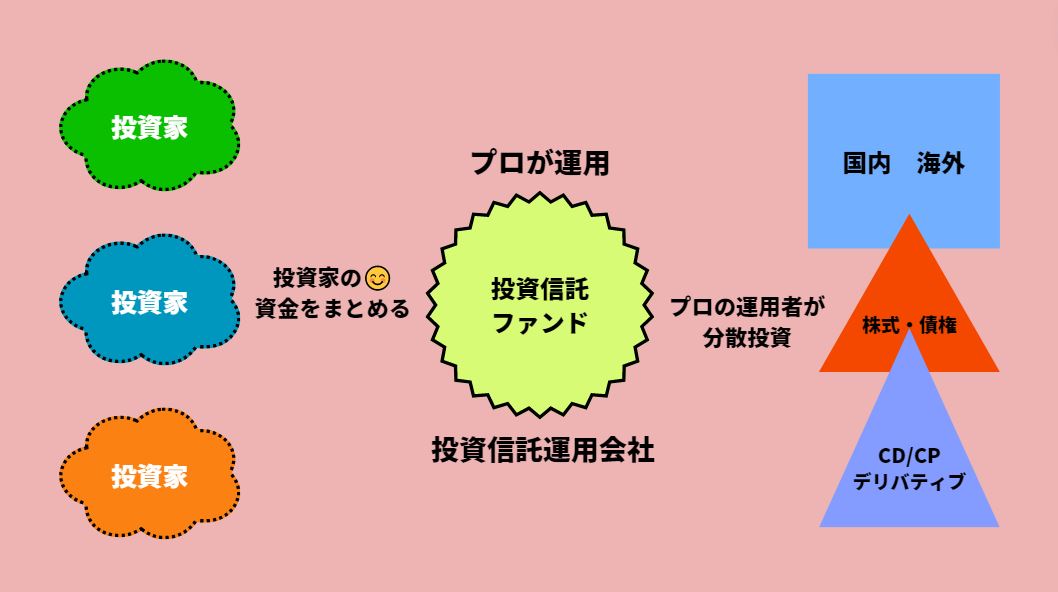

投資信託とは、「プロを信じて、資産の投資を託す」という意味になります。

ファンドマネージャーと呼ばれる資産運用のプロに運用資産を預けて、世界の様々な投資商品に分散して投資することです。

投資額が少なくても分散投資することができるのは投資信託のメリットの一つとして挙げられます。

(2)投資信託の仕組みについて

投資信託の仕組みとしては、 大きく以下の3つの会社より成り立っています。

①投資信託を販売する「販売会社」

投資信託の商品を販売しているのは販売会社です。

一般的には

- 証券会社

- 銀行

- ゆうちょ銀行

などの金融機関が販売しています(銀行は会社ではありませんが、販売主体とうことでここでまとめました)。

販売会社によって、投資商品の種類と購入時の手数料が異なりますので、事前に確認するようにしましょう。

②運用資金を運用する「運用会社」

投資家から集めた資金の運用方針を決めたり、実際に運用の指示を出すのが運用会社です。

「どこの国を投資先にするのか」

「株式にするのか、債券にするのか」

「どのくらいの保有割合にするのか」

など具体的な投資方針がファンドマネージャーと呼ばれる運用担当者により決定されます。

③運用資金を管理する「管理会社」

運用会社からの指示に従って実際の売買、運用や管理などを行うのが管理会社です。

投資家の大切なお金をきちんとしたルールで運用するため、運用会社と管理会社が分かれています。

また、投資家のお金は販売会社の運転資金と別に管理されているので、万が一販売会社が倒産しても投資家の資産は保護されます。

④投資信託のメリット

投資信託のメリット(利益を得る方法)には、大きく以下の2つのパターンがあります。

■売却益

まず一つのパターンとしては、安い時に買って高い時に売却する「売却益」で利益を得る方法です。

例えば、1万円の時に購入して、2万円で売却すれば、1万円の売却益(※)が得られます。

※手数料などの費用は考慮しておりません。

■分配金

2つ目のパターンは分配金です。

商品によっては投資信託の運用が順調で利益が出た場合、その一部を「分配金」として投資家に分配されます。これもまた投資家が利益を得る方法の一つです。

分配する頻度としては、

- 毎月

- 3ヶ月

など様々です。

しかし、分配金がある場合、決算するタイミングで分配金に対して源泉徴収されるという点に注意しておきましょう。

2、投資信託の商品の種類

投資信託の商品の種類は5,000以上もあると言われています。

種類を大きく分類すると以下の通りです。

- (1)株式(国内株式・海外株式)

- (2)債券

- (3)REIT(リート)

- (4)バランス型ファンド

では、それぞれについてみてみましょう。

(1)株式(国内株式型・海外株式型)

会社がお金を調達する時に発行するのが株式です。つまり、株式を購入することによって、その会社の一部を所有することになります。

会社が成長して株価が上がれば、譲渡した際に売却益を得たり配当を受けることで、分配金として利益をもらうことできます。一方、会社の経営がうまくいかず株価が下がった場合、元本割れして損をしてしまいます。

一般的には株式の場合、1年のうち30%前後で増減するハイリスク・ハイリターン商品だと言われています。

ハイリスクを理解した上で利回りよく多く稼ぎたい方に向いている商品と言えるでしょう。

投資信託では、国内会社と外国会社の株式に投資することができますが、外国の会社の株式の場合は為替リスクがあることに注意しておきましょう。

(2)債券 (国内債券型・海外債権型)

債券とは、国もしくは会社がお金借りる際に発行する証券です。

国が借金する時に発行されるのが国債で、会社が借金する時に発行されるのが社債と言います。

投資家としては、お金を貸して利子をもらうことができ、更に満期になったら元本を返してもらうこともできます。

一般的には、信用力の低い債券はリスクが大きいことから、金利が高くなる傾向があります。債券も株式と同じように、万が一満期が来る前にその国もしくは会社が潰れたら、元本割れ(債権が無価値同然になる)してしまうリスクがあります。

債券の場合、1年のうち大まかに5%前後で増減すると言われています。少しずつ資産を増やしていきたい方に向いている商品と言えるでしょう。

なお、債券も国内のものと外国のものがあります。外国の債券は為替リスクがあること注意しておきましょう。

(3)REIT(リート)国内REIT・海外REIT

REIT(リート)はもともとアメリカ生まれの不動産投資ファンドです。日本では「Japan」の「J」を取り、「J-REIT」とも呼ばれています。

REITは大体株式と債券の中間に位置にする商品だと言われています。

REITについても、外国のものの場合、為替リスクを考慮する必要があります。

(4)バランス型ファンド

バランス型ファンドとは、一つの投資対象に限らず、複数の投資商品にバランスよく投資するタイプです。

株式と債券と組み合わせてもいいし、株式とREITでも自由に組み合わせることができます。投資タイプを複数にすることによってリスク分散することができます。

ローリターンでいいからローリスクがいい、という方や初心者の方に向いている投資手法と言えるでしょう。

3、投資信託の4つメリット

数多い投資商品の中で、投資信託は初心者向きの商品だと言われています。

それはなぜでしょうか?

投資信託のメリットを知ることできっとご理解頂けるでしょう。以下にて投資信託のメリットをまとめています。

(1)少額から始めることができる

投資信託の商品は、大抵1万円から購入することができます。ネット証券の場合、1,000円前後という少額から始められる積立投資の商品もあります。

このように少額から始められる点が初心者に向いてるといえるでしょう。

初心者の方は、少額から始めてみて、少しスキルがついたところで少しずつ投資額を増やしていくのがいいのではないでしょうか。

(2)プロのスキルをフル活用することができる

上記にも書きましたように、投資信託はご自身ではなく、ファンドマネージャーという資産運用のプロにすべて運用を任せることができます。

プロが代わりに経済の動きや企業の状況を調査して、分析した上で銘柄を選び、タイミングを見て売買してくれますので、プロのスキルをフル活用して資産を増やすことができます。

このように、知識・経験がない部分をプロが補ってくれる点も初心者向きといえるでしょう。

(3)分散投資することができる

投資信託の商品の種類がかなり豊富であることから、自分のスキルやニーズに合わせて自由に選ぶことができます。

例えば、リターンは少なくてもいいからリスク低めにしたいという場合、債券ファンドを全体の投資額の7割にして、残りの3割をリターンもリスクも高めの株式ファンドにしたりすることもできます。

ご自身で銘柄を選ぶのが難しい場合、ファンドマネージャーに考え方を伝えれば、プロが分散効果を考慮した上で資産配分や銘柄の組み合わせをしてくれます。

(4)投資商品の種類が多い

投資信託の商品種類は5,000以上もあると言われています。

国内外の株式、不動産ファンド、債券など様々な投資商品があります。

中には個人投資家でも購入できる発展途上国の株式や債券があります。

4、投資信託の3つデメリット

一方、投資信託のデメリットは何でしょうか。具体的には以下の通りです。

(1)運用コストがかかる

投資信託はファンドマネージャーに任せて運用してもらえるというメリットがある反面に、運用コストがかかります。

コストとしては大きく以下の3つがあります。

- 信託を購入する際に販売会社に支払う「販売手数料」

- 運用会社に支払う「信託報酬」

- (信託期間中に証券を売却する場合)支払う「信託財産留保額」

なお、販売手数料や信託報酬が無料で設定されている金融機関もあります。

上記の費用をかけたくない、という方はまず無料で購入できる金融機関がないかを探すことが大切と言えるでしょう。

(2)元本は保証されない

投資信託の2つ目のデメリットとしては、投資額の元本は保証されないとのことです。

株式にしても、債券にしても、購入した会社の経営もしくは国の情勢が悪くなれば、購入額より売却額の方が安くなる可能性があります。

(3)運用するファンドマネージャーのスキルが命運を握る

投資信託の場合、儲かるのか損するのかは全てファンドマネージャーが鍵を握っていると言っても過言ではありません。

しかし、そのファンドマネージャーは優秀なのかどうかを判断するには

- 過去の運用実績

- 投資方針

などから判断するしかなく、判断材料が十分とはいえません(過去凄かったからといって未来永劫結果を出し続けてくれるかは分かりませんよね)。

そのため、運用を任せっきりするのではなく、運用中の実績をまめに確認して調子がよくなければタイミングをみて売却することも重要でしょう。また、自分自身も少しずつスキルアップしていく必要があると言えます。

(4)資産運用のスキルUPを目指す

株式投資を始めるにあたり、スクールに通って基礎から本格的に勉強したいと思う方もいらっしゃるでしょう。資産運用の知識をしっかり身につけることも、自分自身への「投資」です。

日本ファイナンシャルアカデミーの株式投資スクールは、受講者の70%以上がプラスの運用実績を出しています。無料で90分の教室を体験できますので、まずは教室に行ってみて本格的な株式投資へ一歩を踏み出してみてはいかがでしょうか。

5、投資信託のリスクに合った投資プランの種類

同じ投資信託でも、様々な投資プランがあります。以下にてまとめてみました。

(1)リスクが少ない安定した投資プラン

投資である以上リスクはつきものです。その中でもできるだけリスクをおさえて安定した投資をしたい方は以下の商品を選んでみるのはいかがでしょうか。

- 債券型

- バランスファンド

など。

(2)リスクがあっても利益を求める投資プラン

一方、ハイリスク・ハイリターンを求めたい方は以下の商品を選んでみるのはいかがでしょうか。

- 株型

- REIT

など。

ネット証券の場合、証券口座を開設すると、スクリーニング機能を利用することができます。

スクリーニング機能を利用して、

- 純資産残高

- 商品のタイプ

- 買付手数料

- 償還日

などの条件を入力して投資商品を絞ることができます。初心者の方はぜひ利用してみてください。

6、初心者のための投資信託の選び方

初心者の方の中には、数多い投資信託の銘柄の中で、どのように商品を選んだらいいのか分からないという方もいらっしゃるでしょう。

以下にて投資商品の販売元である金融機関の選び方や、実際の商品の選び方についてまとめています。

(1)金融機関の選び方

投資信託を始めるには金融機関を選ぶ必要があります。販売会社が違っても販売している商品の種類は同じですが、しかし、販売会社によって取り扱っている商品の数が異なります。

大手証券会社よりも商品の種類が多いのがネット証券です。

初心者の方は投資信託についての知識も不足しているところがあることから、

- 投資信託商品の取り扱いが多い

- 入門講座や情報提供がある

などの条件で金融機関を選んでみるのはいかがでしょうか。

不動産投資の教科書では、以下の証券会社をオススメしております。

楽天証券

SBI証券

(2)投資商品の選び方

初心者の方にとっては、数多い商品の中からどの商品を選んだらよいかが最も難しいと言えるのではないでしょうか。以下のポイントを参考にしてみてください。

①人気ランキングはあくまでも参考程度に

初心者の方が投資商品を選ぶ際に、人気ランキングが気になるところでしょう。

しかし、人気ランキングに掲載されているからといって今後も利回りがいい状態が続くかは分かりません。

そもそも、ランキング上位になっているのは、証券会社が積極的に拡販した、ということが要因の場合もあります。売れている商品だからといって、儲かる商品というわけではないのです。

従って、投資商品を選ぶ際に人気ランキングはあくまでも参考程度にしておきましょう。

②純資産残高を確認する

純資産残高が少ない投資商品は、運用会社で発生する

- 調査

- 運用

- 保管

- 管理

などのコストを賄えず、赤字運営になりやすいといえます。

投資商品の種類にもよりますが、一般的には純資産残高は「100億円以上」が一つの目安になると言われています。

③投資信託を保有する時にかかるコストを確認する

投資信託を保有すると以下のようなコストがかかります。

■信託を購入する際に販売会社に支払う「販売手数料」

信託を購入する際に販売会社に「販売手数料」を支払います。

一般的には、販売手数料は投資額の2〜3%が多いです。

例えば、100万円を投資した場合、手数料は2〜3万円かかります。

実は、同じ信託商品でも販売会社によって販売手数料が異なります。3万円の会社もいれば、手数料ゼロ円(ノーロード)の会社もいます。

購入したい商品が決まっているのであれば、無料で購入できる販売会社がいないかを調べてもよいでしょう。

■運用会社に支払う「信託報酬」

信託報酬とは、投資信託を保有している間、運用会社に支払うコストです。

日経平均株価やTOPIXといった株価指数に連動するインデックス投資信託の場合が0.5%前後で、アクティブ投資信託の場合は1%が目安になるそうです。

ファンドマネージャーの運用実績によって更に高くなる場合もあります。運用実績と信託報酬のバランスが取れているのかきちんと確認するようにしましょう。

■(信託期間中に証券を売却する場合)支払う「信託財産留保額」

万が一信託期間中に解約した場合「信託財産留保額」というコストがかかります。

一般的には解約額の0.5%が一つの目安になるようです。

例えば、100万円分の投資信託を解約した場合、信託財産留保額は「100万円☓0.5%=5,000円」となります。

あなたに最適な資産運用は【不動産投資VS株式投資!】どちらか診断

7、実際に投資信託を始めるには?

最後に、実際に投資信託を始める際の流れについてみてみましょう。

大きく以下のような流れになります。

- (1)投資信託の投資プランを決める

- (2)金融機関を選ぶ

- (3)証券口座を開設する

- (4)投資信託の商品を決める

- (5)口座に入金する

- (6)投資信託を購入する

では、順番にみていきましょう。

(1)投資信託の投資プランを決める

同じく投資信託による投資でも、人によって

- 出来るだけリスクをおさえて安定性のある投資プランにするのか

- 多少リスクがあってもいいから利益率の高い投資プランにするか

など投資プランが異なります。ご自身の状況に合せて決めましょう。詳しくは先ほどお伝えした「5、自分に合った投資プランを知るために!投資プランの種類」の項目を参考にしてみて下さい。

(2)金融機関を選ぶ

次に金融機関を選びましょう。

詳しくは 「6、初心者のための投資信託の選び方」を参考にしてみてください。

(3)証券口座を開設する

金融機関が決まったら、証券口座を開設しましょう。

金融機関によって、ネット上でそのまま開設することができる場合もあれば、書類による申込みの場合もあります。いずれにしても口座開設を申し込む際に

- 運転免許証

- 健康保険証

- 印鑑登録証明書

など本人確認ができる書類が必要になりますので、一つ用意するようにしましょう。中には勤務先などの情報を求められる場合もありますが、基本的には簡単に開設することができます。

なお、ネット証券の口座開設や口座管理は無料で利用できますので、初心者の方にネット証券が手軽で向いていると言えるでしょう。

(4)投資信託の商品を決める

次に投資信託の商品を決めます。

詳しくは「6、初心者のための投資信託の選び方」を参考にしてみてください。

(5)口座に入金する

口座開設ができましたら、振替入金を利用して口座に入金しましょう。

(6)投資信託を購入する

入金されましたら、投資信託を購入することができます。

なお、投資信託の購入方法には大きく以下の2つあります。

①スポット購入

スポット購入とは、買いたい時に購入する方法です。一般的な買い方といえるでしょう。 購入するタイミングや売却するタイミングを自分で判断しなければいけないので、初心者の方にとっては少し難しいのかもしれません。

②積立

一方、積立とは、毎月決まった日に決まった金額ずつ購入していく方法です。

積立の場合は、500〜1,000円から購入することができ、少しずつ購入して、長期的に資産形成をしたい方に向いている購入方法です。

8、NISA(ニーサ)を利用して賢く投資するには?

NISA(ニーサ)という言葉を聞いたことがあるものの、仕組みについてあまり詳しく理解していない方も少なくないでしょう。

(1)そもそもNISA(ニーサ)とは?

NISAとは、平成26年1月から個人投資家向けにスタートした「少額投資非課税制度」のことを言います。

投資で利益が出た場合、普通その利益に対して課税されますが、NISA口座を開設することによって、その口座で行われた投資については一定の条件つきで投資利益が出たとしても税金がかからないというメリットがあります。

(2)NISAについておさえておきたい6つのポイント

NISAには細かいルールたくさんありますが、大きく以下の6つのポイントをおさえておきましょう。

- 非課税期間:最長5年間

- 非課税投資額:最大600万円

- 非課税投資商品:上場株式・投資信託から得られる譲渡益と配当金など

- 口座数:1人1口座

- 利用対象:日本に住む20歳以上の方

- 口座開設可能期間:10年間

など。

NISAを利用して年間120万円の投資額に対して、利益・配当金や分配金などが非課税になるという大きなメリットがある一方で、他の口座と損益通算することができない、3年間の損失繰越ができないなどのデメリットもありますので、ご自身の状況に合せて活用してみてください。

なお、NISAのメリット・デメリット、口座開設の手順などについて詳しくは「NISA(ニーサ)とは?賢く活用するために事前に知っておきたいメリットとデメリット」を参考にしてみてください。

まとめ

今回は初心者の方が投資信頼を始める前に知っておくべき内容について書きましたがいかがでしたでしょうか。

投資信託は月々少額で手軽いに始められる投資商品として人気を集めていますが、投資である以上リスクもつきますので、失敗しないためにはきちんとリスクを把握しておくことが重要と言えます。これから投資信託を始めてみたいと思われている初心者の方にこの記事をご参考になれば幸いです。