投資信託とは?どんなしくみ?

投資信託のしくみや詳細を知らない、という方は少なくないでしょう。

この記事では、投資信託の基礎知識や投資方法、リスク管理について解説します。

資産運用全般について解説している「資産運用とは?|金融商品の種類、メリットデメリット徹底解説」も併せてご参照ください。

1、投資信託とは

(1)投資信託とは何か

投資信託とは、投資家から集めた資金を元手にあらかじめ設定した投資対象や投資方針などのルールに沿って投資・運用する金融商品です。投資により得られた利益は、投資金額に応じて投資家に分配されます。

(2)投資信託の仕組み

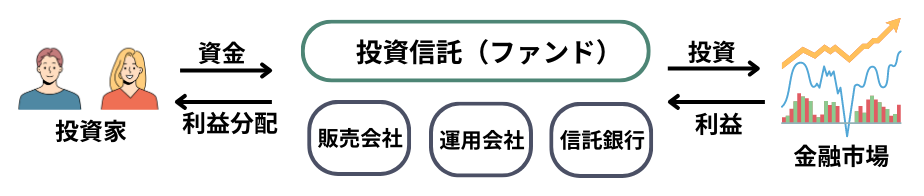

投資信託には、4つの当事者がいます。

- 投資信託に対して投資を行う投資家

- 投資信託を販売する窓口となる「販売会社」

- 投資信託の運用ルールや投資先を決め、信託銀行に運用を指図する「運用会社」

- 運用会社からの指図にしたがって株や債券の売買や管理を行う「信託銀行」

です。

投資信託は、販売会社・運用会社・信託銀行の3機関がそれぞれの役割を果たすことで成り立っており、どの機関が倒産しても資産が守られるような仕組みになっています。

また、異なる証券会社や銀行で同じ投資信託を購入できるのは、上記の仕組みがあるからです。

(3)投資信託の手数料

投資信託にかかる手数料は、購入時・保有中・売却時にかかります。

|

支払時期 |

手数料の種類 |

支払先 |

詳細 |

|

購入時 |

購入時手数料 |

販売会社 |

申込手数料、販売手数料とも呼ばれる。購入時手数料がかからないファンドも多くある。 |

|

保有中 |

運用管理費用 (信託報酬) |

販売会社 運用会社 信託銀行 |

運用管理に対しての報酬。運用期間中は信託財産から間接的に差し引かれる。 |

|

売却時 |

信託財産留保額 |

信託財産に留保される |

受益者が換金する際に発生する手数料。かからないファンドもある。 |

2、投資信託の種類

日本国内では、数千本もの投資信託が運用されています。

投資信託の種類は実に多彩で、投資家のあらゆるニーズに応えられるようにラインナップされています。

この章では、4つのポイントで投資信託を分類してみます。

(1)国内か、海外か

まずは、投資対象を日本国内に限定するか、もしくは海外に限定するのかによって大きく分けられます。

海外といっても先進国への投資なのか開発途上国への投資なのかによっても利回りや安全性も変わってきます。

内外型といって、国内と海外の投資対象をミックスした投資信託もあります。

(2)投資対象

投資信託が投資対象としている金融資産として代表的なものは、株式、債券、不動産です。不動産の場合は不動産投資信託(REIT)と呼ばれ、証券取引所に上場されているJ-REITという投資信託もあります。

株式や債券、不動産などすべてにおいて、国内への投資なのか海外への投資なのかによりさらに細かく分類されます。

(3)運用方針

投資信託がどんな方針で運用することを目的としているのかによって、大きく2つに分かれます。

1つ目はインデックス運用で、もう1つはアクティブ運用です。

インデックス運用とは日経平均株価やTOPIX、海外の株価指数など特定の指標と連動するように運用する投資信託です。

一方、アクティブ運用はインデックス運用が目指す平均的な運用成績を上回る成績を上げることを目的としています。

それぞれの性質を踏まえると、アクティブ運用の方が大きな利益が出る可能性が高いですが、その反面で大きな損失も出やすいという表裏一体の関係にあります。

(4)分配金の有無

投資信託には定期的な分配金があるものと、そうでないものがあります。

分配金は、投資信託のインカムゲイン(資産を保有していることで得られる利益)です。

分配金がない投資信託は、キャピタルゲイン(資産を売却することで得られる売買差益)を狙うことになります。

投資信託を選ぶ際には、

おもにインカムゲインを狙いたい場合…分配金を配当している投資信託

おもにキャピタルゲインを狙いたい場合…分配金がない投資信託

を選択するという方法もあります。

3、投資信託のメリットとデメリット

投資信託にはどのようなメリットとデメリットがあるのでしょうか。投資する前に把握しておきましょう。

(1)投資信託のメリット

投資信託には個人投資家、とりわけ投資初心者にとって4つのメリットがあります。

①運用はプロに任せられる

ファンドマネージャーが運用ルールを設定してそれに基づいた運用が行われるため、投資信託を持っておくだけでプロの運用効果が得られます。

初心者にとって資産を「どう運用するか」は大きな課題ですが、投資信託であればファンドマネージャーにお任せできるので投資技術が未熟であっても不利になることはありません。

②少額から好きな金額で投資できる

手持ち資金があまりないという方や、大金を投じるのは抵抗があるという方であっても、投資信託であれば少額から始められるので安心です。

株であれば最低でも数十万円程度、不動産投資だと少なくとも数百万円程度からの投資になりますが、投資信託であれば1万円未満からでも購入することができます。投資金額の自由さは、投資信託の大きなメリットといえるでしょう。

③分散投資できる

投資のリスク管理には分散投資が基本かつ効果的ですが、分散して投資するとなるとそれだけ多くの投資金が必要になります。

投資信託は、そもそも複数の投資対象に投資をしているので、1本の投資信託を保有しているだけでも一定の分散効果が得られるのです。

インデックスファンド(インデックス運用をする投資信託)であれば、対象となる指標の平均値を求めるための銘柄に投資をしているため、さらに高い分散効果が得られます。

④選択肢が多い

投資初心者がいきなり外国の株式や不動産に投資するとなると、ハードルが高くなりがちですが、投資信託であれば手軽です。

外国株で運用する投資信託や外国不動産で運用する投資信託を見つけるのは簡単なので、それを購入するだけでOKです。

投資信託は数千本以上あるだけに、投資対象も実に多彩です。これだけ多彩な選択肢から選べるのは投資信託のメリットです。

(2)投資信託のデメリット

投資信託にはデメリットもあります。確認しておきましょう。

①コストがかかる

投資信託を運用するファンドマネージャーは、職業として資産の運用を行っているので、報酬が必要です。

投資信託では、この報酬を信託報酬といいます。信託報酬は保有中ずっとかかり続けるものなので、コストとして計算に入れておかなければなりません。

その他にも投資信託を売却する際に一定の手数料などが必要になるケースがあります。

以上のようなコスト負担が、デメリットとして挙げられます。

②人任せなので投資の醍醐味は味わえない

プロに任せっぱなしにするということは、投資家にとってはすることが何もないことでもあります。

したがって、自分で売買をして利益を上げたり、そのためにチャートや相場を分析するといった投資の醍醐味は味わえず、投資技術が磨かれることも期待できないでしょう。

4、投資信託の選び方

数多くある投資信託の中から、どのように銘柄を選べばいいのでしょうか。この章では、投資信託選びの4つのポイントについて説明します。

(1)コストはできるだけ抑える

前章で、投資信託のデメリットとしてコストを挙げました。

信託報酬がどれだけかかるのかは、投資のリターンに大きく影響します。

「購入時」「保有時」「売却時」それぞれの手数料と合わせて少しでも安いものを選ぶのがポイントです。

投資信託には、ノーロードといって、購入時の手数料が無料の銘柄が多くあります。投資信託が豊富なSBI証券では、ノーロードの投資信託が2651件あります(2023年8月31日現在)。

ノーロードの銘柄の中から、信託報酬はインデックス型で0.5%未満、アクティブ型で1.5%未満を目安に選ぶと利益を得やすいでしょう。

(2)純資産額は100億円以上

投資信託の中には、不人気であるがゆえに純資産額が小さい銘柄があります。

純資産額が小さいと、ファンドマネージャーにとっての選択肢も限られるため運用成績に悪影響を及ぼしかねず、そのために純資産額が伸び悩むという悪循環に陥ってしまいます。

純資産額が大きいことは人気の証しでもあるので、目安としては100億円以上ある投資信託を選びましょう。

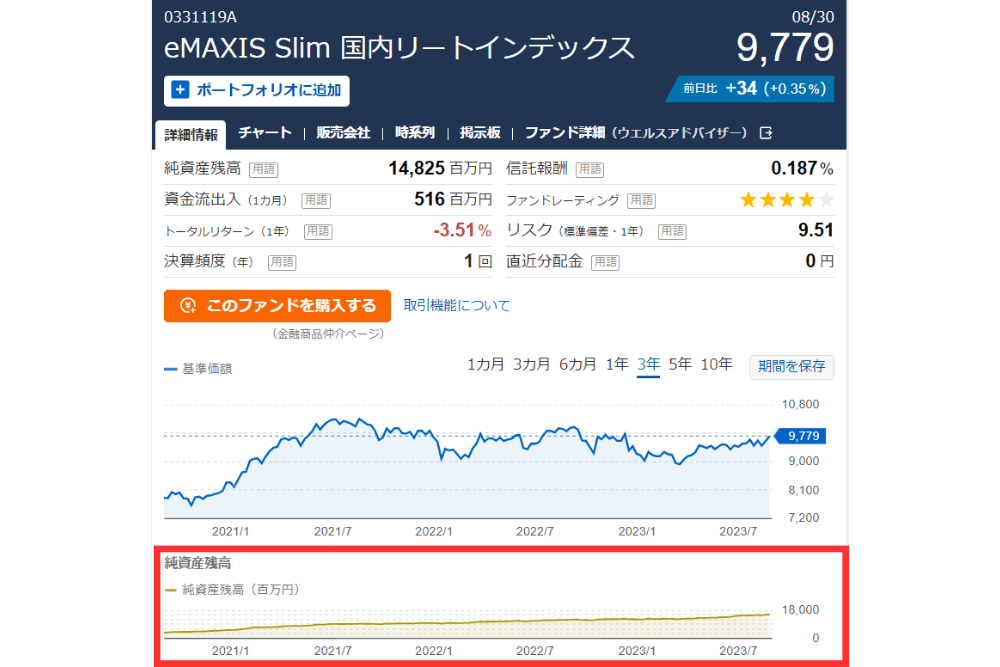

(3)純資産額が増えている銘柄を選ぶ

前項で純資産額は人気の証しであると述べました。ヒットチャートではありませんが、「人気急上昇中」のヒット曲が注目を集めるのと同じで、投資信託でも純資産額が増えている銘柄がおすすめといえます。

純資産額の推移は、Yahoo!ファイナンスやネット証券サイト内の、投資信託メニューから調べる方法が手軽です。

「Yahoo!ファイナンス」であれば、「投資信託カテゴリー」から調べたい投資信託を検索して、詳細画面の中からチャートを表示すると純資産額の推移を見ることができます。

このボリュームチャートを見て、投資を検討している投資信託の純資産額が徐々に増えているかどうかをチェックしてみてください。

(4)分配金再投資型を選ぶ

月に一度分配金の支払いがある投資信託は、特に日本人投資家に人気があります。投資信託を保有しているだけで口数に対して分配金が支払われるので「毎月不労所得が入る」という触れ込みが人気の理由です。

しかし、毎月分配型の投資信託は身銭を切って分配金を支払っている例も少なくなく、また毎月分配型だとその分配金にその都度税金がかかるので、利益を出しにくい傾向にあります。

インカムゲインである分配金を重視するか、キャピタルゲインである基準価額の値上がりを重視するかは個人の好みによりますが、上記の傾向に留意して選ぶとよいでしょう。

分配金再投資型の投資信託は、分配金でそのまま同じ投資信託を追加購入する仕組みです。長期運用で資産を増やしたい場合は、分配金再投資型の投資信託が向いています。

4、投資信託に投資する3つの手順

(1)証券会社に口座を開設する【PR】

投資信託の購入は、証券会社が主な窓口になるため、まだ口座をお持ちでない場合は証券会社に口座を開設するところからスタートです。銀行や郵便局でも投資信託の購入は可能ですが、取り扱い本数や手軽さを考えると証券会社に軍配が上がるでしょう。

現在は、手数料の安さや取引のしやすさから、ネット証券が主流となっています。

代表的なネット証券を紹介します。

①SBI証券

②楽天証券

③松井証券

④マネックス証券

(2)投資信託を選ぶ

証券会社に口座を開設したら、投資信託の購入や売却はすべて口座管理画面での操作になります。投資信託の選び方については前章で詳しく解説していますので、ご参照の上、投資信託の銘柄を選んでください。

銘柄を選んだら、投資信託の購入に必要な現金を口座に入金して、購入の準備を整えます。

(3)投資信託を購入する

証券会社の口座では投資信託の購入を「買付」と表記しています。目的の投資信託に対して買付の操作をすることで注文完了です。

購入方法は何種類かありますが、投資信託の多くは100円以上1円単位で購入できるため、購入金額を指定して購入する方法をおすすめします。

5、投資信託のリスク管理

(1)投資信託の2大リスク

投資にはリスクが付き物なので、そのリスクをいかにコントロールするかが投資の成否を分けます。投資信託はプロに運用を任せるため、リスクは比較的低い投資といえるでしょう。

しかし、運用方針によってはハイリスクな銘柄もあるので、投資信託にも適切なリスク管理が求められます。

投資信託のリスクを分類すると、主に2つに分けられます。

- 価格変動リスク

- 為替変動リスク

為替変動リスクについては外国株式や外国債券など、日本円建てではない投資信託におけるリスクなので、投資対象が国内の場合はあまり関係ありません。

すべての投資信託に共通しているのは価格変動リスクで、購入した時の基準価額よりも下回ってしまうと売却時に損失が出てしまいます。

(2)異なるタイプの投資信託を組み合わせてリスクを分散

リスク管理の基本は、分散投資です。

投資信託の中には、分散投資を目的としたバランス型ファンドも多数あるため、バランス型を選ぶだけである程度の分散効果を得ることができます。

自分で複数の投資信託を組み合わせて分散投資をするのも効果的でしょう。国内と外国、株式と債券といった具合に異なる成り立ちの投資信託を組み合わせて持っておくと、価格変動リスクの回避につながります。

(3)時間軸でリスクを分散

時間軸でリスクを分散する方法もあります。その代表的な方法として、「ドルコスト平均法」があります。

毎月決まった金額を投資し続け、基準価額が低いときは多めに買うことができるので多めに、基準価額が高い時は少ししか買えないので少なく購入していきます。以上のように、毎月同じ金額で買える分を買い続けるのがポイントです。

これを続けることにより取得金額が平均化され、価格変動によるリスクを平均化することができます。

シンプルかつ有効性の高いリスク管理術なので、「ドルコスト平均法について解説した記事」もぜひお読みください。

(4)余裕のある資金計画

投資は、余剰資金で行うことが基本です。

余剰資金の捉え方は、人によっても異なります。一般的には、生活費や非常時を想定し残しておくお金を差し引いた資金で、当面使う予定がないお金のことをいいます。

余剰資金を資産運用する際は、自身のライフプランや子どもにかかる費用なども考慮しましょう。

生活費や非常時を想定したお金を残さずに投資して、急に現金が必要になった場合、損失が出るタイミングでも売却しなければなりません。

投資のお金は投資に専念させるというのも、大切なリスク管理なのです。

まとめ

この記事では、投資信託について基本的な知識から具体的な投資方法、銘柄選び、そしてリスク管理まで解説してきました。

投資信託を購入してみたい!と思われた方は、まずは口座開設から一歩を踏み出してみてください。

しかし、早く投資をしたいからといって闇雲に買うのではなく、投資目的に合った銘柄や投資方法を決めることから始めてみましょう。