2000万円の運用方法として、どのようなものが考えられるでしょうか?

2000万円というと、老後に必要とされる金額というイメージがある方も多いでしょう。

高齢化社会や退職金の減少傾向に伴い老後資金の確保が必要と話題になってから、昨今の日本では資産運用への関心が高まっています。

さらに、資産運用をするうえで

- 2000万円を運用して、老後の不安を解消できる金額まで増やしたい!

- できるだけ安全に資産を増やしたい!

という思いがあることでしょう。

この記事では「できるだけ安全に資産を増やして、老後の不安を解消したい」と考える方に向けて、不動産投資の教科書が厳選した資産運用方法を解説します。

ぜひ最後までお読みください。

この記事をお読みの方はぜひ「資産運用とは?|金融商品の種類、メリットデメリット徹底解説」も併せてご参照ください。

目次

1、2000万円の運用|老後資金問題は資産運用で解決できる?

まずは、2000万円の資産運用について知る前に、「老後2000万円問題」について理解しておきましょう。

(1)老後2000万円問題とは

老後2000万円問題とは、2019年6月に金融庁の金融審議会市場ワーキング・グループの報告書の公表がきっかけで、老後は2,000万円が必要になると報道されたことが発端になりました。

金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」 をわかりやすくまとめると、

- 高齢夫婦の無職世帯の平均的な収支は、毎月約5万円の赤字となっている。この毎月の赤字額は、自身が保有する金融資産より補填することとなる。

- 収入と支出の差である不足額約5万円が毎月発生する場合、20年で約1,300万円、30年で約2,000万円が必要になる。

と記述されています。

参照:https://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603/01.pdf

(2)老後2000万円問題の根拠と計算式

老後に2000万円が不足する根拠について、みてみましょう。

上記の報告書「高齢社会における資産形成・管理」 では、高齢夫婦無職世帯の月々の実収入(平均)209,198円から月々の実支出(平均)263,718円を引いた額である54,520円を赤字額としています。

仮に、老後20~30年の間、毎月の赤字額が5.5万円という状況が続くとすると、下記のとおりとなります。

20年:5,5万円 × 12ヶ月 × 20年 = 1320万円

30年:5,5万円 × 12ヶ月 × 30年 = 1980万円

以上の計算から、年金だけでは老後におよそ2000万円が足りないという結論が出てくるわけです。

(3)老後2000万円問題を解決するなら資産運用

現在の日本では、老後2000万円問題の他に、老後について以下の問題が挙げられています。

- 男女共に長寿化

- 少子高齢化

- 年金の減額

以上の問題を見ると、老後に2000万円が不足すると言われるだけの根拠は十分に揃っていると言わざるを得ません。

これらの問題を解決すべく、「資産運用」という方法が、今まで以上に重要な役割を果たすことになるのです。

2、2000万円を資産運用した場合のシミュレーション

実際に、2000万円を10年間資産運用した場合のシミュレーションをみてみましょう。

(1)10年後には687万円の不労所得が得られる

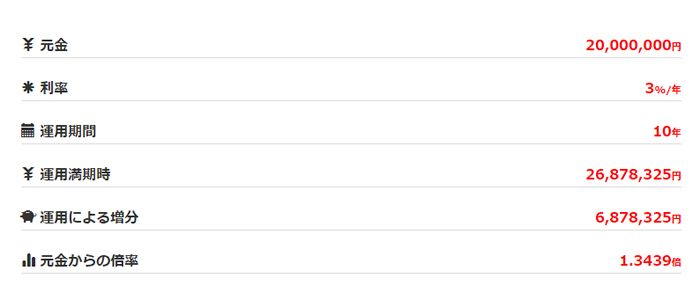

2000万円を3%の利回りで10年間運用したらどうなるのでしょうか。

資産運用の方法はさておき、単純に複利計算でシミュレーションをしてみると、以下のようになりました。

出典:http://www.fukuri.info/?p=2000&pu=10000&r=3&ro=on&t=10&tu=y

10年後には、2687万8,325円になっているので、687万円増えたことになります。

増えた687万円は、2000万円を資産運用することによって得られたお金なので、不労所得にあたります。

「複利計算」というサイトでは、金額と利回りと期間を入力することで、簡単に複利シミュレーションをすることが可能です。

利回りや期間を変えてみると、2000万円がどれだけ増えるのかを、簡単に計算できます。

本項で紹介したシミュレーションは、「利回り3%」という資産運用において標準的な数字をもとに算出しました。

では、資産運用をせず、2000万円をそのまま持っていたら、10年後にはどうなっているのでしょうか。

(2)資産運用をしない場合との比較

2000万円を資産運用をせずに10年後を迎えたとすると、結果は以下のようになります。

①タンス預金

当然ながら2000万円のままです。

万が一、すべて盗まれたら、ゼロになってしまうリスクがあります。

②普通預金

大手メガバンクの普通預金金利は、0.001%です。

10年後についている利息は、2000円となります。

③定期預金

定期預金金利が高いベンチャー系銀行や地方銀行には、金利0.2%前後の商品があります。

上記のような銀行で2000万円を10年間預けるとすると、利息は40万3615円です。

普通預金に比べると大分増えるように見えますが、資産運用で得られる600万円以上の運用益と比べると、まだまだ少ないでしょう。

3%で運用した場合と比べると、金利が高い銀行での定期預金と640万円ほどの違いが生じました。

もっと少ない元手であれば差も小さいものですが、元金が2000万円となると、資産運用をするのとしないのとでは10年で640万円もの差が出てしまうのです。

運用期間が20年や30年と長くなり、さらに利回りが高くなれば、資産運用の有無による差は1000万円以上になることが予想されます。

(3)資産運用が不労所得であるべき理由

前項までは、すでに2000万円の貯金がある前提でお話をしました。

2000万円の貯金は、本業がなければなかなか貯められるものではありません。

本業がある人にとっては、運用資金を生み出す源泉となる本業に影響を与えるほど、資産運用に時間や手間をかけることはできません。

現役のうちは本業でお金を稼ぐことができますが、老後では難しい部分もあるでしょう。

不労所得は、決して「怠慢」ではありません。

いざ自分が働けなくなった時のために、お金が代わりに働く仕組みを作っておくことは、非常に必要なことなのです。

3、2000万円の資産運用を成功させるための3つのポイント

2000万円という大金を資産運用で失敗しないために、大切な3つのポイントを紹介します。

(1)リターンの裏にはリスクがある

資産運用には、少なからずリスクがあります。

大きなリターンを得られる資産運用は、「ハイリスクハイリターン」と言われるように、基本的にはギャンブル性の高いものが多くなっています。

失敗すれば、使用した資産がなくなるだけでなく、場合によっては負債を抱えてしまうケースも考えられるでしょう。

貯金よりも大きなリターンを得られる資産運用の裏には、貯金よりも大きなリスクがあるということを決して忘れてはいけません。

(2)資産運用の目標を明確にする

資産運用は、「なんとなく」や「とりあえず」で行うものではありません。目標を明確にしたうえで、資産運用をするということも大切なポイントです。

例えば、以下の3つの異なる考えを持っている方では、それぞれの運用目標も異なるでしょう。

- 「老後は存分に趣味を楽しみたいから2000万円の貯金では足りない」

- 「老後は最低限の生活ができればいい」

- 「そもそも現時点で2000万円の貯金なんてない」

具体的には、次の2点について、よく検討しましょう。

- 資産運用でいつまでにどれくらいの貯金をしたいのか

- 利率は何%を目標としているのか

経済のインフレ・デフレを見極めて、利率を元に資産運用をすることも大切です。

(3)儲け話を鵜呑みにしてはいけない

金融機関や郵便局などで受ける資産運用の勧誘を、そのまま鵜呑みにしてはいけません。

もちろん、全ての勧誘が営業目的で、投資家にとって不利な儲け話だとは言いませんが、少なくとも疑いを持つことは大切でしょう。

資産運用の情報収集を行うなかで、時にはその道に詳しい専門家や知人に話を聞くこともあるかもしれません。

ですが、最終的な投資判断をし、実行した投資に責任を持つのは自分です。

2000万円という資産を減らすことがないように、美味い儲け話は、丸ごと鵜呑みにしないことが重要です。

4、2000万円の資産運用で検討する4つの運用方法

2000万円の資産運用として、主に以下の4つの運用方法を紹介します。

①【安全優先】インデックスファンド

②【少額投資可能】不動産投資信託「J-REIT」

③【安全性を重視して】株式投資

④【本格的な資産形成】マンション経営

(1)インデックスファンド(ローリスク・ローリターン)

2000万円もの大金を資産運用という名のもとに失ってしまうのは、最悪の事態です。

「不動産投資の教科書」がおすすめする、ローリスク・ローリターンで安全志向の資産運用法は、「インデックスファンド」です。

インデックスファンドでは、経済成長という長期的かつ安定的な運用効果が期待できるでしょう。

資産運用の重要な要素である、「何もしないでOK」という点も満たしています。

インデックスファンドを用いて安全性を重視した2000万円の資産運用については、「5、おすすめの2000万円資産運用①インデックスファンド」で解説します。

(2)少額から始められる不動産投資信託(ミドルリスク・ミドルリターン)

不動産投資を始めるには、一般的にまとまった資金が必要になります。

2000万円あれば不動産投資も視野に入りますが、初めての不動産投資に2000万円を使うことに抵抗を感じる方も多いでしょう。

そんな時に検討したいのが、運用対象を不動産に限定した投資信託である「REIT」です。

REITの仕組みはアメリカ発祥のもので、日本国内では頭文字に「J」をつけてJ-REITと呼ばれています。

J-REITによる資産運用については、「6、おすすめの2000万円資産運用②J-REIT」で解説します。

(3)安全性を重視しながら株で資産運用(ミドルリスク・ミドルリターン)

株式投資というと、デイトレーダーのようにチャートにはりついて頻繁に売買し、利益を稼ぐというイメージをお持ちの方が多いと思います。

しかし株式投資は、株式を長期的に保有して、配当と長期的な成長による株価上昇を狙う方法も可能です。

安全性を重視した株の運用なら、毎日のように株価をチェックしたり売買画面を開いたりすることなく、ほぼ放ったらかしで資産を増やすことができます。

株式投資はミドルリスク・ミドルリターンに該当しますが、その方法については「7、おすすめの2000万円資産運用③株式投資」で解説します。

(4)本格的な資産形成をするための現物不動産投資(ミドルリスク・ミドルリターン)

2000万円の現金という時点で、ある程度まとまった財産であると言えます。

2000万円という大金から資産運用を始める方の多くは、「本格的な資産形成」という目的となるのではないでしょうか。

「不動産投資の教科書」としては、2000万円の自己資金があるのであれば、現物不動産投資をおすすめします。

2000万円から始める現物不動産投資については、「8、おすすめの2000万円資産運用④マンション経営」で詳しく解説します。

5、おすすめの2000万円資産運用①インデックスファンド

この章では、インデックスファンドについて解説します。

(1)インデックスファンドとは

インデックスファンドとは、投資信託の一種です。

ベンチマーク(日経平均株価、TOPIXなど)と連動するよう運用されており、インデックスファンドを購入することで、ベンチマークに含まれる企業に分散して投資できる商品です。

例えば、日経平均株価は日経225とも呼ばれるように、日本を代表する225銘柄の株価平均をもとに算出されたものとなります。

一方、TOPIXは東証東京証券取引所に上場する銘柄を対象として算出・公表されている株価指数です。

(2)インデックスファンドの魅力

インデックスファンドの魅力は、

- 特に株の勉強をしなくても良い

- 高い分散投資効果が得られる

- 手数料コストが安い

などがあります。

日経平均株価であれば、225銘柄に株式投資をしているのと同じ効果が得られます。

資産運用のリスク管理において、基本中の基本である「分散投資」が手軽にできるという点が魅力ではないでしょうか。

近年、特にアメリカの株式市場の成長基調が顕著です。

しかし、日本も「失われた20年」を経験しているにもかかわらず、10年前と今を比べると、3倍近くになっています。

インドや東南アジア諸国などの新興国株式は、長期的に上昇すると言われています。

新興国株式のインデックスファンドを購入しておけば、2000万円が2倍や3倍になる可能性も否定できないのです。

(3)代表的なインデックスファンド3選

代表的なインデックスファンドを、3つほど紹介します。

①eMAXIS Slim米国株式(S&P500)

米国の株式に投資し、S&P500指数(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。

S&P500とは、S&Pダウ・ジョーンズ・インデックスが米国の取引所(ニューヨーク証券取引所・NASDAQ等)に上場する企業の中から選定した約500銘柄の時価総額を指数化したものです。

米国の代表的な株価指数の1つです。

出典:三菱UFJ国際-eMAXIS SLIM米国株式(S&P500) |投資信託・外貨建MMF|SBI証券

②SMTAMダウ・ジョーンズインデックスファンド

アメリカの代表的な株式指数である、ダウ・ジョーンズ工業株価平均(NYダウ)と連動するインデックスファンドです。

ダウ・ジョーンズ工業株価平均とは、S&Pダウ・ジョーンズ・インデックスが米国を代表する優良30銘柄を選出し、指数化したものです。1896年に12種平均株価として誕生、現在では米国株式の値動きを示す代表的な株価指数として知られています。

出典:三井住友TAM-SMTAMダウ・ジョーンズインデックスファンド |投資信託・外貨建MMF|SBI証券

③eMAXIS全世界株式インデックス

MSCIオール・カントリー・ワールド・インデックスに連動するインデックスファンドです。

MSCIオール・カントリー・ワールド・インデックスとは、先進国と新興国の大型株と中型株で構成される株価指数です。世界全体の株価動向を知るのに広く利用されている株価指数です。

チャートを見ると、多少の上下変動はありますが世界全体の株式市場が着実に成長している様子が分かります。

出典:三菱UFJ国際-eMAXIS全世界株式インデックス |投資信託・外貨建MMF|SBI証券

6、おすすめの2000万円資産運用②「J-REIT」

この章では、J-REITについて解説します。

(1)J-REITとは

J-REIT(ジェイリート)とは、運用対象を不動産に限定した投資信託(不動産投資信託)のうち、証券取引所に上場されている銘柄のことをいいます。

不動産投資は、ミドルリスク・ミドルリターンの投資商品といわれることが多いです。

J-REITは投資信託なので、不動産の運用はプロが行うため、初心者の方にも取り組みやすいというメリットがあります。

(2)J-REITの始め方

J-REITは証券会社の口座で、手軽に売買ができます。J-REITを購入後、そのまま保有しているだけで、不動産運用益が決算ごとに分配金として支払われるのです。

J-REITの銘柄一覧や現在価格、分配金などについては「不動産投信情報ポータル」で最新情報を調べることができます。

(3)J-REIT銘柄の選び方

J-REITの銘柄選びや具体的な投資の方法については「不動産投資信託(REIT)で始める、資金10万円以下からの本格的な資産形成」で詳しく解説しています。ぜひ併せてご覧ください。

J-REITの全銘柄平均利回りは3~4%であることが多いため、仮に3.5%で計算してみましょう。2000万円を3.5%の利回りで運用すると、20年後には3,979万5,766円です。

仮に40歳の時点で2000万円をJ-REITで運用すると、60歳時には倍近くの4,000万円に近い資産を手にすることができるという計算になります。

ミドルリスクを取りながら手堅く、長期的な視野で資産を増やすのであれば、J-REITは有望な選択肢です。

7、おすすめの2000万円資産運用③「株式投資」

(1)5%以上の銘柄もある株式配当の魅力

株式投資では、投資家が企業に出資して、株を購入します。株を持っている人(株主)に対して、投資金額に応じて利益の分配をするのが、株式投資の基本的な仕組みです。

分配利益のことを、「配当」といいます。

企業の業績が良ければ配当も高くなるので、安定的に利益を出している会社の株を長期保有すると、資産運用としての機能を十分に発揮します。

以下は、「みんなの株式」という株式情報サイトで見ることができる、配当利回りランキングです。(2021年5月21日現在)

出典:https://minkabu.jp/ranking/stock/21/2/2/0/1

上記のランキングからは、上位の配当利回りなら「6%台」を中心に、高い銘柄だと「8%超え」のものもあることがわかります。

なかには、有名企業や、「大型銘柄」という時価総額が大きく株価が比較的安定している銘柄も散見されます。

以上のような銘柄を長期保有することで、資産運用効果が期待できるでしょう。

連続増配といって、何年にもわたって配当を増やし続けている企業もあります。

連続増配年数の上位は以下のとおりです。(2023年1月時点・利回り降順)

出典:連続増配企業 配当利回りランキング|日本株(個別株) | 投資の森

以上のような銘柄は、増配をすることにこだわりを持っていることもあって、長期的に株を保有していると、利回りの向上が見込めます。

増配をしていることで、投資家からの好感も良く株価が下落しにくいので、長期保有に適しているといえます。

(2)割安株を探して長期的な成長を資産形成に組み込む

長期保有を前提に株式投資をするのであれば、割安株を見つけ出して長期的な株価の成長を味方につける手法も、面白みがあります。

割安株を見つけるための指標といえば、以下のものが有名です。

- PER(株価収益率)

- PBR(株価純資産倍率)

「不動産投資の教科書」が推奨する割安株を探す目安は、以下のとおりです。

- PER:15倍以下

- PBR:5~1.5倍

上記以外にも、割安株を探すポイントがあります。

諸条件から希望の条件に合う株の銘柄を探していく作業のことを、スクリーニングといいます。

スクリーニングについては、「株のスクリーニング|株価10倍以上成長する銘柄を見つける6つのポイント」で詳しく解説していますので、ぜひご覧ください。

割安株を見つける方法をマスターして、インカムゲインである配当をねらう方法と、キャピタルゲインである売買差益をねらう方法を組み合わせる投資法もオススメです。

8、おすすめの2000万円資産運用④「マンション経営」

(1)マンションオーナーで不動産投資のメリットを全部取り

2000万円もの元手があれば、不動産投資も十分視野に入ります。

不動産投資において、ローン返済はキャッシュフロー(家賃収入からすべての経費を差し引いた手残り)に大きく影響します。

しかし、2000万円あればローンを利用せず現金で物件購入をすることも可能です。

仮に、ローンを利用するとしても、自己資金が大きいので、返済負担は少なくて済むでしょう。

2000万円の自己資金があることにより、ローンの利息分の支払いをしない、または利息の支払いを少なくできます。投資に必要なトータルの資金負担を抑えられるため、不動産投資のメリットを最大限に享受することができるのです。

(2)狙い目は「区分マンション」

2000万円という投資規模で、不動産投資初心者の方が狙うのであれば、「区分マンション投資」がおすすめです。

マンションの1室を所有して賃貸経営する区分マンション投資では、ファミリー向けやワンルームなど、物件のタイプがあります。2000万円あれば様々なタイプの、有望な中古物件が選択肢に入ります。

区分マンションを含む不動産投資は、物件選びが成否のほぼすべてを決めると言っても良いでしょう。

もう1つ忘れてはならないのが、不動産投資は「不動産投資会社」というパートナーが必要であるということです。

-

不動産投資会社については、「不動産投資会社おすすめ35選【2023年最新/全国版】」で紹介しています。併せてご覧ください。

-

物件選びについては、より深く解説している「不動産投資物件の選び方のコツとは?不動産投資を成功に導くポイントを解説」にも、ぜひ目を通してみてください。

上記記事にあるノウハウを活用して、区分マンションオーナーになると、本格的な資産形成を進めることができます。

マンション経営により得られた収入を自己資金として、さらに所有戸数を増やしていくことで、スケールの大きい資産形成も視野に入れることができるのです。

(3)2000万円の資産運用で不動産投資をするメリット

不動産投資は、自己資金だけでなく「ローン」を活用することで、さらに高い投資効果を生むのが大きな魅力です。

他にも、以下のような長期的なメリットがあります。

- 不動産経営がうまくいかなくてもいざとなったら自分が住める

- インフレになっても現物資産があると影響を受けにくい

- リタイア後や病気などで収入が途絶えても空室がない限り不動産収入は続く

- 優遇税制などを活用すれば相続対策になる

以上のメリットは、不動産投資全般に言えるものです。

長期的な視野で資産形成を考えたときに、インフレに強いことや「いざとなったら自分が住める」といったメリットは、大きな意味を持つでしょう。

しかし、メリットの多い不動産投資でも、不動産投資会社や物件の選定を誤ると失敗する可能性が高くなります。

信頼できる第三者に相談するなど、慎重に進めましょう。

9、資産運用の安全とハイリターンを両立させる方法

2000万円を大きく増やす方法として、資産運用方法を4つ紹介してきました。

資産運用では、2000万円をいかに増やすかという「攻め」の方法論と同じくらい、2000万円を絶対に失わないための「守り」の方法論が大切です。

資産を守るために必要なのが、「ポートフォリオ」です。

(1)ポートフォリオとは

投資をするうえで、リスク回避のために

- どんな投資商品に分散するか

- どの投資商品にどれだけの投資をするか

など、投資商品の種類と金額の組み合わせを考える必要があります。

資産運用において、以上のような分散投資の内訳のことを、ポートフォリオといいます。

ポートフォリオを組み立てる際の組み合わせ例は、以下のとおりです。

- ローリスク商品+ハイリスク商品

- インデックスファンドの場合、先進国+新興国

- 株式+債券+不動産

- 日本の不動産+海外の不動産

ポートフォリオの組み合わせは、上記のみならず無数です。

1つ目にあるような、「リスクが低いもの」と「リスクが高いもの」の組み合わせが基本となります。

「5-(3)代表的なインデックスファンド3選」でも述べたように、世界の経済は確実に成長をしています。

世界中の全投資商品に投資することができれば、リスクはとても低くなるといえるでしょう。

しかし、全投資商品への投資は、物理的に不可能です。

世界の投資マネーが、どこに向かってもトータルで損をしないポートフォリオを組むのが理想的です。

(2)2000万円の理想的なポートフォリオ

ポートフォリオの基本を踏まえたうえで、2000万円を資産運用するのであれば、どのようなポートフォリオが理想でしょうか。

リスク選好度別に、「不動産投資の教科書」が考えた2つのパターンを紹介します。

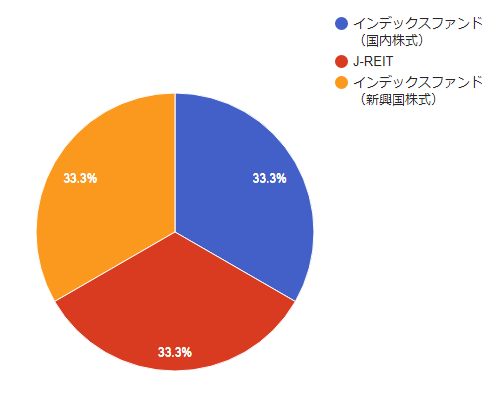

①ローリスク&ローリターン型

安全性の高い国内株式のインデックスファンドとJ-REITが、全体の3分の2を占めています。

残りの3分の1は、新興国の経済成長に期待する形でハイリスク商品を組み込んでいます。

ハイリスク商品が仮に損失を出しても、比率が低いので影響を受けにくいポートフォリオです。

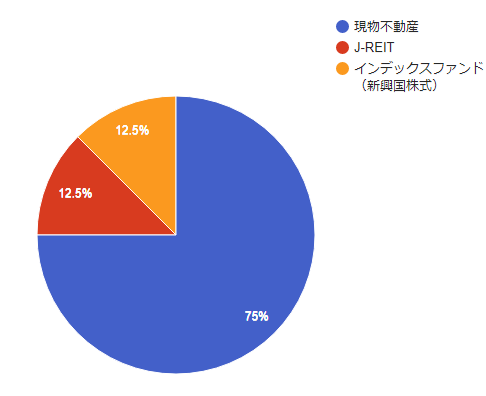

②ミドルリスク&ミドルリターン型

ミドルリスク投資の代表格は、現物不動産投資とJ-REITがメインとなる構成です。

不動産投資は、初期投資額も多めに必要なので、大半を現物不動産で構成します。

残りを、①と同じくミドルリスク型の「J-REIT」と、ハイリスク型の「新興国インデックスファンド」という配分で組み立てました。

紹介したポートフォリオは一例で、本記事で紹介した投資商品のみで組み立てていますが、他にも投資商品は無数にあります。

リスクの異なる投資商品をどのように組み合わせると、期待通りの組み合わせになるかという考え方の参考にしてみてください。

2000万円の運用に関するよくある質問

(1)余剰資金について具体的に教えてください。

よく「投資は余剰資金で」と言われますが、余剰資金の捉え方は人によっても異なります。一般的には、生活費や非常時を想定し残しておくお金を差し引いた資金で、当面使う予定がないお金のことをいいます。

余剰資金を資産運用する際は、自身のライフプランや子どもにかかる費用なども考慮しましょう。

(2)不動産投資がインフレに強いと言われる理由はなんですか?

インフレとは、物価上昇に伴い相対的に貨幣の価値が下がることです。

資産を現金のみで保有している場合、インフレにより貨幣の価値が下がると、資産は減少してしまいます。

資産を不動産で保有することにより、インフレ時でも物価に合わせて物件価格や家賃が上がる可能性が高いため、インフレに強い資産と言われています。

(3)不動産投資の初心者向けの記事はありますか?

はい。ぜひ以下の初心者向け不動産投資記事を参考になさってください。

収益物件とは?初心者でも不動産投資で利益が得られる物件選びのコツ

まとめ

2000万円もの自己資金があれば、資産運用の選択肢はとても多くなります。

しかし、資産運用であればどのような方法でも良いかというと、そうではありません。

今回は、「不動産投資の教科書」が考える「有望な投資商品」と、それぞれの運用方法や始め方について解説しました。

そして最後には、「2000万円を失う」という最悪の事態を避けるために、分散投資とポートフォリオを紹介しました。

資産運用の成功には、「攻め」と「守り」の両方が欠かせません。