転換社債に興味をお持ちですか?多くの株式投資家にとっての転換社債とは「株価が上がっても下がっても儲かる」「事実上、元本保証の株」というイメージが広く浸透しているので、万能の金融商品だという話すら聞かれます。

本当にそんな「夢のような株」があるのでしょうか?その問いだけにお答えするのであれば、「ある」となります。

しかし、「夢のような株」かどうかというと、そこには現実もあります。

あまり知られていない存在だけに、転換社債のイメージには現実とかけ離れている部分もあるので、まずは正しい知識を持つことが重要であると考えます。

そこで、「不動産投資の教科書」はこの「夢」であり「謎」の存在である転換社債について、その基本から夢のような金融商品と言われる理由、メリット&デメリット、転換社債投資のポイント、具体的な方法などをまとめました。

転換社債への投資をお考えの方にとっては必須の情報と、ぜひとも知っておいていただきたい情報が満載なので、どうぞ最後までお付き合いください。

目次

1、株価が上がっても下がっても儲かる?転換社債の魅力

転換社債の面白いところは、株価が上がった時だけでなく下がっても儲かると言われる点です。それはどういうことでしょうか。

(1)株価が上がれば利益獲得

名前に「債」と入っている通り、転換社債は債券の一種です。しかし、もうひとつ「転換」と入っている通り、何かに転換できる債券です。この何かとは株のことで、転換社債は最初に取り決めた価格で株に転換できる債券として発行されます。

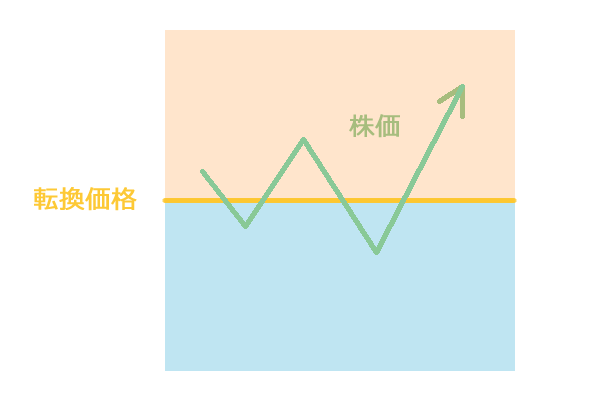

この債権を持っている人は株価が上がればその方がトクになるので、株に転換して利益を得ることができます。イメージ図にすると、以下のようになります。転換価格からの上昇分が投資家の利益です。

(2)株価が下がっても事実上の元本保証

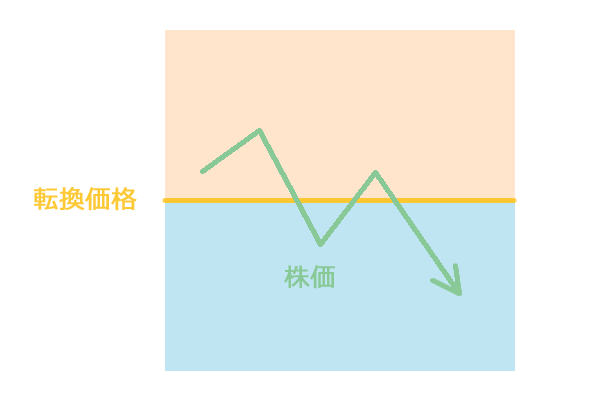

株価が上昇すればその方がトクだと判断して株に転換できる転換社債は、転換しなければ債券のままです。債券なのであらかじめ取り決めていた償還時期が来れば償還(返済)されます。

株価が転換価格より低くなってしまったのであれば、転換せずに償還まで持っていれば金利がついてお金が戻ってくるので、株価が下がっても損をすることがありません。イメージ図にすると以下のような感じになり、この場合は転換しないのが得策です。

株という一面を持ちながら事実上の元本保証があるというのが、転換社債の大きな特徴です。

(3)転換社債は万能の金融商品?

事実上の元本保証がついている株というのは、夢のような存在です。それゆえに転換社債は人気があるのですが、だからといって万能というわけではありません。

こんなにオイシイ特約がついているということもあって、債券としての魅力はそれほど高くないので、これについてはこの先で詳しく解説していきます。

2、転換社債の基本を理解しよう

転換社債とは何か?何のためにあるのかという部分も含めた基本を解説します。

(1)転換社債とは?

転換社債とは、株に転換する権利が付いた社債のことです。社債とは企業が発行する債券のことで、資金調達手段の一環として広く用いられています。なお、転換社債というのは通称で、正式には「転換社債型新株予約権付社債」といいます。

なお、転換社債はCBと呼ばれることもよくあります。CBとはConvertible Bondの略で、英語表記も「転換できる債券」という意味になります。

(2)普通社債と転換社債の違い

企業は転換社債だけでなく、普通の社債を発行することもあります。社債として発行された債券は、その債券があらかじめ取り決められた期日を迎えると償還となり、そこには金利がつくためその金利分が投資家にとってのメリットとなります。転換社債はこれに加えて新株予約権が付いており、この点が普通社債と異なる点です。

なお、この金利収入のことを「クーポン収入」といいます。

(3)社債+株券=転換社債

ここまでの解説で、転換社債の大まかな特徴をつかんでいただけたと思います。要するに「社債+株券」が転換社債で、投資家の意向や都合によって社債にも株券にもなるという、投資家にとって有利な債券です。

(4)転換社債が投資家に有利だと言われる理由

前項で投資家に有利な債券であると述べましたが、それは転換社債が投資家にとって「虫の良い債券」だからです。株価が上昇すれば株に転換して利益を取り、株価が下落すれば転換せず債券としてクーポン収入を得ることができるのですから、株式投資家にとって最大のリスクである値下がりリスクがありません。

こんなに都合が良いものであれば「自分も投資したい」と思われる方が続出すると思いますが、そんなに簡単な話ではないところに転換社債の深みがあります。その深みとはどういうことでしょうか、次項からメリット&デメリットを解説していきます。

(5)転換社債のメリット

先ほどから述べてきているように、転換社債のメリットは大きく分けて2つです。

- 株価上昇時には値上がり益が手に入る

- 株価が下落しても債券としてのクーポン収入がある

事実上の元本保証が付いている株券だと考えると、株式投資家にとってそのメリットの大きさがよく分かると思います。

(6)転換社債のデメリット

ここまで転換社債のメリットばかりを強調してきましたが、その一方でデメリットもあります。転換社債への投資を考える場合、どれも必ず押さえておくべきものばかりです。

転換社債のデメリットは、主に3つあります。

①投資家に有利であるがゆえに金利ゼロの転換社債がほとんど

株価上昇のメリットがある上に株価下落のリスクを取らなくても良いことは素晴らしいメリットですが、それだけ投資家に有利であることを踏まえて近年発行される転換社債はほとんどが金利ゼロです。

つまり株価上昇時のメリットは変わりませんが、株価下落で社債のまま持っていたとしてもお金は増えません。ただし減ることもないので、事実上の元本保証であることに変わりはありません。

②企業の破綻時には紙切れ同然に

転換社債だけでなく社債全体に共通するリスクとして、社債を発行した企業が経営破綻をしてしまった場合は債券も紙切れ同然になります。株に転換して売り抜けるというのも、経営破綻してしまっては難しいでしょう。なお、経営破綻時には株式よりも社債の返済の方が優先されるので、紙切れ同然になる可能性は株式の方が高くなります。

③抽選の結果によっては予定より早く償還されてしまう

これは意外に知られていないことなのですが、転換社債には「抽選償還」が取り決められているものが多く、この場合抽選に当選してしまうと予定よりも早い時期に償還となってお金が戻って終わり、となってしまいます。

株に転換するかどうか考える間もなく償還されてしまうこともあるわけです。

3、転換社債投資を成功させるために必要な4つのこと

転換社債投資に興味がおありの方が知っておくべき情報を、4つのポイントに整理しました。

(1)理論価格(パリティ)を計算する方法

理論価格とは、転換社債に定められている転換価格と現在の株価を比較して、転換社債がどれだけの価値を持っているかを判断するための基準です。これだけだと少々分かりにくいと思いますが、「この価格以下であれば割安、以上であれば割高」という転換社債の価格妥当性を知るために用いられます。なお、転換社債の理論価格はパリティとも呼ばれます。

計算式は、以下の通りです。

株価 ÷ 転換価格 × 100 = 理論価格(パリティ)

転換価格600円で発行された転換社債があるとします。その企業の株価は現在、800円だとしましょう。これを計算すると、こうなります。

800 ÷ 600 × 100 =133.33

仮にこの企業の転換社債を133.33円以下で調達できたとしたら、それは理論値以下なのでオトクであると判断できます。

(2)乖離率の意味と計算方法

前項では理論価格について解説しましたが、転換社債は市場でも取引されているため、需給のバランスなどにより理論価格と実際の売買価格にギャップが生じます。このギャップのことを乖離率といいます。

乖離率は「どれだけ理論価格と離れているか」を知るためのもので、計算式は以下の通りです。

(転換社債価格 − 理論価格) ÷ 理論価格 × 100 = 乖離率

当然ながら理論価格と近い(=乖離率が低い)ほど、株価を意識した転換社債価格となっているため、株価連動性が高いと判断できます。逆に乖離率が高いというのは株価との連動性に乏しく、また時価以上に評価されていることが多く高値掴みの恐れがあるとされています。

株価上昇を期待して転換社債を選ぶのであれば、乖離率が低いものを選ぶとよいでしょう。

(3)償還差益とは?

株価上昇時に株への転換をすれば値上がり益を手にすることができるのは転換社債が持つメリットです。もうひとつ、逆の発想で利益を上げる方法があります。それが償還差益です。

株価が下落し、株価連動性が高い転換社債であれば株価につられて債券価格も下落します。これが額面金額を割り込んでいるのであれば、その転換社債を買って償還まで持っておけば約束通額面金額が償還されるため、その差益を手にすることができるというわけです。

これも転換社債投資で利益を上げる方法のひとつではありますが、次項で述べるようにクーポン収入がほぼない現状だと転換社債に債券的な価値を見出すのが難しくなってきています。

(4)償還利回りはあまり期待できない

転換社債は、事実上の元本保証がついている株ということで、投資家にとって有利な金融商品ですが、その有利さゆえに設定金利がゼロという形が主流になっています。金利ゼロなので、償還まで持っていても額面通りの金額しか戻って来ません。

以前であれば金利のつくものが多かったのですが、投資家のリスクが少ないことから「金利ゼロでも買ってくれる」という心理が働き、市場の原理によって金利ゼロの情勢は当分続くと思われます。

「転換すれば株としての利益を上げられるが、債券としてのメリットは非常に薄くなっている」というのが実情です。

4、転換社債に投資する具体的な方法

実際に転換社債投資をしたいと思ったら、何から始めれば良いのでしょうか。投資家にとってあまりなじみのないものだけに、投資の方法も限定的です。

(1)証券会社に口座を開設する

転換社債は、証券会社の口座から購入するのが一般的です。転換社債は流通量が極めて少なく、かつてのように市場で売買するという感覚ではなくなりつつあります。

証券会社の中では丸三証券が転換社債の取り扱いに比較的力を入れているので、転換社債投資を目的とするのであれば同社の口座を持っておくことをオススメします。

丸三証券

http://www.marusan-sec.co.jp/

ただし、丸三証券であっても取り扱いを縮小しているようで、かつてはネット注文もできましたが今ではコールセンターのみとなっています。ネット証券だとそもそも取り扱っていないというところが大半です。

(2)定期的に募集情報をチェックする

企業が転換社債を発行する際には、募集情報を発表します。証券会社の口座などでその募集情報をチェックして、買いたいと思った募集に対して応募をするという形になります。

また、証券取引所に上場される転換社債は、以下にその一覧が公開されています。

銘柄一覧(日本取引所グループ)

http://www.jpx.co.jp/equities/products/cb/issues/index.html

http://www.jpx.co.jp/equities/products/cb/issues/index.html

ただし、この一覧の上場日をご覧になるとお分かりだと思いますが、そう頻繁に上場されるものではなく、半年に一度くらいのペースです。

(3)購入したら転換請求期間までに株式転換の可否を決める

転換社債は株への転換が可能な債券なので、その権利を行使するかどうかはとても重要なポイントです。株への転換が可能な期間として、転換請求期間が定められています。株価が高く、転換した方がメリットがあると判断した場合は、この期間内に転換の権利行使をします。

この転換請求期間は、一般的に転換社債発行後1~2ヶ月以降から、償還前日までです。

(4)転換をしたら転換価格よりも株価が高いうちに売却

株への転換を選択したら、株価が高いうちに売却するのが通常のパターンです。さらなる上昇が見込まれる場合や、その銘柄を保有し続けたいと考えるのであれば、もちろん持ち続けても構いません。

ただ、転換社債を発行する企業は今後も発行することが考えられるため、後から続々と転換された株が市場に出回る可能性があります。そうなると株価の下落要因になるため、基本に忠実になるのであれば転換した株は高値で売り抜けるのがよいでしょう。

(5)転換しない場合はそのまま償還まで持つ

株価上昇が見込めず、転換しないことを選択したのであれば、特に何も意思表示をすることなくそのまま償還まで持ち続けることになります。償還になったら自動的に現金化されます。

5、初心者に転換社債は難しい?

事実上の元本保証がついているとはいえ、ここまでの解説をお読みになって「転換社債はどうも難しそう」とお感じになった方も多いと思います。その感覚は多くの方に共通するもので、「難しい」というのも転換社債が抱えるデメリットです。

(1)株式転換の判断が難しい

「株価が上がった時に転換すればいい」という簡単な感覚で転換社債のことを考えてしまいがちですが、この判断は実は簡単ではありません。次項の解説とも重なる部分があるのですが、企業が転換社債を発行するということは、新株発行の可能性があるとマーケットは見なします。

後から続々と新株がマーケットに出回ることが分かっている銘柄の株価は上がりにくく、「上がった時に転換」という条件が整いにくいのです。

自分が株式転換を決断した時には、他にも同じ転換社債を持っている人が同じ決断をしている可能性があることに留意する必要があります。転換を決断した直後に株価が下がることがあるのは、こうした投資家心理による影響が大きいのです。

(2)転換社債の発表があると株価に上値抵抗が生じる

前項でも少し述べましたが、転換社債の発行をする企業に対して投資家はあまり良い感情を持ちません。なぜなら転換された株がマーケットに出回り、希薄化によって価値が低くなってしまう懸念があるからです。

そのため、転換社債の発表があっただけでその企業の株価が上がりにくくなるわけです。投資家にとってリスクが低い転換社債なのに、多くのケースで株価上昇のメリットを享受できないのは、この力関係が大きく影響しています。

(3)転換社債型ファンドという選択肢もある

転換社債に直接投資をするのが難しいのであれば、転換社債で運用している投資信託という選択肢もあります。投資信託なのでファンドマネージャーは運用成績を上げるために、株式転換をするかどうかの判断も含めて運用をしています。初心者の方が最も難しいと感じる部分を代行してくれるため、転換社債投資をしたいものの難しいとお感じの方には最適です。

転換社債型の投資信託は、通称「CBファンド」と呼ばれています。CBファンドというキーワードで検索するとたくさんの銘柄がヒットしますが、償還時期が決まっているものを投資対象としているだけに、購入できるのは募集期間内のみです。

まとめ

分かったようでよく分からない存在であるものの、「株と債券が一体になったものらしい」ということから魅力的な金融商品なのかも知れないというイメージをお持ちだった方は、この記事をお読みになった今、転換社債についてのイメージはどう変わりましたか?

仕組みはそれほど難しくはありませんが、投資家にとっては難しく感じることが多く、「これなら他の投資でもいいかな」とお感じなった方も多いと思います。よく分からないものに大切なお金を投じるのはリスクがとても高いので、ここまでの解説をお読みになって、リスクを理解した上でさらに魅力を感じられた方は、実際に投資してみるのもいいかもしれません。

よく分からないものの投資はしてみたいという方には、最後にご紹介した投資信託という選択肢もありますので、まずは転換社債という何であるかという理解から始めていただくのが最も確実でしょう。