不動産投資において最も重要な指標の1つである「ROI」。

この投資収益率を正しく知ることで、効率的な物件選びや不動産管理を行うことができます。

そこで本記事では、不動産投資におけるROIのメリット・注意点、投資コストの回収年数が分かる重要指標「CCR」、ROIとCCRから見える借入のレバレッジ効果、実践的な利回り計算方法など、不動産投資の教科書がわかりやすく解説します。

ROIを正しく理解し、コスパのよい不動産投資を行いましょう。

最後には、「無料でプロから有料級の不動産投資アドバイスを受ける方法」について載せております。

本記事が、あなたの不動産投資を成功へ導く一助となれば幸いです。

【無料のWEB診断】無理のない借入額を判定

借入可能額を把握した上で、効率的に不動産投資を始めたいなら、無料のWEB診断『INVASE』をご利用ください。職業や年収等からリスク許容度を判定し、無理のない借入可能額が分かります。

- 結果まですべて無料

- 物件が決まっていなくても借入可能額を判定できる

- すでに物件を持っていても判定できる

ROIは、投資した資金がどれだけ利益を生み出すかを示す指標です。計算式「ROI(%) = 「年間の手取り収益」 ÷ 「投資資金」 × 100」

1、不動産投資におけるROIとは

(1)不動産投資におけるROI(投資収益率)とは

ROIとは、Return On Investment「投資収益率・投資利益率・投下資本利益率」の略称です。

「ロイ」または「アール・オー・アイ」と読みます。

ROIは、投資した資金がどれだけ利益を生み出すかを示す指標で、下式で計算されます。

- ROI(%) = 「年間の手取り収益」 ÷ 「投資資金」 × 100

基本的に、ROIが高いほど、コストパフォーマンスの高い投資であると判断できます。

(2)不動産投資におけるROIの計算方法

不動産投資におけるROIは、下式で計算されます。

- ROI(%) = 年間の手取り収益 ÷ 物件購入費 × 100

年間の手取り収益は、「年間の家賃収入」から、「年間の諸経費・借入返済費」を差し引いたものです。

「不動産投資における年間キャッシュフロー」と表現される場合もあります。

また、具体的な諸経費は、

- 維持管理費

- 修繕積立金

- 税金

などがあります。

(3)「表面利回り・実質利回り」とは、どう違う?

不動産投資の収益性を示すメジャーな指標に、表面利回り・実質利回りがあります。

表面利回り・実質利回りは、下式で計算されます。

- 表面利回り(%) = 年間の家賃収入 ÷ 物件購入費 × 100

-

- 実質利回り(%) = 年間の家賃収入 - 諸経費 ÷ 物件購入費 × 100

諸経費を考慮した表面利回りが、実質利回りとなります。

さらに借入返済費を考慮した実質利回りが、ROIです。

同じ表面利回り・実質利回りの物件であっても、返済期間・借入金利が異なると、ROIの値は異なります。

2、ROIの不動産投資への活用

(1)ROIの不動産投資でのメリット

前項からわかるように、ROIは、より現実に即した費用を計算に入れるので、リアルな収益性を示します。

- 借入(ローン)返済費

- 物件購入費

- 管理費・修繕積立金

- 固定資産税・都市計画税

また、ROIを利用した下式により、物件購入費を不動産収益で回収するまでの年数がわかります。

- 物件購入費を不動産収益で回収するまでの年数 = 100 ÷ ROI(%)

(2)ROIの不動産投資での注意点

精度の高い収益性を示すROIですが、「現実では状況に応じて変動する値」を、変動しないものとして計算しています。

具体的な「現実では状況に応じて変動する値」は、

- 家賃

- 空室率

- 変動金利

などです。

ROIは、あくまで検討時点における数値なので、相場や景気によって変化します。

また、ROIの値は、借入が多いほど下がりますが、これは必ずしも投資効率が悪いという訳ではありません。

次章で解説する「CCR」という指標を知ることで、借入によってレバレッジを効かせ、投資効率を高められる理由がわかります。

3、ROIと並ぶ重要指標|CCRとは

本章では、ROIと並ぶ重要指標である「CCR」について解説します。

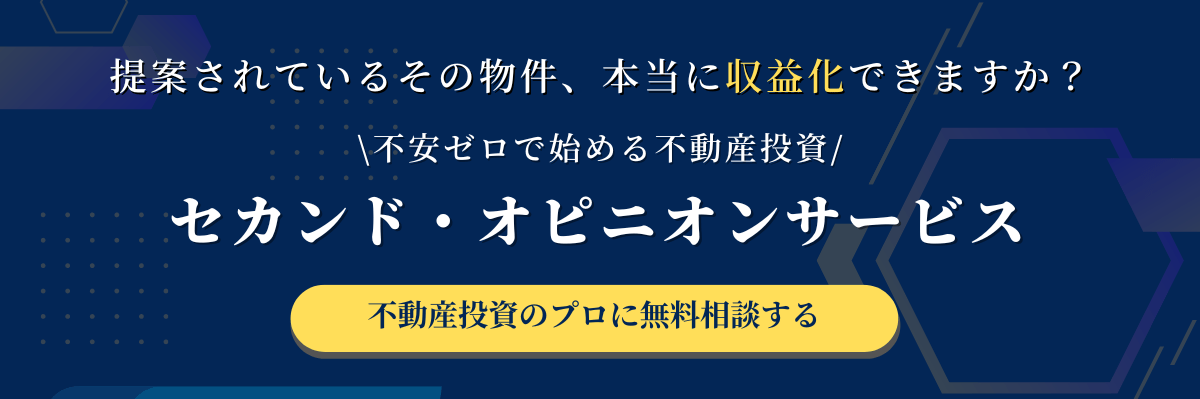

(1)CCR(自己資金収益率)とは?

CCRとは、Cash on Cash Return「自己資金収益率・自己資金配当率」の略称です。

CCRは、投資した自己資金が、どれだけ利益を生み出したかを示す指標で、下式で計算されます。

- CCR(%) = 年間の手取り収益 ÷ 自己資金 × 100

ここでの自己資金とは、投資に使ったお金(投資コスト)から、借入ローンなどの他人資本を差し引いたものです。つまり、返済義務のない投資資金です。

借入をしていなければ、CCRとROIは同じ値になります。

(2)不動産投資におけるCCRの計算方法

不動産投資におけるCCRは、下式で計算されます。

- CCR(%) = 年間の手取り収益 ÷ 物件購入費 - 借入金 × 100

年間の手取り収益は、「年間の家賃収入」から、「年間の諸経費・借入返済費」を差し引いたものです。

また、CCRを利用した下式により、不動産投資で実質的な利益を得るまでにかかる年数がわかります。

- 不動産投資で実質的な利益を得るまでにかかる年数 = 100 ÷ CCR(%)

- 言い換えれば、不動産投資コストの回収にかかる年数が分かるのです。

4、ROI・CCRによって、借入によるレバレッジ効果を計算できる

レバレッジとは、「テコ」を意味する言葉です。FXなどを利用したことがある人は、耳にしたことがあるかもしれません。

不動産投資におけるレバレッジとは、借入を利用することで、少ない自己資産でも大きな投資収益を上げる仕組み、及びその倍率を指します。

借入によるレバレッジの倍率は、下の式で計算でき、「借入によって収益効率が何倍になるのか」がわかります。

- 借入によるレバレッジ = 自己資金のみを利用した時のCCR(%) ÷ 借入を利用した時のCCR(%)

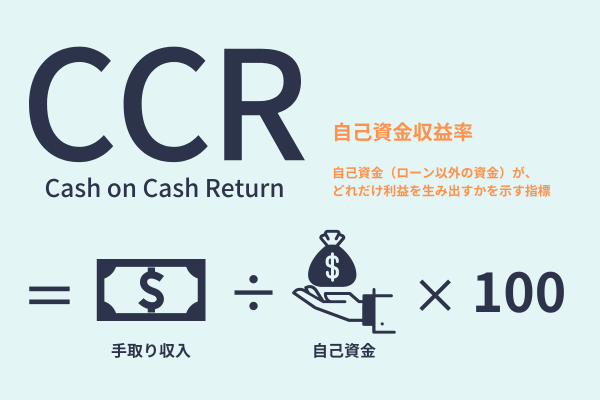

では実際に、下図の物件と借入内容で、各パターンにおけるROI・CCRを計算し、借入によるレバレッジ効果を見てみましょう。

パターン1:自己資金だけ利用

パターン2:借入を利用

|

(1)パターン1:自己資金だけ利用 ROI:400万円(5,000万円×10%-100万円)÷ 5,000万円 × 100=8% |

| CCR:400万円(5,000万円×10%-100万円)÷ 5,000万円 × 100=8% |

|

不動産投資で実質的な利益を得るまでにかかる年数:100 ÷ 8% = 12.5年 |

上記の計算から、借入を利用しない自己資金のみの場合には、ROIとCCRの値は等しくなり、レバレッジ効果はありません。

(2)パターン2:借入を利用

|

ROI:250万円(5,000万円×10%-100万円-150万円)÷ 5,000万円 × 100=5% |

|

CCR:250万円(5,000万円×10%-100万円-150万円)÷ 500万円 × 100=50% |

| 不動産投資で実質的な利益を得るまでにかかる年数:100 ÷ 50% = 2年 |

上記の計算から、今回の設定で借入を利用する場合には、50% ÷ 8% = 6.25倍のレバレッジが掛かることがわかります。

借入によりROIは3%下がりましたが、不動産投資で実質的な収益を得るまでの年数は、6.25倍短縮されるのです。

ただし、レバレッジはリスクと表裏一体。

高いレバレッジを掛けるということは、それだけ借入の返済リスクを抱えることになるので、運用は計画的に行いましょう。

5、実践編:不動産投資におけるROI・CCRの計算

本章では、より実践的な

- 表面利回り

- 実質利回り

- ROI

- CCR

- 自己資金を回収できる年数

を計算できるよう、

- 一棟アパート

- 区分マンション

での想定問題を用意いたしました。

今回の内容理解や、実際にご検討中の物件のROI・CCRをシミュレートする際にご活用ください。

(1)一棟アパート編

一棟アパートの条件は、以下になります。

| 項目 | 値 |

| 物件購入費用 | 4,000万円 |

| 自己資金 | 400万円 |

| ローン借入額 | 3,600万円 |

| ローン金利 | 2.5% |

| ローン返済期間 | 20年 |

| 年間の家賃収入 | 360万円(6戸×家賃5万円) |

| 想定する空席率 | 15% |

| 年間の諸費用 | 年間の家賃収入の20% |

解答は以下の通りです。

表面利回り

:360万円 ÷ 4,000万円 × 100 = 9%

空室率を考慮した年間の家賃収入

:6戸 × 5万円 × 12ヶ月 × 85% = 306万円

年間の諸費用

:6戸 × 5万円 × 12ヶ月 × 20% = 72万円

実質利回り

:(306万円 – 72万円) ÷ 4,000万円 × 100 = 5.85%

年間の借入返済額

:3,600万円 × 102.5% ÷ 20年 = 184万5,000円

年間のキャッシュフロー

:306万円 – 72万円 – 184万5,000円 = 49万5,000円

ROI

:49万5,000円 ÷ 4,000万円 × 100 = 1.2375%

CCR

:49万5,000円 ÷ 400万円 × 100 = 12.375%

自己資産を回収できる年数

:1 ÷ 12.375% = 8.08年

(2)区分マンション編

一棟アパートとの違いは、戸数が1戸であることです。

つまり、実際の空室率は「0%」もしくは「100%」になります。

今回は、計算の問題なので、特別に「10%」とします。

| 項目 | 値 |

| 物件購入費用 | 2,000万円 |

| 自己資金 | 200万円 |

| ローン借入額 | 1,800万円 |

| ローン金利 | 2.5% |

| ローン返済期間 | 30年 |

| 年間の家賃収入 | 180万円(1戸×家賃15万円) |

| 想定する空席率 | 10% |

| 年間の諸費用 | 年間の家賃収入の20% |

表面利回り

:180万円 ÷ 2,000万円 × 100 = 9%

空室率を考慮した年間の家賃収入

:1戸 × 15万円 × 12ヶ月 × 90% = 162万円

年間の諸経費

:1戸 × 15万円 × 12ヶ月 × 20% = 36万円

実質利回り

:(162万円 – 36万円)÷ 2,000万円 × 100 = 6.3%

年間の借入返済額

:1,800万円 × 102.5% ÷ 30年 = 61万5,000円

年間のキャッシュフロー

:162万円 – 36万円 – 61万5,000円 = 64万5,000円

ROI

:64万5,000円 ÷ 2,000万円 × 100 = 3.225%

CCR

:64万5,000円 ÷ 200万円 × 100 = 32.25%

自己資産を回収できる年数

:1 ÷ 32.25% = 3.1007年

まとめ

今回は「ROI:不動産投資における活用」について解説いたしました。

不動産投資から効率的に収益を得るためには、ROI・CCRに注目することが非常に重要です。

ローンを利用するからといって収入が少なくなる訳ではなく、レバレッジ効果を上手く活用することで、自己資金が少なくても、効率的な不動産投資が可能になります。

ただし、借入にはリスクが伴いますので、検討する際には、専門家へと相談することがお勧めです。

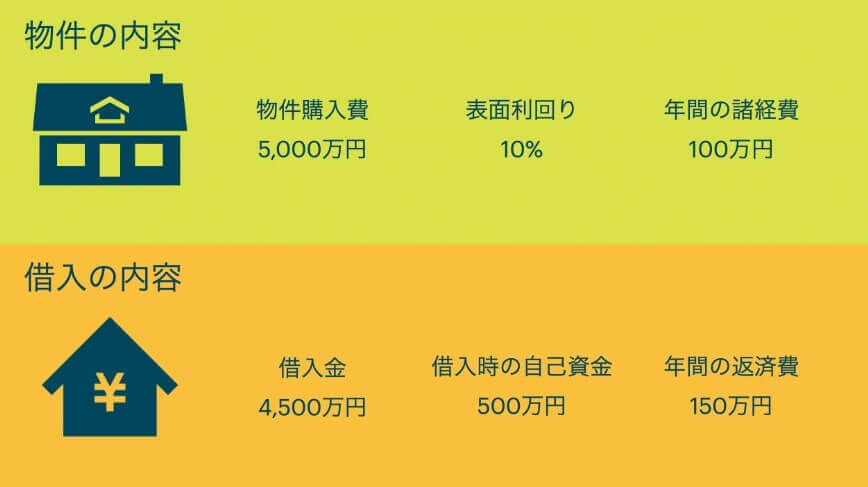

SECOND OPINION -セカンド・オピニオン

不動産投資の成功に必要なのは、信頼できる価値ある情報を手に入れることです。

しかし、不動産投資は初心者へのハードルが高く、

- どの不動産会社を信用していいか分からない

- 相談できるオーナー仲間がいない

- どうやって自分に合った物件を探せばいいのか…

のような悩みを抱え、物件購入になかなか踏み切れない方もいらっしゃるのではないでしょうか?

そんな悩みをすべて解消し、堅実な不動産収益化へと導くのが「SECOND OPINION セカンド・オピニオン」になります。

セカンド・オピニオンは、わかりやく言えば、不動産投資版コンシェルジュのようなものです。

- 不動産会社ではない第3者機関による、中立/公正な立場でのアドバイス

- 厳選された不動産会社で活躍している、トップセールスマンのご紹介

- ベテラン投資家目線での、物件の見極め方の伝授

といった収益に直結するサポートを提供することで、多くの新米オーナーの収益化を実現しています。

料金は1回90分15,000円(税別)ですが、今だけ「無料」で利用することが可能です。