将来に向けての相続対策をお考えの方にとって、贈与を活用した節税のノウハウは大きな関心事だと思います。

その中でも相続時精算課税を活用すると大きな節税効果があるという話を耳にして、ぜひ検討したいとお考えの方は多いのではないでしょうか。

しかも、相続時精算課税制度にはそれ以外にも相続に関わる様々なメリットがあります。

しかし、その一方で相続時精算課税には知っておくべきデメリットもあります。その両方をしっかりと踏まえた上で、ご自身のケースで節税効果があるのか、損にならないかを総合的に検討してください。

そこで、この記事では、

- 相続時精算課税の概要

- 相続時精算課税メリット、デメリット

- 相続時精算課税の手続き方法と必要書類

- 相続時精算課税を選択する前にチェックしたい注意点

などについて、沢山の個人投資家の方々にお読みいただいている『不動産投資の教科書』がまとめました。

この内容が相続時精算課税制度について詳しく知りたい方のご参考になれば幸いです。

【税理士が教える】相続税を節税するには?やっておきたい4つ対策

目次

1、相続時精算課税の概要と基本

(1)そもそも、相続時精算課税とは?

相続時精算課税とは、贈与税に設けられた特別控除のことです。贈与税の控除というと「年間110万円」というのがよく知られていますが、この相続時精算課税を適用すると、その代わりに2,500万円が特別控除され、贈与税の大幅な節税が可能になります。

その一方で、相続時精算課税を利用して生前贈与された財産については相続発生時に相続財産と合算して相続税額が算出されるというルールもあります。

『不動産投資の教科書』では、「贈与税の仕組みと特例を活用した節税テクニック10選」や「相続税を節税するには?有効な4つの相続税対策」などといった相続・贈与に関連する記事で相続時精算課税について触れているので、相続時精算課税が相続対策に有効であるというニュアンスはつかんでいただけると思います。

(2)相続時精算課税が設けられた背景

この相続時精算課税が設けられた背景には、以下のような国の思惑があると考えられます。

- 相続を前倒しすることで現役世代に財産の移転を進めて経済を活性化

- 高齢者に集中しがちな富の偏在を是正

急速に少子高齢化が進む日本の人口構造において、従来の相続だと親が80代で亡くなったとすると相続を受ける子の世代もすでにリタイア後という可能性も高く、常に財産の多くが高齢者に偏在したままになります。

これだと経済を活性化する力に乏しいので、もっと若い世代に財産の移転を進めたいという国の思惑が、相続時精算課税が設けられた背景にあります。

(3)相続時積算課税を選択できる条件

相続時積算課税を選択することができるのは、以下の条件に該当する人です。

受贈側、贈与側それぞれに条件があります。

①受贈側

- 贈与される時点で日本国内に住所がある人。または日本国内に住所がなくても受贈時に日本国籍を有していること、かつ5年以内に日本国内に住所を有したことある人。もしくは、日本国内に住所がなく日本国籍を有していない場合は、贈与側の人が日本国内に住所がある人

- 贈与側の人にとって直系卑属であり、推定相続人

- 贈与側の人にとって孫にあたる人

- 贈与時に満20歳以上の人

②贈与側

- 贈与をする年の元日時点で60歳以上の人

(4)贈与税の仕組みと税率をおさらい

贈与税の税率は、「誰から誰への贈与」かによって税率が変わります。父母または祖父母から直系尊属への贈与は特例贈与財産と見なされ(多くの場合はこれに該当します)、税率が若干低くなります。それ以外は一般贈与財産というカテゴリーになります。

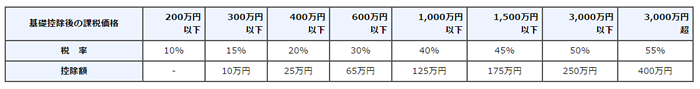

①一般贈与財産

出典:国税庁「贈与税の計算と税率(暦年課税)」

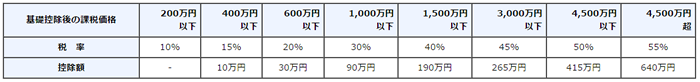

②特例贈与財産

出典:国税庁「贈与税の計算と税率(暦年課税)」

贈与税の仕組みと基本的な知識については、「贈与税の仕組みと特例を活用した節税テクニック10選」をご参照ください。

(5)相続時精算課税と暦年課税の違い

「贈与税の仕組みと特例を活用した節税テクニック10選」で解説している贈与税の仕組みには、暦年課税という言葉が出てきます。この暦年課税とは毎年同じ税金のルールを適用し続けるという意味で、贈与税の場合は「年間110万円の控除」が毎年適用され続ける取り扱いのことを言います。

それに対して、相続時精算課税は一度きりの特例です。贈与をした時に2,500万円の特別控除を受けると、以後その財産に対する暦年課税は適用されません。つまり、相続時精算課税と暦年課税は「どちらか一方を選択する」という関係にあります。この点は相続時精算課税のデメリットと解釈されることもあるので、「3ー(1)選択は一度きり、撤回は不可」でご紹介します。

(6)相続時精算課税を適用した贈与税の計算方法

贈与税額を算出するには、以下の計算式を使用します。

(贈与財産額 - 110万円) × 税率 - 控除額 = 贈与税額

税率と控除額については、前項で解説した贈与税額の一覧表から知ることができます。例えば父から子への贈与(特例贈与財産)で贈与財産額が3,000万円であれば、一覧表のうち「3,000万円以下」が適用されます。

3,000万円の贈与をしたとすると、以下の計算式になります。

(3,000万円 - 110万円) × 45% - 265万円 = 10,355,000円

贈与財産額のうち、約3分の1が贈与税となります。

それでは、相続時精算課税を選択した計算式で再び計算してみましょう。

相続時精算課税を選択することで2,500万円が控除されるという計算になります。

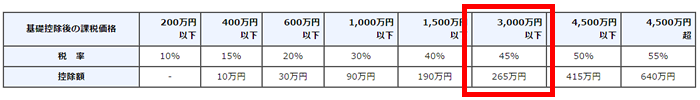

(3,000万円 - 2,500万円) × 20% - 30万円 = 70万円

税率が20%なのは、3,000万円から相続時精算課税の特別控除を差し引いた結果が500万円になったので、直系尊属の特例贈与財産の一覧表で「600万円以下」に該当するからです。これを見ると税率が20%、控除額は30万円となっています。

相続時精算課税を適用しない場合だと1千万円以上になった贈与税が、相続時精算課税を適用するとことで何と70万円にまで下がりました。

この計算結果から、相続時精算課税を活用することによる節税効果を実感していただけると思います。

2、相続時精算課税の5大メリット

(1)相続税を節税できる

相続時精算課税を活用する人の目的として第一に挙げられるのが、相続税の節税です。単に生前贈与をしただけであれば逆に税額は大きくなりますが、相続時精算課税によって得られる2,500万円の特別控除を活用することによって大きな節税効果を得られるのは、最大のメリットと言って良いでしょう。

(2)相続財産を先渡しすることができる

相続時精算課税の制度が設けられた背景には、高齢になる前に財産の継承を行いやすくするという目的があります。高齢者同士で財産の継承を行ったとしても経済の活性化に資するとは考えにくく、できるだけ現役世代の人に継承していくことで不動産の購入などにお金が回っていくことが国の思惑です。

この思惑は相続時精算課税を活用する人にも言えることで、少しでも早く相続を済ませておきたいという人にとってもメリットがある制度です。相続の先渡しができるということは、次項にあるようなメリットも生まれてきます。

(3)値上がりが見込まれる財産を値上がり前に贈与できる

相続財産の中には不動産や株など、今後値上がりするかも知れないものもあります。値上がりしてから相続をするとその分相続税が高くなってしまいますが、値上がり前に贈与をすることで長期的な視野の節税が可能になります。

(4)財産の評価を低くすることができる

親の死亡による相続は予測不可能なタイミングでやって来ることもありますが、贈与であれば入念に事前準備や検討をした上で行うことができます。アパートなど賃貸不動産を購入して贈与をするなど評価額を可能な限り低くするといった節税戦略の選択肢も広くなります。

(5)遺産相続の揉め事を回避できる

相続は「争族」と揶揄されることもあるほど、揉め事が起きやすいことで知られています。相続の場合は法定相続人の規定があるため故人の意向通りに必ずしもなるとは限りませんが、生前贈与であれば意向通りの財産継承がしやすいため、「争族」のリスクを回避できます。

3、相続時精算課税の4大デメリット

(1)選択は一度きり、撤回は不可

相続時精算課税は、「相続時精算課税選択届出書」を税務署に提出することによって手続きを行いますが、これを一度行うと撤回はできません。何も選択していない状態で適用されてきた暦年課税の「年間110万円」という控除枠はなくなります。

一度きりの2,500万円という特別控除枠を使うか、毎年110万円の控除枠を使うか、慎重に選択をする必要があります。

(2)その後の制度改正がリスクになる可能性がある

相続時精算課税が登場する前は、この制度が設けられることを予想していた人はほとんどいませんでした。つまり、今後このような制度がまた新たに登場する可能性があり、それが相続時精算課税よりも有利なものであったとしても撤回は不可なので、せっかくの制度を活用できない可能性があります。

(3)相続税が発生して節税効果が薄れる場合も

相続時精算課税の大きな特徴として、「相続時に足し戻す」というものがあります。「1ー(5)相続時精算課税を適用した贈与税の計算方法」では3,000万円の贈与というモデルケースで計算した結果、1千万円以上だった贈与税を70万円まで下げることができたので930万円以上の節税が実現しましたが、この3,000万円は相続時に足し戻されるので、他に相続財産があった場合はその財産にこの3,000万円も加算した上で評価されます。

他に相続財産がない場合や、それを足しても相続税の課税対象にならないのであれば問題ありませんが、それが課税対象額を超えると相続税が発生します。相続税の計算方法など詳細については、「相続税の計算は意外と簡単? 相続税の計算方法について」をお読みいただくのが良いかと思います。

(4)申告が煩雑

手続きの方法や必要書類は「4、相続時精算課税を利用した手続きの流れ」で解説しますが、相続時精算課税を選択するにはそのための書類を提出する必要があり、通常の贈与申告よりも手続きが煩雑になります。

このデメリットについては税理士など専門家に依頼する場合は問題ありませんが、自分で手続きをする場合は注意してください。

4、相続時積算課税制度を利用すべきなのは、こんな人

(1)相続税の課税対象ではない人

相続税には3,000万円と、法定相続人1人あたり600万円という控除枠があります。相続予定の財産がこれを超えないと見られる場合は、先に相続時積算課税制度を利用して生前贈与をするメリットがあります。

なぜなら、この相続時積算課税制度を利用すれば生前贈与で課税されることなく、早めに財産の継承が可能だからです。

名称の通り「相続時に積算課税」される制度ですが、そもそも課税対象になるほどの財産がないのであれば課税されることなく、生前贈与時の贈与税を丸々節税することができます。

(2)値上がりが見込まれる財産がある人

株などの証券を相続予定の人で、その財産が将来値上がりする見込みがある場合は、値上がりしてから贈与や相続をすると税金も高くなります。そこで値上がり前に相続時積算課税制度を利用して早めに贈与をしておくのは節税方法として有効です。

(3)収益不動産を相続する予定の人

収益不動産は文字通り、収益を生み出し続ける不動産なので、その収益が増えてしまうと相続財産が増え、税額を押し上げます。そこで相続時積算課税制度を利用して家賃収入が蓄積する前に贈与をしておくことで、相続税の節税になります。

(4)早めに、思惑通りの財産の移転をしてしまいたい人

財産を継承したい相手が決めておきたい場合や、将来に状況が変化して思い通りの相続ができない見込みがある人は相続の前に生前贈与を検討するのが有効ですが、相続税よりも税率の高い贈与税がネックになります。

そこで、相続時積算課税制度を利用して生前贈与をしてしまうことで仮に相続税が発生したとしても、思惑通りの財産移転が可能になります。

5、相続時精算課税を利用した手続きの流れ

(1)財産を贈与する

親から子へ、相続時精算課税を利用して移転したい財産を贈与します。贈与にあたっては所有権の移転を登記するだけでなく贈与契約書を作成して、贈与の事実を書面化します。

書面についてはテンプレートが金融機関などで無料配布されていますので、その中のどれかを使用すると作成しやすいと思います。

以下は証券会社のいちよし証券が配布している、贈与契約書のテンプレートです。

(2)税務署に必要書類を提出する

贈与の申告は税務署に行いますが、それと同時に相続時精算課税を選択する意向を書面にて税務署に提出します。提出時期は、贈与が行われた時の次にやってくる確定申告、つまり次の2月16日から3月15日の間です。

税務署に提出する必要書類は、以下の通りです。

①必要書類

②添付書類

- 贈与者の住民票

- 贈与者の戸籍付表

- 受贈者の戸籍謄本

- 受贈者の戸籍付表

添付書類については、国税庁の関連ページ「相続時精算課税を選択する贈与税の申告書に添付する書類」でも確認できます。

(3)贈与税の納税

前項までの申告内容に基づき、贈与税を納税して相続時精算課税を利用した贈与手続きは完了です。

(4)特別な事情が発生した時の添付書類

①贈与を受けた人が贈与を受けた年に死亡した

贈与を受けたものの、その本人が同年に亡くなった場合であっても相続時精算課税の選択は可能です。その場合は、以下の書類を添付して「亡くなった受贈者の居住地所轄税務署」に提出します。

こちらのページにある9番、「申告書付表」から目的に応じてひな形をダウンロードできます。

- 受贈者にとっての相続人の戸籍謄本

それぞれの相続人の本籍地がある市町村役場で入手できます。

②住宅取得等資金の非課税を併用したい

住宅取得等資金の非課税制度と、相続時精算課税制度は併用が可能です。併用をしたい場合に必要な添付書類は、以下の通りです。

- 源泉徴収票

受贈側の人の所得額を明確にするために必要です。

- 登記事項証明書

非課税制度を利用する住宅の築年数などに関する情報が記載されている書類で、法務局で入手可能です。

住宅取得等資金の非課税と相続時精算課税制度の併用については、国税庁の「住宅取得等資金の贈与を受けた場合の贈与税の計算(相続時精算課税の選択をした場合) 」に公式情報があります。

6、ちょっと待った!相続時精算課税を選択する前に注意したいこと3つ

(1)一度選択したら元に戻せない!

相続時精算課税選択の届出書を提出すると、もう二度と元には戻せません。暦年課税の取り扱いはなくなるので、本当に選択してしまった良いのかどうかを最後にもう一度確認してから選択するようにしてください。

(2)小規模宅地等の特例の方が有利になることも!

相続税には小規模宅地等の特例という制度があります。最大で課税対象額が80%減額される制度ですが、相続時精算課税との併用はできません。どちらが有利なのか、それを比較した上で選択することをオススメします。

【参考】

国税庁「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

(3)祖父母から孫に贈与する場合は相続税が2割増しに!

祖父母から孫への贈与は、間に子の世代を挟まないため相続コストの節約になりますが、祖父母から見て孫は法定相続人ではありません。法定相続人ではない人に贈与をすると相続税が発生した際に2割増しになってしまいます。

相続税の課税対象になっていないかどうかのチェックは、祖父母から孫への贈与時にも注意が必要です。

まとめ

相続税や贈与税の仕組みは複雑なので分かりづらいことが多いので、相続時精算課税が節税に良いらしいという話を聞いても理解するのに難しい部分があるかと思います。その仕組みと節税効果、手続きについて詳しく解説してきましたが、いかがでしたか?

相続時精算課税はうまく活用すると贈与税の大幅な節税と、将来やって来る相続対策としても非常に有効なので、この記事の内容を参考に相続という大きな節目を賢く乗り切ってください。