不動産投資をはじめるときに、はじめてローンを契約されるかたが多くいらっしゃいます。

では、不動産投資ローンを組むときにどこの金融機関と契約するのがいいのか?

低金利で融資を受けるためには、どんな交渉方法が有効なのでしょうか?

今回は、知っておいたほうが有利になる金融機関との交渉術をご紹介します。

- 不動産投資と銀行の関係

- 不動産投資ローンを組める金融機関

- 融資が通りやすくなる交渉方法3つ

- 不動産投資ローン利用時に金利を安くするための交渉方法3つ

- 不動産投資ローンの融資審査状況

なお、不動産投資ローン全般についてはこちらの記事をご参照ください!

【無料のWEB診断】無理のない借入額を判定

借入可能額を把握した上で、効率的に不動産投資を始めたいなら、無料のWEB診断『INVASE』をご利用ください。職業や年収等からリスク許容度を判定し、無理のない借入可能額が分かります。

- 結果まですべて無料

- 物件が決まっていなくても借入可能額を判定できる

- すでに物件を持っていても判定できる

不動産ローンで上手に交渉を進めるには、高いキャッシュフローを生み出す利回りの高い物件、資産価値が落ちにくい物件を選ぶこと。そして金融機関から信頼を得ている不動産会社を選ぶことの2点が重要です。

1、不動産投資と銀行ローンの関係とは

(1)不動産投資に金融機関が大きく関わる理由

不動産投資をするときには、ほとんどの方がローンを利用します。

なぜなら不動産投資は、安いものでも数百万円、一般的には数千万円以上の投資になることが通常で、キャッシュのみで投資物件を購入することが難しいからです。

また、ローンを組むことで、少ない自己資金でも投資を始めることができます。

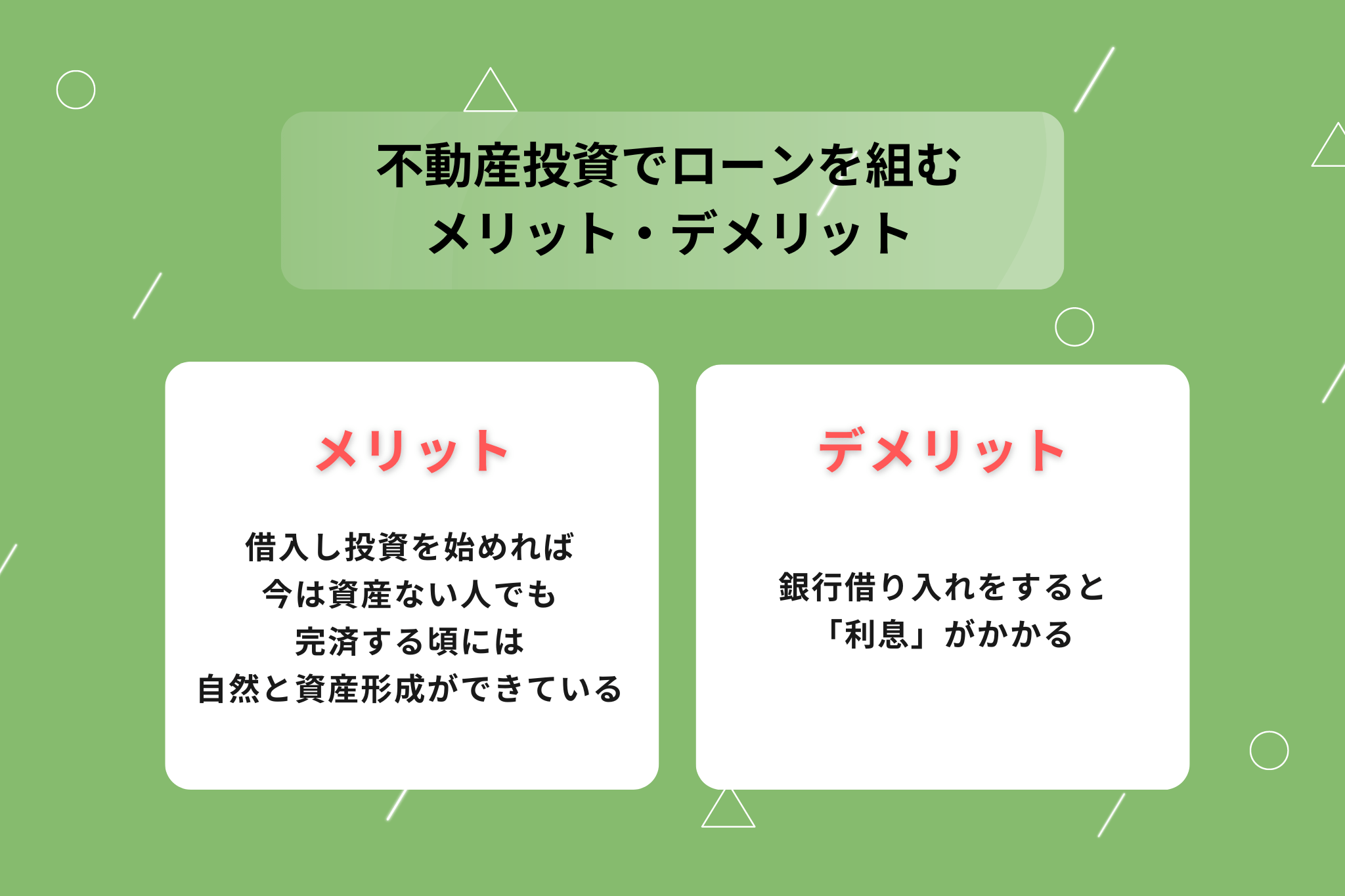

(2)不動産投資でローンを組むメリット

不動産投資は、「キャッシュのみで始めることが難しい」とお伝えしましたが、言い換えると「銀行から融資を受けて始められる投資である」といえるのです。

株やFXといった投資では、金融機関に借り入れをして始めることはまずできません。

不動産投資は、家賃収入をローンの返済に充てることができ、返済を進めれば進めるほど「資産」としての不動産を自分のものとすることができます。

今はまったく資産を持っていない人でも、ローンを組んで投資を始めることで、完済する頃には自然と大きな資産形成をすることができる点がメリットになります。

(3)不動産投資でローンを組むデメリット

銀行借入をすると「利息」がかかることがデメリットになります。

利率が高くなると、その分毎月の支払金額が大きくなるので、収益を圧迫して不動産経営が苦しくなるでしょう。

ローンの金利は、不動産投資の収益性に大きく関わります。不動産投資を成功させたいのであれば、銀行ローンを組むときに、なるべく低金利で好条件のローン設定をすることが重要になってきます。

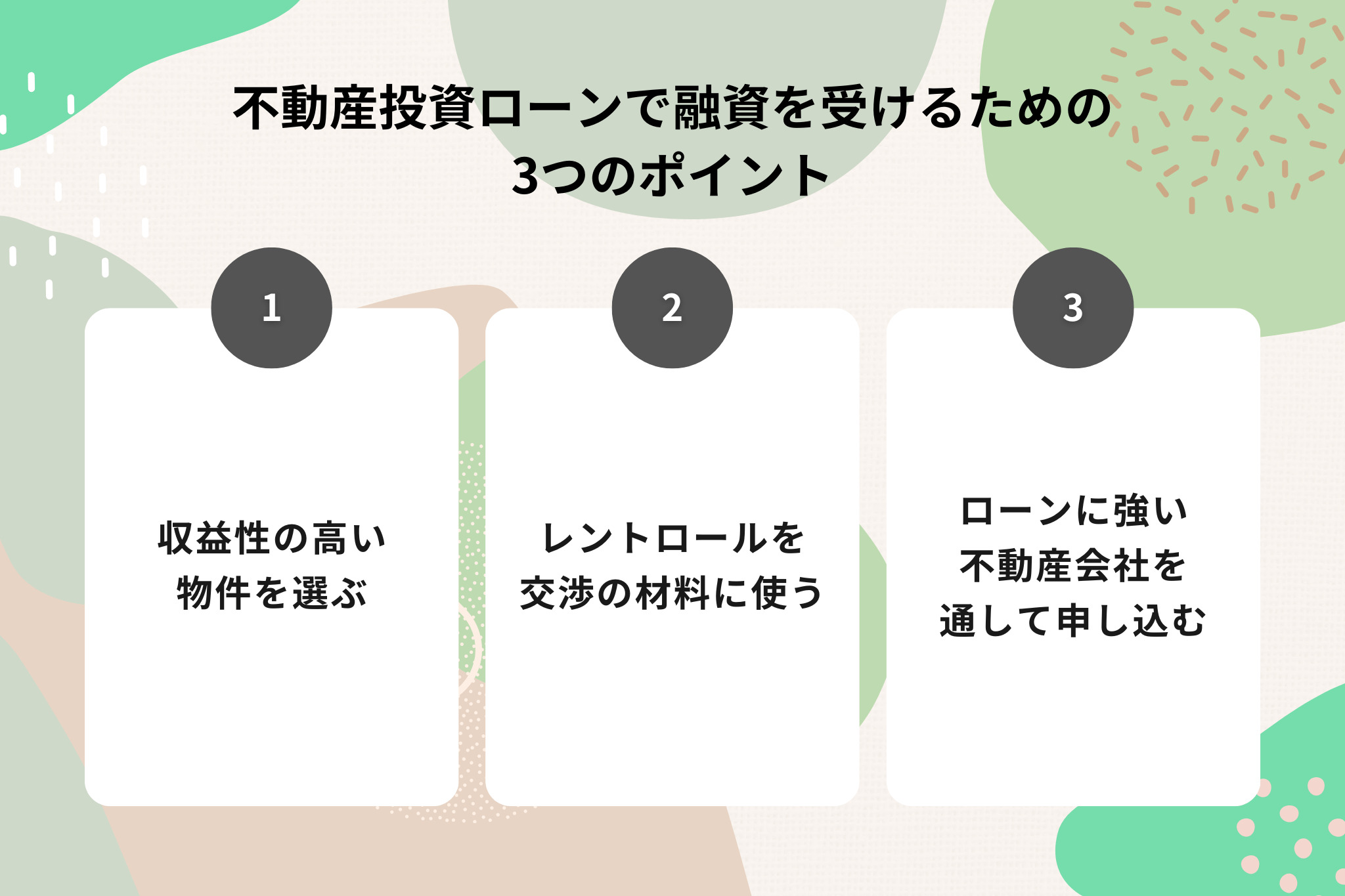

2、不動産投資ローンで融資を受けるための3つの交渉方法

不動産投資ローンを利用するとき、どのようなことに注意したら審査にとおりやすくなるのでしょうか?

投資用のローンの場合、居住用の住宅ローンとは全く異なる対応が必要になりますので、以下で融資を受けやすくするための交渉方法をご紹介します。

(1)収益性の高い物件を選ぶ

不動産投資をするときには、個人の信用力と同じくらい「物件の返済能力」が重要になります。

つまり、物件の担保価値が高ければ、その分融資を受けやすくなるのです。いざとなれば、物件を差し押さえることにより、ローンを回収することができるためです。

物件の返済能力についてはさまざまな方法で評価される可能性がありますが、重視されるのはやはり「利回り」です。

さらに、物件が所在するエリアの賃貸需要が将来にわたって見込まれること、きちんと管理がされていて資産価値が保てる物件であることなども収益性の高さに関わるでしょう。

なるべく高いキャッシュフローを生み出す利回りの高い物件、資産価値が落ちにくい物件を選ぶと、融資にとおりやすくなる銀行が多くなります。

(2)レントロールを交渉の材料に使う

不動産投資ローンの融資で注目されるもう1つのポイントが、「レントロール」です。

レントロールとは、対象物件の賃貸条件の一覧表で、それぞれの入居者の家賃や契約期間、属性などが一覧になっているものです。

不動産投資用物件では、良質の賃借人が入居していたら、その分賃料収益が上がりやすく、担保価値も上がるといえるでしょう。

そこで、ローンの交渉をするときには、対象物件のレントロールを作成し、それがいかに良質であるかを強調することも交渉方法の1つになります。

そのためには、物件選びの段階から「レントロールが優れている物件」を購入する姿勢が求められます。

したがって、利回りだけでなく、最近入居した賃借人に適用されている賃料や入居率、入居している場合は入居者の属性等のチェックも必ず行いましょう。

(3)ローンに強い不動産会社を通して申し込む

不動産会社には、各社提携している金融機関があります。

提携銀行が豊富で、投資家の状況に合わせて複数の金融機関の融資を紹介できる不動産会社は、金融機関からの信頼も得ていると考えてよいでしょう。

投資家だけでなく金融機関からの信頼も得ていれば、スムーズに審査が進むことが期待できます。

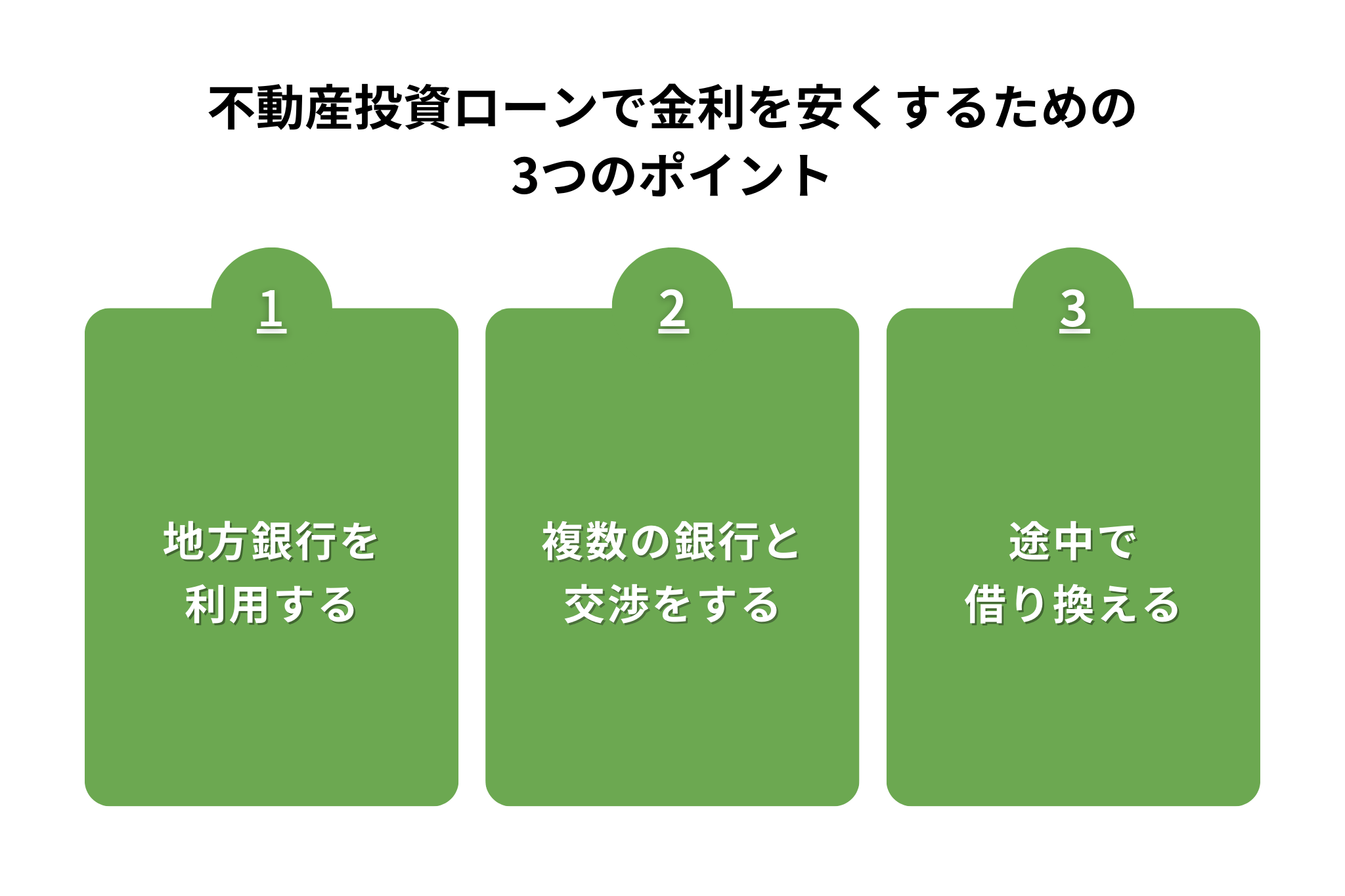

3、不動産投資ローンで金利を安くするための3つの交渉方法

不動産投資を成功させるためには、なるべく金利を低くしてローンを利用することが重要ですが、利率は金融機関によっても大きく異なりますし、交渉次第でも変わってくるのです。

(1)地方銀行を利用する

1つの方法として、地方銀行を利用する方法があります。

担保物件が銀行の営業エリア内の場合などには、銀行側のリスクが小さくなるので、金利下げ交渉をしやすいです。

普段からその銀行をメインに利用していて、地縁がある場合は優遇してもらいやすくなるでしょう。

(2)複数の銀行と交渉をする

地元に複数の銀行がある場合、複数と交渉を行い、互いに競争させることによって金利を下げられる可能性があります。

(3)途中で借り換える

当初は固定金利で不動産投資ローンを借りておき、後に金利が下がったタイミングで借り換えをする方法も有効です。

ただし、借り換えるとローン設定の手数料や保証料がかかるので、借り換えにかかる諸費用を勘案しても総返済額が減ることを確認してから行いましょう。

また、金利のタイプは固定金利を選ぶことをお勧めします。

固定金利にしておけば、将来の金利上昇リスクを抑えることができますし、金利が下がったときには再度借り換えをして、金利をどんどん下げられる可能性があるからです。

◎こちらもご覧ください!「資金調達プロ」

不動産担保ローンの審査に通らない原因は?審査基準や本審査に落ちる確率と対策、借入可能額について

4、不動産投資ローンの融資審査状況

不動産投資ローンを設定するとき、金利等の条件が重要なことは当然ですが、そもそも融資の審査に通らなければどうしようもありません。

ここ数年の間、不動産投資ローンの審査は厳しくなってきたのか、甘くなったのか、はたまた変わっていないのか、どのような状況なのでしょうか?

(1)アンケートから見る融資審査状況

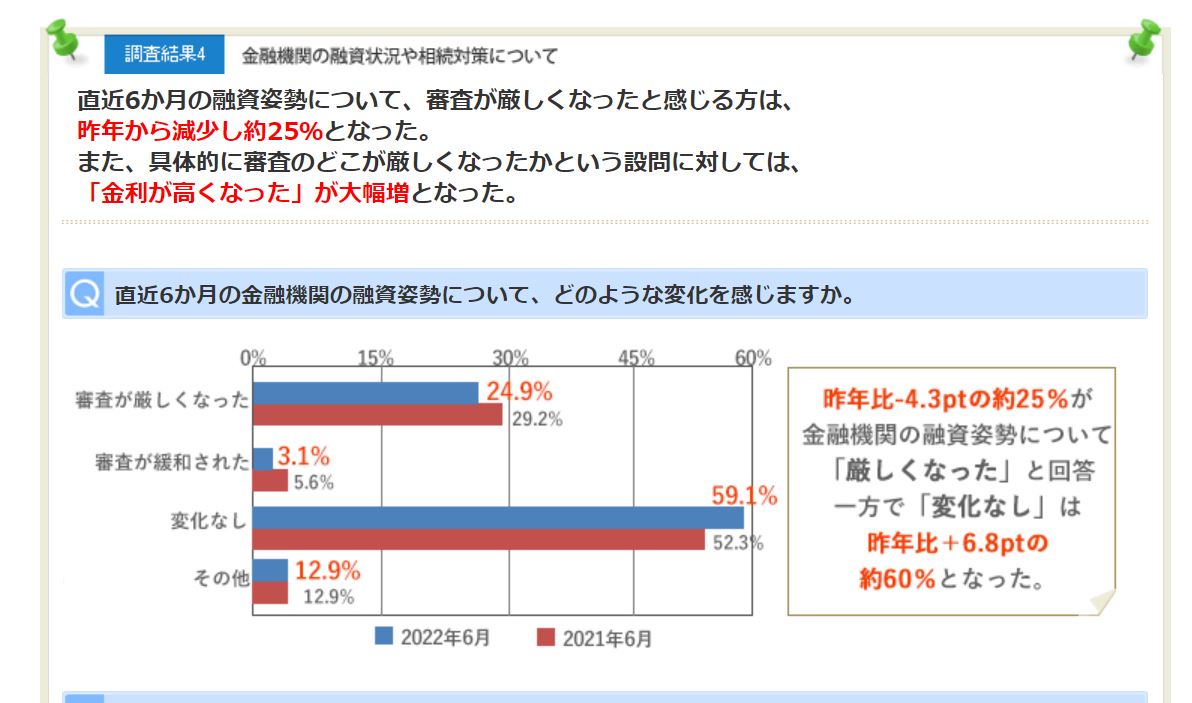

「ノムコム・プロ」が2022年6月に行った「不動産投資に関する意識調査」の、金融機関の融資状況に関するアンケートをみてみましょう。

参照:【ノムコム・プロ】2022年:不動産投資に関する意識調査

当アンケートでは、直近6か月の金融機関の融資姿勢について約60%の投資家が「変化なし」と回答しています。さらに、審査が厳しくなったと回答した投資家は約25%となっています。

「なぜ厳しくなったと感じるか」の質問では、

- 求められる自己資金の割合が上がった

- フルローンでの融資が受けづらくなった

- 金利が上がった

といった回答が多いという結果でした。

「審査が厳しい」という状況は、近年変わっていないといえるでしょう。

(2)現在、不動産投資ローンの審査は厳しい?

アンケート結果からもわかるように、不動産投資ローンの審査は徐々に厳しくなってきており、今後もその流れが続くと考えられます。

なぜなら、近年不動産投資が過熱気味となっており、融資残高も増えて、国や金融機関が警戒態勢を強めているためです。

たとえば最近では、会社員や、年齢の若い方なども不動産投資に参入しています。このこと自体は悪いことではないのですが、よくわからないまま契約してしまい大きな損失を出したり、詐欺業者の被害に遭ったりする方も増えています。

現在、不動産の価格自体も上昇気味になっているので、今後融資が絞られると投資のハードルが上がってしまう可能性もあります。

もし、今ほしい物件があるならば、早めに融資を受けて購入しておくと良いでしょう。

5、不動産投資ローンを組める銀行10選

不動産投資をするときには、借入先の銀行選びがポイントとなります。

不動産投資ローンは住宅ローンとは異なり、どこの銀行でも組めるわけではありませんし、金利などの条件も、金融機関によって大きく異なってくるからです。

以下では、不動産投資ローンを組める銀行を11行、ご紹介します。

(1)日本政策金融公庫

利率は2%前後で標準的ですが、年収の要件がなく、どのような人でも借入できますし、借入比率も100%まで設定できることがメリットとなります。

借入年数は最長10年程度で、短い期間で完済する必要があります。

日本政策金融公庫は、不動産投資を行うという投資目的での利用ができず、不動産賃貸業として事業を行うという目的で融資を受けることになります。そのため、必要書類の用意を含め全ての手続きを自身で行う必要があることも覚えておきましょう。

主な融資対象物件は、RC、鉄骨、木造です。

日本政策金融公庫

(2)オリックス銀行

オリックス銀行は全国で利用でき、不動産投資ローンに積極的な銀行です。

利率は2~3%台と高めですが、年収500万程度から利用できるためハードルが低いといえるでしょう。

基本的に首都圏・近畿圏・名古屋市・福岡市の居住用不動産が対象となっています。

(3)横浜銀行

横浜銀行は、東京や神奈川で営業している地方銀行です。

不動産投資ローンの利率は1%程度で、「変動金利型」もしくは「固定金利指定型」になります。

借入年数は、減価償却の耐用年数内で、年収は1,000万円以上あることが望ましく、借入比率は100%まで借りられます。

融資対象物件は、主にRC造や新築木造住宅となります。

横浜銀行

(4)静岡銀行

静岡銀行は、東京や神奈川、札幌や大阪、福岡などの全国の主要都市で利用できる銀行です。

利率は3%台と高いのですが、借入年数を35年まで設定することができます。年収は700万円以上の方が目安となるので、比較的借入のハードルが低くなっています。

融資対象物件は、築古の木造物件が多いです。

静岡銀行

(5)愛知銀行

愛知銀行は、愛知県内で利用できる地方銀行です。

利率は1%台と低いですが、利用者の属性は「愛知県内の地主」であることが必要です。すなわち、年収ではなく地主であるかどうかが問題となります。

また、融資割合は80%が目安となり、主な融資対象物件は、RC、鉄骨、木造住宅です。

愛知県内は、愛知銀行に限らず、比較的融資の審査が厳しくなっています。

愛知銀行

(6)関西みらい銀行

関西みらい銀行は、近畿圏に出店の多い地方銀行です。

利率は3%台と高めですが、年収700万円程度であれば利用することができます。

借入期間の上限は25年で、融資比率は100%まで借入できるので、比較的柔軟性が高いといえます。

主な融資対象物件は、RCと鉄骨、木造です。

関西みらい銀行

(7)山陰合同銀行

山陰合同銀行は、山陰地方や大阪、兵庫県で利用できる地方銀行です。

利率は3%台と高めですが、年収700万円程度の方でも利用できますし、借入期間は法定の耐用年数より長期間にするなど、柔軟な対応をしてもらえます。

借入比率は100%までの借入が可能となっており、主な融資対象物件はRCや鉄骨造りです。

山陰合同銀行

(8)福岡銀行

福岡銀行は、福岡を中心とした九州全域で利用できる地方銀行です。

利率は1.2%程度と低めですし、年収700万円程度でも利用することができますが、県外の人が借り入れをするときには、地縁が必要となります。

借入年数は法定の耐用年数内であることが必要であり、借入比率は100%まで可能です。

主な融資対象物件はRC、鉄骨、木造です。

福岡銀行

(9)オリックス銀行

オリックス銀行は全国で利用でき、不動産投資ローンに積極的な銀行です。

利率は2~3%台と高めですが、年収500万程度から利用できるためハードルが低いといえるでしょう。

基本的に首都圏・近畿圏・名古屋市・福岡市の居住用不動産が対象となっています。

(10)三井住友銀行

全国展開しているメガバンクですが、不動産投資ローンの貸付業務も行っています。

三井住友銀行の場合、借入の利率は1.0%前後です。

借入年数は、減価償却の耐用年数内に限られます。年収は1,000万円あることが望ましく、借入比率は9割が目安です。

全国対応しており、融資対象は主にRC造りの物件です。

三井住友銀行

(11)りそな銀行

りそな銀行も全国展開しているメガバンクとなり、利率は1%台で借入年数は30年以内です。

年収は1,000万円以上あることが望ましく、借入比率は100%まで借りられます。

融資対象物件は、主にRC造りのものとなります。

りそな銀行

6、不動産担保ローン会社2選

この章では、不動産担保ローン会社を紹介します。

(1)つばさコーポレーション不動産活用ローン

| 金利 | 適用年利4.00%~15.00%(実質年利15.00%以下) |

| 融資金額 | 上限なし(担保評価内) |

| 融資期間 | 最長30年 |

| 利用対象 | 個人 |

| 融資実行までの日数 | 最短当日から1週間 |

つばさコーポレーションの不動産担保ローンは、個人を対象にした、資金使途の制限のないローンです。

融資金額に上限が決められていないため、条件次第で高額融資を受けられる可能性があります。

担保する不動産の評価額に応じて、融資額が決定されるため、審査は比較的柔軟であるといえるでしょう。

(2)日宝不動産活用ローン

| 金利 | 4.0%~9.9% |

| 融資金額 | 50万円~5億円 |

| 融資期間 | 1ヶ月~30年 |

| 利用対象 | 個人・法人・個人事業主 |

| 融資実行までの日数 | 明記なし |

日宝は、不動産担保ローンの専門ノンバンクで、40年以上の実績を持つ企業です。

特徴として、「不動産の抵当権順位を問わない」点が挙げられます。

また、借地や再建築不可の悪条件の不動産でも融資に対応しており、個人・法人・個人事業主でも利用できるなど、柔軟な審査を期待することができます。

不動産投資の銀行ローン関するよくある質問

(1)過去の返済の延滞が審査に影響することはある?

はい、過去に延滞、未払がある場合は影響します。

クレジットカードの引き落としや携帯電話の支払いなども対象になり、1ヶ月以上支払っていなかった場合は「延滞」として登録されます。

延滞の履歴は、支払滞納状態の解消後、最大5年間経過しなければ消えません。

(2)ローンの審査にかかる期間は?

ローンを申し込む際は、まず事前審査を行います。事前審査は2日~1週間程度かかるでしょう。

事前審査が通ると、物件の売買契約ができますので、このタイミングで売買契約を行い、本審査に進みます。本審査は2週間~1ヵ月を目安に完了します。

(3)銀行の融資に関して相談できる場所はある?

不動産投資の教科書の「セカンド・オピニオン」では、20戸以上を所有する現役投資家に、ローンについての相談を含めた収益用不動産に関する相談をすることができます。

提案された物件の見方、金融機関の選び方など、不動産投資にまつわる疑問や不安を無料で相談できますので、ぜひこの機会にご利用ください。

まとめ

今回は、不動産投資における銀行の重要性について、ご説明しました。

自分に適した銀行を探し、効果的に融資交渉をしてより有利にローンを組みましょう。

低い金利で不動産投資ローンを組むことで、不動産投資の収益性が上がり、失敗しない不動産投資につながります。