固定資産税は、土地や家屋などの固定資産を所有していると課される税金であり、各市区町村が算定する固定資産税評価額に基づいて計算されます。固定資産税評価額は、3年に1度見直されます。

この記事では、ご自身で固定資産税評価額を確認するための方法や、固定資産税や都市計画税を算出する計算式をわかりやすくまとめました。

※不動産にかかる税金と節税について以下の記事も参考にしていただけたら幸いです。

目次

1、固定資産税評価額とは

その名の通り、固定資産税の計算に用いられるのが固定資産税評価額です。

固定資産税評価額は土地と家屋それぞれに定められ、立地や住宅設備などから不動産を評価することで決まります。1度決まったらずっと同じわけではなく、適正な時価のもと算出するために3年に1回見直し(評価替え)がされます。

直近では令和3年度(2021年度)に評価替えが行われました。次回は令和6年度(2024年度)です。

固定資産税評価額は、固定資産税以外の税金でも計算に用いられます。詳しくは「2、固定資産税評価額は具体的にどのような税金の計算で使われるか?」と「4、固定資産税評価額の決め方」で紹介します。

2、固定資産税評価額をもとに算出する税金4種

以下の税金を計算する際に、固定資産税評価額が使われます。

(1)固定資産税

土地・家屋・償却資産の所有者に課される税金です。管轄の市町村に納める地方税です。土地・家屋に関する固定資産税は賃貸住宅に住んでいる人には課税されません。

(2)都市計画税

都市整備の財源確保のために徴収される税金です。固定資産税とともに、市町村に納める地方税です。

(3)登録免許税

売却、贈与、相続などで不動産の所有者が変わり不動産登記をする際に納める税金(国税)です。

(4)不動産取得税

一定金額以上の不動産を取得した際に課税される税金(地方税)です。

相続による取得の場合は課税されません。

3、所有する不動産の固定資産税評価額を調べる方法

所有している土地、建物の固定資産税評価額を知る方法は3つあります。

(1)固定資産税課税明細書(納付書)を見る

市町村から年に4回届く、固定資産税納税通知書。

これに同封されている「令和△△年度固定資産税・都市計画税課税明細書」の「価格」または「評価額」の欄を見ると、固定資産税評価額を確認できます。

(2)役場で証明書を取得する

管轄の市町村役場(東京都内の場合は都税事務所)窓口に行けば、「固定資産評価証明書」の交付申請をすることができます。自治体ごとに300~400円程度の発行手数料がかかります。

ちなみに、似たような証明書に「固定資産公課証明書」があります。こちらですと、「固定資産評価証明書」の内容に加え、課税標準額、税額も記載があります。同じ手数料を支払うなら公課証明書をもらうことをおすすめします。

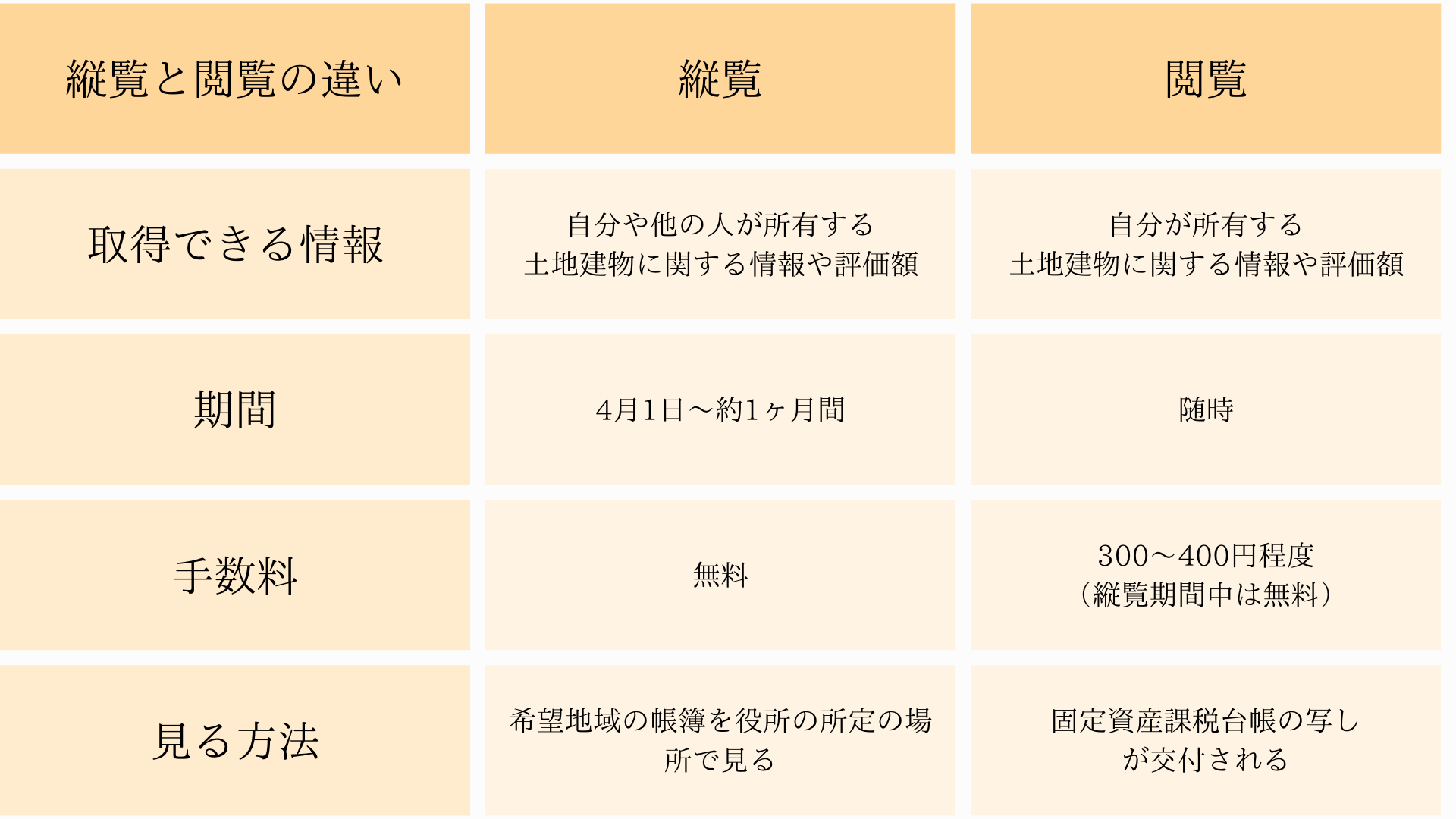

(3)役場で固定資産課税台帳の縦覧・閲覧

市町村役場(または都税事務所)では、証明書の発行以外に縦覧(じゅうらん)・閲覧という方法でも固定資産税評価額を確認できます。

①縦覧

毎年4月1日から第1期の納期期限日までの間、自分の土地と建物だけでなく、他の人の土地や建物の評価額も確認することができます。ただし縦覧帳簿には所有者の情報は記載されていません。料金は無料です。

②閲覧

自分が所有する土地、建物の評価額や関連する全事項が記載された固定資産課税台帳は申請すればいつでも見ることができます。縦覧期間中ならば無料、それ以外の期間ならば300円~400円の手数料が必要です。

4、固定資産税評価額の決め方

固定資産税評価額の決め方は、総務省が定めた「固定資産評価基準」に基づいて算定されます。

細かい点数制度などがありますが、ここでは土地と建物それぞれについて簡単に説明します。

(1)土地の評価方法

公示価格(1月1日時点における土地の基準価格、毎年3月末に国土交通省から発表される)や都道府県地価調査価格(毎年7月1日時点に各都道府県が判定する地価の標準価格)、不動産鑑定士による評価を参考に、これらの7割程度の価格を固定資産税評価額としています。評価は「固定資産税評価基準」に基づき、市町村長または東京都知事が価格を決定します。

(2)建物の評価方法

建物の固定資産税評価額は、おおむね建築費の50~70%になります。

新築後、現地に「家屋実地調査」の調査員(役所で固定資産税を担当する職員)がやってきて、屋根、外壁、基礎、柱などの造りを見られます。また、給湯器、流し台、トイレなどの設備も「固定資産評価基準」をもとに点数化され、評価に反映されます。これらにチェックが入るのは「同じ建物を再度新築するとしたらどのくらい費用がかかるか」を想定するためです。固定資産税評価額は、この「再建築価格方式」という方法によって額を決めているのです。

また、築年数に応じて減額することを考慮した「経年減点補正率」を乗じることで、建物が劣化していくことも評価額に反映させています。

(3)マンションの評価方法

マンションの場合にも、土地、建物それぞれの固定資産税評価額が設定されています。

土地についてはマンションの敷地全体の固定資産税評価額に、各部屋の専有面積に応じた持分割合を乗じて算出します。

建物(各部屋)については階数に関係なく、同じ面積、同じ間取りの部屋は固定資産税評価額も同一です。

(4)固定資産税評価額が納得できないときは?

固定資産税評価額は人の目で評価しているもの。なんらかのミスでずいぶん高めの評価額をつけられてしまうケースもまれにですが起こりえます。

その際は、納税通知書の交付日から60日以内に、書面を通じて不服申立てを行なうことができます。申し立て先は各市町村の固定資産評価審査委員会です。各市町村の固定資産税の窓口や都税事務所、市税事務所には申請書が用意されています。

申し立てには申請書以外にも提出書類の準備が必要です。不服申し立てを行なう前に一度、管轄する市町村の固定資産担当の方に相談することをおすすめします。

5、固定資産税の税額を概算する方法とできるだけ節税する方法

100㎡の土地の固定資産税評価額が1200万円、建物の固定資産税評価額が1000万円の場合について考えてみましょう。

(1)固定資産税の出し方

(計算式)固定資産税=固定資産税評価額×1.4%

例を当てはめると、

土地の固定資産税…1,200万円×1.4%=16万8千円

建物の固定資産税…1,000万円×1.4%=14万円 となります。

(2)固定資産税が減額されるケース

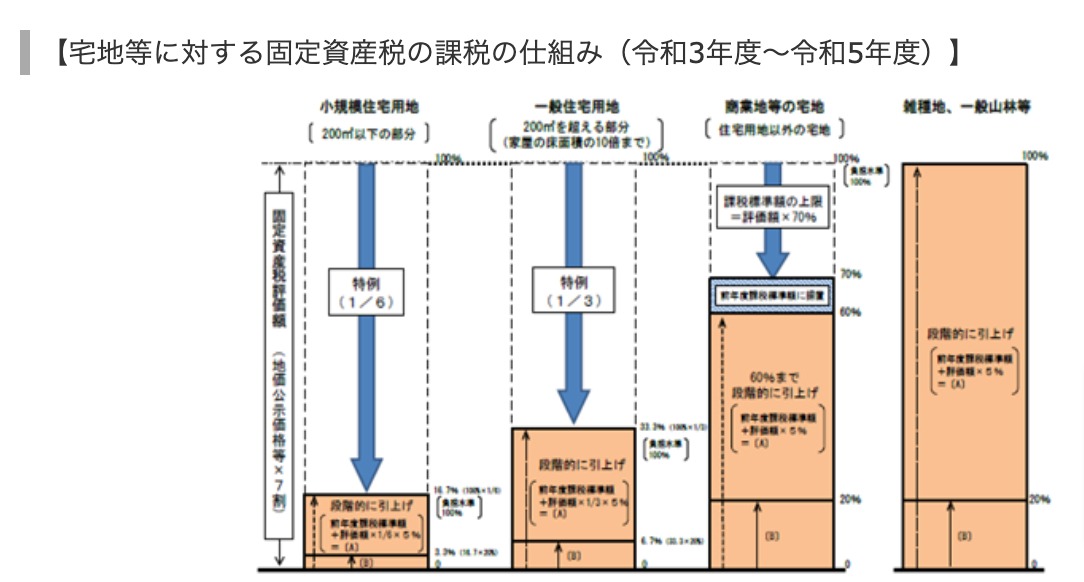

税額の負担を軽減させるため、住宅用の固定資産には特例が用意されています。

①住宅用の土地に対する特例

住宅用の土地に対する税金の負担を軽減するため、200㎡までの部分については固定資産税を1/6に、200㎡を越える部分については1/3に減額されます。

先ほどの例で考えると、

土地の固定資産税は「16万8千円×1/6=2万8千円」となります。

②新築に対する特例

居住用面積50㎡以上280㎡以下の住宅の場合、新築後3年間は、居住部分120㎡以内の部分に対して固定資産税が1/2に減額されます。

ただし120㎡を超える部分に対しては減額対象になりません。

先ほどの例にこの特例を当てはめると、

建物の固定資産税は「14万円×1/2=7万円」となります。新築後3年間は7万円、4年目からは14万円を納めることになります。

なお、3階建て以上の新築マンションで耐火基準を満たしている場合は新築後5年間この減額措置が適用されます。

(3)固定資産税の節税方法

広い土地を持っている場合、一筆の土地(登記上1つの土地として扱うこと)を複数の土地として扱う「分筆(ぶんぴつ)」が有効な場合があります。

今まで一定の評価をされていた1つの土地を、大きな通りに面している部分と利便性の低い部分とに分けることで、土地の評価額が変わり、安く抑えられる可能性があるからです。ただし、分筆にあたっては土地測定などの費用(30万円~100万円)が発生します。どのくらい税額が抑えられるか見積もった上で行ないましょう。

6、都市計画税の税額を概算する方法とできるだけ節税する方法

都市計画税は固定資産税と同時に納めることになります。

(1)都市計画税の出し方

(計算式)固定資産税評価額×0.3%

土地の都市計画税…1,200万円×0.3%=3万6千円

建物の都市計画税…1,000万円×0.3%=3万円

(2)都市計画税が減額されるケース

都市計画税においても、住宅用地に対して「5ー(2)固定資産税が減額されるケース」と同様の特例があります。

200㎡までの部分については固定資産税を1/3に、200㎡を越える部分については2/3に減額されます。

今回の例に特例を反映させると、土地の都市計画税は「3万6千円×1/3=1万2千円」となります。

(3)都市計画税の節税方法

固定資産税の場合同様、分筆によって固定資産税評価額を抑えることで都市計画税も節税可能です。

7、登録免許税の税額を概算する方法とできるだけ節税する方法

売買や相続などで不動産の所有権が移った場合、登録免許税を納付しなければなりません。

(1)登録免許税の出し方

(計算式)固定資産税評価額×0.4%

土地の登録免許税…1200万円×0.4%=4万8千円

建物の登録免許税…1000万円×0.4%=4万円

(2)登録免許税の節税方法

登録免許税は、不動産の所有者が変わる場合に納める税金です。

不動産売買の場合は、所有者が変わるのと同時に登記申請をしなければならないことがほとんどです。しかし相続であれば、登記申請のタイミングに気をつけることで節税も可能でしょう。

まず、評価替えのタイミングに注意しましょう。直近で大規模再開発や区画整理などがあり、次回評価替えで固定資産税評価額が上がると思われる場合は急いで登記申請するなど工夫が必要です。

また、建物については年数が経ち固定資産税評価額が安くなってきてからの申請がよいでしょう。

8、不動産取得税をの税額を概算する方法とできるだけ節税する方法

不動産を相続以外の方法で取得した場合にかかるのが不動産取得税です。

(1)不動産取得税の出し方

(計算式)固定資産税評価額×4%

令和6年(2024年)3月末日までは、4%→3%で計算します。

土地の不動産取得税…1200万円×3%=36万円

建物の不動産取得税…1000万円×3%=30万円

ただし、住宅用の土地取得の場合や新築の場合は軽減措置が用意されているため、0円になる場合が多くあります。次の項目で説明してきます。

(2)不動産取得税の軽減措置

①住宅用土地の軽減措置

令和6年3月末日まで、住宅のための土地取得については固定資産税評価額を1/2に減額して算出されますので、以下のようになります。

土地の不動産取得税…600万円×3%=18万円

②新築の場合の軽減措置

- 新築一戸建てで床面積50㎡~240㎡

- 新築マンションで床面積40㎡~240㎡

上記の場合は固定資産税評価額から1200万円が控除されます。

③中古の場合の軽減措置

- 一戸建てで床面積50㎡(マンションは40㎡)~240㎡

- (昭和56年以前に新築された住宅の場合)新耐震基準に適合し既存住宅売買瑕疵保険に加入している

- (新耐震基準に適合しない住宅を取得した場合)取得後半年以内に耐震改修工事を実施している

以上を満たしている場合は、新築時期に応じた控除を受けられます。たとえば、新築時期が平成9年4月以降であれば新築と同じ1,200万円の控除額となります。

| 新築された時期 | 控除額 |

| 昭和57年1月1日から昭和60年6月30日まで | 420万円 |

| 昭和60年7月1日から平成元年3月31日まで | 450万円 |

| 平成元年4月1日から平成9年3月31日まで | 1,000万円 |

| 平成9年4月1日から | 1,200万円 |

(3)不動産取得税の節税方法

取得日が令和6年3月までであれば4%→3%の軽減措置が受けられます。このまま法改正がなければ令和6年4月1日以降4%に戻りますので注意しましょう。

固定資産税評価額についてのQ&A

Q1、固定資産税評価額とは?どのように決まる?

土地と家屋それぞれに定められた、立地、住宅設備などから不動産を評価した金額。不動産の取得価格とは異なります。

土地については、公示価格(国土交通省発表)や都道府県地価調査価格(各都道府県が判定)、不動産鑑定士による評価を参考に、これらの7割程度の価格を固定資産税評価額としています。市町村長または東京都知事が価格を決定します。

家屋については、おおむね建築費の50~70%です。

Q2、固定資産税評価額は変わる?

1度決まったらずっと同じわけではなく、適正な時価のもと算出するために3年に1回見直し(評価替え)がされます。

Q3、固定資産税評価額はどの税金の計算で使われるか?

以下の税金を計算する際に、固定資産税評価額が使われます。

- 固定資産税

- 都市計画税

- 登録免許税

- 不動産取得税

Q4、固定資産税評価額に納得できない時はどうする?

納税通知書の交付日から60日以内に、書面を通じて不服申立てを行なうことができます。申し立て先は各市町村の固定資産評価審査委員会です。各市町村の固定資産税の窓口や都税事務所、市税事務所には申請書が用意されています。

申し立てには申請書以外にも提出書類の準備が必要です。不服申し立てを行なう前に一度、管轄する市町村の固定資産担当の方に相談することをおすすめします。

まとめ

固定資産税評価額の調べ方や、税額の計算方法について紹介してきました。

固定資産税は建物や土地にかかる高額な税金ですが、新築の場合、最初の数年は減額制度もあります。年に1回の縦覧期間には他の不動産の固定資産税評価額も知ることができますので、気になる方は確認してみるのもいいですね。

なお、より手間なく高く売却したいのであれば不動産売却査定サイトの活用がオススメです。

様々な売却査定サイトがありますが、その中でも不動産投資の教科書がオススメするのは、以下の大手6社が参画している「すまいValue

」です。

- 東急リバブル

- 住友不動産ステップ

- 野村の仲介

- 三井のリハウス

- 三菱地所の住まいリレー

- 小田急不動産