最近話題になっている「インフラファンド」に関心がおありですか?

さまざまな金融商品と比べても安定した高利回り、しかも環境ビジネスなど将来性のある分野に投資することもあって、注目度がグングン上昇しています。

しかし、単にインフラファンドと言われてもどういうものなのかイマイチよく分からないという方も多いでしょう。

それもそのはず、インフラファンドはまだ誕生してまもない投資ファンドで、知名度そのものもあまり高くありません。

しかし、

- 「高利回りであること」

- 「安定性が高いこと」、

- そして「将来性があること」

など、投資の対象として満たしておきたい条件をしっかりと満たしていることから、新しいものに敏感な投資家の間では話題となっているのです。

そこで、インフラファンドについて名前は知っていてもイマイチどういうものなのか、自分に合ったものなのか、そもそも投資する価値があるものなのか・・・そんな疑問に「不動産投資の教科書」がお答えいたします。

インフラファンドへの投資を始める具体的な方法も解説していますので、少しでもインフラファンドが気になる方は必見です。

なお、「ファンド」という概念について、「ファンドとは何か」7つのポイントできちんと理解しようにて詳しく解説しています。こちらも合わせてご覧ください。

目次

1、高利回りで話題のインフラファンドってなに?

「インフラファンドの利回りが高いらしい」という話を見聞きした方が気になる利回りについて、実際のところを見てみましょう。

(1)7%前後の高利回りが続出しているインフラファンド

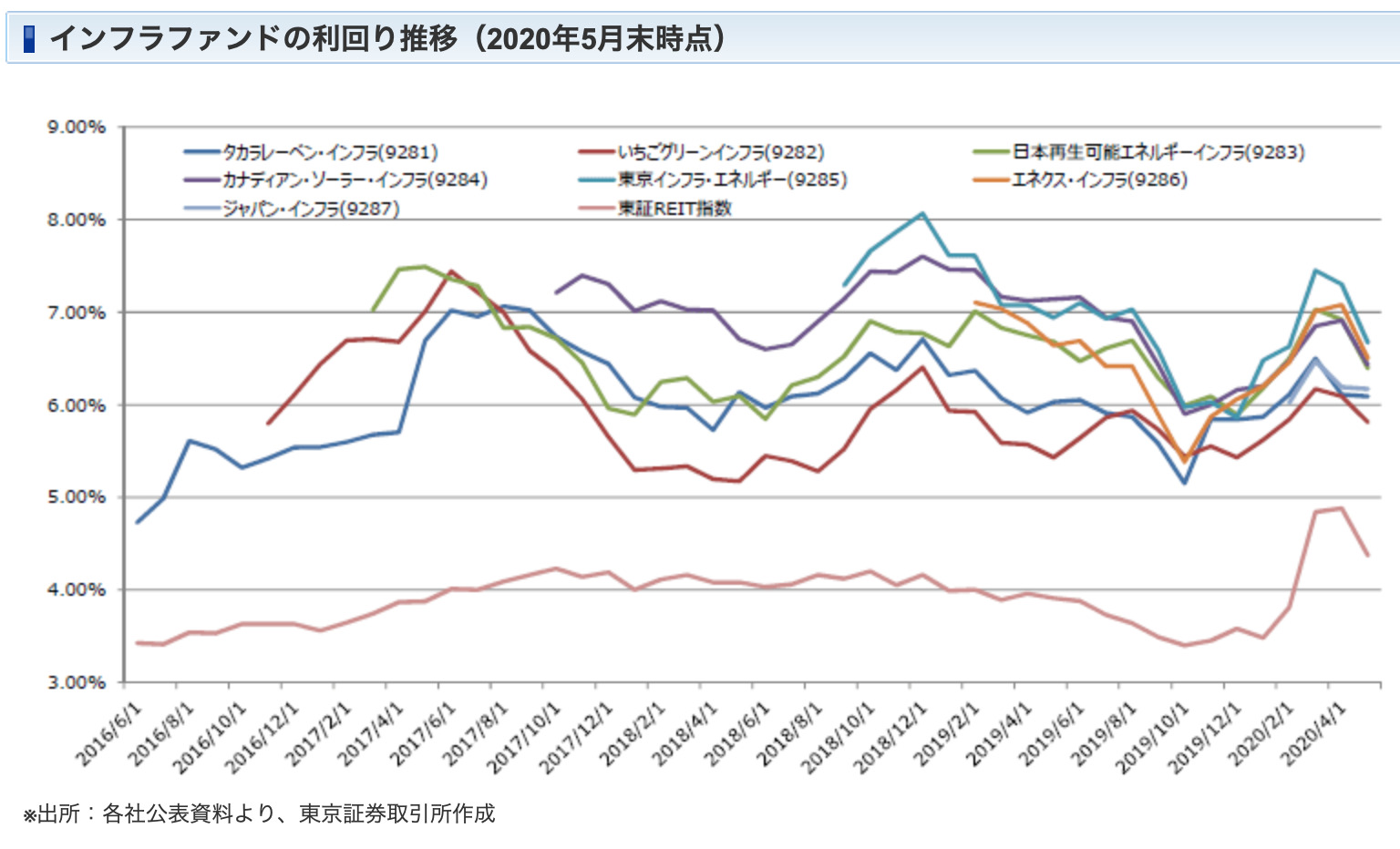

インフラファンドに注目が集まっている最大の理由は、利回りの高さです。構造が似ていることからREITと比較されることの多いインフラファンドですが、それぞれの利回りを見てみましょう。

まずは、上場されているREIT、J-REITの平均利回りです。

出典:SBI証券

出典:JAPAN REIT マーケットコラム「上場インフラファンドについて」

ご覧のように、J-REITの平均利回りは3.9%です。これで十分魅力的な利回りと言えますが、それでは今回のテーマであるインフラファンドを見てみましょう。

上場されているインフラファンドおよび、それらの平均利回りグラフです。2020年5月のデータで、7%前後の利回りになっていることが分かります。

3.9%に対して7%。これだけを比較しても、これまでREITに関心を持っていた、もしくはREIT投資をしていた人を中心にインフラファンドへの関心が高まるのは当然のことと言えます。

(2)それなら自分も始めたい!という方へ

これだけ高利回りであるインフラファンドに、自分も投資をしたいとお考えの方は多いと思います。J-REITと同じように上場インフラファンドは証券取引所に上場されているため、簡単に購入することができます。その方法は「5、インフラファンド投資を始めるカンタン3ステップ」で解説しますが、その前にインフラファンドとは何か?どんなメリット&デメリットがあるのか?といったインフラファンド投資に必要な知識を解説していきますので、順を追って読み進めてください。

2、インフラファンドの基礎知識

インフラファンドの利回りが高いことを確認していただいた上で、インフラファンドの基礎知識を解説します。

(1)インフラファンドとは?

インフラファンドとは、投資信託の一種です。

従来、投資信託が運用対象とできたのは株や不動産、債券などでしたが、法律の改正によってインフラ資産を運用対象とすることが可能になったため、インフラ資産を運用対象とした投資信託としてインフラファンドが登場しました。

では、ここでいうインフラ資産とは何でしょうか。

法律の定義では、再生可能エネルギー発電施設や公共施設などがインフラ資産と呼ばれますが、その中でも収益性を見込むことができる発電設備への投資信託がインフラファンドとして販売されています。

(2)インフラファンドの仕組み

インフラファンドの投資主体は、投資法人と呼ばれる事業体です。投資法人が投資家から資金を集め、その資金を元手に太陽光発電所などを購入します。そして、保有している太陽光発電所を発電事業者に貸し出します。

太陽光発電所で生み出された電力は売電されるため、その売電収入を得た発電事業者が投資法人に賃料を支払い、それがインフラファンド保有者への分配金原資となります。

これがインフラファンドの仕組みで、投資家は投資法人に対してお金を投じることで、投資法人からの分配金を得ることができます。

(3)REITとインフラファンドの違い

投資法人が事業主体となり、太陽光発電所を購入して賃料収入を得る。そして投資家には賃料収入から分配金を支払う・・・この仕組みを見て、何かに似ているとお気づきではないでしょうか。

そうです、不動産投資信託であるREITと実によく似ています。

それもそのはず、インフラファンドはREITのスキームをそのままインフラ資産に当てはめたもので、法律改正によってインフラ資産を運用対象にできるようになったことで登場した、「インフラ資産版のREIT」と表現できる投資信託なのです。

(4)実際に上場されているインフラファンド銘柄

REITの中には証券取引所に上場されているJ-REITがあります。それと同じ感覚で、証券取引所に上場されているインフラファンドがあります。個人投資家がインフラファンド投資をするとなると、ここでご紹介する上場銘柄が現実的な投資対象となるでしょう。

2022年3月現在で上場されているインフラファンドは、7銘柄です。上場が古い順に並べると、以下のようになります。

- タカラレーベン・インフラ投資法人

- いちごグリーンインフラ投資法人

- 日本再生可能エネルギーインフラ投資法人

- カナディアン・ソーラー・インフラ投資法人

- 東京インフラ・エネルギー投資法人

- エネクス・インフラ投資法人

- ジャパン・インフラファンド投資法人

それぞれの銘柄名を見ると、何となく太陽光発電など環境ビジネスに投資をするものであることが推測できます。なお、この情報は日本取引所グループの公式サイトから引用しています。

今後上場される銘柄など最新情報も公式ページから情報収集をするのが最も確実なので、以下もご参照ください。

(5)インフラファンドの利回りが高い理由

ここまでインフラファンドの解説をしてきた中で、肝心なことをまだ解説していません。それは、インフラファンドの利回りが高い理由です。そこには、REITと決定的に違う投資環境があります。

太陽光発電によって生み出された電力には、一定期間にわたって固定価格で買い取る制度があります。理由はもちろん、太陽光発電など環境エネルギーを普及させるためです。

この制度はFITとも呼ばれ、太陽光発電所を設置して売電を始めた時から20年間は買い取り価格が保証されます。つまり、発電事業者にとって20年間は一定の収益が見込めるため、投資計画を立てやすいのです。

日照量がそれほど変化しないとすると、20年間固定価格での買い取りが約束されている太陽光発電所は、運用対象として不動産よりも安定した収益資産です。

ただし、FITによる買い取り価格は、年々低下しています。太陽光発電の普及がある程度進んでいることを受けて今後も買取価格は低下が予想されますが、まだ高い買取価格だった頃から運用している発電所は高い利回りが見込めるため、こうした発電所に集中的に投資をすることでインフラファンドは高い利回りを実現できています。

今後は買い取り価格が低い発電所への投資も多くなってくると思いますが、20年間の買い取り保証自体は継続しているので、REITのように空室率を気にする必要がなく、景気変動の影響を受けにくいのは大きな強みです。

(6)投資を通じて地球環境保護に貢献できる

現在上場されているインフラファンドはすべて、太陽光発電所という環境エネルギーのメインプレイヤーが運用対象となっています。インフラファンドを保有するということは、太陽光発電のさらなる普及拡大を後押しすることになります。

ご自宅がマンションで太陽光パネルを取り付けるスペースがない方や、自分だけで太陽光発電所を設置するとなるとハードルが高いとお感じの方であっても、手軽に地球環境保護に貢献できるという意味においても、インフラファンドは魅力的だと言えます。

3、インフラファンド投資のメリット4つ

インフラファンドに投資をするメリットは、主に4つです。その4つを解説します。

(1)一定期間の利回り見通しが立ちやすい

インフラファンドの安定性や高利回りを支えているのは、FITと呼ばれる固定価格買取制度です。この制度がある限り売電収入の見通しが立ちやすいため、インフラファンドの優位性は続くでしょう。

国も環境エネルギーの普及には本腰を入れているため、FITは今後も続くと見られています。

(2)インフラファンドは景況の影響を受けにくい

インフラファンドとよく比較されるREITですが、REITは不動産賃料が収入源となっているため景気変動や不動産市場の影響を受けやすいことがネックとなります。

それに対してインフラファンドは無限に降り注ぐ太陽光からエネルギーを生み出し、それを販売するというビジネスモデルなので、景気変動の影響を受けにくい収益構造になっています。

(3)収入源が尽きることがない

REITの場合は空室リスク(稼働率低下リスク)を考慮する必要がありますが、太陽光がなくならない限り、電力を必要とする人がいなくならない限り、インフラファンドの収入源はなくなることがありません。

(4)まだ知名度が低く投資コストが安い

これは2022年3月現在、この記事の作成時点だから言えることかも知れませんが、インフラファンドはまだまだ知名度が低い存在です。そのため投資マネーが殺到することによるバブル気味の値上がりをしているということはありません。

あくまでも分配金というインカムゲイン狙いの金融商品ですが、値上がり益への期待(値下がりリスクの低減)という意味でも投資コストの安さは現段階での魅力です。

4、インフラファンド投資のデメリット3つ

とてもメリットの多いインフラファンドですが、もちろんデメリットもあります。考えられる3つのデメリットを解説します。

(1)売電収入の低下懸念

FITと呼ばれる固定価格買取制度では、毎年買取価格がその時の情勢を踏まえて決定されています。2012年度からの価格推移を見てみると、分かることは1つです。

| 年度 | 買取価格(1kWhあたり) |

| 2012年 | 40円 |

| 2013年 | 36円 |

| 2014年 | 32年 |

| 2015年 | 29円 |

| 2016年 |

24円 |

| 2017年 |

24円 |

| 2018年 |

24円 |

| 2019年 | 24年 |

| 2020年 | 21年 |

出典:取価格・期間等(2012年度~2020年度)(経済産業省 資源エネルギー庁)

ご覧のように、ジリジリと買取価格が下がっているのが見て取れます。この傾向は今後も続くと考えられるので、インフラファンドの運用対象である太陽光発電所の経営環境は中長期的な目で見ると厳しくなっていくことは間違いないでしょう。

2012年から運用している発電所が20年間にわたって40円での固定価格買取メリットを得たとしても、それは2032年に終わります。以後、2013年の36円や2014年の32円など、買取価格が高かった発電所が買取保証期間を終えるので、この時期以降のインフラファンドは投資妙味が薄れているかも知れません。

(2)収入見通しが固定されており上昇余地が少ない

インフラファンドの強みは、景気変動に左右されにくい売電を収入源としていることです。収入が下がりにくい一方で、景気が上向いたりインフレ局面になった時であっても上昇余地があまりありません。

下がりにくい一方で上がりにくいのがインフラファンドなので、この点はREITと真逆の特性を持っています。

(3)まだまだ知名度が低く流動性が低い

インフラファンドのメリットとして、知名度の低さゆえに投資コストがまだ安いことを挙げました。しかしこのことは、裏を返せば流動性の低さというデメリットにも通じます。

流動性が低いと、思惑通りの価格で手放すチャンスが少なくなるため、こちらもメリットと裏返しのデメリットと言えるでしょう。

しかしインフラファンドは少なくともFITの買取価格が保証されているうちは保有しておくだけで高い利回りが見込めるので、その途中で現金化の必要性が出てこない限りはこのデメリットが顕在化するのは少なくとも10年以上先のことです。

5、インフラファンド投資を始めるカンタン3ステップ

たった3つのステップで、インフラファンド投資を始めることができます。そのステップを、順を追って解説します。

(1)証券会社に口座を開設する

ここでご紹介しているインフラファンドの4銘柄は、証券取引所に上場されています。他にも上場投資信託としてETFやJ-REITがありますが、これらと全く同じ感覚で売買が可能です。

そのためには証券会社に口座を解説する必要があります。どの証券会社でも取り扱いがありますが、ネット証券の使い勝手を踏まえて「不動産投資の教科書」では以下の3社をオススメします。

SBI証券

https://www.sbisec.co.jp/ETGate

マネックス証券

楽天証券

https://www.rakuten-sec.co.jp/

(2)インフラファンドに買付注文を出す

証券会社の口座を開設したら、そこから希望するインフラファンドに買付注文を出します。価格にこだわらず買い付けるのであれば成り行き注文、特定の価格で買い付けたい場合は指値注文を出します。

成り行き注文の場合はその時の基準価額で、指値注文の場合は指値にヒットした時点で注文が成立します。

(3)分配金を受け取りながら値上がり局面で売却を検討する

インフラファンドの買い付けが完了した時点で、そのファンドの保有者となります。保有者となった人に対して分配金が支払われるので、それが投資家にとってのインカムゲインとなります。

2018年現在、上場4銘柄の分配時期は以下の通りです。

| 銘柄 | 分配時期 |

| タカラレーベン・インフラ投資法人 | 5月と11月 |

| いちごグリーンインフラ投資法人 | 6月 |

| 日本再生可能エネルギーインフラ投資法人 | 2月と8月 |

| カナディアン・ソーラー・インフラ投資法人 | 6月と12月 |

いちごグリーンインフラ投資法人だけは年に1回の分配となっていますが、だからといって分配金が半分というわけではありません。1回で1年分の分配金を出すか、2回に分けて出すかの違いです。

長期保有を前提としているのであれば、放っておくだけでそれぞれの時期に分配金が入金されます。売却時期を常に意識した上での運用をするのであれば、あらかじめ「この価格なら売ってもいい」という価格で指値の売り注文を入れっぱなしにしておくのもひとつの手です。

まとめ

REITと似ているものの、REITとは収入源やその特性が全く異なるインフラファンドについて、基本から具体的な運用方法まで解説してきました。高利回りに魅力を感じてこの記事をお読みいただいた方の多くは、さらに買ってみたくなったのではいでしょうか。

記事内で解説したように、インフラファンドは収入増があまり見込めない一方で収入源も起きにくい投資信託です。一気に儲けることよりも「損を回避してコツコツ増やすこと」に主眼を置かれている方にとっては、より目的に合致すると思います。