不動産投資を始めたいと思われている方の最終目的はズバリ、「家賃収入で生活できるほどの収入を得たい」ということだと思います

そこまでではなく、「収入の足しにして生活を豊かにしたい」「老後に備えたい」などといったように、安定的な副収入への期待があると思います。

そこで「不動産投資の教科書」では、まず安定的な家賃収入を得るためのノウハウをしっかりと伝授したいと思います。

そして次に押さえておかなくてはならないのが、税金の知識です。なぜなら、不動産収入がある方は確定申告をする必要があるからです。

しかし、不動産収入の計算方法、どのようなものが経費として認められるか、確定申告の流れなどについてあまり把握していない方も少なくないでしょう。

不動産投資家になりたい方、安定的な家賃収入を得たい方、そしてその結果として税金の問題もしっかりクリアして安心して不動産経営を進めたい方、これらすべての方に必要な情報をまとめました。どうぞ最後までお付き合いください。

- 安定した不動産収入を得る方法

- 一般的なワンルームマンションを購入した際の収入と支出のシミュレーション

- 不動産収入がある場合の税金の計算方法

- 不動産投資時に認められる12個の必要経費

- 確定申告をする方法

- 会計ソフトのススメ

- 税理士を依頼する場合の税理士の探し方

不動産投資のバイブル

- 不動産投資に興味があるけど何から始めていいか分からない…

- 営業マンのいうことを鵜呑みにして失敗したくない…

- しっかりと基礎から学び、できる限りリスクを避けたい…

- 今は不動産投資の始めどきなのか?

- 安定収益を得るための不動産投資物件の選び方

- 不動産投資の失敗例から学ぼう

目次

1、安定した不動産収入を得るために必須の6つのポイント

不動産投資をして、毎月安定した不動産収入を得るためには、物件の選び方が重要となります。具体的には以下のように6つのポイントがあります。

- 事前に相場価格を知っておく

- 高利回りが期待できそうな物件を探す

- 空室率が上昇しない物件を選ぶ

- 将来において資産価値が下がりにくい物件を選ぶ

- 正しい管理体制を構築する

- 信頼できる不動産会社をパートナーとする

では、それぞれについて順を追って解説していきます。

(1)不動産収入のためのポイント1:適正価格

購入を検討されている物件の価格は適正であるかをチェックするためには、物件の相場を知っておく必要があります。

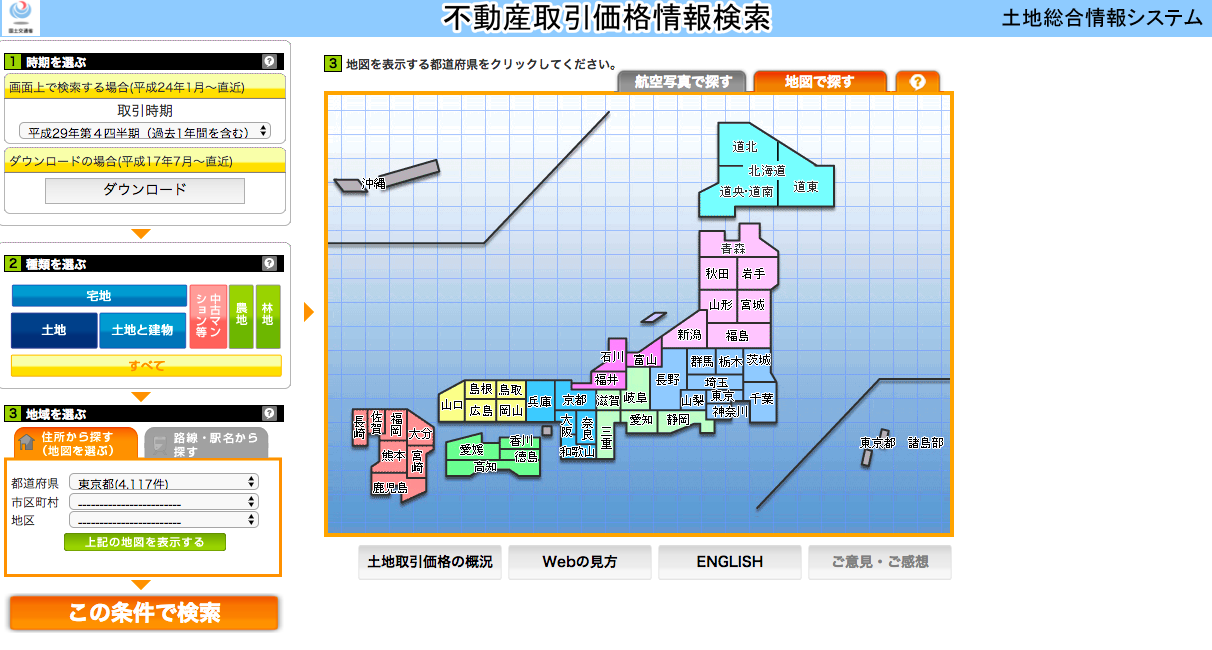

実際の不動産の取引価格については、以下のツールを活用すれば手軽に調べることができます。

不動産取引価格情報検索(国土交通省)

不動産ジャパン

レインズ(不動産流通機構)

※不動産業者しか見ることが出来ませんが、ツールとしてご紹介させてください。

詳しくは「レインズで不動産検索する方法は? レインズの仕組みについて」をご覧ください。

なお、最近は不動産テックといって不動産にITを応用したさまざまなサービスが登場しています。その中から有望なサービスも登場しているので、これらも相場を調べるのに役立ちます。

Yahoo!不動産

ビッグデータと人工知能を活用した、不動産価格査定サービスです。

プライスマップ(LIFULL HOME’S)

マンションに特化した価格査定サービスです。情報量は膨大で、正確性にも定評があります。

(2)不動産収入のためのポイント2:高利回り

投資物件の情報の中で、最初に利回りの数字をチェックする方は少なくないでしょう。

しかし、販売情報に記載されている利回りは表面利回りであることが多く、実際の物件の収益は、管理費、税金などのランニングコストを除いたあとの実質利回りで判断することが重要です。

(3)不動産収入のためのポイント3:空室になりにくい物件

空室になりにくい物件とは、つまり賃貸として需要が高い物件のことです。具体的には以下のような条件が挙げられます。

- 利便性がいい(立地条件)

- 管理・メンテナンスがきちんとしている(管理の充実)

- 時代の流れに合った設備・仕様がある(人気設備)

これらについては、さらに深く掘り下げた知識が明暗を分けます。儲かる物件とはどんな物件か?集客できる物件とは・・・?

(4)不動産収入のためのポイント4:資産価値が下がりにくい物件

不動産投資は物件購入時から長く続く事業なので、物件の価値は今だけでなく将来の価値も含めて考慮する必要があります。将来において資産価値が下がりにくい物件の条件を挙げてみると、このようになります。

- 最寄駅から10分以内

- 周辺の治安、環境に恵まれている

- 人気のある小学校の校区内

- 大都市圏の中心部まで少なくとも1時間以内のアクセス

- 近隣に大学や企業集積地などがあり賃貸需要が見込まれる

ここで列挙した条件はすべて、立地条件に関わるものです。不動産は時間が経つごとに建物の劣化によって価値が下がっていきますが、立地条件をしっかりと選べばその価値が下がることはありません。

将来において資産価値が下がりにくい物件とは、こうした立地条件を備えた不動産のことをいいます。

(5)不動産収入のためのポイント5:管理体制を構築

賃貸住宅に入居する人の立場で考えると、管理が行き届いた物件であるか否かというのは大きなポイントです。管理が行き届いていない物件は見るからに清潔感がないですし、治安が悪そうな印象を与えます。

事実、管理が行き届いていないマンションやアパートは治安が悪く住人の民度が低いという傾向があります。そういった物件に高い家賃を出してくれる入居者はいないので、適切な管理が家賃収入を支える構図をしっかり理解する必要があります。

正しい管理体制とは、専門の管理会社に委託をして、オーナーも定期的に物件を訪れて見て回るなど、やはり手間とお金をかけた上での結果は満足感の高いものとなります。

管理会社への委託費は家賃の5%相場なので、これは必要最小限のコストとして計算に入れた上での経営シミュレーションをオススメします。

(6)不動産収入のためのポイント6:信頼できるパートナー

不動産投資は、いかに信頼できるパートナーを見つけることができるかが成否を大きく分けます。最近ではネットの口コミ情報なども発達しているので、以前のように露骨に素人を食い物にするような不動産会社はめっきり減りました。だからといって「言われたことだけをやる」会社よりも、「不動産投資家のことを考えて行動する」会社の方が頼りになるというものです。

では、パートナーとして適格な不動産会社とは、どんな会社でしょうか。

- 投資家の立場になって考え、提案してくれる

- 他の投資家に対するサポート実績が多い

- 悪い部分は悪いとちゃんと伝えてくれる

- 提案に根拠があり、理路整然としている

- 担当者と人間的な信頼関係が構築できる

こうした点で信用に値すると思える場合以外は、基本的に収益不動産を購入するべきではないと「不動産投資の教科書」は考えます。なぜなら、収益不動産は購入して終わりではなく、購入してから長い不動産経営が始まるので、それには不動産会社との信頼関係が欠かせないからです。

購入検討時に色々な不動産会社に問い合わせを入れてみて、不動産物件よりも不動産会社を探す感覚でしっかり観察してみてください。

2、投資用ワンルームマンションを購入した際の収入・支出のシミュレーション

初めて不動産投資に取り組む方は、ワンルームマンションの区分物件から始めるのが最も無難だとされています。では、標準的なワンルームマンションを購入した際の収入・支出のシミュレーションを見てみましょう。

不動産情報 | ||

物件価格 | ① | 9,600,000 |

家賃(月額) | ② | 70,000 |

管理費・修繕積立金(月額) | ③ | 15,145 |

PM管理会社管理費(月額) | ④ | 3,240 |

不動産諸経費(年間) | ||

固定資産税 | ⑤ | 25,400 |

管理・修繕費 | ⑥ | 181,740 |

PM会社費用 | ⑦ | 38,880 |

損害保険料 | ⑧ | 6,700 |

合計(①~⑤合計) | ⑨ | 252,720 |

実質利回り計算 | ||

年間収入 | ⑩ | 840,000 |

年間支出 | ⑪ | 252,720 |

年間実質収入 | ⑫ | 587,280 |

表面利回り(⑩÷①) | ⑬ | 8.75% |

実質利回り(⑫÷①) | ⑭ | 6.12% |

上記シミュレーションを見て頂ければ分かりますが、表面利回りは⑭「8.75%」ですが、ランニングコストを差し引いた後の実質利回りは⑮「6.05%」という結果になりました。

3、不動産収入をより大きく、安定化させるために必要な5つのこと

不動産収入を少しでも多くしたいというのは、投資家共通の願いです。しかしそれ以上に大切なのは、それを安定させること。ここでは、そのためのノウハウを解説します。

(1)利回りの真実を理解しよう

収益不動産の利回りには「表面利回り」「実質利回り」があると、前章で解説しました。表面利回りは家賃収入と物件価格だけで算出される、あくまでも表面上のものです。実際に不動産経営をするにあたって、表面利回りの通りになることはありません。なぜなら、不動産経営をすると発生する各種ランニングコストが考慮されていないからです。

前章の試算でも実質利回りを計算するために、以下の費用が差し引かれています。

- 税金

- 管理費

- 保険料

- 修繕積立金

不動産収入から上記の費用を差し引き、それを物件価格で割ったものが実質利回りです。この実質利回りを知ることで、はじめて不動産経営の実像が浮かび上がってきます。

(2)不動産投資の成否は管理次第である

不動産投資は、収益物件を購入して終了ではなく、それが始まりです。購入した物件を生かすも殺すもオーナー次第なので、適切な管理が成否を分けます。

副業で不動産投資をしている方はもちろんですが、専業の投資家であっても今は物件の管理を管理会社に任せるのが一般的です。

その主な理由は・・・

- 専門家でないと気づけない管理項目があり、素人だと漏れが生じる

- 家賃滞納やクレーム処理などに素人が出ていくと解決しにくい

- トラブル発生を自分で処理しようとすると精神的負担が大きすぎる

- 空室率対策についても管理会社に多くのノウハウがある

などです。これらの他にもまだ管理会社に任せるメリットはあるので、管理のことは管理のプロに任せるのが無難です。

管理会社に支払う管理費の相場は、家賃収入の5%前後です。これで得られる安心感はとても大きいので、ここはコストをケチることなく適切に使いましょう。

また、管理を任せる管理会社はどこでも良いというわけではありません。収益不動産購入時に不動産会社から紹介された管理会社があれば、そういったツテをいかすのが良いと思います。そうでない場合は一定の物差しを持った上で管理会社選びをしてください。

管理会社選びの方法やコツは、「大手?地元密着型?間違いのない賃貸管理会社の選び方・見極め方」で解説していますので、こちらもご参照ください。特に「大手」なのか、「地元密着」なのかという選択は重要なので、その意味でもこの記事の内容を大いに活用してください。

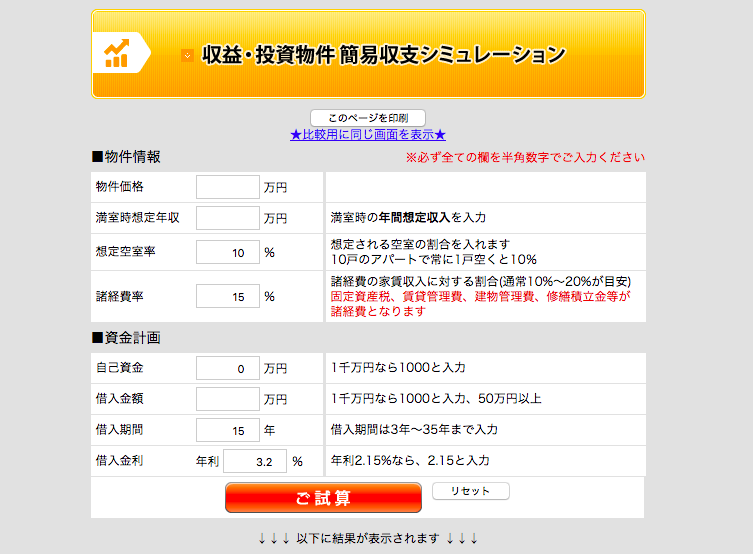

(3)事前シミュレーションを知って赤字物件を回避しよう

購入を検討している収益物件を実際に買って、賃貸経営をしたら収支はどうなるのか?それを事前にすることは非常に重要です。このシミュレーションの結果、赤字になる物件はもちろん購入の価値ナシです。

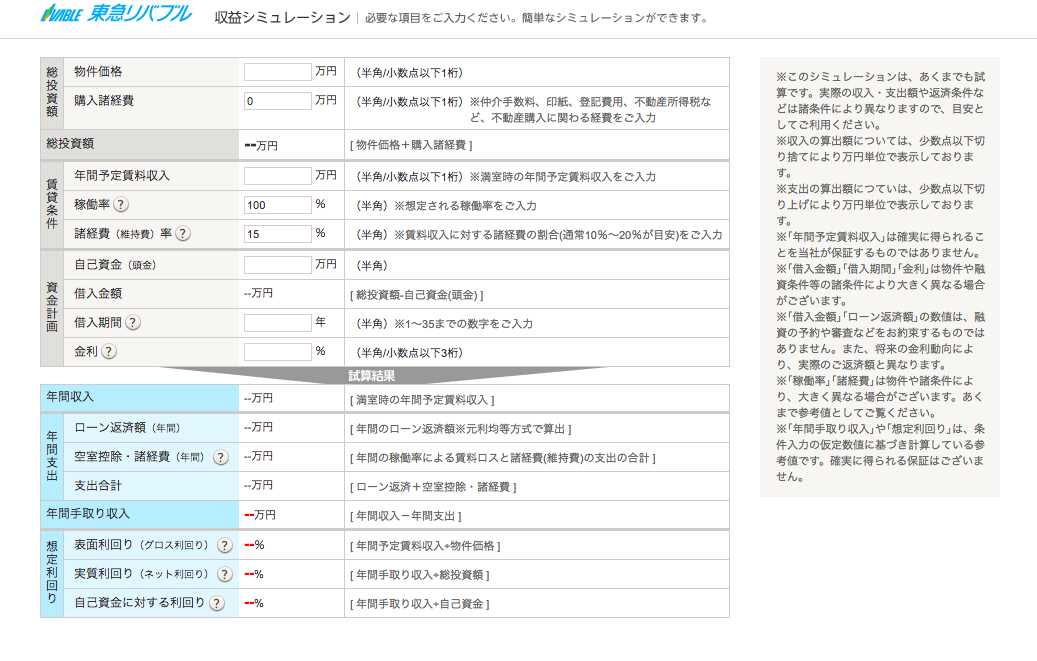

「2、投資用ワンルームマンションを購入した際の収入・支出のシミュレーション」ではワンルーム物件でのシミュレーションを実際にやってみた結果をご紹介していますが、必要な数字を入力すればシミュレーションをしてくれる便利なツールもあるので、それを使うのがお手軽です。

「不動産投資の教科書」には、簡易的なシミュレーションツールがあります。こちらに物件価格、月額の家賃収入、想定空室率、諸経費率、そしてローンの借り入れ情報を入力すると各種利回りや手残りなどを一発計算できます。

簡易収支シミュレーション(不動産投資の教科書)

他にも、以下のようなシミュレーションツールを無料で使えるので、こちらもオススメです。

収益、投資物件 管理収支シミュレーション(不動産投資連合隊)

収益、投資物件 管理収支シミュレーション(不動産投資連合隊)

収益シミュレーション(東急リバブル)

(4)不動産収入は次の物件購入原資である

賃貸経営が軌道に乗り、安定した不動産収入が得られるようになると、ほぼ不労所得と呼べるようなお金が定期的に入ってくるようになります。

これこそが不動産投資を始めた目的であるとしてそのお金を使いたくもなりますが、ここでそのお金をどう使うかがその後の展開を大きく変えます。

そもそもその不動産収入は、なくても生活ができていたはずです。1円たりとも手を付けてはいけないとまでは言いませんが、不動産収入が入るようになったら一定の金額はプールしておく習慣を付けましょう。

そのお金は所有物件の計画修繕の資金に充てることをはじめとして不測の事態が起きた時に対する備えとなり、また「次の投資」の原資となります。2件目、3件目と物件を増やしていくことで不動産収入は大きくなっていきますし、資産規模も大きくなっていきます。

資産規模が大きくなるということは融資を受けやすくなることを意味するので、不動産投資の環境がより有利なものとなっていきます。

末永い不動産投資の成功という意味でも、不動産収入はくれぐれも全部使ってしまうことがないようにしましょう。

(5)出口戦略を意識しよう

購入した不動産から不動産収入を得るという生活は、永遠に続くものではありません。いつかはその物件が老朽化したり、投資環境の変化によって手放す時がやってきます。このように投資をどのように終えるかという戦略のことを、出口戦略といいます。

不動産投資の場合は不動産の売却を伴う場合が多いため、ここで大損をしてしまうと長年蓄積してきた不動産収入が吹き飛んでしまう可能性があります。

理想は購入時よりも高く売れることですが、そうでなくてもできるだけ購入時よりも価格を下げることなく物件を売却することが出口戦略の大きな目的です。

実はこの出口戦略は、「そろそろ手放そうか」と考えてから立てるものではありません。不動産の購入時から意識すべきことで、出口戦略も含めたシミュレーションで買う価値があると判断できた物件のみ購入するべきです。そして、最も高く売れる時に売却するのが基本なのです。

不動産投資の出口戦略については、「不動産投資の出口戦略成功のために知っておくべき4つのコツ」という記事で詳しく解説しています。不動産購入前に知っておいていただきたい内容なので、ぜひこちらもお読みの上、不動産投資の準備を進めてください。

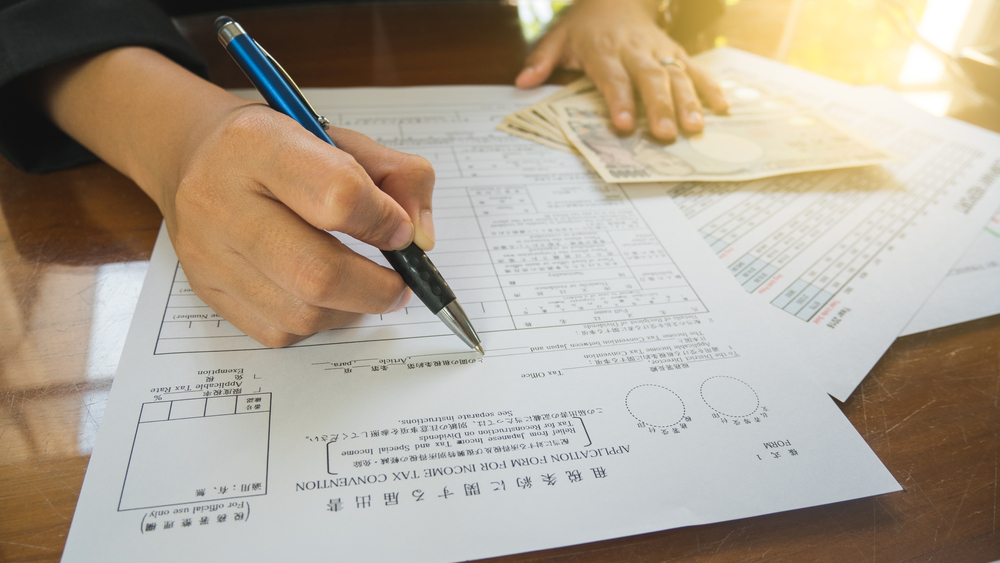

4、実際に不動産収入がある場合の税金の計算方法

ここからは、不動産収入がある方は避けることができない税金のお話です。

(1)不動産収入の計算方法

そもそも不動産収入は以下の計算式で算出することが出来ます。

総収入金額 − 必要経費 − 青色申告特別控除額 = 最終的な不動産収入(手残り)

(2)不動産収入がある場合の税金の金額は?

不動産収入の税金は以下の計算式にて算出することが出来ます。

- 所得税額=(総収入金額ー必要経費)☓ 税率

- 住民税=(総収入金額ー必要経費)☓1 0%+4,000円

つまり、必要経費の金額が大きければ大きいほど支払わなければならない税金額が減ることになります。これは不動産投資に限らず、あらゆる事業に共通することです。

5、不動産投資で認められる12個の必要経費

不動産所持するために必要な費用は必要経費として認められます。節税するためには、経費を漏れなく適正に計上することがポイントとなります。

一般的には以下のような費用は経費として認められています。

- 租税公課

- 損害保険料

- 減価償却費

- 修繕費

- 借入金利息

- 管理費

- 交通費

- 通信費

- 新聞図書費

- 接待交際費

- 消耗品費

- その他税理士に依頼した費用

詳しい内容についてはこちらをご参照ください。

6、不動産収入の確定申告

確定申告という言葉を見聞きすることは多いと思いますが、不動産投資家になると他人事ではなくなります。この確定申告は自分ですることができるので、その方法を解説します。

(1)不動産収入が赤字でも確定申告をしなければいけない?

不動産収入がある場合、不動産投資の収支が赤字でも確定申告する必要があります。

なお、不動産収入の他に給与所得などの所得がある方は、不動産収入と損益通算されますので、不動産投資の収支が赤字の場合、合計所得が減り、納め過ぎた税金が還付されます。

(2)いつ手続きするの?

確定申告の手続きは、毎年の2月16日〜3月15日の1ヶ月間となります。

(3)確定申告手続きの流れ

確定申告は以下の流れにて行います。

- 確定申告に必要な書類を準備する

- 決算書を作成する

- 確定申告書を作成する

- 申請手続きを行う

では、それぞれについて詳しくみてみましょう。

① 確定申告に必要な書類を準備する

確定申告する際、以下の書類を用意するようにしましょう。

- 不動産売買契約書類

- 固定資産税の通知書

- 火災保険などの証券

- 借入れの返済予定表

- 管理を管理会社に依頼した場合の賃料入金明細

- 賃貸契約書

- 修繕に関する見積書、請求書、領収書

- その他不動産収入に関わる書類

- 交通費、接待交際費などの経費の領収書

なお、サラリーマンの方など不動産収入以外にも給与所得など所得がある方は、「源泉徴収票」も用意するようにしましょう。

②決算書を作成する

不動産収入がある場合は、青色申告決算書を使用します。

青色申告決算書を使用するには、賃貸経営を開始してから2ヶ月以内に「青色申告承認申請書」を提出する必要があります。

忘れずに期限内に提出するようにしましょう。

なお、青色申告特別控除には、「10万円控除」、「65万円控除」の2種類があります。どちらが適用されるかについて詳しくは国税庁の「事業としての不動産貸付けとそれ以外の区分」にてご確認下さい。

<青色申告決算書>

<収支内訳書>

③確定申告書を作成する

確定申告書は、1月中に管轄の税務署から送られてきます。

しかし、「個人事業の開業届出書」を提出していない場合は、ご自身で税務署からもらうか、国税庁のホームページの「確定申告書等作成コーナー」から印刷することになります。

不動産収入の場合、「確定申告書B」を使用します。

<申請書のフォーマット>

<申請書の記入例>

④申請手続きを行う

申請書類が揃ったら、申請手続きを行いましょう。

確定申告に関する書類は一般的には直接管轄の税務署に提出しますが、仕事などで忙しくて、税務署にて申告の手続きを行う時間が無い場合にはe-TAXより確定申告をするとよいでしょう。

e-TAXより確定申告を行う流れについて詳しくは国税庁の「確定申告書等作成コーナー」をご参照ください。

なお、申請書類や手続きについて詳しくは「不動産所得があるサラリーマンのための確定申告講座」をご参照ください。

7、不動産収入の税務を劇的に簡単にしてくれる会計ソフト

ご自身で確定申告をする際、不慣れな作業で大変だと思われる方も少なくないのではないでしょうか。

確定申告を短時間に簡単にするためには、クラウド会計ソフト「freee」を利用してみるのはいかがでしょうか。

また、税務だけではなく、総務、労務も合せてご利用できるクラウドソフト「Bizerバイザー」があります。

大変利用しやすいソフトなので、ご自身の条件に合せてぜひ利用してみてください。

8、不動産収入の税務相談を依頼する場合の相場は?税理士の探し方

最後に税理士に依頼する場合の相場についてまとめていきます。

(1)税理士に依頼する相場は?

仕事で忙しくてなかなかお時間がない方にとっては、税理士に依頼して確定申告してもらうことも選択肢にいれてもよいでしょう。

税理士報酬の相場は、一般的には4~5万円と言われていますが、税理士によって8万円前後かかる場合もあります。

(2)税理士のアテがない方にオススメの探し方

税理士を探す際に、インターネットにて「税理士 確定申告」などのキーワードで検索することができます。

以下のサイトより無料で複数社の税理士事務所を見積りすることができます。費用を比較することも出来ますので、ぜひ利用してみてください。

税理士ドットコム

まとめ

不動産投資を始める方にとって最大の目的は、不動産収入を得ることです。しかしこれはゴールではなく、長く続く不動産経営の一部にすぎません。不動産収入が発生すると税金との関わりが生まれますし、税金との関わりが生まれると経理や税務を任せる人との関わりも生まれます。

すべては不動産収入をより安定的なものとして人生を豊かにするためなので、この記事の情報を大いに活用して充実した不動産投資生活を送っていただきたいと思います。