- アパート経営が相続税対策になるというのは、果たして本当か?

- どれくらい相続税を少なくすることができるのか?

- 大きなお金が動くだけに失敗はしたくないが、大丈夫なのか?

そんな疑問にお答えします。

今回は、アパート経営は相続税対策になる理由を、メリット・デメリットを含め解説して行きます。ケーススタディとして失敗した事例も活用して説明していくので、是非ご参考ください。

相続税対策になるのと同時に家賃収入が見込めるのであれば、まさに一石二鳥です。その一石二鳥を現実にするために、ぜひ最後までお読みください。

今回の記事をご覧の方は以下の記事も併せて読んでみてください。

相続税対策だけでアパート建築を考えてはいけない理由とは?

目次

1、相続税対策でアパート経営が気になっている方へ

アパート経営=相続税対策になるというぼんやりとしたイメージをお持ちの方に、まずはその重要性や根拠を知っていただきたいと思います。これを知ると、さらにアパート経営への興味が高まるはずです。

(1)こんなに違う、「アパート経営」の相続税評価

相続する財産を何の形で持っているかによって、相続税の課税評価額は大きく変わります。土地で持っていると評価額は8割になるので、それだけも2割減です。

建物についても、固定資産税評価額がそのまま相続税の評価額になるのですが、こちらも取得価格の6~7割程度で算出されます。アパートは土地と建物の資産ですから、現金資産をアパートにするだけで評価額が土地の2割減、建物の3~4割減になります。

しかもアパートは賃貸住宅なので、借主にも借地権、借家権という権利が発生します。その分だけ不動産所有者の権利が少なくなるため、この分も相続税の評価額から減額されます。

こうした節税メリットは、現金のまま相続をしても全く得られません。「アパート経営が相続税対策になる」という話には、こうした根拠があるのです。

(2)相続税が課税強化されている

次に知っておいていただきたいのが、税制改正による相続税の課税強化です。相続税には基礎控除額という設定があり、この金額よりも評価額が下回っている場合は相続税の課税対象外となります。

以前は「5,000万円+1,000万円×法定相続人数」だったのですが、2015年の税制改正によって「3,000万円+600万円×法定相続人数」となりました。これによって、以前は相続税の課税対象ではなかった人でも対象に含まれるケースが生じることになりました。

「自分には関係ない」と思っていた人にも相続税対策をする必要性が高まっているのは、このためです。

もし相続税の課税対象になるかならないかギリギリの資産規模の方がアパート経営によって評価額を下げれば、課税対象から外れることもあるわけです。

(3)特例を利用すると節税効果アップ

さらに小規模の不動産であれば「小規模宅地等の特例」という税制上の優遇措置を活用できます。この特例は居住用の宅地だけでなく賃貸住宅にも適用されており、貸付事業用宅地は200平方メートルまでの土地に対して評価額を半分にすることができます。

アパート経営も当然これに含まれるので、土地の面積が200平方メートル以下だとかなりの評価減が可能になります。

(4)相続税対策をしながら賃料収入が見込める

最後にもうひとつ、相続税対策としてのアパート経営にもれなくついてくるメリットとして、家賃収入も見逃せません。ローンを組んでアパートを建築した場合、アパート経営によって得られる入居者からの家賃収入が返済の足しになりますし、資産形成の一助にもなります。

相続税対策をしながら新たな収入源を確保できるのは、アパート経営ならではの魅力です。

2、アパート経営が相続税対策になると言われる理由

アパート経営を相続税対策に役立てるにあたって、知っておきたい基本的な知識をまとめました。この基本を押さえておけば、相続税対策の全容が分かると思います。

(1)相続税額は資産の評価額で決まる

相続税だけに限りませんが、節税の基本は課税対象額をいかに低くするかが基本です。特に所得税や相続税は累進課税といって課税対象の評価額が大きくなるほど税率が高くなるため、評価額を低くすることのメリットがより大きくなります。

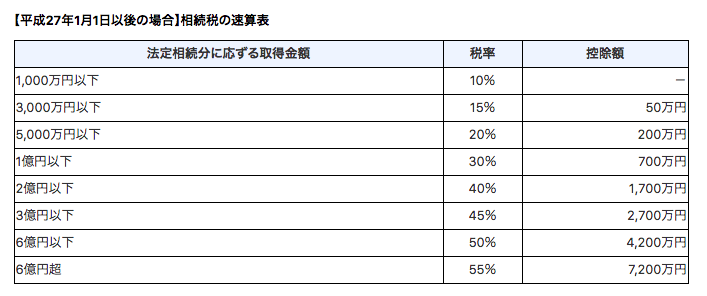

こちらは、相続税の税率です。

出典:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

ご覧のように、「1,000万円以下」だと10%の税率が、「6億円超」になると55%もの高率になります。相続財産の半分以上が税金で出ていってしまうのですから、相続税対策がいかに重要かお分かりいただけると思います。

そこで注目されるのが、アパート経営です。次項からアパート経営が相続税対策になる根拠を解説していきます。

(2)土地だと評価額が2割減

現金は最も使い勝手が良く、転用しやすい資産です。それに対して土地を持っていてもそれでクルマが買えるわけではありませんし、転用性の面で現金には劣ります。

そのため、土地が相続税の評価額になる際には2割減となります。1億円の価値がある土地であっても、土地というだけで評価額が8,000万円になるということです。

(3)建物だと評価額がさらに3~4割減

土地の次に、建物の評価額についても解説しましょう。

建物の評価額は固定資産税評価額がそのまま使用されるのですが、固定資産税評価額が建築費の6~7割程度になるため、建物の評価額は自動的に3~4割減となります。

(4)借地権、借家権の減額がある

土地と建物の評価減について解説してきましたが、アパート経営の場合はさらに借地権、借家権による減額があります。自分の土地や建物を他人に貸す際、借主にも一定の権利が発生します。それがないと所有者の気分や都合でいきなり退去させられるかも知れず、それを防ぐために借主を保護する法律の規定があります。

相続税の評価において、この借地権と借家権の分が評価減となります。借家権割合は3割となっており、この分を土地や建物の評価額から減じることができるのです。

それを公式にすると、以下のようになります。この公式を使って次章で相続税の評価額を計算してみます。

自用地の評価額 ×(1–借地権割合×借家権割合×賃貸割合)= 貸家(アパート)建付土地の相続制評価額

建物の評価額 × (1 – 借家権割合×賃貸割合)= アパートの相続税評価額

(5)建築費の借入金を控除できる

アパートを建てる際に要する費用をローンで調達した場合、その借入金はマイナス資産になるため相続対象の財産から控除することができます。これも相続税対策として効果があるので、ぜひ活用したいところです。

(6)小規模宅地等の特例を適用すれば節税効果さらにアップ

アパート経営を相続税対策に役立てる際、該当する場合はぜひ活用したいのが、「小規模宅地等の特例」です。すでに述べた通り、200平方メートルまでの土地に対して評価額を半減できる制度で、200平方メートルを超える広さの土地であっても200平方メートルの部分までは評価額を半減することができます。

相続財産がそれほど多くない人を救済するための措置なので、当てはまる方も多いと思いますが、適用されるには一定の要件を満たす必要があります。適用条件は、以下のとおりです。

- 相続した貸付事業を相続税の申告期限まで継続していること

- 相続開始前3年以内に貸付事業をはじめた場合は適用外

相続が発生する直前に相続税対策としてアパート経営を始めた場合は、適用されないのでこの点は注意しておく必要があります。

3、ケーススタディ:1億円の資産をアパート経営で相続税対策とするシミュレーション

それでは実際に「1億円の資産を相続するにあたりアパート経営を活用する」という事例のシミュレーションを行ってみましょう。なお、このケースではそれ以外の遺産相続はないものとします。

(1)相続対象の土地にアパートを建てると評価額が半減

現金1億円を使って土地を購入したとします。土地の評価額はそこから2割減になるので、0.8をかけます。

1億円 × 0.8 = 8,000万円

さらに、この土地はアパート経営に利用するため、借主に発生する権利を差し引くことができます。地域によって割合に変動がありますが、ここでは借地権割合が7割とします。借家権割合は3割で一律なので3割を使用します。また、賃貸割合は1とします。

8,000万円 × (1 - 0.7 × 0.3 × 1) = 6,320万円

次に、この土地に5,000万円の建築費をかけてアパートを建てたとします。この建物についての固定資産税評価額が4割減だとして、0.6をかけます。

5,000万円 × 0.6 = 3,000万円

さらにこの建物は、アパート経営に供する賃貸住宅です。借主の権利である借家権割合を差し引きます。賃貸割合は同じく1です。

3,000万円 × (1 - 0.3 × 1) = 2,100万円

これで、土地が6,320万円で建物が2,100万円という評価額になりました。

次に、相続税の基礎控除額を差し引きます。相続税の基礎控除額は「3,000万円+相続人×600万円」です。ここではシンプルに法定相続人が1人だとすると、基礎控除額は3,600万円になります。

土地6,320万円 + 建物2,100万円 - 基礎控除3,600万円 = 4,820万円

土地と建物の評価額から基礎控除を差し引くと、4,820万円となりました。

アパートを建築するために借り入れをしている場合は、ここから借金分を債務控除として差し引きます。

(2)借金を債務控除として算入する

アパート建築費用のうち2,000万円を借り入れで調達したとしましょう。この2,000万円は債務控除といって相続財産の評価額から減額できます。

土地が6,320万円、建物が2,100万円で合計の評価額が8,420万円、そこから基礎控除を差し引いて課税対象額は4,820万円となっていますが、そこからさらに2,000万円を控除して、最終的な課税対象額は2,820万円です。

(3)相続税額を計算する

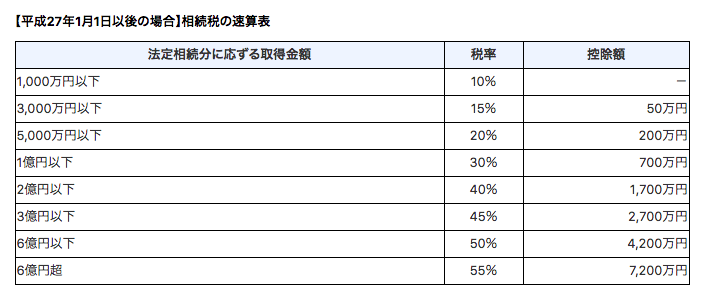

それでは、2,820万円の評価額となった土地とアパートの相続税額を見てみましょう。国税庁の一覧表によると、「3,000万円以下」に該当します。

出典:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

「3,000万円以下」の場合、50万円の控除額があるので、50万円を差し引いた2,770万円に対して15%の相続税が発生します。

2,770万円 × 0.15 = 415万5,000円

1億円の価値がある土地をアパート経営による節税を行った結果、税額は415万5,000円となりました。

もっとも、これは相続人が1人という想定の話です。法定相続人が多くなるとその分だけ基礎控除が大きくなるので、相続税の課税対象から外れる可能性もあります。

(4)相続税の節税効果を計算する

それでは前項までの相続税節税を行った結果、どれだけの節税効果が生まれたのでしょうか。

1億円の現金をそのまま相続したとした場合を計算してみましょう。

現金1億円 - 基礎控除3,600万円 = 6,400万円

一覧表によると「1億円以下」になるため、税率は30%です。控除額が700万円なので、6,400万円から700万円を差し引いた5,700万円に対して30%が相続税額です。

5,700万円 × 0.3 = 1,710万円

1,710万円と、415万5,000円。その差は1,294万5,000円です。アパート経営を活用した相続税対策により、約1,300万円の節税効果が得られました。

これに加えて、アパート経営では家賃収入が発生するので、その差はさらに大きくなります。

4、アパート経営を活用した相続税対策の注意点

アパート経営を活用した相続税対策にはとても大きな効果があることがお分かりいただけたと思いますが、だからといってすべてがバラ色というわけではありません。最後に注意点を3つ述べておきたいと思います。

(1)借金が多すぎるとリスクが高くなる

債務控除を活用することで相続財産を圧縮できるのは魅力的ですが、身の丈に合わない借り入れはリスクが高いのでオススメしません。土地という担保があるので融資も下りやすいのですが、借金であることに変わりはありません。

相続税対策のために借金を作って、その借金のせいで破綻してしまっては意味がないので、返済シミュレーションを怠らず入念な資金計画を立てましょう。

(2)アパートの供給過多による利回りへの影響

アパート経営による相続税対策というのは、かなり流行しているスキームです。そのため全国各地でアパートが乱立する傾向が見られ、東京であっても空室率が30%を超える地域があるほどです。

アパート供給過多の傾向は続くと見られていますので、あまり楽観的な入居率でシミュレーションをしないほうが良いと思います。節税効果をメインで考えるのであれば、3割程度の空室率を見込んだ利回りを想定しておくのが無難です。

(3)実際に節税の恩恵を最も受けるのは「小規模宅地」だけ?

現金を土地付きの賃貸住宅にすることで2割、3割、4割という評価減が可能になるのがアパート経営スキームですが、実際のところ最も破壊力があるのは「小規模宅地等の特例」が適用できるケースだという指摘もあります。あらゆる評価減の中で半減である5割減ができるのは、この特例だけだからです。

つまりアパート経営による相続税対策のメリットを最大化するには、200平方メートル以下の土地でアパート経営スキームを活用するという条件が必要になるということです。

まとめ

相続税対策は頭の痛い問題ですが、それを解決する方法としてアパート経営を活用するスキームを解説してきました。実際に計算をしましたが、借地権割合は地域によって異なりますし、他の条件もケースバイケースなので、あくまでも計算方法のひとつとしてお考えいただき、目安としていただければと思います。

いずれにしてもアパート経営を活用すると相続税対策として有効であることに違いはないので、ぜひこの知識を相続税対策にお役立てください。

この記事をお読みになった方、次は以下の記事、必読です。

アパート経営における経費の節税で得するための6つのこと

アパート経営の税金7種を解説!節税方法も説明します