不動産投資により不動産所得が赤字になった場合、確定申告をすることによって、給与などの他の所得と損益通算し、所得税を節税することができます。

この記事では、損益通算のしくみや不動産所得の計算方法、損益通算する際の注意点について解説します。

不動産投資の経費や節税については、「不動産投資における経費とは?気になる不動産投資の節税効果も」をご参照ください。

不動産投資の教科書のyoutubeでは、失敗事例から不動産投資を学ぶための動画を公開しています。

1、不動産所得の損益通算とは?

まずは、損益通算のしくみや損益通算できる所得、できない所得を把握しておきましょう。

(1)損益通算のしくみ

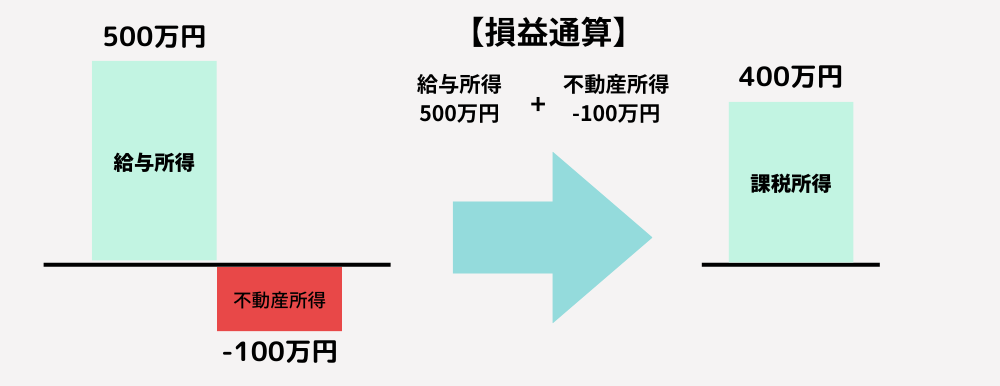

損益通算とは、複数の所得がある場合に黒字の所得から赤字の所得を差し引くことです。

したがって、不動産所得の損益通算は、年間の不動産の所得が赤字になった場合、給与などの収入から差し引くことになります。

例えば、給与収入が500万円で、不動産所得が赤字100万円の場合、損益通算をすることで400万円に対して所得税を課税する事になり、節税効果が見込めます。

(2)所得の種類

所得の種類は、全部で10種類に分けられます。

|

所得の種類 |

課税方法 |

|

|

総合課税 |

・利子所得 ・配当所得 ・不動産所得 ・事業所得 ・給与所得 ・譲渡所得(土地・建物の譲渡) ・一時所得 ・雑所得 |

各種の所得金額を合計して、所得税額を計算する |

|

分離課税 |

・山林所得 ・退職所得 ・譲渡所得(土地・建物以外の譲渡) |

他の所得金額と合計せず、分離して所得税額を計算する |

参照:No.2220 総合課税制度|国税庁、No.2240 申告分離課税制度|国税庁

(3)損益通算できる所得とできないケース

①損益通算できる所得

損益通算できる所得は、以下の通りです。

- 不動産所得

- 事業所得

- 譲渡所得

- 山林所得

不動産所得が赤字だった場合は、給与所得などの他の所得から不動産所得の赤字分を差し引くことで、課税額を下げることができるのです。

②損益通算できないケース

①で挙げた損益通算できる所得でも、損益通算できない場合があります。

不動産所得で損益通算できないケースをみてみましょう。

- 別荘などのような生活に必要不可欠ではない資産の貸付けの損失

- 土地等を取得するための負債の利子に相当する部分の金額で一定のものの損失

- 一定の組合契約に基づいて営まれる事業から生じたものでその組合の特定組合員に係るものの損失(ただ個人が不動産投資をする場合には関係はありません)

2、不動産所得の計算方法

次に、不動産所得の計算方法について解説します。

(1)不動産所得とは

不動産所得は、以下の式でもとめられます。

不動産所得 = 不動産収入 – 必要経費

(2)不動産収入になるもの

おもに不動産収入となるのは、家賃収入です。

その他に不動産収入になるものとして、

- 名義書換料、承諾料、更新料、頭金

- 敷金や保証金などのうち、返還を要しないもの

- 共益費

が挙げられます。

(3)必要経費として認められる出費

不動産収入を得るためにかかった直接的な費用が、必要経費として認められます。

具体的には、以下のような費用が挙げられます。

- 租税公課(登録免許税、不動産取得税、印紙税、固定資産税、事業税)

- 損害保険料

- 減価償却費

- 修繕費

- 借入金利息

- 管理費

- 交通費

- 通信費

- 新聞図書費

- 接待交際費

- 消耗品費

- その他税理士に依頼した費用

各項目の詳細については「不動産所得の経費とは?所得税の計算や確定申告など税理士が解説」をご参照ください。

不動産投資は、購入時にかかる経費が高額になるため、初年度は不動産所得が赤字になるケースが多くなります。

3、所得税額の計算方法

不動産所得が算出できたら、次は所得税額を算出していきます。この章では、所得税額の計算方法について解説します。

(1)総所得を計算する

給与所得や事業所得など、総合課税の対象となる所得と、不動産所得を合算します。

給与所得が500万円で、不動産所得が100万円だった場合→総所得は600万円

給与所得が500万円で、不動産所得が-100万円だった場合→総所得は400万円

(2)総所得から所得税額を算出する

所得税額は、課税所得金額を元に算出します。

課税所得金額は、以下の式でもとめられます。

課税所得金額 = 総所得金額 – 各所得控除

課税所得金額が算出できたら、所得税額を以下の式でもとめることができます。

所得税額 = 課税所得金額 × 所得税率 – 控除額

課税所得金額による税率は、下表のとおりです。

|

課税される所得金額 |

税率 |

控除額 |

計算例 |

|

1,000円 から 1,949,000円まで |

5% |

0円 |

100万円の場合 1,000,000 × 0.05 = 50,000 |

|

1,950,000円 から 3,299,000円まで |

10% |

97,500円 |

200万円の場合 2,000,000 × 0.1 – 97,500 = 102,500 |

|

3,300,000円 から 6,949,000円まで |

20% |

427,500円 |

400万円の場合 4,000,000 × 0.2 – 427,500 = 372,500 |

|

6,950,000円 から 8,999,000円まで |

23% |

636,000円 |

700万円の場合 7,000,000 × 0.23 – 636,000 = 974,000 |

|

9,000,000円 から 17,999,000円まで |

33% |

1,536,000円 |

1000万円の場合 10,000,000 × 0.3 – 1,536,000 = 1,464,000 |

|

18,000,000円 から 39,999,000円まで |

40% |

2,796,000円 |

2000万円の場合 20,000,000 × 0.4 – 2,796,000 = 5,204,000 |

|

40,000,000円 以上 |

45% |

4,796,000円 |

4000万円の場合 40,000,000 × 0.45 – 4,796,000 = 13,204,000 |

(3)税額控除が適応される場合

算出された所得税額から一定額を差し引ける、税額控除という制度があります。

適用される可能性が高い税額控除として、以下のようなものがあります。

- 住宅ローン控除

- 外国税額控除

- 配当控除

税額控除については、No.1200 税額控除|国税庁に記載されています。詳細を知りたい方はご参照ください。

4、不動産所得を損益通算する際の注意点

この章では、不動産所得を損益通算する際に注意すべき2つのポイントについて解説します。

- 土地利息が高額なケース

- 損益通算できるということは不動産投資は赤字

(1)土地の利息が高額なケース

土地の利息が高額なケースでは、節税効果が低くなります。

「2-(3)必要経費として認められる出費」で、借入金利息は必要経費として認められる出費と述べました。

ここで注意したいのは、必要経費として認められるのは建物の借入金利息のみで、土地の借入金利息は必要経費にならないという点です。

一棟投資などで、土地と建物の両方を借入で購入するとしましょう。土地費用の割合が高いと必要経費として計上できない出費が多くなり、必要経費として認められる建物の借入金利息が少なくなります。

投資用物件には一棟、区分などさまざまな種類の物件があります。どのような物件に投資するか決める際には、税金についても考慮しておくことで失敗を防げるでしょう。

(2)損益通算できるということは不動産所得は赤字

損益通算は、不動産所得が赤字の場合にのみ行います。したがって、1年間の不動産所得が赤字になっても不動産投資をするメリットがあるのか、よく考える必要があります。

不動産投資会社の中には、節税を大々的に謳っている会社もあります。

しかし、節税効果は給与所得額によって大きく異なりますし、2年目以降も初年度と同じような節税効果があるわけではありません。

「節税」という言葉に踊らされないためには、

- 不動産投資の目的を明確にする

- 物件シミュレーションをよく吟味する

- 複数の不動産投資会社を比較する

ことが重要です。

5、損益通算する際の確定申告の手順

この章では、損益通算する際の、確定申告の流れについて説明します。

(1)手続きをする時期

原則、2月16日〜3月15日の1ヶ月間となります。

(2)確定申告手続きの流れ

大きく以下のような流れになります。

- 確定申告に必要な書類を準備する

- 決算書を作成する

- 確定申告書を作成する

- 確定申告書や関連書類を税務署に提出する

では、順番にみていきましょう。

①確定申告に必要な書類を準備する

まず、確定申告に必要な書類を準備しましょう。

不動産所得に関して以下の書類を用意する必要があります。

- 売買契約書類

- 固定資産税の通知書

- 火災保険などの証券

- 借入の返済予定表

- 管理を外注した場合の賃料入金明細書

- 修繕に関する見積書、請求書、領収書

- 賃貸契約書

- その他収入に関する書類

- 交通費、接待交際費などの経費の領収書

その他、損益通算をするための他の収入の「源泉徴収票」も用意します。

②決算書を作成する

不動産所得は、青色申告決算書を使用します。

青色申告決算書の場合、賃貸経営を開始して2ヶ月以内に「青色申告承認申請書」を提出する必要があり、忘れずに提出しましょう。

なお、青色申告特別控除には、

- 10万円控除

- 65万円控除

の2種類があります。どちらに適用されるかについては、詳しく国税庁の「事業としての不動産貸付けとそれ以外の区分」にてご確認下さい。

ー 青色申告決算書 ー

ー 収支内訳書 ー

③確定申告書を作成する

確定申告書は、1月中に管轄の税務署から送られてきます。

しかし、「個人事業の開業届出書」を提出していな場合は届きませんので、税務署から入手するか、国税庁のホームページの「確定申告書等作成コーナー」から印刷することが出来ます。

詳しい内容については、国税庁の「個人事業の開業届出・廃業届出等手続き」をご参照ください。

ー 申告書 ー

④確定申告書や関連書類を税務署に提出する

確定申告の申告書や関連書類の用意が出来ましたら、税務署に提出しましょう。

一般的には直接管轄の税務署に提出しますが、お仕事が忙しく、税務署にて申告の手続きを行う時間が無い方は、e-TAXもしくは、郵送にて手続きを行う事もできます。

e-TAXより確定申告を行う流れについては、詳しく国税庁の「確定申告書等作成コーナー」をご参照ください。

(3)会計ソフトを利用する

確定申告の手順を説明しましたが、ご自身で確定申告をするのはハードルが高いと感じた方も多くいらっしゃるでしょう。

確定申告は、会計ソフトを使うことで、必要な書類を質問に答えていくだけで作成してくれるので、初心者でもオンライン上で提出まですることができます。

また、収入や経費の入力も、銀行口座やクレジットカードの取引データの入力を自動化することで、手間や時間をかけずに帳簿付けすることが可能です。

「不動産投資の教科書」では、アプリの使いやすさや確定申告の簡単さから、「freee」をおすすめしています。

6、確定申告を税理士に依頼する場合

確定申告では申請書類の記入、必要な書類の用意など手間のかかる作業が多く発生します。

従って、初めての方や時間があまりない方には、専門家である税理士に依頼することを検討してもよいでしょう。

(1)税理士費用の相場は?

税理士に青色申告を依頼する場合、確定申告書の作成のみ依頼する場合と、帳簿への取引入力から確定申告書の作成まで依頼する場合とがあります。

確定申告書の作成のみの場合、税理士費用の相場は一般的に5万円前後です。

(2)税理士の探し方は?

知り合いの税理士に依頼したり、紹介してもらう方法があります。

周りにいない場合は、無料で簡単に税理士事務所の見積りを一括にて依頼することができる、税理士紹介サイトを利用することができます。

税理士ドットコムでは、無料で税理士事務所を見積りしたり、費用を比較することも出来ますので、ぜひ利用してみてください。

税理士ドットコム

まとめ

今回は、不動産所得が赤字の時の損益通算について解説しました。

不動産投資を考えている方は、税金に関する情報収集を忘れないようにしましょう。