パワーカップルという言葉もあるように、夫婦共働きで高収入ということはいまや珍しくありません。

そのような夫婦が、一緒にマイホーム購入や不動産投資を行うときに利用できるのがペアローンです。

夫婦それぞれが税金の控除を受けられ、団体信用生命保険にも加入できるペアローンのメリットは大きいですが、リスクもあります。

ペアローンのリスクやデメリット、ペアローンを後悔する時と対処法を解説します。

ペアローンは、夫婦それぞれがローンの借入契約をし、かつお互いの連帯保証人になります。お互いに収入が続くことが前提です。そして離婚もリスクになります。

1、ペアローンとは

ペアローンとは、不動産を購入する際に、夫婦それぞれでローン契約(金銭消費貸借契約)を行うことです。

ローンを1人で契約する場合には1つの契約となりますが、ペアローンでは夫婦2人で契約することになるため、2つの契約となります。

1つの不動産に対して、対等な2つのローンが存在するのです。

ペアローンを利用するには、不動産を買いたい夫婦のそれぞれに収入があることが条件となります。

なお、ペアローンは夫婦だけでなく親子でも契約することが可能です。その場合は「親子ローン」と呼ばれます。

(1)ペアローンのメリット・デメリット

ペアローンのメリット・デメリットについて紹介します。

“ペアローンのメリット”

- 1人でローンを組むより借入額を増やせる

- 金利プランを別にしてローンを組むことができる

- 夫婦それぞれが住宅ローン控除を受けられる

- 借入額を増やすことができる

- 団体信用生命保険に加入できる

“ペアローンのデメリット”

- 夫婦の一方が収入が無くなっても支払い額は変わらない

- (夫婦どちらかが亡くなった場合)団信から残債に充当されるのは死亡した方の分だけ

- ペアローン契約時に必要な諸費用が通常のローン契約時の2倍となる(登記費用や司法書士報酬、印紙代など)

また、メリットで挙げた「1人でローンを組むより借入額を増やせる」という点は、デメリットとなることも考えられます。

ペアローンは、1人でローンを組むよりも借入額を増やすことが可能ですが、世帯全体でみると返済額は多くなってしまいます。

結果として、家計に負担がかかり、返済できなくなる可能性が考えられるでしょう。

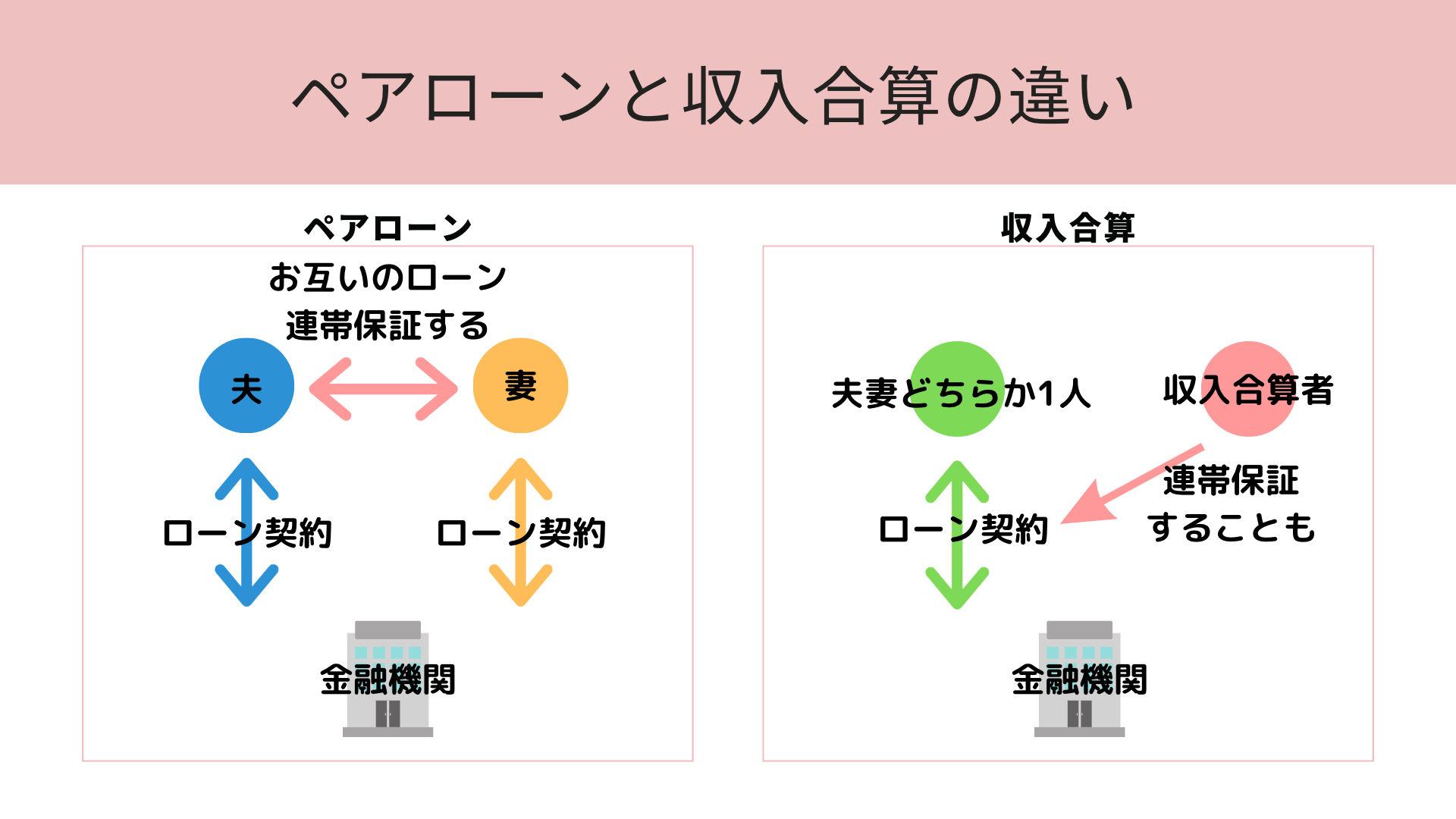

(2)ペアローンと収入合算の違い

ペアローンと似たもので、「収入合算」というものがあります。

ペアローンと収入合算の大きな違いとしては、以下のとおりです。

|

ペアローン |

収入合算 |

|

|

ローンの契約数 |

夫婦それぞれが1つずつ契約 |

夫婦まとめて1つの契約 |

|

連帯保証人 |

夫婦それぞれがお互いの連帯保証人 |

(連帯保証型の場合) |

|

共有名義 |

共有名義が必須 |

債務者のみの単独名義もOK |

(※)連帯債務型の場合は、夫婦のうち債務者でない一方が連帯債務者となります。債務者がローン返済できなくなった場合は、連帯債務者が2人分のローンを返済する必要があります。

ペアローンの場合、夫婦それぞれがローンの借入契約をし、かつお互いの連帯保証人になります。

夫婦それぞれが住宅ローン控除などの税優遇を受けられ、団体信用生命保険にも加入できます。

不動産の名義は共有名義とし、それぞれローン負担分以上の持分を持つことが必要です。

例:

物件価格4,000万 自己資金1,000万円

ローン(夫)2,000万円

ローン(妻)1,000万円

という場合、

夫の持分 4分の2以上が必要

妻の持分 4分の1以上が必要

一方の収入合算は、夫婦いずれか1人の年収ではローン審査NGとなる場合に、審査上の収入を増やすため行います。

パート・アルバイトなどで働いているため借入本人になることはできないものの、ある程度まとまった収入がある場合に収入合算ができます。

例:

夫(正社員)の年収400万円 妻(パート)の年収200万円

- 収入を100%合算することが可能な場合 審査上の年収600万円

- 収入の1/2まで合算することが可能な場合 審査上の年収500万円

収入合算者は借入本人ではないため、住宅ローン控除などの税優遇を受けることはできず、団体信用生命保険も加入できません。

ただしフラット35などの連帯債務型収入合算の場合はペアローンの場合と変わりません。

2、ペアローンを後悔するのはどんな時?

ペアローンは夫婦それぞれローン契約をし、かつ互いのローンの連帯保証人になっています。

ローン返済は長期間にわたるため、返済中にライフスタイルが変わることはあるでしょう。

ペアローンを利用する際には想定していなかった変化によって返済が厳しくなり「ペアローンにしなければ良かった」と後悔することにならないよう、ペアローンがはらむリスクを理解しておきましょう。

(1)ペアローンのリスク

ペアローンは

- 夫婦が

- 共働きしている

ことを前提にしています。

つまり、

夫婦でなくなったとき

- 連帯保証人になっているためローン返済でもめるリスク

- 共有名義にしているため家の処分でもめるリスク

共働きでなくなったとき

- ローン返済の負担が重くなるリスク

があるのです。

(2)ペアローン夫婦の離婚 問題点と離婚後の選択肢

ペアローンを組んでいる夫婦であっても、離婚する可能性がゼロというわけではありません。

ペアローンを利用中の夫婦が離婚した場合における「問題点」「離婚後にとれる選択肢」について解説します。

①問題点

ペアローンを使用している夫婦が離婚する場合、「お互いがお互いの連帯保証人である」という点が大きな問題点となります。

ペアローンではお互いが連帯保証人になるため、ペアローン利用中にどちらかの返済が滞ってしまった場合は、夫婦のもう一方に返済義務が生じます。

別居していたり既に離婚していたりする場合には、お互いコミュニケーションが取りにくくなるため、ローンの返済が滞ってしまう可能性が高くなるでしょう。

万が一、ローン返済日にお金が振り込まれないまま連絡が取れなくなってしまった……となると、もう一方がローンを支払わなければなりません。

②離婚後にとれる選択肢

ペアローンを組んでいた夫婦が、ローン残債があるまま離婚する場合にとれる選択肢は、以下の3つです。

- ペアローンを一本化する

- アンダーローンなら家を売却する

- オーバーローンなら任意売却する

①ペアローンを一本化する

1つ目は、ペアローンを一本化し1つのローンにまとめることです。

具体的には、「借り換え」によって単独債務に切り替えて、1つのローンに契約し直します。

ペアローンで共同債務でローンを組んでいると、名義変更ができないのが一般的です。

しかし、ローンの借り換え時に名義変更が可能であるため、共同名義を解消することができます。

借り換えによって、ペアローンを組んでいたときよりも低い金利でローンを組むこともできるかもしれません。

また、離婚後にペアローンの残債があると、今後ローン返済をどうするかでトラブルになるおそれがあります。

離婚までにペアローンを一本化して単独債務へ借り換えることで、以上のようなトラブルは減るでしょう。

②アンダーローンなら家を売却する

離婚するからといって、ペアローンが残ったまま家を売却することはできません。

家の時価がローン残債を上回っているアンダーローンなら、家を売却しましょう。

アンダーローンで家を売却すると、「買主」「売主」「金融機関のローン担当者」「司法書士」が同席すれば、ローン残債の完済と一緒に成立させることができるメリットがあります。

アンダーローンで家を売却するなら、離婚前の売却がおすすめです。

離婚してから売却すると、元配偶者と連絡が取れなくなる可能性があり、財産分与がうまくいかなくなるおそれがあります。

ただし、家の売却後に、ローン残債を完済してから残ったお金を財産分与する場合には、離婚届を提出してからにしましょう。

離婚届を提出する前に財産を移すと、「贈与」とみなされるおそれがあるからです。

アンダーローンの反対で、家の売却額がローン残債に満たない場合を、「オーバーローン」といいます。

オーバーローンでは、売却することを銀行側が許してくれないのが原則です。

③オーバーローンなら任意売却する

「任意売却」とは、不動産会社などが、金融機関(債権者)とローン契約者(債務者)の間に入って交渉し、売却金額がローン残債を下回っていても売却できるという仕組みです。

任意売却は、裁判所の判断によって強制的に売却される「競売」に対して、金融機関の合意を得られたら、ローン契約者の判断によって任意に売却できます。

ペアローンを組んでいたが離婚することになったので家を売却したい…

このとき重要なのは「いかに高く売却できるか」です。

不動産を高額で売却するには、無料で手軽に利用できる「一括査定サイト」の利用が最も効率的です。

不動産売却を検討している方にぜひ活用していただきたい一括査定サイトを紹介します。

◎すまいValue|ここでしか依頼できない大手不動産会社が集結!

不動産売却一括査定サイトのなかで、絶対に外したくないのが「すまいValue」。

不動産大手6社が共同で立ち上げた一括査定サイトです。

6社というと少ないように感じるかもしれませんが、このうちの3社は以下のとおり。

- 三井不動産リアリティネットワーク

- 住友不動産ステップ

- 東急リバブル

この3社だけで、業界における仲介件数がトップ3を占めているため、査定サイトの中では流通件数自体は最も多いとも言えます。

また、上記3社は「すまいValue」でしか査定依頼ができません。これだけでもかなりのメリットといえるのではないでしょうか。

大手不動産会社は広告料が安く、有名ポータルサイトに物件を掲載してくれる可能性もあるため、早く売れる可能性が高くなるでしょう。

「すまいValue」に参加している6社は、すべて全国的なネームバリューを誇る大手不動産業者なので、不安や心配を感じることは少ないでしょう。

また、を利用した人の95.5% が安心感があると回答※しています。安心感を最優先させたい人におすすめの一括査定サービスです。

※ 2019年4月1日~2022年3月31日にすまいValueで媒介したお客様を対象に行ったアンケート結果(有効回答数1186件)

ただ、大手不動産会社のため、売却時の仲介手数料は比較的高額になる可能性が高く、地方や郊外の物件の場合は査定のエリア外となってしまう場合もありますので、注意が必要です。

(3)ペアローン夫婦の退職 対処法はゆとりを持つこと

家を購入した当初は共働きを続けるつもりでも、予期せぬトラブルで夫婦のどちらかが退職を余儀なくされることもあるでしょう。

また、産休・育休期間中や復帰後の時短勤務により、数年にわたって収入が減ることも考えられます。

夫婦それぞれが現在の年収で借りることができる最大限の金額でローンを組むと、退職、休職、転職など、収入が変わるタイミングで返済が苦しくなることが考えられます。

ライフプランを考慮したゆとりあるローン返済計画を立てるようにしましょう。

ゆとりあるローンの借入金額は、金融機関の審査基準が参考になります。

・借入金額は年収の4倍以内

または

・金利4%で計算した年間返済額が年収の35%以内

ペアローンに関するQ&A

Q1:ペアローンのメリットとデメリットは?

ペアローンのメリットは、

- 1人でローンを組むより借入額を増やせる

- 金利プランを別にしてローンを組むことができる

- 夫婦それぞれが住宅ローン控除を受けられる

- 借入額を増やすことができる

- 団体信用生命保険に加入できる

ペアローンのデメリットは、

- 夫婦の一方が収入が無くなっても支払い額は変わらない

- (夫婦どちらかが亡くなった場合)団信から残債に充当されるのは死亡した方のローン分だけ

- ペアローン契約時に必要な諸費用が通常のローン契約時の2倍となる(登記費用や司法書士報酬、印紙代など)

メリットで挙げた「1人でローンを組むより借入額を増やせる」という点は、デメリットとなることも考えられます。

ペアローンは、1人でローンを組むよりも借入額を増やすことが可能ですが、世帯全体でみると返済額は多くなってしまいます。

結果として、家計に負担がかかり、返済できなくなる可能性が考えられるでしょう。

Q2:ペアローンと収入合算 何が違う?

ペアローンは夫婦それぞれが借入本人になり、かつ互いの連帯保証人になります。

収入合算の場合は借入本人は1人のみ。収入合算者は連帯債務者または連帯保証人になります。(金融機関により異なる)

Q3:ペアローンを利用してる夫婦が離婚したらどうなる?

ペアローンを使用している夫婦が離婚する場合、「共有名義であること」「お互いがお互いの連帯保証人であること」が大きな問題点となります。

ペアローンを組んでいた夫婦が、ローン残債があるまま離婚する場合にとれる選択肢は、以下の3つです。

- ペアローンを一本化する

- アンダーローンなら家を売却する

- オーバーローンなら任意売却する

まとめ

離婚前でも、離婚後でも、家を売却することは可能です。どちらのタイミングで家を売るかはその人次第です。

ただし、ペアローンを利用しており、離婚後もローン残債があるという場合には、ローン返済にあたってしっかり考えなければなりません。

ペアローンを利用する前に、メリットだけではなくデメリットやリスクについてもしっかり把握してから、利用するかを検討しましょう。

参考:ペアローンを組んだら後悔する?その理由と最適なローンの組み方 | ゼロリノベジャーナル

参考:

参考:

思い入れのある不動産を売却するとき「できるだけ高く売却したい」と考えるのではないかと思います。

「売却エージェント制」という売主に100%寄り添った売却活動をするSRE不動産をご紹介します。

「SRE不動産」はソニーグループの不動産会社です。

SRE不動産では、業界最高水準の精度を誇るAI が、以下のような人間では処理できないほどの大量なデータや、さまざまな条件から売却の推定価格を算出します。

また、注目すべき特徴として、「売却エージェント制」があげられます。

不動産会社では、自社で売り手と買い手の両方を担当することを目標とするのが一般的です。これを「両手仲介」といい、双方から仲介手数料を受け取れるというメリットがあります。

しかしながら、仲介手数料は成功報酬なので、成約しなければ受け取ることができません。

成約につなげるためには売り手・買い手どちらかに肩入れするのではなく、双方の妥協点をすり合わせていくというスタイルになります。会社利益を考えればやむを得ないことですが、売る側も買う側も100%満足というわけにはいきません。

SRE不動産では、ひとりの営業が売り手と買い手の双方の担当者となることを原則禁止し、売却専門・購買専門に組織を分けたエージェント制度を導入しています。

仮に自社で買い手が見つかったとしても、業務や担当が完全に独立しているため、売却エージェント(担当)は100%売り手の要望にそって交渉にあたります。

「業界最高水準のAI(人工知能)」による客観的でより正確な査定価格の算出と、「売却に特化した専門エージェント」のサポートによって、「安心安全なお取引」と「早く高く売ること」を徹底的に追求しているのです。

なお、SRE不動産はサービスエリア(東京都、神奈川県、埼玉県、千葉県、大阪府、兵庫県、京都府、奈良県)が限られていますが、該当する場合はぜひおすすめしたいサイトです。