「3000万円を資産運用で増やしたい」

資産運用は、手持ちの金額が大きければ大きいほど、選択肢が多くなります。

しかし、ギャンブルやマネーゲームではないため、大きく資金を失うリスクがあってはなりません。

この記事では、3000万円の資産運用として、不動産で運用する方法を紹介します。

3000万円を資産運用して大きく増やすことができれば、リタイア後の生活もお金の面での心配は大きく減るでしょう。

この記事をお読みの方はぜひ「資産運用とは?|金融商品の種類、メリットデメリット徹底解説」も併せてご参照ください。

目次

1、3000万円を資産運用して「億」をめざせる?

3000万円を運用して1億を目指すことは可能なのでしょうか?

(1)「億」にするために必要な時間と利回り

3000万円を資産運用だけで1億円以上にするには、どれだけの時間と利回りが必要なのでしょうか。

試算結果は、以下のとおりです。

出典:複利計算シミュレーション

運用期間が20年だと、必要な利回りは6.3%です。

20年後には、見事1億180万9,069円に到達しています。

「6.3%」という数字に対して、どんな印象をお持ちでしょうか。

「やっぱり難しい」「そんな利回りの運用なんて無理」と感じた方もいらっしゃるのではないでしょうか。

運用期間を5年延ばして25年にすると、5%の利回りで1億円を突破します。

資産運用で1億円を目指す場合に最後に考えるべきことは、上記のような利回りで、「資産運用し続けるのが現実的といえるのか」という一点です。

(3)利回り6.3%を実現できる現実的な資産運用プラン

前項で説明したとおり、3000万円を6.3%の利回りで20年間資産運用すると、1億円になることがわかりました。

本記事では、6.3%の利回り(25年運用であれば5%)をめざせる資産運用法を紹介します。

基本的に、高利回りの資産運用であればあるほど、リスクも高くなります。

3000万円を億に増やそうとすると、それなりのリスクがあるということです。

本記事では、リスクを抑えながら資産を運用できる不動産投資について詳しく解説します。

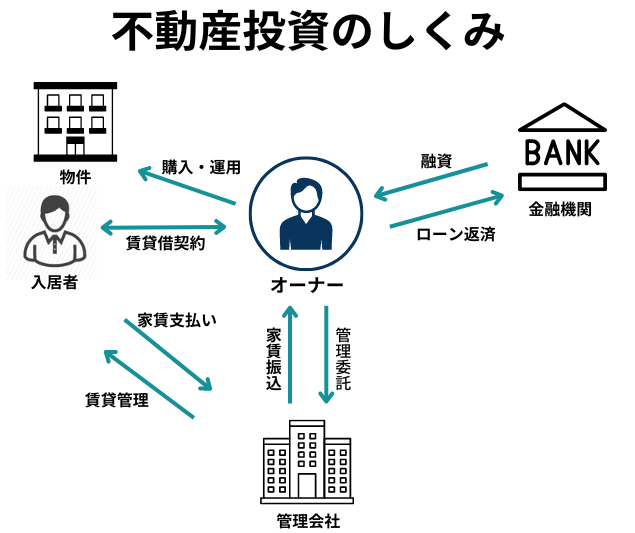

2、3000万円の資産運用方法①現物不動産投資

この章では、3000万円を不動産投資で運用する方法として、現物不動産投資を紹介します。

(1)現物不動産投資が有効な理由

3000万円を資産運用するのであれば、不動産投資はもっとも有効な手段ともいえるでしょう。

なぜなら、不動産投資は金融機関から融資を受けて始められるからです。

不動産は、決して安い買い物ではなく、高額な投資商品です。

しかし、投資商品の中で唯一金融機関のローンを利用できる、という特徴があります。

3000万円を1億円の大台に乗せるためには、ローンを活用できるかどうかが大きなポイントになります。

(2)不動産投資で3000万円を1億円にするための具体的な流れ

資産運用で、3000万円を1億円にする具体的な流れは、以下のとおりです。

- 1件目は3000万円のキャッシュで購入する

- 1件目の賃貸経営が軌道に乗ったら2軒目をローン利用で購入する

- 3件目以降もローンを利用して購入する

①1件目はキャッシュで購入する

まずは、お手持ちの3000万円で1軒目の物件を購入します。不動産投資によって得られたキャッシュは使わず、2件目の購入費用としてプールしていきます。

2件目も同クラスの物件を購入するのであれば、5分の1から6分の1程度の自己資金が貯まった時点で、2つ目の物件を購入しましょう。

2件目の物件購入には、ローンを利用します。

最初にキャッシュで購入した物件という信用と、2件目の物件の担保価値があるので、ローンの審査は通りやすくなるでしょう。

3件目以降は、2件目同様にローンを利用して購入する……という具合に、所有物件を増やしていきます。

3件目を購入した頃には、総資産1億円が近くなる可能性が高いでしょう。

②2件目の経営が軌道に乗ったら3件目を検討する

2件目の賃貸経営は、1件目と事情が異なります。

2件目は、ローン返済があるため、家賃収入からローン返済分を差し引いた分が手残りとなります。

手残りからキャッシュを貯めて3件目の自己資金につなげていくわけですが、1件目と2件目それぞれの家賃収入をプールしていけば、3件目の購入も、そう遠い未来ではないでしょう。

以上のように、すでに所有している不動産という信用を武器に、ローンをうまく活用していけば、物件を購入するごとに資産が増えていきます。

(3)物件の探し方【PR】

不動産投資初心者の方は、ポータルサイトから物件情報を探すかもしれません。

ポータルサイトは、簡単に物件を探したり、価格の相場を知ることができて便利ですが、情報はそれほど早くはありません。多くの人が閲覧しているため、問い合わせた時には取引が終わっているケースも少なくありません。

一方、売主として投資用物件を販売している不動産投資会社であれば、担当者と直接やり取りし、投資目的や条件に沿った物件を紹介してもらうことができます。

収益物件の探し方について詳しく解説した記事も併せてご覧ください。

売主として物件を販売する不動産投資会社をピックアップします。

①トーシンパートナーズ(新築区分マンション)

トーシンパートナーズは、東京都心、横浜、川崎エリアの駅徒歩10分圏内の自社ブランドマンションを中心に、周辺物件と差別化したワンルームマンションを展開する不動産投資会社です。

ZOOM・フェニックスの2ブランドを展開し、特に新築の“ZOOM”シリーズは9年連続グッドデザイン賞を受賞するなど高い評価を受け、中古市場でも人気の物件です。

デザインだけでなく設備や物件管理にもこだわっており、入居率は98.2%と業界最高水準。デザイン性が高く良質で資産価値の落ちにくいマンションに投資したい人におすすめです。

②J.P.RETURNS(中古区分マンション)

J.P.RETURNS(ジェーピーリターンズ)は、投資家のニーズに合わせ「低価格高利回り物件」「都心築浅ハイスペック物件」「都心ファミリー物件」を取り揃えていることが特徴です。

またスマホで読める電子書籍だけでなく、動画や個別相談など不動産投資について学べるコンテンツが充実しています。まずは資料請求からしてみることをおすすめします。

③武蔵コーポレーション(中古一棟)

武蔵コーポレーションは、一棟もの売買や仲介に特化した不動産会社で、賃貸管理にも強みがあります。

社員のなかには、アパート経営を経験された方が複数いらっしゃるとのことで、究極のオーナー目線であることも特徴の1つです。

今なら、Amazon不動産投資本部門1位となった、書籍の無料プレゼントキャンペーンを実施中です。

(4)不動産投資は常にキャッシュフローを意識する

本章で紹介した不動産投資の始め方は、1件目を自己資金で購入していることがポイントです。

自己資金で購入している場合は、ローン返済がなく、利益を出しやすい経営環境にあります。

しかし、2件目以降はローンを利用することになるため、損益分岐点とキャッシュフローに対して、よりシビアでなければなりません。

キャッシュフローは、不動産経営に欠かせない概念です。

計算方法やキャッシュフローを意識した不動産経営について理解しておくと、より安全な不動産経営ができるようになります。

キャッシュフローについては「不動産投資の鍵となるキャッシュフローを徹底解説|好循環にする3つの方法」で詳しく解説しています。

3、3000万円の資産運用方法②不動産投資型クラウドファンディング

次に、不動産を用いた資産運用方法として近年盛り上がりを見せている不動産投資型クラウドファンディングについて解説します。

(1)不動産投資型クラウドファンディングとは

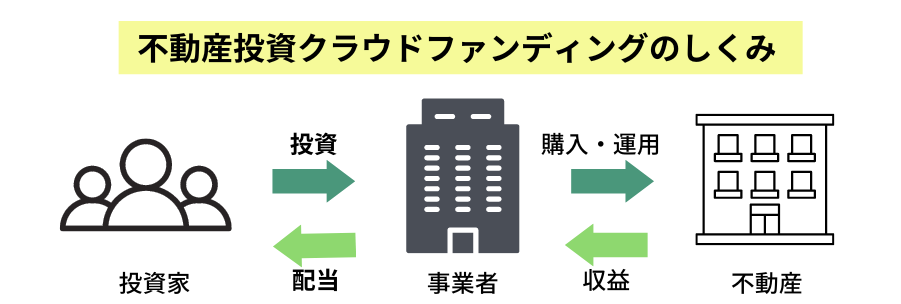

不動産投資型クラウドファンディングは、事業者(不動産購入者)がインターネットを通じて個人投資家などから資金を調達し、その資金で不動産の購入・運営を行います。

投資家は、自ら不動産を購入するのではなく、出資者として事業者を支援するのです。

不動産を運用して得られた利益は、投資家に分配されます。

以上が、不動産投資型クラウドファンディングの仕組みです。

平成29年に不動産特定事業法が改正されたことをきっかけに参入事業者が増えており、不動産投資型クラウドファンディング市場は活性化しています。

(2)不動産投資型クラウドファンディングの利回り

不動産投資型クラウドファンディングの利回りはどれくらいなのでしょうか。

不動産投資クラウドファンディングの平均的な利回りは、3~8%程度が目安となります。もちろんこれはあくまで目安であり、中には、8%を上回る想定利回りの投資案件も存在します。

(4)不動産投資型クラウドファンディングの始め方【PR】

クラウドファンディングの仕組みを利用し不動産私募ファンドに参加するのは、とても簡単です。

手続きはスマホで完結するのが一般的で、クラウドファンディングに会員登録し、本人確認が完了したらファンドに応募し参加するだけです。

代表的な不動産投資型クラウドファンディングのサービスを紹介します。

①COZUCHI(コヅチ)

COZUCHI は、1999年に創業したLAETOLI株式会社が運営している不動産投資型クラウドファンディングです。

投資先は、主に都心のマンションですが、人気レストランが入った物件や事業用地などの案件もあります。

想定利回りが高く案件の規模や募集金額も大きいため、非常に人気があり、投資したいファンドに投資できないことがある点がデメリットです。

しかしCOZUCHIは、手数料を支払えばファンドの途中解約ができるなど投資家にとってメリットがとても多いサービスといえます。まずは登録して新規案件をチェックし、投資したい案件は確実に応募することをオススメします。

②利回り不動産

利回り不動産は、優先劣後出資を採用するだけでなく、マスターリース契約を行うことで空室リスクを低減し、安定した賃料収入を確保しています。

最大の特徴は、投資する度に「ワイズコイン」が貯まることです。貯まったワイズコインは、利回り不動産で再度出資する際の原資に充てたり、Amazonギフトカードと交換することが可能です。

募集方法はファンドごとに先着または抽選となりますが、利回りの良い物件はすぐにうまってしまいます。

新規公開ファンドや、ワイズコインプレゼントなどのキャンペーン情報を受け取れるメルマガに登録しておくことをオススメします。

4、3000万円を資産運用する際の心構え

(1)資産運用の考え方の基本は「損をしない」こと

3000万円によるものだけでなく、資産運用をするうえで大切なことは、「損をしない」ことです。

例えば、インフレに傾いた場合、お金の価値が相対的に下落するため、現金のみで資産を保有していると実質的な価値が目減りします。

インフレに強い不動産や金、絵画や骨董品などの現物資産を持つことでインフレリスクに備えることができます。

以上のように、資産運用には、資産に多様性を持たせてリスクに備えるという役割もあるのです。

儲けることにのみフォーカスされがちな資産運用ですが、実は損をしないことが最大の目的であることを忘れないようにしましょう。

(2)日常生活で資産運用のことを考えない

資産運用で資産を増やすためには長期にわたる運用が基本です。

目先の利益を追い求める目的ではないことを、忘れないようにしましょう。

資産を運用して、資産に資産を増やしてもらうことが目的です。そのため、毎日チェックしても、変化が出るほど急激にお金が増えるわけではないのがリスクリターンのバランスがとれた資産運用の特徴です。

1ヵ月に一度程度のタイミングで運用状況をチェックするくらいの意識が、理想的といえます。

(3)投資方針は定期的にチェックして修正する

不動産投資で購入した物件の空室率が高いなど、思惑通りにならないこともあります。投資方針については、柔軟に対応しましょう。

半年に一度から年に一度は、資産の状況や投資の利回りをチェックして、思わしくないものは、修正を入れるのが得策です。

定期的に、投資の状況を評価する機会を持つのも良いでしょう。

(4)欲張らない

資産運用で欲張らないということは、当初の予定以上の利回りを求めないということです。

例えば、不動産投資で管理費を削減して、キャッシュフローを多くしようとするあまり、空室率が高くなってしまっては本末転倒です。

欲張りすぎると、短期的な利益は得られるかもしれませんが、資産運用で短期的な利益はあまり意味を成しません。

10年後や20年後という計画において、最終的に期待していた利回りが達成できているかどうかが、最も大切なのです。

まとめ

3000万円を増やす資産運用として、不動産を用いた方法を紹介しました。

投資に絶対はないため、思惑通り増えないかも知れません。

しかし、資産運用という手立てを打っておくことは、将来に向けてプラスになるでしょう。