資産管理会社とは、どのような会社なのでしょうか?

不動産や株式などの資産を所有し、多額の所得税を支払う富裕層が、資産管理会社を設立することが増えています。

日本では、相続税の課税強化の流れが予想できます。そのため富裕層だけでなく、相続税の対策を検討する人々も資産管理会社に注目しています。

この記事では、資産管理会社の概要から、設立するメリットやデメリット、手続きの流れについて解説します。

不動産投資の教科書代表YouTube「山本社長の不動産事件簿」では、不動産投資の実際にあった悪質な営業担当に騙された話や、良くない物件を買ってしまった失敗談をお話ししています!

【無料のWEB診断】無理のない借入額を判定

借入可能額を把握した上で、効率的に不動産投資を始めたいなら、無料のWEB診断『INVASE』をご利用ください。職業や年収等からリスク許容度を判定し、無理のない借入可能額が分かります。

- 結果まですべて無料

- 物件が決まっていなくても借入可能額を判定できる

- すでに物件を持っていても判定できる

目次

1、資産管理会社とは

そもそも、資産管理会社とはどのようなものなのでしょうか。

(1)資産管理会社とは

資産管理会社は、資産管理を事業目的とした会社のことで、不動産投資や株式など資産形成を行っている人が、自らの資産を管理する目的で設立する会社のことをいいます。

自分で設立して、自分のためだけに業務を行うため、「プライベートカンパニー」と呼ばれることもあります。

資産管理という業務自体は、個人事業としても十分可能です。しかし、会社法人を設立することで、さまざまなメリットが生まれるのです。

資産家や富裕層をはじめ、一定の資産を持っている人(特に相続の問題を抱えている人)の間で、資産管理会社を設立する動きが広がっています。

(2)資産管理会社を設立する人が増えている理由

資産管理会社を設立する理由は、資産管理会社の設立することで多くのメリットがあるからに他なりません。

資産家や富裕層の人たちが、自らの事業を法人化するケースは多くあります。

例えば、

- 先祖代々相続している土地を多く所有する資産家が、不動産事業に特化した会社を設立しているケース

- 芸能人が、個人事務所を立ち上げて会社法人にしているケース

上記のように、法人化する主な理由は、税制上のメリットがあるからです。資産管理会社を設立したからといって、日々の業務や生活が大きく変わるわけではありません。

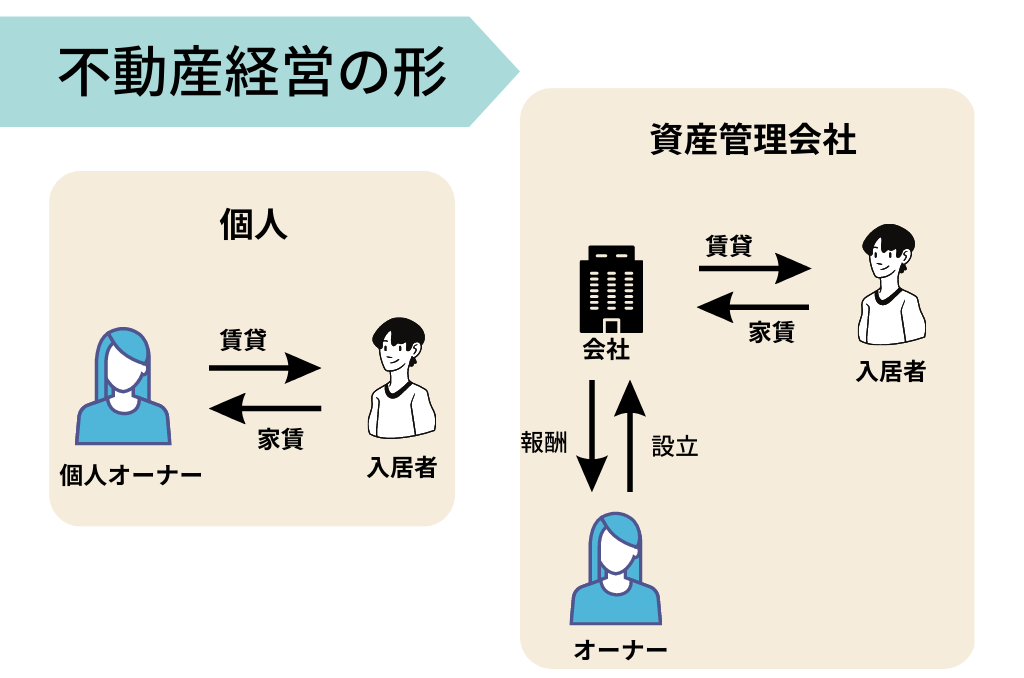

例えば、不動産事業の場合、家賃収入や経費支出などの不動産経営が、資産管理会社を経由することによって変わります。

2、資産管理会社を設立するメリット①節税効果

資産管理会社の設立には、大きく3つのメリットが存在します。

本章では、メリットの1つ目である節税効果について解説します。

- 不動産投資の収益を節税できる

- 資産管理会社で不動産収入の節税ができる仕組み

- 損益通算による節税メリット

- 必要経費の範囲が広がることによる節税メリット

(1)不動産投資の収益を節税できる

資産管理会社を設立・活用することのメリットのうち、おそらく最も多くの人が期待しているのが節税効果です。

不動産経営で得た収入を、個人の所得税で支払うよりも、資産管理会社の法人所得にすることで、法人税の安い税率が適用されます。

さらに、資産管理会社からオーナーである本人や親族に役員報酬を支払うことにより、利益を圧縮し、課税対象額を減らす(つまり節税)ことも可能です。

(2)資産管理会社で不動産収入の節税ができる仕組み

基本的に、資産管理会社を事業主体として不動産を所有させ、得られた収入はすべて資産管理会社に入金されます。

得た収入を、代表や役員に対して役員報酬という形で支払えば、損金として処理できるため、資産管理会社にとっては収入減となります。したがって、法人税を軽減できる効果が期待できるのです。

報酬を受け取る代表や役員(つまり不動産オーナーや親族)にとっては、不動産収入が直接入るわけではなく資産管理会社からの給与所得となるので、給与所得控除が適用されて所得税にも節税効果があります。

(3)損益通算による節税メリット

資産形成をしている人にとって、事業が不動産経営だけとは限りません。株やFXなど複数投資をしている人もいらっしゃると思いますが、別の投資で損失を出したとしても、個人事業者の場合は別々に処理されます。

例えば、

個別事業者として、不動産経営で利益が出ており所得税が発生している。一方で、株式で損失を出た。

この場合、損失分の税金が安くなるというわけではありません。

しかし、資産管理会社として両方の主体を会社にした場合、損益通算といって損得勘定を通算できるため、株式で損をした分を不動産収入から差し引くことができ、結果として節税効果を生み出すことになります。

(4)必要経費の範囲が広がることによる節税メリット

よく自営業をしている人が、飲み会などの席で領収書を欲しがることがありますよね。

自営業者の場合は、交際費や打ち合わせ食事代などの名目で経費計上ができる場合があるからです。

資産管理会社を所有していると、出費の中に経費として計上できるものが多くなり、結果として不動産収入の課税対象額を減らせる場合があります。

必要経費として認められるのは他にも「車両維持費」「生命保険料」「携帯電話料金」などがあり、実質上は生活に使用しているものであっても、資産管理会社の法人名義にすることで多大な節税メリットがあります。

とはいえ、不動産投資という事業に関して使用される分のみ申請可能とのことなので、全体の費用に対する割合が大切です。

詳しくは「確定申告時に知っておくと得する不動産所得の12個の経費とは」を参考にしてみて下さい。

3、資産管理会社を設立するメリット②相続税対策

本章では、メリットの2つ目である相続税対策について解説します。

- 会社法人化することで資産を分散できる

- 役員報酬の形で次世代に資産を移転できる(生前贈与)

- 株式相続で遺産分割が容易になる

- 相続税の節税効果も見込める

- 事業承継時の経営の安定化

(1)会社法人化することで資産を分散できる

不動産を所有して得た収入を、個人事業者として得る場合は、文字通り個人が主体となるため、利益は所有者に集中します。税金や相続の問題もすべて所有者に集中することになりますが、資産管理会社という会社法人を主体にして、不動産の所有者や親族を役員にすることで、資産の分散が可能です。

資産の分散効果を具体的に説明します。

毎月300万円の不動産収入があったとして、本来であれば所有者に集中します。

しかし、税負担や相続対策の観点から資産の分散を行いたい場合、資産管理会社に役員として就任させた上で役員報酬を支払えば、300万円の不動産収入を3人で100万円ずつ、といったように分散させることができるのです。

個人間でやると、年間の支払額が110万円を超えた時点で贈与税が発生するため、資産管理会社を経由することが重要なポイントとなります。

(2)役員報酬の形で次世代に資産を移転できる(生前贈与)

資産管理会社を活用することで資産の分散ができるということは、資産分散の仕組みを利用して資産の承継が可能であるということでもあります。

親が所有している不動産から得られる収入を、資産管理会社から子供に役員報酬という形で支払っていけば、贈与の対象になることなく現金資産の移転を進めることができます。もちろん所得税は発生しますが、税率において圧倒的に有利です。

最終的に不動産の相続となった時には、不動産の実質的な所有権が子供に移転するので相続税が発生することになります。

しかし、それまでに役員報酬という形で子供側にプールされていた現金で納税をすれば、納税金を準備できないばかりに物納で先祖から伝わる土地を手放す…といった事態を避けることもできます。

(3)株式相続で遺産分割が容易になる

不動産は、動かすことのできない資産なので、相続時の遺産分割が簡単ではありません。

一方で、資産管理会社であれば、この問題を解決することができます。

資産管理会社を所有している不動産オーナーの親が亡くなった場合、資産管理会社の株式を相続人に分配することで不動産に対する権利を間接的に分配できるため、実質的な遺産分割が完了します。

(4)相続税の節税効果も見込める

資産管理会社を活用すると、相続税の節税対策が見込めます。

設立3年以上経過している資産管理会社で収益物件を所有していると、相続財産である株式は相続税評価額で計算できるようになります。

実際に相続するのは株式ですが、相続した株式を評価する際は相続税評価額の適用が可能です。

また、資産管理会社に借入金がある場合、相続税評価額から借入分を控除できます。

(5)事業承継時の経営の安定化

経営の安定のために、安定した大株主の存在は欠かせません。そこで、資産管理会社を大株主にするのが有効な対策となります。

資産管理会社とは別に本業を持つ不動産オーナーにとって、大株主は個人です。

相続時、大株主が分散してしまうことは、事業承継の観点から好ましくありません。

オーナーの親族などが、個人で株主になる代わりに資産管理会社が大株主となれば相続の際に事業会社の株式が分散してしまうのを防止できるため、安定的な事業承継を達成できます。

4、資産管理会社を設立するメリット③社会保険

資産管理会社の役員に就任すると給与所得者となるため、健康保険や厚生年金といった社会保険への加入が可能になります。

健康保険については、それほど大きな差はありませんが、年金については個人事業者が加入する国民年金と給与所得者が加入する厚生年金とではかなり内容に違いがあるため、厚生年金に加入できることはメリットと考えて良いでしょう。

5、資産管理会社を設立するデメリット

資産管理会社を設立することにメリットが多いことをご理解いただけたのではないでしょうか?しかし、メリットだけではなく、デメリットも把握しておくことが大切です。

本章では、資産管理会社を設立する際の注意点を解説します。

- 法人特有の費用がかかる

- 社会保険料負担がかかる

- 資産管理会社自体の価値が低い

- 相続時に資産管理会社の主導権争いが発生する可能性がある

(1)法人特有の費用がかかる

資産管理会社は一般的な会社法人であるため、会社の設立や維持には費用がかかります。

設立にかかる費用は、株式会社で22万円程度、合同会社で8万円程度です。

また、維持には税理士報酬や法人住民税がかかります。仮に赤字決算をした場合でも、年間7万円の法人住民税を要するため、継続的な費用が必要です。

(2)社会保険料負担がかかる

資産管理会社を所有するメリットのひとつとして、社会保険に加入可能な点が挙げられます。一方で、社会保険料の負担額が通常より多くなることはデメリットといえるでしょう。

社会保険料は、通常会社と社員が折半で負担します。しかし、資産管理会社を所有している人は、会社側と社員側の両方を負担することになります。

会社員であれば、会社負担の分は支払わなくても良いですが、資産管理会社の実体は会社と社員の両方が「同じ財布」なので、全額の負担を考えておかなければなりません。

(3)資産管理会社自体の価値が低い

一般的な会社は、保有資産だけでなく事業の有望性など、有形・無形の企業価値があります。

企業価値を備えている会社であれば、会社そのものに価値がありますが、節税目的で設立された資産管理会社は、ペーパーカンパニーのように見なされます。

資産管理会社を売却したり、換金したりするにあたっての価値は、低いと思っておいた方が良いでしょう。

資産管理会社を売却・譲渡しようと思っても、買い手がつく可能性は極めて低いと考えられます。

(4)相続時に資産管理会社の主導権争いが発生する可能性がある

不動産のような分割しにくい資産であっても、資産管理会社が保有して株式を分配すれば相続時の遺産分割が容易になると述べましたが、同時に複数の資産管理会社の大株主が生まれることを意味しています。

大株主同士が、会社の主導権や経営権を争ってしまうと、親族同士の「骨肉の争い」になりやすく、遺産相続に資産管理会社を活用する意味がなくなってしまう恐れもあります。

4、資産管理会社を設立する手続きの流れ

本章では、資産管理会社を設立する手続きの流れを解説します。

- 基本事項の決定

- 必要書類の準備

- 設立登記後の手続き

(1)基本事項の決定

まずは、基本事項の決定をします。

決めるべきことは、主に以下の通りです。

- 会社名

- 本店所在地(自宅でも可)

- 出資者・役員(自分/家族/親族)

- 資本金(1円からでも可)

- 決算月(設立から1年以内であればいつでも可)

役員は、資産の移転・分配をしたい人を選任します。

(2)必要書類の準備

次に、必要書類を準備します。

準備する書類は、主に以下の通りです。

- 代表者印・角印・銀行印

- 定款

- 就任承諾書

- 出資金

- 会社設立費用

①代表者印・角印・銀行印

代表者印と角印、銀行印は「法人3点セット」とも呼ばれる印鑑のセットです。

契約書や手形など重要書類に使われる「代表者印(丸印)」、請求書に使う「角印」、銀行口座に登録する「銀行印」というように使い分けます。印鑑屋に行くと、3点セットとして作ってもらえます。

②定款

定款は、会社の基本的なルールを定めているものです。「事業内容」のところに、不動産経営の文言を入れておく必要があります。ネット上にたくさんの雛形がありますが、司法書士に依頼して作成してもらうのが、最も確実でしょう。数万円程度の費用で、定款を作成してくれます。

③就任承諾書

就任承諾書は、役員に就任する親族それぞれから集めます。特に、決まった書式はなく、「〇〇(資産管理会社)の設立時取締役に選任されたので、その就任を承諾します」という文言と日付、本人の住所と名前があれば問題ありません。

④出資金

商法の改正によって、株式会社であっても、出資金1円から設立できるようになりました。一般的に、「1円会社」は社会的な信用が低いと見なされがちですが、資産管理会社は対外的な取引もほとんどないため、1円の出資金で設立しても問題ありません。

代表者が銀行口座を新規開設、銀行口座に出資者の名前で振り込みをし、振込の事実が分かる通帳のコピーなどを、法務局に提出します。

⑤会社設立費用

株式会社を設立する場合、総じて20~24万円程度、合同会社の場合は6~10万円程度を公証役場や法務局などに支払います。

以下、株式会社もしくは合同会社の設立に必要な費用です。

|

株式会社 |

合同会社 |

|

|

定款認証の公証人手数料 |

5万円 |

‐ |

|

登録免許税 |

15万円 |

6万円 |

|

定款印紙代 |

4万円 |

4万円 |

|

定款、登記簿の謄本手数料 |

数千円 |

数千円 |

最近は、電子定款といって、公証役場への提出をペーパーレスにすることで、「定款印紙代」を無料にすることができます。

設立時だけの費用ですが、抑えられるに越したことは無いので、電子定款がおすすめです。

(3)設立登記後の手続き

必要な書類を揃えたら、本店所在地となる場所の管轄である法務局に登記申請を行います。

前項で紹介した書類などとは別に、税務署や自治体などに以下の必要書類を提出します。

- 法人設立届書(定款コピーや株主名簿、設立時貸借対照表を添付)

- 青色申告承認申請書

- 給与支払事務所等の開設届出書

- 事業開始の届出

①法人設立届書(定款コピーや株主名簿、設立時貸借対照表を添付)

税務署に会社設立の事実を届け出るための書類で、「開業届」とも呼ばれます。国税庁のサイトに書式があります。

⇒国税庁「法人設立届出書」

②青色申告承認申請書

資産管理会社の節税メリットを活かすために必要な書類です。会社設立から3ヶ月以内に提出します。

⇒国税庁「青色申告の承認申告書」

③給与支払事務所等の開設届出書

源泉徴収した従業員の所得税納付を、毎月から年の2回にすることができる特例の申請書です。10人未満の会社であれば適用されるので、事務負担軽減のために提出しておきましょう。

⇒国税庁「源泉所得税の納期の特例の承認に関する申請書」

④事業開始の届出

本店所在地を管轄している都道府県や市町村に対して、開業の事実を知らせるための書類です。各自治体のホームページに書式があるので、ダウンロードして記入すると簡単です。

①法人設立届書・②青色申告承認申請書・③給与支払事務所等の開設届出書の3つは、税務署に提出する書類です。

④事業開始の届出は、自治体に提出する書類です。

一連の書類作成や提出は、経験のない方がする場合、難しく感じたり、面倒に感じたりすることもあるかと思います。

会社設立については、司法書士や代行サービスなどを利用するとスムーズに行うことができるでしょう。代行サービスについては、次項で紹介します。

その他にも、税理士がサービスの一環として、会社設立を無料で行ってくれるところも多くなってきているので、税理士を利用するのも一考です。

(4)資産管理会社設立時に利用できる代行サービス

資産管理会社設立の手続きが難しい、面倒だと感じる方には、一連の作業を代行してくれるサービスの利用がおすすめです。

おおむね1万円以内の手数料でサポートしてくれるので、とても便利です。

書類や印鑑などを揃えるのは自分自身の作業ですが、こうした必要な作業についても丁寧にサポートしてくれるので、資産管理会社設立時の強い味方となってくれるでしょう。

ネット上には、会社設立代行サービス業者が無数に存在しますが、実績数や料金面などにおいて、以下のサービスをおすすめします。

5、資産管理会社を設立するべき人

本章では、具体的に、資産管理会社を設立するべき人はどのような方なのか解説します。

- 年間330万円以上の不動産収入があるケース

- 不動産投資以外に行っている事業があるケース

- 相続税対策が必要なケース

(1)年間330万円以上の不動産収入があるケース

年間の不動産収入が330万円を超えると、所得税の税率が20%になります。この時点で、中小法人に適用される法人税率の15%を超えるので、330万以上の不動産収入がある場合、資産管理会社の節税メリットが発生します。

年間の不動産収入が330万円を超えている人は、資産管理会社による節税を検討してみてはいかがでしょうか。

(2)不動産投資以外に行っている事業があるケース

資産管理会社の設立には、損益通算に節税メリットがあります。

不動産投資以外にも「お店を運営している」「株式投資をしている」というように個人レベルの事業を営んでおり、その事業が時には赤字になる可能性がある場合、損益通算の節税メリットを活かすために、資産管理会社の運用をしておくと良いでしょう。

(3)相続税対策が必要なケース

資産管理会社の設立は、将来における相続や事業承継についての対策としても有効です。

資産管理会社があれば、役員報酬の形で事実上の生前贈与を進める方法や、相続時の資産評価を有利にする方法などを利用できます。

6、資産管理会社の運用方法3つ

メリットを享受するための、資産管理会社の運用方法は3つあります。本章では、資産管理会社の具体的な3つの運用方法を解説します。

- 資産管理会社が不動産を所有し、事業主体となる運用方法

- 資産管理会社に不動産を貸し付けるサブリース方式

- 資産管理会社に不動産の管理を委託する

(1)資産管理会社が不動産を所有し、事業主体となる運用方法

本記事では、資産管理会社が不動産を所有し、事業主体になる方法を想定しています。

不動産経営によって得られた収入は、資産管理会社に入り、役員報酬という形で代表や役員(つまり本人や親族)に給与所得としてお金が入るという流れです。

最も本格的な運用方法で、節税だけでなく資産の分散、相続対策などを総合的な目的を達成するために用いられます。

(2)資産管理会社に不動産を貸し付けるサブリース方式

不動産の所有権は、オーナーの名義にしたままで、資産管理会社に一括で貸し付け、資産管理会社から賃借料がオーナーに支払われるという流れです。一括で不動産を貸し付けるので、サブリース方式とも呼ばれます。

賃借料はオーナーにのみ支払われるため、本人以外へ資産の移転する必要がない(そこまでの規模ではない)、節税が主な目的である場合に用いるのが妥当な運用方法です。

(3)資産管理会社に不動産の管理を委託する

資産管理会社という名前が最も当てはまる方式です。オーナー名義の不動産の管理を資産管理会社に委託します。

資産管理会社が家賃を回収し、管理手数料を差し引いた分をオーナーに支払うという流れです。

最もシンプルな仕組みで、不動産からの収益を一部資産管理会社に移転することで節税メリットを狙うことができます。

注意したいのは、他の方法と違って本当に管理業務を行っている実態が伴っていなければならないことです。

資産管理会社に関するよくあるQ&A

Q1:資産管理会社とはなんですか?

資産管理を事業目的とした会社のことで、不動産投資や株式など資産形成を行っている人が、自らの資産を管理する目的で設立する会社のことをいいます。

Q2:資産管理会社を設立するメリットはなんですか?

資産管理会社を設立するメリットは、おもに3つあります。

- 節税効果

- 相続税対策

- 社会保険

Q3:資産管理会社を設立するデメリットはなんですか?

資産管理会社を設立するデメリットは、おもに以下の4つです。

- 法人特有の費用がかかる

- 社会保険料負担がかかる

- 資産管理会社自体の価値が低い

- 相続時に資産管理会社の主導権争いが発生する可能性がある

まとめ

資産管理会社を設立するメリットをご理解いただけたのではないでしょうか。

しかし、デメリットも鑑みると、資産管理会社の設立に向いていない人もいるかもしれません。

デメリットも把握したうえで、計画的に設立を行いましょう。