「DCF法」不動産投資の世界でたびたび登場「DCF法」をご存知でしょうか。

不動産投資をしている方や、不動産投資を始めようと思っている方にとって、DCF法は非常に重要で、しっかり理解しておく必要があります。

そこで今回は、DCF法の概要が分かるよう「不動産投資の教科書」が詳しく解説します。

・DCF法とは?。

・DCF法の考え方

・DCF法の計算方法

・DCF法による物件評価の実例

・DCF法の計算を簡単にしてくれるツール

家賃収入で毎月の収入10万円アップを実現するための6つのステップ

DCF法の割引率は、不動産投資と同程度のリスク&リターンである、投資信託や優良株の配当利回りが参考になります。

これらの利回り水準は3~5%であるとして、数%規模で設定するのが良いでしょう。

目次

1、DCF法は不動産の価値を正確に算出する

不動産の評価方法の一つであるDCF法(ディスカウントキャッシュフロー法)は、将来のキャッシュフローを現在価値に割り引いて評価する手法です。不動産の価値は、将来の収益やキャッシュフローに基づいて決定されます。

(1)DCF法とは?

不動産におけるDCF法とは、所有している不動産から得られる収益や、売却益を考慮して将来に得られる収益を、現在価値に換算して算出する方法です。

DCF法は、物件が持つ価値を、将来のリスクも考慮に入れて算出することができるため、不動産投資において非常に重要な判断材料になるのです。

DCF法という言葉にあるDCFとは、「Discounted Cash Flow(ディスカウント・キャッシュ・フロー)」の略です。

直訳すると、「割引キャッシュフロー法」という意味合いになります。

DCF法は、不動産だけでなく、証券投資や企業価値の算定などの評価方法としても広く用いられている方法です。

不動産の価格を査定・評価するには、大きく分けて次のような3つの方法があります。

- 収益還元法

- 原価法

- 取引事例比較法

「DCF法は含まれないの?」と疑問に思われた方もいらっしゃると思いますが、DCF法は収益還元法という価値算定方法のひとつです。

収益還元法には2つの方法があり、「DCF法」の他に、「直接還元法」と呼ばれるものがあります。

上記の3つの方法について、次項で詳しく解説します。

(2)3つの不動産の評価方法

前述の通り、不動産の評価方法として知られている3つの方法には、以下のものがあります。

それぞれの評価方法について、簡単に解説します。

①収益還元法

収益還元法の最大の特徴は、物件の将来における収益力から算出することです。

前項で説明したように、収益還元法の中には、以下の2つの種類があります。

- 直接還元法

- DCF法

直接還元法は、所有している不動産から得る年間利益を、一定の還元利回りで割って算出する手法です。

どちらを用いるかは、対象の不動産の性格や、算出の目的に応じて決定します。

ただし、不動産を証券化する際などに用いる収益見込みの算出には、原則としてDCF法を用いることとされています。

直接還元法は、DCF法に比べて簡単で便利な方法です。

しかし、DCF法は直接還元法で想定されていない空室リスクや家賃の下落率も考慮して算出するため、直接還元法はDCF法に比べると精度が劣ります。

どちらの方法も、将来の収益力に着目している点では共通しているので、収益物件の評価方法として広く用いられています。

収益還元法について、詳しくは「収益還元法を使って不動産の未来の価値を知る方法(直接還元法・DCF法)」で解説しておりますので、併せてご参照ください。

②原価法

原価法は、「その物件と全く同じものを建てるとどれだけの費用になるか?」という、「再調達原価」に着目した評価方法となります。

原価法のメリットは、コストを元にしたシンプルな考え方なので、分かりやすいという点です。

デメリットは、不動産投資の対象となりやすい市街地では新規に建てる物件の事例が少なく、再調達価格を知る手段がない場合に使えないことがある点です。

③取引事例比較法

取引事例比較法は、近隣にある類似物件の取引価格を参考に、評価したい物件の特徴などを考慮して算出する方法です。

②で紹介した原価法では、市街地に使いづらいという特徴があります。

一方、取引事例比較法は、市街地のほうが取引事例が多いため、適用しやすいというメリットがあります。

一般的に、住居物件の評価をする際によく用いられる方法です。

(3)「DCF法」の価値

DCF法に限らず、不動産を査定・評価する方法が確立されていることには、大きな理由があります。投資家が、物件価格の相場を正しく知り、「高値掴み」をしてしまわないようにする物差しとしての役割があります。

特に、DCF法の場合は、金融機関が融資審査の際に使用することに存在意義があるのです。金融機関が融資の審査をするにあたって、一番知りたいのは、収益不動産が将来にわたって期待通りの収益をもたらすかどうかです。

DCF法で算出された数値が良ければ、金融機関の融資審査に通る可能性が高まります。金融機関の融資が付いたということは、DCF法による不動産評価によって、「将来の期待収益も含めて妥当な価格」であると見て良いでしょう。

2、DCF法で不動産の価格を算出する方法

本章では、DCF法の計算方法を簡単に紹介します。

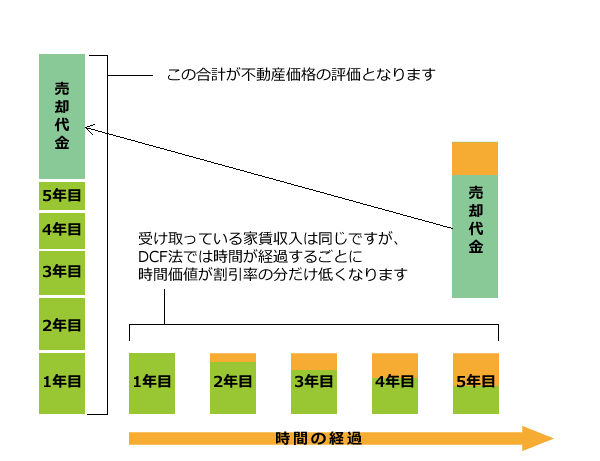

(1)DCF法の考え方

DCF法が重視しているのは、時間価値です。

同額の資産があっても、今あるのと未来にあるのとでは、実質的な価値が異なる点に着目しているのがDCF法です。

例えば、100万円の現金があるとします。

100万円の現金を、今持っているのと、1年後に持っているのとでは、1年分の利息分だけ現在の100万円のほうが高い価値を持っています。

1年後に同額の100万円を得たとしても、その100万円には、1年間の運用で得られるリターンという時間価値がないからです。

不動産投資は、物件を複数年で所有するケースが大半なので、1年ごとに時間価値を計算して、積算する必要があります。

以上の流れをイメージ図にすると、以下のようになります。

緑色の部分が、不動産の実質的な価値です。

1年目より2年目、2年目よりも3年目という具合に、実質的な価値が下がっていくのは、時間が進むほど現在価値との差が広がるからです。

最終的な売却時(この場合だと5年後)には、5年分の時間価値が考慮されるので、その分の割引をする必要があります。

(2)DCF法の計算式

前項で解説したDCF法の考え方を計算式にすると、以下のようになります。

不動産の収益価格=年間の収益 ÷ (1+割引率)のn乗 ・・・ + 売却価格 ÷ (1+割引率)の5乗

次に、前項のイメージ図を計算式にすると、以下のようになります。

(1年目)年間の収益 ÷ (1+割引率)の1乗

(2年目)年間の収益 ÷ (1+割引率)の2乗

(3年目)年間の収益 ÷ (1+割引率)の3乗

(4年目)年間の収益 ÷ (1+割引率)の4乗

(5年目)年間の収益 ÷ (1+割引率)の5乗

上記をすべて足したものに、

売却価格 ÷ (1+割引率)の5乗を足すことで、5年後の収益を求めることができます。

この金額と収益物件の価格に大きな差異がなければ、期待収益と比べて妥当な価格設定であると判断できます。

(3)割引率を設定する方法

DCF法では、時間価値の分だけ将来に受け取る収入の価値を割り引いて計算します。

この割引の根拠になるのが、割引率です。

割引率は、同じ金額を他の投資をしたら得られていたであろう期待収益率と、同じにする設定が望ましいでしょう。

不動産投資と同程度のリスク&リターンである、投資信託や優良株の配当利回りなどが、比較対象として妥当といえます。

上記のような投資商品の金利水準は、3~5%であると仮定して、数%規模で設定するのが良いでしょう。

3、DCF法で不動産の価格を計算してみよう

前章では、DCF法を使用して不動産の価格を算出する方法を紹介しました。

では、実際に不動産の価格をDCF法を用いて計算してみましょう。

(1)一棟アパート投資を5年間行った場合

DCF法を使って、一棟アパート物件の実質的な収益額を計算してみたいと思います。

想定条件は、以下の通りです。

| アパートの戸数 | 6戸 |

| 年間の家賃収入 | 5万円×6戸×12ヶ月=360万円 |

| 空室率 | 15% |

| 投資期間 | 5年間 |

| 割引率 | 3% |

| 物件売却価格 | 3,000万円 |

管理コストなどを考慮していませんが、この一棟アパートに対する5年間の家賃収入は、空室率も考慮して、

| 360万円 × 5年 × 85% = 1,530万円 |

しかし、この金額は時間価値が考慮されていないので、DCF法に基づいて、5年間の収入をそれぞれ割り引きます。

毎年の家賃収入は、空室率15%を差し引いて、306万円とします。

2年目以降の割引率は前年の割引結果から3%割り引くことによって割引率を算出しています。

| 1年目 | 306万円 × 97% = 296万8,200円 |

| 2年目 | 306万円 × 94.09% = 287万9,154円 |

| 3年目 | 306万円 × 91.26% = 279万2,556円 |

| 4年目 | 306万円 × 88.52% = 270万8,712円 |

| 5年目 | 306万円 × 85.86% = 262万7,316円 |

| 売却時 | 3.000万円 × 85.86% = 2,575万8,000円 |

以上をすべて合計すると、「3,973万3,938円」という結果になりました。

DCF法によって、時間価値も考慮された、当該一棟アパートの5年間投資の収益総額を算出することができました。

(2)区分マンション投資を5年間行った場合

一棟アパートに続いて、区分マンションでもDCF法による収益総額の計算をしてみましょう。

この区分マンションの想定条件は、以下の通りとしました。

| 年間の家賃収入 | 10万円 ×12ヶ月=120万円 |

| 空室率 | 15% |

| 投資期間 | 5年間 |

| 割引率 | 3% |

| 物件売却価格 | 2,000万円 |

この区分マンション物件の5年間の家賃収入総額は、

| 120万円 × 5年 × 85% = 510万円 |

という計算結果になります。

それでは、この区分マンションが持つ価値を、5年間の収益総額からDCF法で算出してみましょう。

1年間の家賃収入は、空室率15%を考慮して102万円とします。

| 1年目 | 102万円 × 97% = 98万9,400円 |

| 2年目 | 102万円 × 94.09% = 95万9,718円 |

| 3年目 | 102万円 × 91.26% = 93万852円 |

| 4年目 | 102万円 × 88.52% = 90万2,904円 |

| 5年目 | 102万円 × 85.86% = 87万5,772円 |

| 売却時 | 2,000万円 × 85.86% = 1,717万2,000円 |

1年目から5年目までの家賃収入と、売却価格の2,000万円にそれぞれ時間価値を考慮すると、合計は「2,183万8,314円」という結果になりました。

DCF法を用いた計算により、この区分マンション物件を購入して、5年間の投資をした時の期待収益を算出できました。

4、複雑なDCF法の計算を楽にしてくれるツール3選

DCF法の計算方法や実例を紹介しましたが、DCF法の計算についてかなり複雑だと感じた方も多いかと思います。

本章では、複雑なDCF法の計算を楽にしてくれるツールを3つ紹介します。

(1)最速資産運用「DCF法の計算式」

DCF法の計算式は、とてもシンプルな収益シミュレーションツールです。

以下の数値を入力することによって、一発でDCF法によるシミュレーション結果を見ることができます。

- 収益見込み(年間収入・年間支出)

- 投資額の見込み(投資額・残存価値)

- 投資内容(投資期間・投資収益率・投資変動率)

最速資産運用「DCF法の計算式」

(2)不動産投資DCF法レバレッジ方程式(無料版)

不動産投資DCF法レバレッジ方程式は、エクセルを使ってDCF法による不動産物件の評価ができるツールです。

無料版ですが、かなり細かい分析が可能です。

不動産投資DCF法レバレッジ方程式(無料版)

(3)REIFA(リーファ)

REIFAは、前項でご紹介したエクセルを使った無料のDCF法計算ツールの有料版です。

家賃収入と売却時の価格を、高精度に予測できる定番のソフトです。

14日間の無料試用版もあるので、まずはそちらから試してみてください。

REIFA(リーファ)

Q&A よくある質問

Q1:DCF法と直接還元法の違いは何ですか?

収益還元法には「直接還元法」と「DCF法」のふたつがあります。

「直接還元法」は年間の賃料収入を利回りで割って不動産投資物件の価格を計算します。

「DCF法」は直接還元法で想定されていない家賃の下落率や空室リスクを鑑みて価格を算出します。

Q2:DCF法に関して初心者でもわかりやすい書籍はありますか?

より精緻な収益計算をしたいという方は、以下の書籍に計算式から理論までわかりやすく書かれています。

まとめ

より正確な不動産物件の評価が可能になるDCF法ですが、案外簡単に算出できると思った方も、複雑で難しいと感じた方もいらっしゃると思います。

自分で算出できると思った方は、本記事で紹介した計算方法と計算事例を参考にしてみてください。DCF法を用いた算出が難しいと感じた方は、本記事で紹介したように便利なツールがあるので、ぜひ使ってみてください。

不動産投資の教科書|本当に良質な不動産会社だけをオススメするメディア