「不動産投資型クラウドファンディング」は、少ない資金で不動産投資を始められる仕組みであり、不動産投資初心者の方でも取り組みやすい投資方法です。

しかし、不動産投資型クラウドファンディングにも、気を付けるべきリスクやデメリットがいくつか存在します。失敗する可能性を最小限にするために、注意点を把握しておくことが重要です。

そこで本記事では、

- 不動産投資型クラウドファンディングのリスク・デメリット

- 不動産投資型クラウドファンディングサービスを選ぶ際のポイント

を中心に、毎月資産運用に興味ある方が数万人訪問するメディア「不動産投資の教科書」が解説します。

この記事をお読みの方は、以下の記事も併せてお読みください。

クラウドファンディングの選び方

- 不動産投資型クラウドファンディングの概要

- 不動産投資型クラウドファンディングの

メリットデメリット - 不動産投資型クラウドファンディングの選び方

- おすすめのクラウドファンディングサービス

1、不動産投資クラウドファンディングのリスク・デメリット4つ

少額から不動産に投資でき、気軽に始められる「不動産投資型クラウドファンディング」ですが、開始するにあたって、リスクやデメリットに関しても知っておく必要があります。

本章では、不動産投資型クラウドファンディングの代表的なリスク・デメリットを解説します。

解説するリスク・デメリットは、以下の4つです。

- 元本割れするリスク

- 人気がありすぎて出資できない

- 途中解約できないリスク

- 金融機関の融資を利用できない

(1)元本割れするリスク

金融商品の購入や投資にあてた額を元本といい、金融商品の価格変動などをの理由により当初の金額を下回ることを元本割れと言います。

元本割れは、不動産投資型クラウドファンディングのみでなく、投資を行う際には常に考えておかなければならないリスクです。

不動産投資型クラウドファンディングの中には、投資期間があらかじめ決まっていて途中で売却できないこともあり、流動性の悪さも目立ちます。

(2)人気がありすぎて出資できない

不動産投資クラウドファンディングは非常に人気があり、案件によっては、募集後即完売してしまうこともよくあります。

投資を始められず現金で持っている期間は、利回りも発生しません。

この「運用できない期間」が、投資効率を下げるリスクとなるのです。

投資効率を下げるリスクの対策としては、

- 複数の不動産投資型クラウドファンディングサービスに登録し、多くの案件の中から投資先を探す

- 先着方式ではなく抽選方式の案件に応募する

などが挙げられます。

(3)途中解約できないリスク

不動産投資クラウドファンディングで運用中のお金は、原則自由に使うことができません。

まれに途中解約できる投資案件も存在しますが、事務手数料が掛かることが大半です。

不動産投資型クラウドファンディングを始めるときは、

- 余剰資金で行うようにする

- 応募前に途中解約可能なのか、途中解約が可能だとすればその際にはどれだけ手数料が掛かるのか

を確認するようにしましょう。

(4)金融機関の融資を利用できない

現物不動産投資であれば、基本的に金融機関の融資を利用して収益不動産を購入し、レバレッジをかけて運用します。

「自己資金+融資額」という自己資金を上回る資金を用いて物件に投資でき、より高い収益を得られます。少ない資金で効率よく資産を増やせるのです。

一方、不動産投資クラウドファンディングは、少額から投資を始められますが、融資を利用できないので、全額自己資金での投資となります。

不動産投資クラウドファンディングはリスクを抑えた形で投資を始めやすい仕組みではあります。

しかし、投資効率という意味では、現物不動産投資の方が良いと言えるでしょう。

2、不動産投資型クラウドファンディング選びのポイント6つ

前章では、不動産投資型クラウドファンディングのリスク・デメリットについて解説しました。

本章では、不動産投資型クラウドファンディングを始める際に、どのような点を意識してサービスを比較すればよいのかについて、以下6つの比較ポイントを解説します。

- 投資案件の不動産情報が十分に記載されているか

- 案件数と募集頻度は充実しているか

- 運用期間は短期か長期か

- 案件の規模(募集金額)は大型か

- 優先劣後方式の出資割合はどうなっているか

- 運営会社の期待利回りと実績はどうか

(1)投資案件の不動産情報が十分に記載されているか

不動産情報は、投資判断をするうえで非常に重要になります。

そのため、各投資案件の不動産情報が十分に記載されているかどうかは、サービスを選ぶうえでもっとも重要なポイントの1つと言えます。

不動産投資型クラウドファンディングサービスを検討する際には、情報がどれだけ開示されているかを軸に比較してみるとよいでしょう。

(2)案件数と募集頻度は充実しているか

案件によって投資物件や期間、利回りは異なりますが、条件のよい案件はあっという間に募集が終了してしまいます。

案件数が少なく、募集頻度も低いサービスだと、いい条件で投資を始めることが難しくなるでしょう。

- 案件数が充実しているかどうか

- 高頻度で募集をかけているかどうか

というのも、不動産投資型クラウドファンディングサービスを比較するうえで、重要なポイントとなります。

(3)運用期間は短期か長期か

不動産投資型クラウドファンディングは、案件によって3ヶ月のみの短期の運用もあれば、3年以上の長期の運用もあるなど、運用期間は様々です。

クラウドファンディングでは、新しい投資先に応募することが容易ではありません。

したがって、一度回収した資金を使えずに金利0%でしばらく放置してしまう期間が生まれやすく、その期間が機会損失を生むことにつながります。

短期投資には、早期にリターンを回収できるというメリットもありますが、資金に余裕のある方には、長期の案件に投資することをおすすめします。

運用期間に関して、短期の案件か長期の案件か、自分の投資スタイルに合った案件が多いサービスを選ぶようにするとよいでしょう。

(4)案件の規模(募集金額)は大型か

不動産投資型クラウドファンディングは、近年非常に人気があるため、募集があっても即完売してしまうということも多々あります。

対応策として、前述のとおり案件数と募集頻度を確認することが大事になります。

それに加えて、案件の規模を確認することも重要です。

数億円規模の大型物件を募集するサービスもあれば、2千万~3千万円程度のワンルーム投資がメインのサービスもあります。

案件の募集金額が少なければ、仮に1ヶ月の間に何度も募集があったとしても、あっという間に埋まってしまい、投資ができないという問題が解決しません。

一方で、月に1度でも大型物件の募集がであれば、投資できるチャンスは増えるということになります。

クラウドファンディングを選ぶ際は、扱う案件の規模も確認することをおすすめします。

(5)優先劣後方式の出資割合はどうなっているか

不動産投資クラウドファンディングでは、ほとんどのサービスで優先劣後方式が導入されています。

優先劣後方式とは、投資家と一緒に、一定割合で運営会社も同じ物件に出資するという仕組みのことです。

仮に不動産価格が下がったり、家賃収入が減ったりした場合、

- 運営会社の出資金から負担する

- 運営会社の出資金が無くなった後に投資家の資金も減る

という順序で損失を分担することになります。

優先劣後方式は、投資家のリスクを軽減し、安全性を高めるための仕組みなのです。

ここで重要なのは、優先劣後方式の出資割合で、運営会社によって大きく異なります。

運営会社の出資割合が大きいほど、投資家の出資金は安全になりますが、会社によって5%から30%と幅があります。

10%以下ならば他社と比べて安全度は低く、30%ならば安全面を重視している会社といえるでしょう。

(6)運営会社の期待利回りと実績はどうか

不動産投資型クラウドファンディングの平均的な期待利回りは4%前後となっていますが、運営会社によって、期待利回りは大きく異なります。

期待利回りは、高いほどよいとは限りません。

なぜなら、利回りが高いほどリスクも大きく、うまくいかなかったときの損失が大きくなるということを表しているからです。

利回りとリスクは比例しますので、自分が許容できるリスクの中で、最大の利回りを狙うのがよいとされています。

期待利回りに関しては、サービス運営会社の実績を見れば分かるので、必ず確認しましょう。

(7)結局どこがいい?おすすめサービス3選

選び方のポイントごとにおすすめのサービスはどこか、見ていきましょう。

COZUCHI(コヅチ)

出典:COZUCHI(コヅチ)

出典:COZUCHI(コヅチ)

COZUCHI ![]() は、1999年に創業したLAETOLI株式会社が運営している不動産投資型クラウドファンディングです。

は、1999年に創業したLAETOLI株式会社が運営している不動産投資型クラウドファンディングです。

長年不動産に関わっている企業なので、不動産投資に関する知識やノウハウは十分にあり、信頼性の面で申し分ないサービスです。

投資先は、主に都心のマンションですが、人気レストランが入った物件なども取り扱っています。

平均的な期待利回りは4~10%程度と比較的高く、利回りを重視したい方にとって最適な不動産投資型クラウドファンディングサービスです。

また、COZUCHIは手数料を支払えばファンドの途中解約ができるので、急に現金が必要になった際も安心です。

CREAL(クリアル)

運営会社のクリアル株式会社は、東証グロースに上場しています。

クリアルの最大の特徴は、クラウドファンディング事業・ファンド事業を通じて様々な種別のアセットを扱っている点です。

中古区分・中古一棟・新築一棟の他にも、

- ビジネスホテルなどの宿泊施設

- 保育園や専門学校などの教育施設

- オフィス

- ヘルスケア施設

など、案件の種類が非常に豊富です。

案件の種類が豊富であるため、多くの案件に投資したい人にとっては投資対象を分散でき、高い安全性のもと投資することができます。

利回り不動産

出典:利回り不動産

出典:利回り不動産

利回り不動産は、1口1万円からの少額投資が可能ながら、公開済みのファンドはすべて利回り6%以上になるなど分散投資として検討したい不動産投資型クラウドファンディングサービスです。

優先劣後出資を採用するだけでなく、マスターリース契約を行うことで空室リスクを低減し、安定した賃料収入を確保しています。

最大の特徴は、投資する度に「ワイズコイン」が貯まることです。

貯まったワイズコインは1コイン=1円で「利回り不動産」で再度出資する際の原資に充てたり、「Amazonギフトカード」と交換することができます。

募集はファンドごとに先着または抽選と異なりますが、利回りの良い物件はすぐに埋まってしまいます。

新規公開ファンドや「ワイズコイン」プレゼントなどのキャンペーン情報を配信するメルマガに登録することをオススメします。

3、不動産投資型クラウドファンディングの基礎知識

不動産投資型クラウドファンディングのリスク・デメリットを理解した上で、投資を始める前に

- 不動産投資型クラウドファンディングの仕組みはどのようなものなのか

- 不動産投資型クラウドファンディングのメリット

の基本2点をおさらいしてみましょう。

(1)不動産投資型クラウドファンディングの仕組み

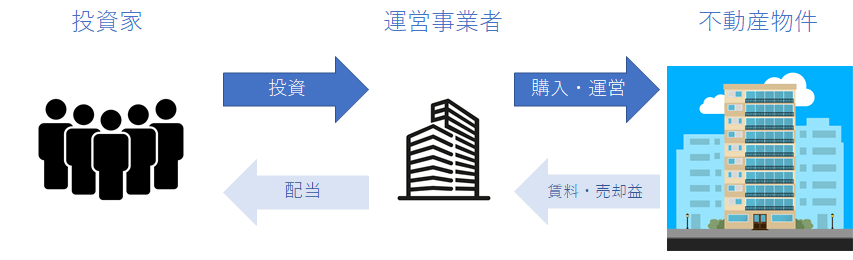

そもそも、クラウドファンディングとは、インターネットを通じて不特定多数の人から資金を調達する方法です。ネット環境が整っているからこそできる資金調達形態の1つです。

不動産投資型クラウドファンディングは、事業者(不動産購入者)がインターネットを通じて個人投資家などから資金を調達します。

その資金で、不動産の購入・運営を行う仕組みとなっています。

この形態を利用して、自らは現物不動産を購入するのではなく、「投資家」として事業者を支援します。

不動産投資型クラウドファンディングによって、投資家は、配当として利回り(2~6%)を受け取ることができます。

以上が、不動産投資型クラウドファンディングの仕組みです。

さらに、平成29年に不動産特定事業法が改正されたため、参入事業者が増えており不動産市場は活性化しています。

不動産特定共同事業法について、詳しくは「10分で分かる!不動産特定共同事業法の改正のポイント」で解説しているので、あわせてご確認ください。

(2)不動産投資型クラウドファンディングのメリット

不動産クラウドファンディングのおもなメリットとして、

- 少額資金から始められる

- 手間が少ない

- リスクが低い

が挙げられます。

上記の3つのメリットについて、「不動産のクラウドファンディングとは?選び方やおすすめを紹介」にて、詳しく解説しています。こちらも合わせてご覧ください。

まとめ

本記事では、不動産投資型クラウドファンディングのリスクやデメリットに関して解説しました。

不動産投資型クラウドファンディングは、少額から不動産への投資ができ、初心者でも始めやすい投資方法です。

しかし、不動産投資型クラウドファンディングにもリスクが存在します。注意点をしっかり把握して、投資を始めていただければ幸いです。