- 家族信託とは、認知症などに備え、元気なうちから、自由度の高い財産管理を家族に任せる仕組みです。

2006年の改正をきっかけに、従来の使いづらい成年後見人制度の代わりとなる、財産管理の方法として注目を集めています。

家族信託を利用した方が良い人は、以下に当てはまる方や、そのような親族がいる方です。

- 認知症対策として、元気なうちに財産について取り決めたい

- 信頼できる家族に財産管理を任せたい

- 財産管理にかかる費用を極力抑えたい

今回は「家族信託」について、以下4点を【不動産投資の教科書編集部】が、わかりやすく解説します!

「家族信託」について

- 仕組み、利用した方が良い人

- 従来制度と比較した、6つメリット

- 5つ注意点、デメリット

- 手続きの流れ、費用・税金

最後には、「無料でプロから有料級の不動産投資アドバイスを受ける方法」について載せております。

本記事が、あなたの財産管理を導く一助となれば幸いです。

1、家族信託とは?

家族信託とは、元気な(判断能力がある)うちから、信頼できる家族に、自由度の高い、財産管理を任せる信託契約です。

予め信託契約を結ぶことで、親が認知症になったとしても、親の承諾を介さずに、医療費などを確保するための、財産の管理・運用・処分をスムーズに行えます。

認知症に備えた、従来の財産管理方法である「成年後見人制度」と比べ、

- 判断能力があるうちから、財産管理を任せられる

- 契約の範囲内であれば、財産の使い道が制限されない

- 継続的な財産の管理費用が掛からない

といった、利用のしやすさから、近年注目を集めているのです。

本章では、

- 家族信託の仕組み

- 家族信託の3つの利用パターン

- 家族信託を利用した方が良い人

について解説していきます。

(1)家族信託の仕組み

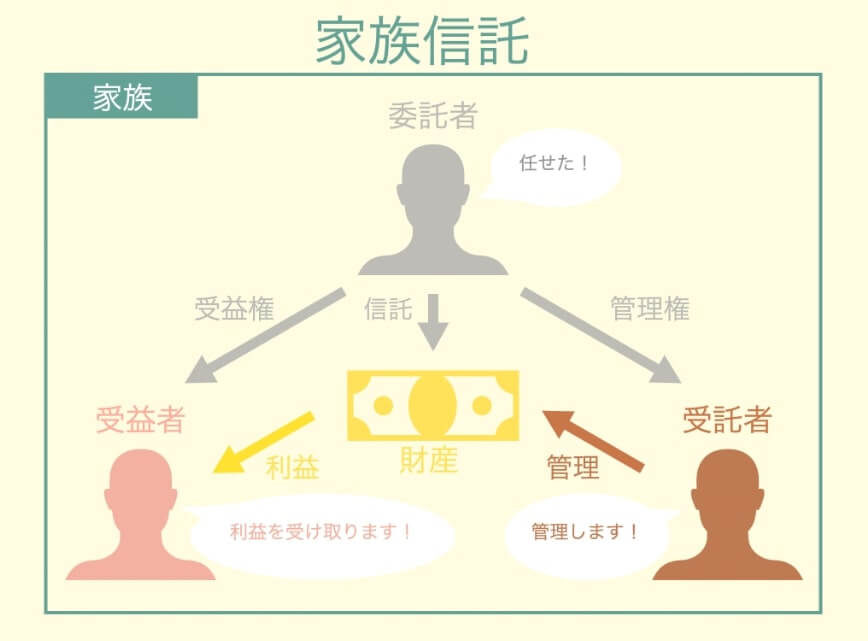

家族信託は、委託者・受託者・受益者からなる、信託契約です。

| 家族信託の当事者 | 役割 | 例 |

| 委託者 | 財産管理を頼む人(依頼人) | 親 |

| 受託者 | 財産管理を行う人(管理人) | 子 |

| 受益者 | 財産から利益を得る人 | 孫 |

家族信託は、大まかに以下の流れで行われます。

- 財産(預金や不動産など)を持っている委託者が、信託契約により、受託者へ財産の管理権を与える

- 受託者は、契約内容の範囲内で、委託者の承諾を介さず、財産を管理できる

- 財産の管理・運用・処分で発生した利益は、受益権を持つ受益者が得る

財産の管理は、信託用に開設した新たな口座で行うことになります。

(2)家族信託の3つの利用パターン

家族信託は、主に以下3つのパターンで利用されます。

- 「委託者と受益者」が異なる(贈与パターン)

- 「委託者と受益者」が同じ(一般的な利用パターン)

- 「委託者と受託者」が同じ(自己信託パターン)

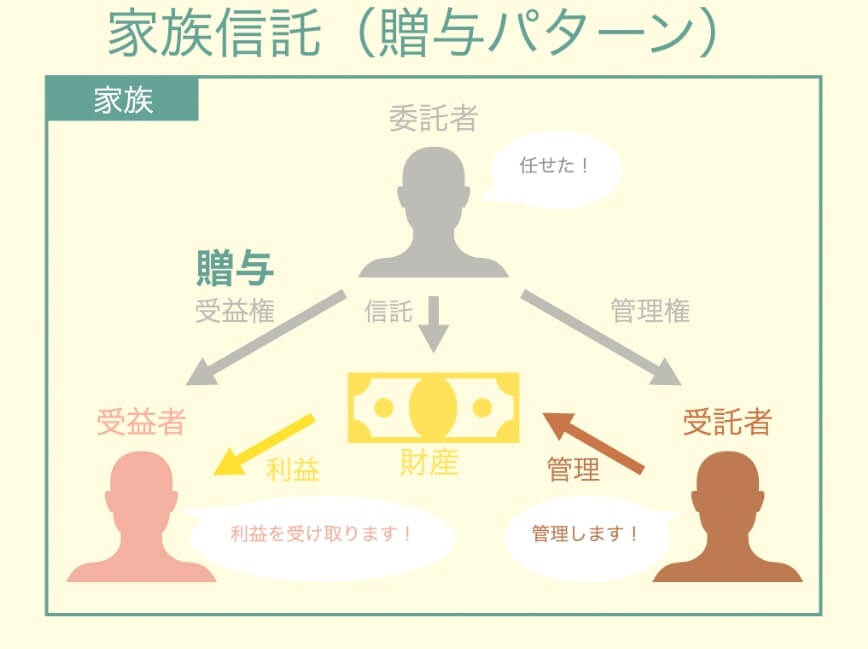

①「委託者と受益者」が異なる(贈与パターン)

財産の実質的な所有者である委託者と、利益を受ける受益者が異なると、贈与税が発生する場合があります。

例えば、親の財産を孫の教育資金に当てるために、子に財産管理を任せるパターンです。

この場合、親(委託者)の財産が、孫(委託者以外)に渡っているため、「財産を贈与した」とみなされ、贈与税が発生します。

贈与税は、年110万までは非課税ですが、下表のように、贈与する財産額に応じて税率が高くなります。

| 贈与税の税率表 | ||||||||

| 課税価格(控除後) | 200万円 以下 |

300万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

3,000万円 超 |

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | – | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

(参考:国税庁 No.4408 贈与税の計算と税率(暦年課税))

ちなみに、孫の教育資金の一括贈与は、1,500万円までが非課税です。

家族信託では、贈与税の支払いを回避するために、「委託者と受益者」を同一人物にする、次パターンが一般的です。

(委託者が、毎年110万以下の受益権を、受益者に与える契約であれば、贈与税は発生しません。)

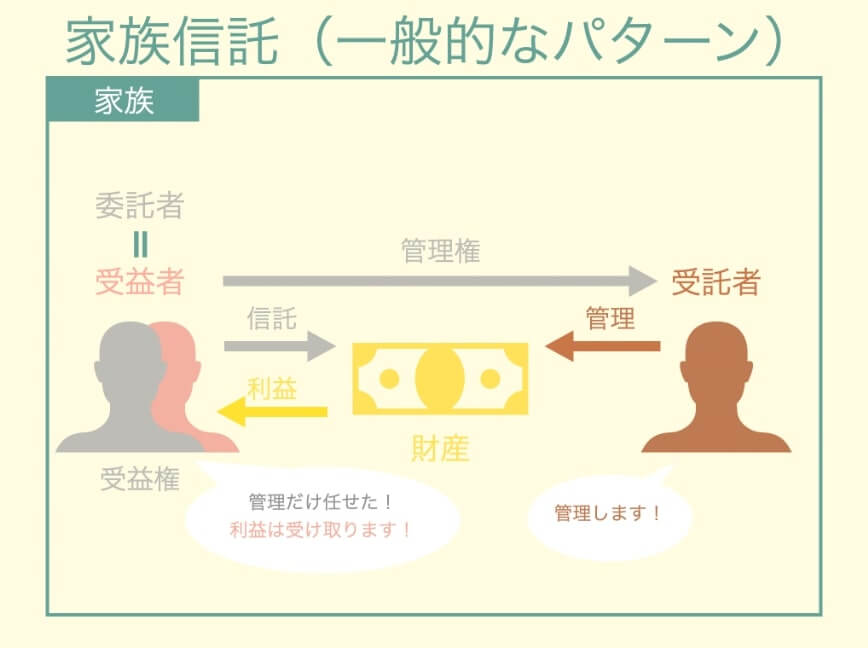

②「委託者と受益者」が同じ(一般的な利用パターン)

認知症対策のための財産管理方法として、最も一般的に利用されている、家族信託のパターンです。

例えば、自分の認知・判断能力に不安を覚え始めた親が、財産の管理だけを子に任せるといった形になります。

財産管理で得られる利益は、親(委託者兼、受益者)が得るため、贈与にはなりません。

ただし、親(委託者絵券、受益者)が他界し、子(受託者)に財産が渡る場合には、相続税が発生します。

| 相続税の税率表(2015年1月1日以後) | ||||||||

| 相続 | 1,000万円 以下 |

3,000万円 以下 |

5,000万円 以下 |

1億円 以下 |

2億円 以下 |

3億円 以下 |

6億円 以下 |

6億円 超 |

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | – | 50万円 | 200万円 | 700万円 | 1,700万円 | 2,700万円 | 4,200万円 | 7,200万円 |

(参考:国税庁 No.4155 相続税の税率)

相続税は、贈与税に比べ、

- 非課税枠

- 税率

が低いため、ちょっとした節税対策として、「委託者と受益者」を同じにした家族信託の利用が多いようです。

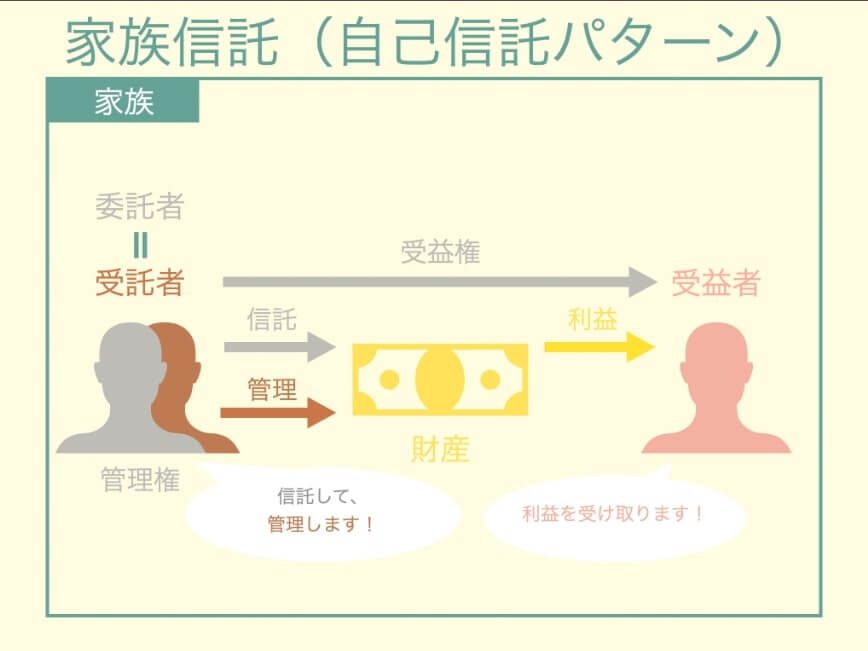

③「委託者と受託者」が同じ(自己信託パターン)

家族信託では、委託者と受託者を同一人物にする、自己信託も可能です。

自己信託を行うと、信託した財産は、自分の資産と別の財産として扱うことになります。

もし自己破産をしたとしても、信託した財産については、債権者に配分する必要がなくなるのです。これを倒産隔離機能と言います。(詳しくは2章で解説)

ただし、債権者の権利を侵害する目的で財産を隔離し倒産する行為は、計画倒産にあたるため、認められていません。

自己信託には、法律上の厳しい制限があるので、利用する際には注意しましょう。

(3)家族信託を利用した方が良い人

家族信託を利用した方が良い人は、以下に当てはまる方や、そのような親族がいる方です。

- 認知症対策として、元気なうちに財産について取り決めたい

- 信頼できる家族に財産管理を任せたい

- 財産管理にかかる費用を極力抑えたい

- 2代目以降の相続人まで指定したい

- 事業継承者について決めておきたい

もし、上記に該当する部分があり、家族信託のより詳しいメリットについて知りたい方は、次章を参考にしてみて下さい。

2、家族信託の6つのメリット

家族信託を利用するメリットは、主に以下の6つです。

- 元気な(判断力がある)うちから、財産管理を任せられる

- 家族内で財産管理が完結する

- 柔軟性の高い財産管理が可能(裁判所に介入されない)

- 継続的な管理費用が掛からない

- 遺言のように財産の継承先を決められる

- 倒産隔離機能がある

各内容について、従来の財産管理方法である、成年後見人制度(法定後見人制度・任意後見人制度)と比較しながら、わかりやすく解説してきます。

(1)元気な(判断力がある)うちから、財産管理を任せられる

家族信託では、資産を持つ方(受託者)の認知・判断能力が失われる前に、信託契約を結び財産管理を開始します。

一方、成年後見制度では、「認知症と診断された後」から、財産管理が始まるのです。

認知症ではないが、判断力に衰えを感じ始めているという方には、家族信託が適していると言えます。

財産管理を信頼できる方に任せるので、高齢者をターゲットとした詐欺対策としても有効です。

(2)家族内で財産管理が完結する

家族信託では、委託者が財産管理を任せたい相手(受託者)を指定できます。

法定後見人制度では、裁判所が指定した人物を後見人として、財産の管理を任せることになります。

法定後見人の約80%は、裁判所が指定した専門家(弁護士や司法書士)です。

また、任意後見人制度では、認知症が診断される前に、予め家族などを後見人に指名できます。

しかし、家族が後見人となった場合には、裁判所の監督者によって、財産管理が監視されるのです。

顔も知らない専門家ではなく、信頼できる家族内で財産管理を完結したい方は、家族信託がおすすめと言えるでしょう。

(3)柔軟性の高い財産管理が可能(裁判所に介入されない)

家族信託では、契約の範囲内であれば、

- 信託した財産の使い道が制限されない

- 一部の財産だけ管理を任せる

といった、柔軟性の高い財産管理ができます。

一方、成年後見制度では、裁判所が指定した後見人を介さないと、財産を扱えません。

後見人制度では、財産の使い道も必要最小限に制限されるため、

- 設備の充実した介護施設を利用する

- 子供の教育資金を確保するために、不動産を売却する

- 節税対策をする

といったことは、基本的に難しいでしょう。

(4)継続的な管理費用が掛からない

家族信託では、財産管理を家族に任せるため、継続的な管理費用は掛かりません。

家族信託に掛かる費用は、基本的に信託契約を結ぶ際に掛かる、以下のような初期費用だけです。

- 専門家への契約書作成の依頼

- 公正証書の作成

- その他、財産管理に伴う税金

(詳しくは4章で解説)

一方、成年後見人制度では、財産管理を任せる期間に応じて、裁判所が指定した後見人や監督者などの専門家へ管理費用を支払うことになります。

そのため、認知症と診断されてから、他界するまでの期間が長いほど、管理費の負担が大きくなるのです。

専門家への管理費用は、任せる財産額と比例しますが、月1万〜3万円が相場になります。

(5)遺言のように財産の継承先を決められる

家族信託には、

- 財産の引継ぎ先

- 財産の分割割合

を決める「遺言」のような機能があります。

さらに、通常の遺言とは異なり、2次相続(相続者が亡くなった後の相続先)以降についても、指名が可能です。

財産を引き継がせたい人の順番を決めておくことで、遺産分割協議などのトラブル防止にも繋がります。

ただし、遺言と全く同じではないので、以下の内容については対応できません。

- 信託していない財産における、引き継ぎ先の指定

- 遺留分減殺請求を受けた場合の、減殺方法の指定

- 遺留分減殺請求とは、相続割合が遺留分(相続人に保証される最低限の資産割合)を侵害している場合に、その是正を求める請求です。

遺言では、遺留分の補填に当てる財産の優先順位を指定しておくことができます。

(6)倒産隔離機能がある

家族信託には、倒産や自己破産などが起きても、信託した財産を守ることができる「倒産隔離機能」があります。

「委託者と受託者を同一人物にする」自己信託の形で利用することで、もしもに備えて、自分の財産を守れるのです。

ただし、計画倒産につながるような、債権者の強制執行を回避するための信託契約は認められません。

また、自己信託に関する規制は厳しく、

- 公正人による契約内容のチェックが入る「公正証書」の作成が必須

- 受託者が、1年間全ての受益権を保有していた場合、契約は終了(信託法第163条第2号)

- 契約から2年間は、債権者からの請求により、信託契約が取り消される可能性がある

といった、注意点があります。

3、家族信託の5つの注意点・デメリット

家族信託には、デメリットと言う程ではありませんが、以下5つの注意点があります。

- 元気なうちにしか契約を結べない

- 成年後見人制度にある「身上監護」の機能はない

- 遺留分問題を解消できる訳ではない

- 直接的な節税効果は無い(信託した資産での損益通算はできない)

- 比較的新しい制度なので専門家が少ない

各内容について、わかりやすく解説してきます。

(1)元気なうちにしか、契約を結べない

家族信託では、委託者に判断能力がある期間でしか、信託契約を結ぶことができません。

仮に判断能力が低下してしまった場合には、法定後見人制度によって、財産管理を行う必要があります。

家族信託を検討されている際には、なるべく早めに専門家へと相談することが重要と言えるでしょう。

(2)成年後見人制度にある、「身上監護」の機能はない

家族信託には、成年後見人制度における「身上監護」がありません。

- 身上監護とは、認知症と診断された人の生活や介護などに関する法的行為を、後見人が代わり行えることを指します。

身上監護の例としては、

- 病院への入院手続き

- 介護施設へ入所手続き

などです。

ただ、家族であれば、入院・入所の手続きが可能な場合も多いため、身上監護が無いことで困る場面は少ないと言えます。

心配な場合には、契約に身上監護の内容についても含めておきましょう。

(3)遺留分問題を解消できる訳ではない

家族信託では、遺言のように、財産の継承先や分割割合を決めることができます。

しかし、現状では遺留分を侵害するような、資産の分割継承は難しいようです。

- 遺留分(いりゅうぶん)とは、遺言でも侵害できない、特定の相続人に対する、最低限の遺産相続の割合です。

実際、平成30年9月12日の東京地裁では、遺留分を無視した信託契約の一部を無効とする判決が下されました。

(4)直接的な節税効果は無い(信託した資産での損益通算はできない)

2021年9月現在、家族信託の利用に伴う、特例的な税制措置などはありません。

また、家族信託で信託した財産については、個人の財産とは切り離されるので、所得税の節税に有効な損益通算ができません。

- 損益通算とは、一定期間内における、所得の黒字を他の赤字で相殺することです。

例えば、給与所得から資産運用で発生した赤字を差し引くといったことが損益通算にあたります。

(5)比較的新しい制度なので、専門家が少ない

家族信託は、2006年の改正に伴い、一般での利用が広がったため、比較的新しい制度と言えます。

そのため、家族信託に特化した専門家は、少ないのが現状です。

家族信託を相談をする専門家を探す際には、「実際に家族信託の経験があるか」を1つの基準にすると良いでしょう。

また、

- 信託契約の書類作成は、行政書士

- 不動産や会社などの登記についても相談したい場合は、司法書士

- 親戚間での争いにも対応してもらいたい場合には、弁護士

に、それぞれ相談することがおすすめです。

4、家族信託の手続き・やり方

最後に、家族信託における手続き・やり方について、以下の内容を解説いたします。

- 契約までの手続きの流れ

- 契約時に掛かる費用・税金

(1)契約までの手続きの流れ

家族信託の契約には、複雑な部分も多いため、一般的には専門家に相談・依頼します。

家族信託を専門家に依頼し、当事者間で契約を結ぶまでの流れは、以下のようになります。

- 現状や信託したい財産についての相談

- 信託契約の設計と料金の見積もり

- 契約関係者へ説明をし、合意を得る

- 合意に基づき、契約書を作成

- 当事者間が、契約書に基づき、信託契約を結ぶ

- 財産管理がスタート

契約内容によりますが、信託開始までの期間は、2か月程度です。

(2)契約時に掛かる費用・税金

家族信託の契約をする際には、主に以下のような費用・税金が発生します。

- 専門家(司法書士・弁護士など)への手数料

- 公正証書の作成費

- 契約書の印紙税

- 不動産を信託する場合には、登録免許税

- 委託者と受益者が異なる場合には、贈与税

信託する財産額や契約内容によりますが、一般的な初期費用の合計金額は、50万円程度です。

①専門家(司法書士・弁護士など)への手数料

家族信託を行う際に必要な、

- 契約内容の設計

- 契約書の作成

- 不動産登記の手続き

などを個人で行うのは難しいため、司法書士等の専門家に依頼する必要があります。

専門家へ手数料は、信託する資産の評価額によりますが、一般的には、30万円からが相場です。

②公正証書の作成費

自己信託ではない場合、必ずしも公正証書が必要になる訳ではありません。

しかし、後から契約内容に不満を生じさせないためにも、公正証書によって、信託契約の内容や日付を確定しておくことをおすすめします。

公正証書を作成する際には、公証人に対して手数料の支払いが必要です。

公証人への手数料は、下表のように、対象の資産評価額に比例します。

| 対象の資産評価額 | 100万円 以下 |

200万円 以下 |

500万円 以下 |

1,000万円 以下 |

3,000万円 以下 |

5,000万円 以下 |

1億円 以下 |

1億円 超 |

| 公証人への手数料 | 5,000円 | 7,000円 | 11,000円 | 17,000円 | 23,000円 | 29,000円 | 43,000円 | 超過分に、別途手数料 |

(参考:日本公証人連合会)

③契約書の印紙税

信託契約の場合、印紙税は、契約書1通あたり200円です。

印紙は、郵便局・法務局で購入できます。

④不動産を信託する場合には、登録免許税

不動産を信託する場合には、不動産所有者の名義を「受託者」へ変更することが必要です。

名義変更をするには、管轄の法務局で登記申請を行います。この際、登録免許税が発生します。

登録免許税は、固定資産税評価証明書における、以下の金額の合計です。

- 土地評価額の0.3%

- 建物評価額の0.4%

登記申請を司法書士に依頼する場合には、別途、司法書士への手数料がかかります。

不動産の評価額によりますが、司法書士への手数料は、約10万円が相場です。

⑤委託者と受益者が異なる場合には、贈与税

委託者と受益者が異なる場合には、贈与とみなされるため、贈与税が発生する場合があります。

贈与税は、年110万円までは非課税ですが、それ以上の場合には、下表のような贈与税率が掛かります。

孫の教育資金の一括贈与は、1,500万円まで非課税です。

| 贈与税の税率表 | ||||||||

| 課税価格(控除後) | 200万円 以下 |

300万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

3,000万円 超 |

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | – | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

(参考:国税庁 No.4408 贈与税の計算と税率(暦年課税))

まとめ「今から信用できる家族に、自由な財産管理を任せたいなら家族信託!」

家族信託とは、判断力のある元気なうちから、信頼できる家族に、財産管理を任せられる仕組みです。

従来の成年後見人制度と比べ、

- 柔軟な財産管理ができる

- 継続的な管理費用が掛からない

- 2次以降の財産継承先を指定できる

といったメリットがあるため、今後利用は拡大していくかもしれません。

また、信託した財産の中に不動産がある方は、専門家に相談することで、より効果的な資産運用が図れます。

SECOND OPINION -セカンド・オピニオン

不動産投資の成功に必要なのは、信頼できる価値ある情報を手に入れることです。

しかし、不動産投資は初心者へのハードルが高く、

- どの不動産会社を信用していいか分からない

- 相談できるオーナー仲間がいない

- どうやって自分に合った物件を探せばいいのか…

のような悩みを抱え、物件購入になかなか踏み切れない方もいらっしゃるのではないでしょうか?

そんな悩みをすべて解消し、堅実な不動産収益化へと導くのが「SECOND OPINION セカンド・オピニオン」になります。

セカンド・オピニオンは、わかりやく言えば、不動産投資版コンシェルジュのようなものです。

- 不動産会社ではない第3者機関による、中立/公正な立場でのアドバイス

- 厳選された不動産会社で活躍している、トップセールスマンのご紹介

- ベテラン投資家目線での、物件の見極め方の伝授

といった収益に直結するサポートを提供することで、多くの新米オーナーの収益化を実現しています。