1億円などまとまった金額の相続を控えている方にとって、いつかやって来る相続税の悩ましい問題があります。そこで「マンションを買っておくと相続税対策になるらしい」という話を見聞きして、そこに関心をお持ちではないでしょうか?

まだそれが「どこかで聞いた」というレベルだとすると、

- なぜマンションを購入すると相続税対策になるのか?

- マンションを購入するとどれくらい相続税を節税できるのか?

- マンションなら何でも良いのか?

- タワーマンションを買うと良いと聞いたけど、それのこと?

といった疑問が次々と湧いてくるのではないでしょうか。

今回は、

- 相続税対策にマンションが良いらしい、と見聞きした方へ

- マンション購入が相続税対策になる仕組みが分かる5つの知識

- 3,000万円の収益マンションを購入した場合の節税効果をシミュレーションしてみよう

- 相続税対策でマンションを購入する場合のポイント4つ

などについて解説します。

「マンションを買うと相続税対策になるらしい」というのは本当なのかというスタートの点と、具体的にどれくらいの節税効果を生むのか、さらに物件選びなどの注意点は・・・などの具体的な相続税対策という最終的なゴールの点をこの記事で結んでいきましょう。

何となく節税に良いらしいという噂話程度だったマンションと相続税対策の関係が、この記事を読み終える時には見事な線となってつながっているはずです。

相続税の節税対策について知りたい方は、以下の記事もご覧ください。

【税理士が教える】相続税を節税するには?やっておきたい4つ対策

目次

1、相続税対策にマンションが良いらしい、と見聞きした方へ

相続税対策にマンションが良いらしいと見聞きしたことが頭に残っているということは、それ以前の問題として将来控えている相続に対する警戒心がおありのことと思います。

まずはそういった現状の把握と整理、そしてなぜマンションなのかという導入から始めていきましょう。

(1)相続税は税率が高い!

所得税と違って相続税は、多くの方にとって人生で何度も経験するものではありません。しかも所得税よりもかなり税率が高いというイメージをお持ちの方は多いと思いますが、それゆえに何か相続税対策をしておかないと財産の大半を失ってしまう・・・とお感じかも知れません。

資産規模にもよりますが、相続税の税率が他の税金と比べて高いのは間違いのないことです。しかし、相続税には多くの節税スキームがありますので、マンションの購入もそのひとつだとお考えください。

(2)相続税は節税するのとしないのとで大きな差が!

相続税は何もしないと高額の相続税を課税される可能性が高いですが、逆にしっかりと対策をしておくと税額をかなり抑えることができる税金でもあるので、この記事ではマンションを活用した節税スキームをしっかりと解説していきます。

しっかりと相続税対策をすれば、そこまで警戒する必要はありませんので、まずはご安心ください。

(3)マンションを購入すると相続税が安くなる?

なぜマンションを購入すると相続税が安くなるのでしょうか。まずはその素朴な疑問を解決するために、現金資産と不動産とにある評価額の違いに触れておく必要があるでしょう。

現金はそのまますぐに使うことができますが、価値が同額であったとしても不動産は使い道が限られてしまいます。不動産でクルマを買うことはできませんし、持っているだけだと生活費の足しにもなりません。

このように不動産は現金と比べると用途に制約が生じるので、相続税の課税時にはその分の評価が低くなります。マンションももちろん不動産の一種なので、この評価減によって相続財産を少なく評価できるため、その分相続税が安くなるというわけです。

2、マンション購入が相続税対策になる仕組みが分かる5つの知識

現金と比べて不動産だと相続財産としての評価減になると述べましたが、それを含めてマンション購入と相続税対策の関係についての基本を解説します。

(1)相続税対策の基本は、課税評価額をいかに低くするか

マンション購入も含めて、相続税対策の基本は「いかに相続財産の評価額を低くするか」の勝負です。実際の資産がいくらあるかではなく、その評価をどれだけ低くするかの視点が重要です。

そこで注目されるのが、不動産です。現金よりも数10%ほど評価を低くすることができますし、後述しますがそれを賃貸物件にすればさらに評価を低くすることができます。

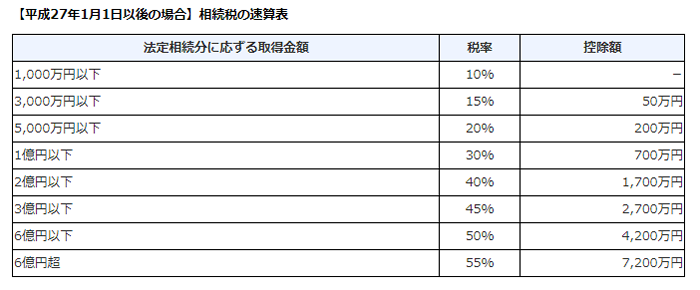

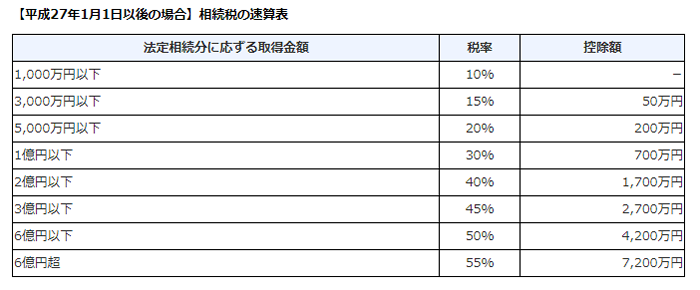

財産としての評価を低くするとその分相続税が安くなることはイメージできると思いますが、もうひとつ重要なのは相続税が累進課税であることです。こちらは相続税率の一覧表です。

出典:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

御覧のように相続財産が大きくなればなるほど税率が高くなるので、少しでも評価額を低くすることで低い税率を適用すれば、逆累進効果によって相続税額を加速度的に低くできるのです。

(2)不動産を購入するすると評価額が下がる

現金のまま相続をすると評価減のメリットを享受できないため相続税額も高くなってしまいますが、その現金で不動産を購入することで評価減による節税効果が発生します。

不動産には土地と建物という概念があります。それぞれ以下のように評価減となります。

|

土地 |

国税庁が算出している路線価に対して約80% (つまり約20%の評価減) |

|

建物 |

おおむね建築費の50~60% (つまり40~50%の評価減) |

これを見ても、現金と不動産にはかなりの評価額の違いがあることが分かります。

(3)不動産の中で、なぜマンションなのか

それでは次に、数ある不動産の中でなぜマンション購入をオススメするのか、その理由も解説しましょう。

言うまでもなく、マンションは集合住宅です。1つの建物の中にたくさんの戸数があり、分譲マンションの場合はそれぞれに区分所有者がいます。マンション全体には評価額が算出されていますが、それはマンション全体を土地ごと1人が所有している場合にのみ適用されます。区分所有者の場合は持分割合といって、マンションの敷地のうち持分割合のみ保有資産として評価されます。

高層マンションだと1つの建物に何十戸も区分所有部分があるので、1戸あたりの土地評価はとても低くなります。

都心や人気エリアといった地価の高いところに建っているマンションであっても、タワーマンションなど戸数の多い建物であれば1戸あたりの土地評価額は驚くほど低くなります。

マンション購入が相続税対策になる最大のポイントは、この土地評価の低さです。

(4)マンション特有の要素が評価に影響しない

マンション投資をしている方やマンションにお住まいの方であれば、マンションに何を求めるのかという概念をすでにお持ちだと思います。南向きであること、高層階であること、設備が充実しているといったことなど、これらがマンション物件の魅力を左右します。

しかし、相続税の評価においてはこうしたマンションの成績表ともいえる各要素は考慮されません。つまり、こうした魅力が十分備わっていることで価格の高いマンション物件を購入したとしても、その購入価格が反映されず不動産購入による評価減はそのままメリットを得られるというわけです。

ただし、ここで挙げた高層階であることとマンション物件の魅力については、2018年4月から適用されている通称「タワマン規制」によって通用しなくなりました。高層階であるという要素だけは評価に考慮されるようになったため注意が必要です。これについては後述します。

(5)分譲貸しにすればさらに評価減

さらに面白いのは、購入したマンションを分譲貸しにすればさらに評価額を低くすることができることです。所有している不動産物件を誰かに貸すということは、借主に一定の権利が生じます。これを借家権、借地権といいます。こうした権利がある分だけ貸主の権利が制限されるため、借家権は全国一律で30%、借地権はその土地にもよりますがおおむね30~40%の評価減となります。

そもそも相続税対策の目的でマンションを購入したのであれば、自分で住む予定はないと思います。それなら分譲貸しにしてさらなる評価減を狙うのは意義があります。

(6)もちろん小規模宅地等の特例も使えます

土地を相続する際に大幅な評価減になることで知られる「小規模宅地等の特例」ですが、もちろんマンション物件にも適用できます。

購入したマンションに家族で住んでいる場合は親から子など同居家族への相続ということで土地の評価を330平方メートルを限度に80%減にすることができますし、前項のように事業用不動産にしている場合であっても200平方メートルを限度に50%減が可能です。

この特例を適用できるのも、現金資産をマンションに換えたからこそです。

3、3,000万円の収益マンションを購入した場合の節税効果をシミュレーションしてみよう

実際にマンションを購入するとどの程度の節税効果が得られるのか?その威力は気になるところです。ここでは「3,000万円のマンションを購入して分譲貸しにしている」という条件で節税効果をシミュレーションしてみましょう。

(1)マンションでは一戸あたりの価値を土地と建物で分けて計算する

冒頭から述べてきているように、マンションの資産価値を評価するには土地と建物をそれぞれ分けて考える必要があります。それでは、ここでは以下の想定条件でワンルームマンションの区分物件を評価してみましょう。

なぜワンルームなのかということについては、後述します。

|

マンションの物件価格 |

3,000万円 |

|

マンション敷地の路線価 |

1平方メートルあたり60万円 |

|

マンション敷地の面積 |

400平方メートル |

|

所有物件の持分割合 |

2000/50000 |

|

借地権割合 |

80% |

|

固定資産税評価額 |

400万円 |

|

借家権割合 |

30% |

なお、路線価は国税庁のサイトから調べることができます。

- 財産評価基準書路線価図・評価倍率表(国税庁)

次に所有物件の持分割合は、管轄の法務局で取得できる登記事項証明書(旧名:登記簿謄本)の「敷地権の割合」という欄を見ると記載されています。

借地権割合については個々の土地によって定められており、こちらも路線価のサイトで調べることができます。

建物の固定資産税評価額については、課税証明書に記載されています。

それではこの条件で、このワンルームマンション物件の相続税評価を計算してみましょう。

(2)土地の評価額を計算する

それでは最初に、土地の評価額を計算しましょう。ここで重要になるポイントは、以下の4つです。

- 路線価に面積を掛けた数値から持分割合を割って1戸あたりの評価を求める

- 賃貸住宅なので借地権割合を差し引く

- 賃貸住宅なので借家権割合も差し引く

- 事業用不動産で200平方メートルまでの広さなので小規模宅地等の特例を適用して評価を50%減じる

この4つのポイントに沿って計算をしていきます。まずは、マンション敷地の評価額を計算してみましょう。

60万円 × 400平方メートル = 2億4,000万円

2億4,000万円の評価が付いている敷地に対して持分割合を掛けます。

2億4,000万円 × (2000 ÷ 50000) = 960万円

この区分物件の土地評価は960万円であることが分かりました。

次に、借地権割合と借家権割合をそれぞれ差し引きます。

960万円 × (1 - 借地権割合80% × 借家権割合30% )= 729万6,000円

最後に、小規模宅地等の特例を適用して50%減にします。

729万6,000円 × 50% = 364万8,000円

最終的にこの区分物件の土地評価は364万8,000円となりました。販売価格3,000万円の物件ですが、持分割合や賃貸住宅にしていることによる評価減で、最終的には300万円台にまで引き下げることができました。

(3)建物の評価額を計算する

次に、建物の評価額を計算してみましょう。こちらは固定資産税評価額から借家権割合を差し引くだけなので1回の計算で求めることができます。

400万円 × (1 - 30% × 1) = 280万円

建物の評価額は、280万円となりました。

(4)土地と建物の合計と節税額を比べてみよう

ここまでの計算結果では、このワンルームマンション物件の評価が以下の通りとなっています。

土地評価364万8,000円 + 建物評価280万円 = 644万8,000円

それでは、このマンションの購入価格である3,000万円を現金で相続した場合と比較して節税効果を比較してみましょう。

3,000万円を現金で相続すると、税率は15%です。

なお、この3,000万円はすでに基礎控除や法定相続人の控除を差し引いた後に残った金額であると仮定しています。

出典:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

3,000万円 × 15% - 50万円 = 400万円

続いて、3,000万円でワンルームマンションを購入した場合の相続税額です。

644万8,000円 × 10% = 64万4,800円

この両者の比較を図にすると、このようになります。

その差額は、約335万円。

基礎控除などを差し引いた後の相続財産で同じ3,000万円分を相続したとしてもワンルームマンション1戸あたり335万円の節税効果が生まれました。

資産規模がもっと大きい方は、これと同じことを複数戸で行うことで、節税効果を比例して高めることができます。

それなら資産規模が大きい方はもっと価格の高いマンション物件を購入すれば良いのではないかと思われるかも知れませんが、敢えてワンルームマンションを選んでいることには理由があります。その理由は次章で解説します。

4、相続税対策でマンションを購入する場合のポイント4つ

マンション購入を相続税対策に役立てるのにあたって、最後に押さえておきたいポイントや補足事項を4つ解説します。

(1)タワーマンションの上層階で使えた節税対策が通用しなくなった

マンション購入を活用した相続税対策においては、マンション特有の価値は考慮されないと述べました。そのため高層階であるほど物件価格は高くなるものの相続税の評価が変わらなかったため、高層階ほど節税効果を高められるというスキームがありました。タワーマンションを使ったスキームなので「タワマン節税」とも呼ばれていたのですが、2018年4月にそのスキームが封じられてしまいました。

以後は高さ60メートル、20階以上の物件については相続税の評価が高くなっており、節税メリットが薄れています。

しかし、この制度は2018年4月以降に建てられたマンションにしか適用されないので、それ以前に建てられたタワーマンションの上層階を買うことができれば、それは引き続き狙い目といえます。

(2)マンション節税をするべきなのは資産規模が1億5,000万円以上の人

国の税収確保の観点から相続税は課税強化が進んでおり、平成27年(2015年)に税率アップと基礎控除の引き下げが実施されました。この相続税の改定でポイントとなるのが、相続財産が2億円以上の方の増税です。

「2億円超~3億円以下」が40%から45%に、「6億円超」が50%から55%となりました。たった5%と思われるかも知れませんが、これだけの資産規模になると5%がどれだけ大きな金額なるかは簡単に想像がつくと思います。

つまり、マンション節税をするべきなのは、特にこの税率アップに関わりのある方でしょう。2億円分の相続財産がある方であっても、基礎控除と法定相続人の控除を差し引くと課税対象額は1億5,000万円くらいになると思いますので、この1億5,000万円前後が特にマンションによる節税をするべき人のラインになると思います。

(3)収益性も考えたマンション物件選びを

節税のためだけにマンションを購入して放置しておいたのでは、そのコストが大きくなってしまいます。そのコストが節税メリット分を上回ってしまっては意味がありませんので、マンションを購入するのにあたっては賃貸経営に有利になる物件を選びたいものです。

南向きであることはもちろん、人気の設備などを考慮して購入物件を選びましょう。少々高額の物件になってもその分節税メリットが大きくなるので、ここは人気重視でいきたいところです。

ただし、立地条件だけは路線価が変化するため相続税評価に影響します。この点も留意するべきですが、すでに解説したようにマンションは持分割合のみの土地評価になるため、少々路線価が高くなってもあまり影響は出ないでしょう。

(4)遺産分割を考慮に入れたマンションの購入を

この記事ではマンション節税のモデルケースとしてワンルームマンションの購入を想定しました。なぜワンルームマンションなのかと言いますと、遺産分割をスムーズにするためです。

1戸の高級物件を購入しても複数戸のワンルーム物件を購入しても節税メリットはそれほど変わりませんが、相続人が複数いる場合はその人数分だけ購入するなど分割しておいたほうが遺産分割協議での揉め事を防ぐのに役立ちます。

まとめ

マンションの購入を相続税対策に役立てる仕組みや方法について解説してきましたが、いかがでしたか?

読めば読むほど、マンション購入が節税になるスキームがとてもよく考えられたものであることがお分かりいただけると思います。

相続税対策は、被相続人の方が健在のうちに取り組んでこそ効果を発揮します。

いざとなってから慌てないように、課税対象資産が1億5,000万円を超えそうな方はぜひご検討ください。