IRR(内部収益率)という指標をご存じでしょうか?

RR(Internal Rate of Return、内部収益率)は、不動産投資において、投資から得られるキャッシュフローと初期投資額を元に計算される指標で、投資の収益性を評価するために使われます。

利回りやキャッシュフロー、ROIといったように不動産投資にはたくさんの指標がありますが、IRRも不動産投資の「成績」を正確に示すことができる指標として利用されることが多くなりました。

この記事では、このIRRを最も簡単にマスターして活用するための方法をまとめました。

Excelで今すぐ簡単に計算する方法もレクチャーしますので、最後までお読みください。

不動産投資におけるROIの活用方法をまとめた、ROIは不動産の投資効率を示す指標!経営で活かす5つのポイントもぜひご覧ください。

【無料のWEB診断】無理のない借入額を判定

借入可能額を把握した上で、効率的に不動産投資を始めたいなら、無料のWEB診断『INVASE』をご利用ください。職業や年収等からリスク許容度を判定し、無理のない借入可能額が分かります。

- 結果まですべて無料

- 物件が決まっていなくても借入可能額を判定できる

- すでに物件を持っていても判定できる

IRRは、投資にかかった費用と将来のキャッシュフローによって投資資金を何年で回収できるかを考慮した、投資の効率性がわかる指標です。最終的に同じ金額を回収できる投資でも、短い期間で回収できるほどIRRが高くなります。

1、IRRの基本

まずは、IRRとはどのような指標なのか、また基本的な考え方をおさえておきましょう。

(1)IRRとは

IRRとは「Internal Rate of Return」の略で、日本語に訳すと「内部収益率」になります。

IRRは、投資にかかった費用を将来のキャッシュフローによって投資資金を何年で回収できるかを考慮した、投資の効率性がわかる指標です。そのため、最終的に同じ金額を回収できる投資でも、短い期間で回収できるほどIRRが高くなります。

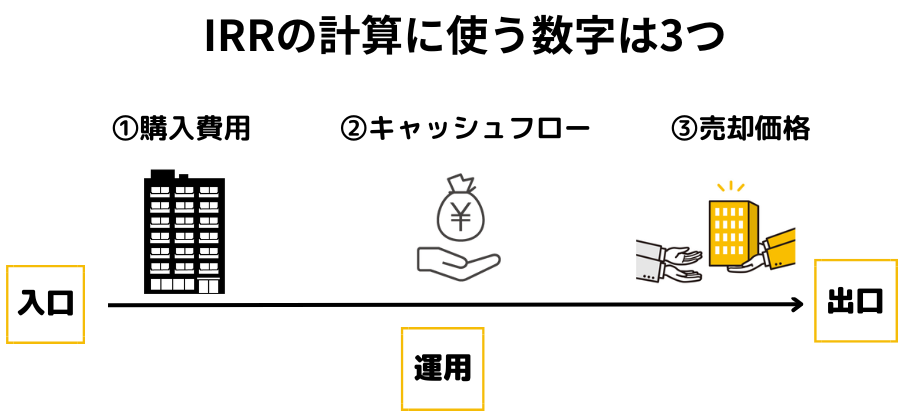

IRRの算出に使う数字は以下の通りです。

- 最初に投じる物件の購入費用

- 賃貸経営で得られたキャッシュフロー(手残り)

- 売却時の価格

つまり、不動産投資の入口から出口までを考慮しているということになります。2つ目の、賃貸経営で得られたキャッシュフローについては、物件を所有しているのが10年間であれば、10年分の数値を使います。

さらにIRRが秀逸なのは、毎年同じだけのキャッシュフローを稼ぎだしていたとしても、時間軸によって価値が異なることにも着目している点です。この点について、詳細を次項で解説します。

(2)IRRの基本的な考え方

時間軸による価値について理解するには、同じ資産やお金であってもいつの時点で手に入れるかによって価値が異なるということを知っておく必要があります。

例えば、現在持っている100万円と、5年後に入ってくる予定の100万円とでは価値が異なりますが、なぜ違うかお分かりでしょうか。

価値が高いのは、現在持っている100万円です。

なぜなら、今手元にある100万円を5年間運用をすれば、5年後の100万円よりも金額を大きくできるチャンスがあるからです。5年後に手に入る100万円よりも時間価値が加わった分、価値が高いと考えることができます。

このように、時間軸によってお金の価値は変わります。そのため、将来のキャッシュフローを予測する際、不動産投資を始めた直後のキャッシュフローのほうが、後になって得られるキャッシュフローよりも高く評価される必要があるのです。

IRRでは、この時間価値を考慮した上で毎年のキャッシュフローが本当はどれだけの価値を持っているのかを計算できるため、中長期的なスパンで取り組むことになる不動産投資に適しているのです。

2、IRRの計算方法

(1)IRRの計算式

(1)IRRの計算式

IRRの計算式をご紹介しますと、以下のようになります。

A0+ A1÷(1+r)¹ + A2÷(1+r)² + A3÷(1+r)³…+ An÷(1+r)ⁿ = 0

A0……初期投資

A(n)……毎年のキャッシュフロー

An……売却金額

この数式がゼロになる方程式から、IRRを示す r を計算することができます。

これを見た第一印象では、多くの方が「難しい」とお感じになられたかもしれません。

しかしご安心ください、私たちが日常的に使っている表計算ソフトのExcelにはIRR関数が実装されており、簡単に上記の数式を計算することができます。

まずは考え方を知るために計算式をご紹介しましたが、忘れていただいても構いません。

(2)Excelで簡単に計算できる

ExcelでIRRの計算をするのに必要なのは、物件の購入費用、所有期間(経営期間)の年次キャッシュフロー額、そして売却額です。

これらをセルに並べて、すべてを選択した上でIRR関数で計算をすると一発で計算結果が出ます。とても便利なので、次章でExcelを使った実践的な計算方法を解説します。

3、IRRを使って実際に計算する方法

それでは実際に、Execlを使ってIRRの計算をしてみましょう。実際に解説を読みながらやってみたい方は、Excelの初期画面を開いておいてください。

(1)ExcelのIRR関数を使ったカンタン計算方法

ExcelにはIRR関数が実装されています。「数式」タブにある「関数の挿入」から簡単に使用することができます。探し方は、関数検索窓で「IRR」を入力するだけです。

それでは、次項からある不動産投資を想定してIRRを計算してみます。

(2)物件購入から10年で売却をした場合のIRR計算

IRRの計算結果は小数点以下の桁にも及ぶので、事前に計算結果を表示させるセルの一帯を小数点5桁くらいまで表示するように設定をしておくとスムーズです。これはもちろん、IRRの計算結果が出てからもOKです。

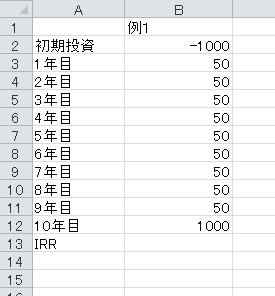

それではまず、以下の「例1」の想定条件でIRR計算をしてみましょう。

例1:初期投資1,000万円、利回り5%で毎年50万円のキャッシュフローが出ている物件を、10年後に同額の1,000万円で売却

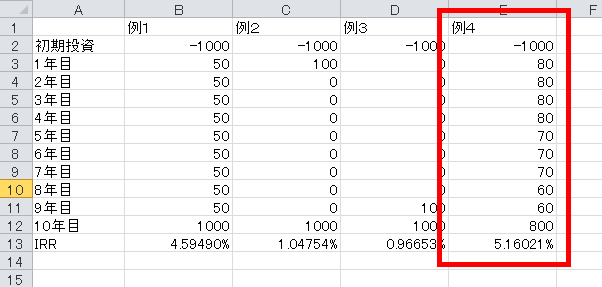

これをExcelシート上に表現すると、以下のようになります。

初期投資は1,000万円を使っているため、マイナス1,000万円です。その後で、5%の利回りが9年間出て、10年目を迎えた時に同額で売却したので、今度は1,000万円のプラスです。

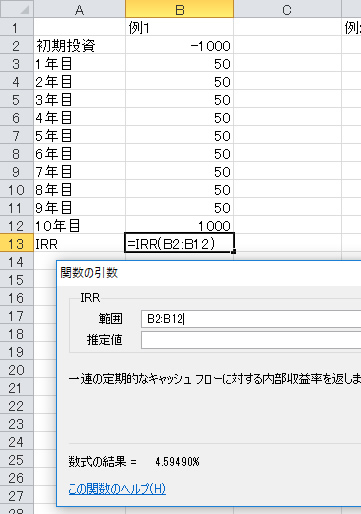

これをIRR関数で計算してみましょう。B13にIRR関数を呼び出して、B2からB12 までを選択すればOKです。

推定値は空欄のままで構いませんので、これでOKをクリックします。

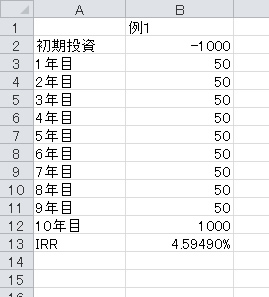

すると、「4.59490%」という数値が表示されたと思います。

ここに「5%」と表示されている方は、このセルを右クリックして書式設定で小数点5桁までを表示するようにしてください。

さて、なぜ利回り5%の物件で入口と出口が同額なのに、IRRが5%とはならず約4.6%になったのでしょうか。これが時間価値の割引で、2年目以降のキャッシュフローは時間が先になっている分だけ価値が割り引かれ、10年目の売却時の1,000万円も、初期投資の1,000万円と同価値ではないため、このように5%とはならないわけです。

(3)1年目と9年目の数値を変更すると分かる収益力の差

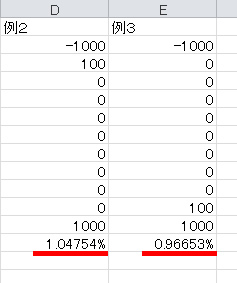

時間価値の差を実感していただくために、極端な2つの例を比べてみましょう。「例2」では、1年目に100万円のキャッシュフローが入ったものの、2年目からは空室が続いてゼロになってしまったとします。

そして「例3」ではその逆に、9年目だけに100万円のキャッシュフローが入ったとします。それぞれ売却価格は同じ1,000万円なので、違うのは100万円が入ってきた時期だけです。

この両者をそれぞれExcelで計算すると、このようになりました。

1年目の100万円だけを計上すると、IRRは1.04754%です。もう一方の例4では9年目の100万円だけを計上して、IRRは0.96653%という結果になりました。

この違いは、9年目の100万円から時間価値が差し引かれたためです。同じお金が入ってくるのであっても、タイミングの違いでここまで価値が異なることを実感していただければと思います。

ここから言えることは、早いタイミングで入ってくるほうがお金の時間価値が高いため、不動産投資の成功にも貢献するということです。

(4)実際に計画(実行)されている不動産投資の数値を入れてみよう

このExcelを使って、よりリアルなシミュレーションを各自で数字を変えてやってみてください。

ここでは初期投資と売却価格を同じにしていますが、実際にはそうはいかないでしょう。1,000万円で買った物件が売却時には800万円になっているかも知れませんし、各年のキャッシュフローが一定しているとは限りません。

空室を考慮して毎年違うキャッシュフローで算出したり、様々な想定の売却価格入力してみることで、不動産投資のリスクを考慮した現実的なシミュレーションができます。

(5)実在する収益物件をIRRで比較できる「Gate.」

先ほどまではExcelを使ってIRRを計算する方法を解説してきましたが、実在する収益物件のIRRが表示されている「Gate.」というサイトがあります。

IRRを活用することにより、物件の収支シミュレーションをするための精度向上が図られている、ユニークなサービスです。

4、IRRが不動産投資の収益性を測る指標となる理由

この章では、IRRが不動産投資の収益性を測る指標として適している理由についてさらに詳しく解説します。

この章では、IRRが不動産投資の収益性を測る指標として適している理由についてさらに詳しく解説します。

(1)物件購入時と売却時が考慮されている

IRRが不動産投資に適しているのは、物件購入時と売却時という、入口と出口が考慮されているからです。

せっかくキャッシュフローを積み上げてきたのに、売却に失敗してそれまでの利益を吹き飛ばしてしまっては、投資が成功したとは言えません。

売却という最後のピリオドを打った時点でしっかり利益が残っているか、期待通りの投資だったのかを判断する物差しとして、IRRが役に立ちます。

(2)キャッシュフローが安定しないことも考慮されている

不動産経営は、入居者の退去や設備の故障など特有のリスクと向き合う必要があるため、キャッシュフローが安定しないことがあるという特徴があります。

その点、IRRは毎年のキャッシュフローを積算していくため、不動産投資のようにリターンが安定していない投資商品に適しています。

さらに、それぞれの年のキャッシュフローが時間価値によって再計算されるので、リターンが安定しない場合であっても時間価値が考慮され、より正確な投資成績を算出できます。

5、IRRが分かると不動産投資の真の姿が見える

不動産投資では物件選びが成否を大きく分けます。

そこでさまざまな指標で物件の実力を知り、数値によって投資の結果を測定します。IRRは不動産物件の実力を正確にするための指標として、高い利用価値があります。

(1)利回りだけでは不動産投資の真の姿が見えない

投資用の不動産物件を選ぶ際に利回りは重要な指標となりますが、利回りだけで不動産投資の収益性を測ることはできない点は、すでにご存じの方も多いと思います。

特に表面利回りは、単純に賃料収入を物件価格で割っただけなので目安でしかなく、不動産投資の収益性を知るには、維持費や修繕積立、税金などを考慮しなくてはなりません。

しかし、これだけでも実は完璧ではありません。ここまでの計算だと物件を購入して運営するところまでで終わってしまいます。不動産投資には最後に売却という出口があるので、そこまでを考慮しないことには全容を表しているとは言えないでしょう。

IRRは、キャッシュフローが安定しない場合もあることや、時間とともに投資の価値が変わっていくものであるということも踏まえて、不動産投資の出口までを考慮した、不動産投資の収益性をより正確に知ることができる指標です。

より正確に不動産投資の全容を知ることの意義は、言うまでもなく投資の成功率を高めるためです。逆に言えば、不動産投資をより確実に成功させたいのであれば、IRRを活用するべきだということです。

(2)IRRが解き明かすのは真の収益力

IRRは時間軸による価値の変化も考慮しており、出口という不動産投資の現実に即した指標ということから、本当の収益力を表すのに最も適した指標であると言えるでしょう。

株やFXの投資であれば間違って買ってしまったものであっても、すぐに売ればそれほど損失は出ません。

しかし、不動産投資は違います。物件の売買だけでもコストがかかるので、「間違って買ったから売る」ということ自体が損失につながってしまいます。

不動産投資の失敗を避けるためにも、物件を選ぶ際にはIRRの概念を取り込みたいところです。

(3)IRRが高い投資案件=目的を達成できる投資案件

では、「IRRの数値が高い物件」というのは、どういう物件なのでしょうか。

IRRは、投資期間中のキャッシュフローと売却時の価格を考慮した指標です。IRRが高いということは、利回りが高くキャッシュフローが出る「売上が高い物件」であることに加えて、最後の売却時には「高く売れる物件」ということになります

不動産投資においては、投資を始めてから賃貸経営をして、最後に売却をするまでのすべての過程を総合して成功したと判断されるのであり、これらを考慮したIRRの数値が高いということは、「目的を達成できる投資案件」であると言えます。

6、IRRを活用して不動産投資の精度を高める方法

ここからは、結論です。IRRを活用することで不動産投資をいかに成功に導くかというIRRの活用法を解説します。

(1)どういう物件だとIRRが高くなる?

IRRが高いということは、投資家の目標を達成してくれる = 投資価値が高い物件であるということになります。

IRRが高い物件とは、以下の2点を満たした物件です。

- 早期にキャッシュフローが多く出ている物件(時間価値の高いキャッシュが入るため)

- 出口戦略で失敗しない物件(稼いだキャッシュを最後に放出しないため)

上記の2点を満たしている物件こそ、投資する価値の高い物件であると言えるわけです。

(2)IRRで計る合格点の目安

前項でIRRが高い物件は投資価値が高いと述べましたが、それではIRRが何%あれば合格点なのでしょうか。これについては諸説がありますが、5%がひとつの目安になります。

アパート、マンションの場合、IRRが5%を超えている物件であれば、不動産投資において優良物件と言えます。

そこで、先ほどのExcelを使って「例4」を作ってみました。

1,000万円で買った収益物件を10年目に800万円で売却、その間には浮き沈みがありながらキャッシュフローが出ていたという想定です。

かなり現実味のある内容だと思いますが、この計算結果が5.16021%となりましたので、この物件はIRRの観点からは合格ということになります。

(3)IRRを高くするという発想で物件選びをする

IRRを使わない物件選びでは、利回りでの比較がメインになります。

将来においてのニーズをどのように算出するかは周辺環境など目安となる情報で比較検討する形になっていましたが、IRRを使うと「どうすればIRRが高くなるか」という視点で物件選びができるようになります。

また、IRRを用いて物件の収益性を測れるようになることで、リスクを考慮しても収益が出る投資価値の高い物件を選ぶことができるようになります。

不動産投資のIRRに関するQ&A

Q1:不動産投資におけるIRRとは何ですか?

IRRは、投資にかかった費用と将来のキャッシュフローによって投資資金を何年で回収できるかを考慮した、投資の効率性がわかる指標です。そのため、最終的に同じ金額を回収できる投資でも、短い期間で回収できるほどIRRが高くなります。

Q2:IRRを計算する際に必要な情報は何ですか?

IRRの算出に使う数字は以下の通りです。

- 最初に投じる物件の購入費用

- 賃貸経営で得られたキャッシュフロー(手残り)

- 売却時の価格

Q3:IRRが低い場合のリスクは何ですか?

IRRが低い場合、投資家が得られるリターンが低いというリスクがあります。投資に対する収益性が低いため、投資家が投資に費やした資金の回収に時間がかかる可能性があるということです。

また、IRRが低いと運用期間が長くなるため、将来的な経済状況の変化に対してリスク管理を行わなければならない可能性が高くなります。そのため、IRRが低い場合は、リターンが低いことだけでなく、将来的なリスクに対しても留意が必要です。

まとめ

不動産投資にIRRという指標を使うと、投資の入口から出口までを考慮した収益性を知ることができることをお伝えしてきました。

手計算をするととても難しいのですが、Excelを使うと簡単にできるため、付属のファイルを使えば今すぐIRRの世界を体験することができます。

終わり良ければ総て良しという言葉の通り、不動産投資は売却という出口まで成功して初めて成功と呼ぶことができます。そのためにも、このIRRをご活用ください。

以下の記事も併せてご参照ください。