ライフスタイルの変化や転勤などの理由で、現在のマンションから新しい住まいへ住み替えを考える方は少なくありません。しかし、住宅ローンの残債 や 税金の負担、さらには 売却と購入のタイミング など、さまざまな課題が絡むため、初めての方にとってはハードルが高いと感じることもあるでしょう。

スムーズに住み替えを成功させるためには、計画的な準備と正しい知識が不可欠です。そこで本記事では、マンションの住み替えを成功させるための6つのコツ を分かりやすく解説します。

「今のマンションをどうやって売るべき?」「住宅ローンが残っているけど大丈夫?」といった疑問を解消しながら、失敗しない住み替えのポイントを押さえていきましょう。

目次

マンション売却のやり方|よくある失敗や高く売るコツ・注意点を解説

1、売却と購入、どちらを先にするべきか

マンションの住み替えで最初にぶち当たる壁が、マンションの売却と購入のどちらを先にするべきかという問題です。

結論から言いますと「ケースバイケース」ということになります。ではどのような場合に購入と売却の先後を決めればよいのかをみていきましょう。

(1)売却を先にする

売却を先行する場合、現在住んでいるマンションを先に売却し、次に済む物件の住宅ローンを組むという手順になるため、資金面での負担が軽くなるというメリットがあります。

しかし、マンションに住みながらのマンション売却になるため、内覧の対応などの手間がかかるというデメリットも存在します。また、住み替え先が決まっていない場合には、つなぎで住む借り住まいも必要になります。

ですから、売却先行で住み替えをする場合は、住み替え先がすでに決まっている場合や転勤などで急いでマンションを売却する必要がある場合がよいといえます。

(2)購入を先にする場合

購入を優先する場合、じっくりと次の物件を探すことができるというメリットがあります。また、現在住んでいるマンションも空室にしてから売却することができるため、マンションの売却も内覧対応などの手間がかからないということもメリットとしてあげられます。

デメリットは現在住んでいるマンションのローンと住み替え後の物件の二重ローン状態の期間が発生する可能性が高いことがあげられます。

ですから、購入を優先する場合は、住んでいる部屋が手狭で早く住み替えをしたいなど、ライフスタイルの変化から早急に住み替え先を探している場合になります。

(3)売却と購入、どちらを先にするべき?

みてきたように「売却と購入、どちらを先にするべき?」という問題に関しては、ケースバイケースで判断していくことになります。

ただし、売りを先行しなければいけない理由がない場合は買いを先行したほうが有利に住み替えを行うことができます。

理由としては、

- ①じっくりと気に入った物件を探すことができる、

- ②売り急ぎする必要がないため、比較的有利に現在住んでいるマンションの売却をすることができる、

ということがあげられます。

住み替えで問題になるのは資金的な問題から「売り先行」で住み替えプランを建てたにもかかわらず、掘り出し物のお宝物件に先に遭遇してしまった場合になります。現在、優良マンションは投資ブームもあり、市場に出てくると即売れてしまう状況です。

こういったケースに遭遇した場合は「つなぎ融資」という制度を利用することも検討してみましょう。つなぎ融資は住宅ローンを申込む際に、実際に融資がおりるまでのあいだに組むことができるローンのことです。つなぎ融資は土地の購入及び物件の支払いにのみ利用することができます。

一見便利なつなぎ融資ですが、下記のようなデメリットも存在しますので注意が必要です。

参考:楽天銀行HP

- 金利が高い

- 事務手数料も高額

- 住宅ローン控除の適用外

上記は比較的金利が安いといわれるネットバンクの楽天銀行のつなぎ融資の金利です。またつなぎ融資には上記の他にも収入印紙代が必要になります。

2、マンションの売り時は?

有利に住み替えを行うことができるマンションの「売り時」はいつなのでしょうか?

一般的に10年以内といわれていますが、10年という区切りには理由があります。ここではなぜ10年以内のマンション売却が有利なのかをご説明していきたいと思います。

(1)売れやすい築年数とは?

中古マンションは10年以内の場合が売れやすい築年数だといえます。それは住宅ローンに関係しています。マンションの耐用年数は47年に設定されています。ですから12年以内であれば、マンション購入者は35年のフル期間の住宅ローンを組むことができます。

(2)譲渡所得に対する課税

マンションを売却し利益が出た場合、利益に対して税金が発生します(譲渡所得課税)。この譲渡所得課税ですが、購入後5年以内の売却の場合(短期譲渡所得)は税率が39.63%、10年以上後の売却(長期譲渡所得)は税率が20.315%となっています。

ですからマンションを売却する場合は購入後5年以上経過後がオススメになります。

(3)品確法

住宅の品質確保の促進等に関する法律(品確法)では保証期間が10年になっています。ですから品確法からも10年以内の売却がオススメといえます。

(4)修繕積立金

一般的のマンションの大規模修繕は10~15年を目安に行われます。この際に修繕積立金の値上げが行われるケースもあります。また、修繕中は何かと住むことにも制約が出ることもありますので、10年以内の売却がベストといえるでしょう。

(5)住宅取得控除

便利な住宅取得控除制度ですが、利用できる期限が10年に設定されています。ですから住み替えで新規で住宅ローンを組んだ場合、再度住宅取得控除制度が利用できるため、10年以内での住み替えがお得といえます。

みてきたように、10年以内の住み替えには多くのメリットが存在します。住み替えを検討する場合は築10年を目安にしてみてはいかがでしょうか。

3、住み替え時の住宅ローン

マンションの住み替えで頭を痛めることはやはり「住宅ローンの残債の処理」ではないでしょうか?特に問題となるケースはマンション売却価格が住宅ローンの残債価格を下回ってしまうケースです。ここでは、住宅ローンの残債の処理に関して詳しく解説していきたいと思います。

住宅ローンの残債とマンション売却価格の関係ごとにみてみましょう。

住み替えをする場合、以下のケースが考えられます。

(1)住宅ローンを完済もしくは一括でマンションを購入した場合。

問題なく新規で住宅ローンを組むことが可能です。

(2)住宅ローンが残っている場合~住宅ローン<マンション売却金額

マンションの売却金額が住宅ローンの残債を上回る場合は住宅ローンをマンション売買益で一括返済すればよいため、なんら問題が生じません。

(3)住宅ローンが残っている場合~住宅ローン>マンション売却金額

資金的な問題が生じるケースは住宅ローンの残債額にマンションの売却金額が満たない場合になります。

ここでマンションの売却益で賄うことができないローン残債を預貯金で補うことができる場合は預貯金を使って住宅ローンを一括返済し、新規で住宅ローンを組むことができるため問題は生じません。

問題が発生するケースは住宅ローンの残債を自己資金で賄うことができない場合です。この場合、「ダブルローン」か「住み替えローン」を利用して住み替えをすることになります。

≪住み替えローンを利用する場合≫

住み替えローンを利用した場合、ローンを一括にすることができるというメリットがありますが、売却と購入の決済日をそろえる必要が出てきます。ですから、物件の購入にも売却にも時間をかけることができないので注意が必要です。

≪ダブルローンを利用する場合≫

ダブルローンは現在のローンを支払いつつ、新規の物件のローンを組むことです。ダブルローンを組んだ場合、ゆっくりとマンションの売却と住み替え物件の購入をすることができますが、ローンの二重払いという大きなデメリットを抱えることになります。

「ダブルローン」や「住み替えローン」を利用する場合、支払金額が大きくなりますので、事前にしっかりとした資金計画を建てることが重要になります。

4、税金の優遇制度はしっかりと活用しよう

(1)譲渡所得の特別控除

ⅰ 居住用財産(マイホーム)を譲渡した場合の3,000万円の特別控除の特例

マイホームを売却した場合、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除することができる特例です。

具体的には、課税譲渡所得額は譲渡価額から取得費と譲渡費用を差し引いた金額から最高額3,000万円まで控除することができるというものです。一般的にマイホームを売却して3,000万円もの利益があがることは稀ですので、住み替えした場合ほとんどのケースでは居住用財産を譲渡した場合の3,000万円の特別控除の特例を適用することで譲渡所得税を支払うことはないといえます。

(2)譲渡所得の損益通算及び繰越控除

住み替えでマンションを売却した際、「損」が出てしまった場合に利用することができる特例があります。「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」です(※※)。

簡単に説明しますと、マンションを売却した際に「損」が発生した場合、3年に渡って譲渡損失額を給与所得などの他の所得と損益通算することで「節税」効果を得ることができる仕組みです。

参考:国税庁HP「住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)」

(3)住宅ローン減税

住宅ローン減税は毎年の住宅ローン残高又は住宅の取得対価のうちいずれか少ない方の1%を10年間、所得税から控除するという仕組みです。また所得税からは控除しきれない場合、住民税からも一部控除されます。

参考:国税庁HP「住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)」

みてきたように、住み替えする場合に利用することができる税制面での優遇措置は複数あります。

マンションの売却で「損失」が出てしまった場合でも、優遇措置を利用することで別所得との損益通算をすることができますので、しっかりと制度を利用して節税していきましょう。

5、住み替えにかかる費用はどれぐらい?

マンションの住み替えの場合、旧物件の売却にかかる費用と新物件の取得費用がかかることになります。また借り住まいをした場合は別途費用が加算されます。ここでは住み替えにかかる費用はどのくらいかを具体的に考えていきましょう。

(1)マンションの売却にかかる費用

①仲介手数料

売却価格×3%+6万円=仲介手数料(税抜き)

②印紙税(売買契約書に添付)

|

契約金額 |

軽減税率 |

|

500万円~1,000万円以下 |

5.000円 |

|

1,000万円~5,000万円以下 |

10,000円 |

|

5,000万円~1億円以下 |

30,000円 |

|

1億円~5億円以下 |

60,000円 |

③抵当権抹消登記費用

10,000円~30,000円(司法書士による)

④繰上返済手数料

繰上返済手数料は住宅ローンを組んだ金融機関により異なります。

一部のネットバンクでは一括での繰り上げ返済の手数料でも無料の金融機関が複数存在します。また一般の銀行の場合でも対面での支払いと比較して、ネットでの繰り上げ返済手数料が大幅に安く設定されているところがありますので、しっかりと下調べしてから返済しましょう。一般的に繰上返済手数料の相場は0円~25,000円程度になっています。

⑤譲渡所得税

居住用財産(マイホーム)を譲渡した場合の3,000万円の特別控除の特例により、ほとんどのケースで支払うことはないと考えられます。

⑥引っ越し費用

10万円前後

(2)マンションの購入にかかる費用

①仲介手数料

売却価格×3%+6万円=仲介手数料(税抜き)

②印紙税(売買契約書に添付)

|

契約金額 |

軽減税率 |

|

500万円~1,000万円以下 |

5.000円 |

|

1,000万円~5,000万円以下 |

10,000円 |

|

5,000万円~1億円以下 |

30,000円 |

|

1億円~5億円以下 |

60,000円 |

③所有権移転登記費用

10,000円~30,000円(司法書士による)

④住宅ローンにかかる費用

- 印紙税、

- ローン保証料、

- 火災保険料、

- 抵当権設定登記の登録免許税、

- 融資手数料、

- 司法書士報酬、

- 適合証明書の交付手数料

などがあります。

ローン金利ももちろんですが、融資手数料なども銀行によって金額に幅があるため、住宅ローンを選ぶときには慎重に検討するようにしましょう。

⑤不動産取得税

不動産取得税は各自治体で異なります。東京都の場合は下記のサイトで計算することができます。

⑥固定資産税・都市計画税

固定資産税は日割り計算で支払います。

⑦借り住まいした場合

物件を購入するまでに借り住まいをした場合は、借り住まいのための費用が別途かかります。また引っ越し費用も2回分かかるので注意が必要です。

6、賢く効率的に売却するには

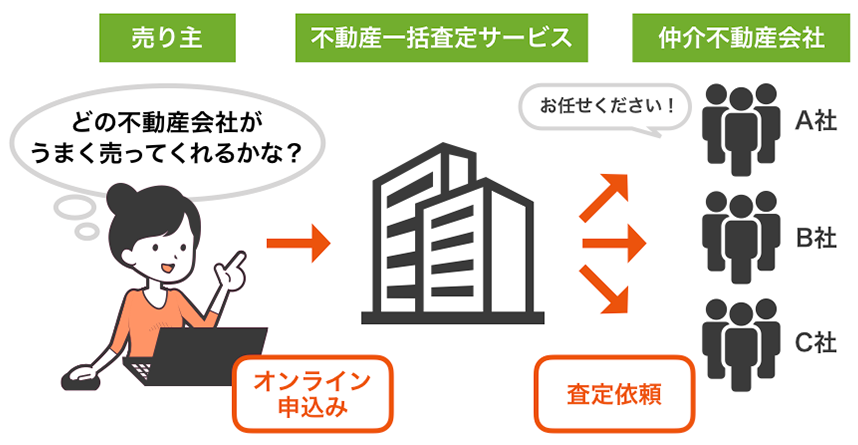

住み替えでマンションを売却する際に利用すべきサービスが「不動産売却一括査定サイト」です。オンラインで物件に関する入力をするだけで、複数の不動産会社から不動産物件の査定をしてもらえます。

(1) 売却するならまず利用するべき!不動産売却一括査定サイト

現在「不動産売却一括査定サイト」の数多くあり、どこに依頼をすればよいのか迷う方も多いと思われます。ここでは特にマンションの売却に強い不動産売却一括査定サイトをご紹介していきたいと思います。

そもそも不動産一括査定サービスには以下ような仕組みがあります。

メリットとしては複数社に同時に査定依頼を出せることです。

以下の通りどこが一番高く買ってくれるかをすぐに見つけることができます。

「不動産投資の教科書」では、以下の3サイトをオススメしています。いずれも使い勝手が良く対応の評価も高いので、ぜひ使ってみてください。

それぞれのレビュー記事から査定ページに行くことができます。

・すまいValue

東急リバブル、住友不動産ステップ、野村の仲介など、登録会社を大手不動産会社だけに絞った大手志向の一括見積サイトです。

大手の意見も聞いてみたいという場合に利用すると、一括で大手6社に見積依頼を出すことができます。

・HOME 4 U

登録不動産業者の審査が厳しく営業攻勢を掛けてくるような業者を排除していることや、NTTグループである安心感など、初めての方や投資家ではなく自己所有の家を売却したい方などにもオススメできるサイトです。

・SRE不動産(旧ソニー不動産)

ソニーグループの不動産会社で、100%売り手の立場で売却活動をサポートしてくれます。サービス対応エリアに該当するならオススメです!!

相見積もりを取ることで、今度はプロの不動産会社による査定の意見を収集することができます。

こちらも参考にしてください!

売却、購入、投資…マンションのあらゆる情報をどこよりも分かりやすく解説!

(2)仲介業者の選び方

住み替えの場合は単なる不動産物件の売却と異なり、住み替えの際の資金面での相談や税制面での対応など様々な注意点があります。ですから、できるだけ住み替えに慣れているプロの住み替え業者を選ぶようにしていきましょう。

①住み替えが得意な仲介業者

住み替えが得意な業者であるかは実際に営業マンに住み替えに関する質問をすることが一番簡単に判断することができます。

②売却物件の取扱が多い

物件の取扱数など企業の実績も確認するとより的確な判断をすることができます。

③営業マン選び(チェックシートあり)

不動産の売買で重要なことは信頼できる営業マンに出会うことです。下記のポイントを参考にして「信頼できる営業マンか?」を判断していきましょう。

- 自分のニーズに合ったプランを提案してくれるか

- 住み替えのスケジュールをきちんと確認してくれるか

- 質問や確認事項に関して丁寧に対応してくれるか

- 営業マン自身の意見を押しつけていないか

また信頼できる営業マンであるかどうかを判断する「チェックシート」を用意しましたので、ぜひ利用してみてください。

こちらも参考にしてください!

売却、購入、投資…マンションのあらゆる情報をどこよりも分かりやすく解説!

まとめ

今回はマンションの住み替えを成功させる6つのポイントをご紹介してきました。住み替えは、単なる不動産の物件以上に様々な知識が必要になってきます。相性の合う信頼できる営業マンと出会い、住み替えを成功させていきましょう。